Список акций США с большим потенциалом роста на 2020 год.

Последние пять лет не были хороши для покупки ценных бумаг.

Доходность iShares S&P 500 Growth ETF (NYSEARCA: IVW) составила более 70% в период с 2015 по 2019 год по сравнению с 41% доходностью iShares S&P 500 Value ETF (NYSEARCA: IVE).

В целом ценные бумаги демонстрируют низкие темпы роста, по крайней мере, с 2007 года.

«Повествование, которое фактически объясняет производительность, заключается в том, что стоимость становится все дешевле и дешевле. Он перешел от торговли примерно на одну треть кратной оценки акций роста к примерно одной восьмой кратной оценки», — сказал председатель правления Research Affiliates Роб Арнотт в интервью CNBC в декабре.

Далее Арнотт предположил, что если экономика замедлится в какой — то момент в 2020 году, то растущим акциям будет негде спрятаться, оставляя ценные бумаги, чтобы привлечь львиную долю покупателей.

Чтобы найти свои 10 ценных бумаг, которыми стоит владеть в 2020 году, рекомендую одну акцию из топ-10 акций ETF iShares Russell 1000 Value (NYSEARCA:IWD), вторую акцию с 11-го по 20-й, третью акцию с 21-го по 30-й и так далее, вплоть до 100-й по величине акции.

Чтобы сделать все еще более разнообразным, удостоверимся, что выборы представляет по крайней мере девять различных секторов.

Пусть лучшие акции выиграют!

1. Comcast (NASDAQ: CMCSA).

Кабельная компания, которая за последние годы превратилась в массового создателя телевизионного и кино контента.

За последние 52 недели акции CMCSA принесли акционерам около 33% прибыли, что на 6% больше, чем за тот же период. Это хорошая акция, если вы считаете, что люди будут продолжать смотреть телевизор и фильмы.

В 2020 году компания Comcast планирует выпустить свой сервис потокового видео Peacock, чтобы конкурировать с другими уже существующими сервисами.

2. Activision Blizzard (ATVI).

Второй выбор также исходит из сектора связи. Из девяти секторов на выбор мне пришлось где-то удвоиться.

Прочитав статью о 7 причинах, по которым видеоигры победят, выбрал Activision Blizzard (NASDAQ: ATVI), одного из ведущих в мире издателей видеоигр, который, казалось, был правильным выбором.

За прошедший год акции ATVI принесли приличный общий доход около 28%, что сопоставимо с общим доходом рынков почти 27%. Я уверен, что это может быть намного лучше. Торгуя в 25,5 раза больше своей форвардной прибыли и в 6,8 раза больше продаж, это не совсем дешево. Однако, учитывая потенциал игр и киберспорта в течение следующего десятилетия, вы должны заплатить за потенциальный рост.

Люк Ланго из InvestorPlace, недавно назвал ATVI, одну из 15 лучших акций в 2020 году. Он считает, что появление первых новых игровых консолей с 2013 года – это серьезная причина, чтобы присоединиться к нему.

В декабре я сомневался, что ATVI может достичь 80 долларов в 2020 году. Однако комментарии Люк Ланго заставляют меня усомниться в моих первоначальных мыслях. В любом случае, эта стоимостная акция является долгосрочной покупкой на долгие годы.

3. McDonald`s (MCD).

Следующим из лагеря стоимостных акций находятся потребительские акции.

Хотя рыночная капитализация компании снизилась на 4 миллиарда долларов за один ноябрьский день, когда генеральный директор McDonald’s Стив Истербрук был уволен за отношения с сотрудницей, ему удалось возместить некоторые из этих потерь за два месяца, прошедшие с тех пор.

За последние 52 недели акции MCD – отчасти благодаря увольнению Истербрука принесли менее чем звездную общую доходность в 20,2%, значительно уступая рынкам.

Торгуя в 25 раз больше, чем вперед, и в 7,8 раза, компания оценивается как лучший ресторанный бизнес на планете. Он не может позволить себе пойти на спад продаж в 2020 году, или инвесторы могут видеть, что акции MCD торгуются под 200$ в течение длительного периода.

Тем не менее, как недавно сказал Джош Эномото из InvestorPlace о Золотых арках: «McDonald’s — гордый член дивидендных аристократов. За 43-летний период он постоянно увеличивал свои выплаты. Если спад повлияет на рынки, акции MCD – это имя, которое вы захотите иметь».

4. Coca-Cola (KO).

Если бы я мог владеть только двумя акциями во время рецессии, Mcdonald’S и Coca-Cola (NYSE: KO) были бы настолько хороши, насколько я могу себе представить.

Конечно, Coca-Cola отчаянно боролась в последние годы, чтобы оставаться актуальной в мире, который перешел от газированных напитков компании. Но генеральный директор Джеймс Квинси сделал несколько больших шагов, чтобы убедиться, что он остается главным игроком в мире безалкогольных напитков.

Торгуя с 24,8-кратной форвардной прибылью и 7,3 – кратными продажами, это не дешево и не дорого, но это то, что я бы назвал справедливо оцененным с возможностью роста.

Однако, как я сказал в сентябре, в дополнение к отличным продуктам компании, у нее есть некоторые инвестиции в акции, которые, вероятно, взлетят в 2020 году. Добавьте к этому доходность в 2,8%, и у вас есть ценный запас, который можно засунуть в портфель, если он когда-либо был.

5. Phillips 66 (PSX).

Мысль о владении запасами ископаемого топлива в эпоху возобновляемых источников энергии может показаться бессмысленной. Но пока мы не сможем отключить нефтяные насосы, в вашем портфеле все еще есть место для такой компании, как Phillips 66 (NYSE: PSX).

Это четырехкратная угроза для трубопроводов, нефтеперерабатывающих заводов, предприятий химической промышленности и АЗС.

Аарон Левитт из InvestorPlace недавно назвал PSX ценным пакетом акций, который генерирует реальные денежные потоки из своей диверсифицированной бизнес-модели. Когда дело доходит до энергетических запасов, Левитт знает свое дело. Если ему нравится Phillips, то стоит согласиться с ним.

В настоящее время акции PSX торгуются в 10,1 раза больше своей форвардной прибыли и всего в 0,4 раза выше продаж. Так что, если мне придется владеть энергетическими акциями, это будет одна из тех немногих, которые мне было бы удобно держать, несмотря на тот факт, что в прошлом году она была хуже рынка.

Кроме того, это, возможно, не любимая акция Уоррена Баффета – эта честь принадлежит Apple (NASDAQ: AAPL) — но ему все еще принадлежит около 535 миллионов долларов, или 1,2% компании.

6. Berkshire Hathaway (BRK.B).

PMorgan (NYSE: JPM) только что объявил самый прибыльный год для американского банка в истории. Это было так хорошо, президент Дональд Трамп просил поблагодарить вас от компании. Далее, аналитики начинают приходить в себя по поводу банковских акций в 2020 году.

Итак, почему рекомендую Berkshire Hathaway (NYSE: BRK.B) в качестве моего выбора для финансового сектора?

С одной стороны, топ-10 холдингов Berkshire включают множество банков, точнее всего 67 миллиардов долларов. Во-вторых, BRK готова к прорывному году. За прошедший год общий доход составил всего 16%. Это значительно ниже доходности в 28% для всего рынка США. Торгуя всего в 19,3 раза больше своей форвардной прибыли и в 2,2 раза больше, она не переоценена по сравнению с аналогами.

7. Anthem (ANTM).

C ноября 2018 поставщик медицинских услуг более чем 40 миллионам американцев в 14 штатах через Blue Cross Blue Shield не справился с ситуацией на рынках в целом.

Однако то же самое можно сказать о UnitedHealth Group (NYSE: UNH), другом крупном поставщике планов здравоохранения. За последний год Anthem и UnitedHealth имели почти одинаковую годовую доходность около 17%.

Это не случайно, с тех пор как президент Дональд Трамп вступил в должность, такие компании, как Anthem и UnitedHealth, уступили рынкам. Белый дом намерен ликвидировать Obamacare. И в конце, хотя это может быть хорошо для Anthem, неопределенность отпугивает инвесторов.

Акции ANTM, торгуемые в 13,5 раза больше своей форвардной прибыли и в 0,8 раза, значительно дешевле, чем UNH. В то время как я люблю их обоих, Anthem — игра ценностей.

8. Caterpillar (CAT).

Из 100 крупнейших акций IVE 12 являются промышленными предприятиями, включая Caterpillar (NYSE: CAT). За исключением General Electric (NYSE: GE), у которого в 2019 году был отличный отскок, показатели по сектору не о чем было писать. Годовой возврат CAT составил половину рынка в целом.

Будущие перспективы выглядят позитивно в предстоящем году для крупнейшего в мире производителя тяжелой техники и почему бы нет. Обладая 16% -ной долей на мировом рынке, она все еще играет большую роль в мировой экономике.

Инвестиционный консультант Ларри Рамер, считает, что несколько макроэкономических факторов увеличат стоимость акций CAT в 2020 году: «Оценка Caterpillar менее чем в 14 раз средней оценки прибыли на акцию аналитиками в 2020 году является реальной выгодой на этом рынке, где так много акций переоценено», — заявил Рамер в начале января. «А дивидендная доходность в 2,8% заставит инвесторов ждать, если рынку потребуется время, чтобы понять, что многие макро-тренды движутся в пользу Caterpillar».

9. Prologis (PLD).

В мире логистической недвижимости Prologis (NYSE: PLD) является гигантом.

Prologis – это то, что вам нужно, если вы действительно верующий в мир электронной коммерции. Это самая крупная компания в сфере промышленной недвижимости в мире. У нее есть объекты по всему миру. Благодаря рыночной капитализации в 56 миллиардов долларов вы можете быть уверены, что она является крупным игроком в этом секторе.

Очень внимательно следя за подвигами Amazon (NASDAQ: AMZN) в последние годы, я не понимаю, как вы не можете быть истинным сторонником. Розничная торговля стала общим делом, а логистическая недвижимость – это то, как компании, такие как Amazon, выигрывают игру.

Торгуя в 47,9 раза больше своей форвардной прибыли и в 18,5 раза больше, это не совсем легитимная игра.

Однако, при замедлении роста по всему миру доходность Prologis в 2,3% гарантирует, что ваш с трудом заработанный капитал превзойдет инфляцию в 2020 году и в последующий период.

10. Intel (INTC).

Из всех 10 акций в этом списке, я бы сказал, что Intel (NASDAQ: INTC) является наиболее законной игрой стоимости в этой группе.

Мало того, что акции INTC торгуются со смехотворно низкой в 12,4 раза своей форвардной прибылью и в 3,8 раза выше продаж, но свободный денежный поток (FCF) в размере 14,7 млрд. долл., полученный за последние 12 месяцев, приводит к доходности свободного денежного потока в 5,3%. Это основано на стоимости предприятия в 276,4 миллиарда долларов. Для сравнения, доходность Apple FCF составляет 4,2%, исходя из стоимости предприятия в 1,38 трлн.

Тем не менее, трудно отрицать, что компания, генерирующая столько же свободного денежного потока, сколько Intel, не должна торговать менее чем за 60 долларов за акцию.

Intel может не получить славу, как Advanced Micro Devices (NASDAQ: AMD). Но когда дело доходит до финансовой мощи, Intel побеждает. И все эти факторы делают его просто еще одним членом ценных акций.

15 самых прибыльных и лучших акций США за 2020 год

В марте 2020 года фондовые рынки всего мира сильно просели. Индекс S&P500, который отображает общую динамику 505 самых крупных американских компаний упал на 30%. Но из-за усилий ФРС США, ожиданий от вакцинации и восстановления экономики американские индексы не только отыграли падение, но и обновили исторические максимумы.

Самый сильный рост показал IT-сектор. Из-за COVID-19 вырос спрос на онлайн-услуги, а это помогло технологическим корпорациям увеличить прибыль и привлечь новую аудиторию. Правда, многие аналитики думают, что IT-сектор «перегрет», а некоторые компании сильно переоценены.

В этой статье мы рассказали про самые лучшие акции США, с точки зрения доходности. В рейтинге участвуют американские компании c капитализацией больше $60 млрд.

1. Tesla Inc

- Доходность за год: 811,5%.

- Отрасль: автомобильная промышленность.

- Факторы роста: включение компании в индекс S&P500 благодаря четырём прибыльным кварталам подряд. Оптимистичные ожидания инвесторов, которые верят, что Tesla станет первым массовым поставщиком электрокаров.

- Посмотреть карточку компании .

Эта американская компания производит беспилотные электромобили и экологически чистые решения для хранения электроэнергии: солнечные панели, солнечную черепицу, резервные домашние аккумуляторы.

2. Zoom Video Communications Inc

- Доходность за год: 415,6%.

- Отрасль: IT-технологии.

- Факторы роста: из-за пандемии COVID-19 число пользователей Zoom в 2020 году выросло в 30 раз, а чистая прибыль увеличилась в 12 раз.

Zoom – программное обеспечение для дистанционной видеосвязи. Пользователи могут проводить онлайн-конференции, совещания, школьные занятия, организовывать совместную работу удалённо.

3. Square Inc

- Доходность за год: 267,1%.

- Отрасль: Программное обеспечение.

- Факторы роста: спрос на продукты Square. Рост популярности приложения Cash App.

- Посмотреть карточку компании .

IT-компания, которая разрабатывает решения для обработки электронных платежей. Главный продукт Square – терминал Square Register. Он помогает предпринимателям получать оплату с дебетовых карт через смартфон или планшет, не используя кассовое оборудование.

Ещё у компании есть приложение Cash App, где пользователи могут переводить друг другу деньги, покупать криптовалюту и ценные бумаги.

4. Snap Inc

- Доходность за год: 213,5%.

- Отрасль: IT-технологии.

- Факторы роста: увеличение числа пользователей Snapchat из-за карантинных ограничений COVID-19. Возврат рекламодателей к покупке рекламы в мобильном приложении. Ориентация Snap Inc на разработку технологий просмотра рекламы через дополненную реальность.

Компания, которая владеет мессенджером Snapchat, где можно обмениваться сообщениями с прикреплёнными фото или видео. Особенность приложения в том, что сообщения доступны другому пользователю только некоторое время.

Кроме этого, у Snap Inc есть и другие продукты: умные очки Spectacles, приложения Bitmoji и Zenly.

5. Nvidia Corp

- Доходность за год: 117,1%.

- Отрасль: полупроводники.

- Факторы роста: увеличение спроса на видеокарты и ноутбуки во время пандемии. Рост популярности сервиса облачного гейминга GeForce NOW, который запускает игры удалённо. Хороший финансовый баланс.

- Посмотреть карточку компании .

Корпорация, которая делает графические процессоры. Продукцию Nvidia используют в индустрии видеоигр, дизайне, науке, автомобильной промышленности.

6. PayPal

- Доходность за год: 110,1%.

- Отрасль: платёжные системы.

- Факторы роста: увеличение онлайн-покупок во время пандемии коронавируса и их оплаты через систему PayPal. Рост регистрации новых счётов.

- Посмотреть карточку компании .

Одна из крупнейших электронных платёжных систем, через которую можно оплачивать счёта, отправлять и принимать деньги. Работает в 202 странах, обслуживая 325 миллионов пользователей.

7. AMD

- Доходность за год: 98,4%.

- Отрасль: полупроводники.

- Факторы роста: компания успешно запустила на рынок несколько технологических новинок. Продукция AMD дешевле, чем у конкурентов, которые перестали справляться с возросшим спросом на полупроводники.

AMD – американский производитель продуктов для компьютерных вычислений и визуализации. Делает микросхемы, графические процессоры, материнские платы, адаптеры, чипсеты. Под маркой Radeon выпускает накопители и оперативную память.

AMD сотрудничает с HP, Dell, Acer, IBM, Nokia, AT&T, Ericsson, Siemens, Sony. Главные конкуренты – Intel и Nvidia.

8. Uber Inc

- Доходность за год: 76,4%.

- Отрасль: Программное обеспечение.

- Факторы роста: Uber сэкономит более $100 млн в год из-за поправок в трудовой закон Калифорнии, который теперь позволяет не оформлять водителей такси как сотрудников.

Uber владеет мобильным приложением для вызова такси и доставки еды. Приложение помогает найти машину с водителем, отслеживая её путь до нужного адреса.

9. Apple Inc

- Доходность за год: 73,7%.

- Отрасль: IT-технологии.

- Факторы роста: Apple превзошла ожидания аналитиков по выручке, несмотря на закрытие магазинов из-за COVID-19. Спрос на iPhone сохраняется. Сервисы App Store, Apple Music, Apple TV+ и iCloud показали рекордную выручку.

- Посмотреть карточку компании .

Американская корпорация, производитель смартфонов, компьютеров, планшетов и программного обеспечения для них. Apple одной из первых в мире начала разрабатывать графические интерфейсы для управления многозадачными операционными системами.

10. Qualcomm Inc

- Доходность за год: 70,9%.

- Отрасль: телекоммуникационное оборудование.

- Факторы роста: ожидания инвесторов от перехода смартфонов на новый стандарт связи 5G, для которого Qualcomm разрабатывает чипы.

- Посмотреть карточку компании .

Qualcomm занимается разработкой технологий для работы беспроводных средств связи – GPS, WiFi, Bluetooth, 3G/4G/5G. В 2020 году компании удалось сделать самый дешёвый чип для поддержки 5G. Это поможет выпускать смартфоны с 5G не дороже $300 за штуку.

11. Amazon.com Inc

- Доходность за год: 69,9%.

- Отрасль: интернет-магазины.

- Факторы роста: увеличение спроса на покупку товаров онлайн из-за пандемии коронавируса. Рост подписчиков Amazon Prime.

- Посмотреть карточку компании .

Крупнейшая компания в мире на рынке электронной коммерции. На сайте Amazon.com покупают книги, электронику, игрушки, продукты, одежду, хозяйственные и спортивные товары, зоотовары, инструменты, а ещё фильмы и сериалы для просмотра онлайн.

12. Lam Research

- Доходность за год: 69,7%.

- Отрасль: оборудование для производства электроники.

- Факторы роста: рост выручки и чистой прибыли. Увеличение спроса на полупроводники.

Эта американская корпорация делает оборудование, которое используется при изготовлении микросхем. Благодаря Lam Research производители полупроводников проектируют микропроцессоры и другие интегральные схемы.

13. FedEx

- Доходность за год: 68,8%.

- Отрасль: курьерские услуги.

- Факторы роста: увеличение спроса на услуги FedEx из-за доставки вакцины от коронавируса.

Логистическая компания из США, доставляющая почтовые отправления и грузы по всему миру. У FedEx один из крупнейших флотов грузовых самолётов.

14. Deere&Co

- Доходность за год: 66,7%.

- Отрасль: производство грузовой техники.

- Факторы роста: компания фиксирует хороший спрос на свою продукцию, обновив торговую линейку. Deere&Co представила новую стратегию и будет выпускать «умную технику», которой можно управлять дистанционно.

Машиностроительная компания, которая делает тяжёлую технику для сельскохозяйственной, строительной и лесозаготовительной отрасли. Deere&Co выпускает тракторы, комбайны, садово-парковое оборудование, снегоуборочную технику и двигатели марки John Deere.

15. Netflix Inc

- Доходность за год: 54,8%.

- Отрасль: развлечения.

- Факторы роста: во время карантина пользователи стали больше смотреть фильмы через Netflix – это помогло сервису получить новых подписчиков.

- Посмотреть карточку компании .

Американский поставщик потокового видеоконтента. С 2013 года Netflix снимает собственные фильмы, сериалы и телепрограммы. Платформа компании насчитывает больше 180 млн подписчиков.

Как купить акции США

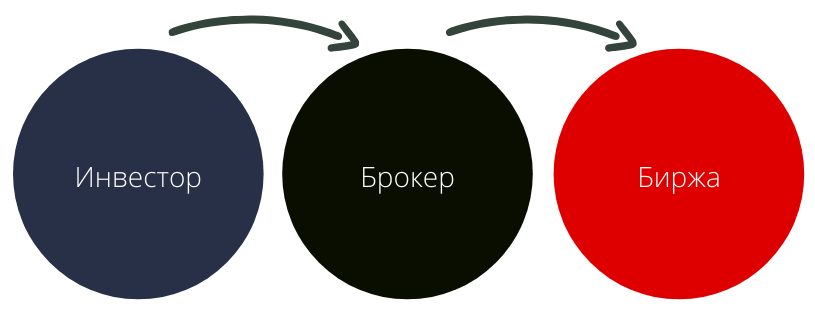

Купить выгодные акции США можно на Московской или Санкт-Петербургской биржах – площадках, которые организовывают торги ценными бумагами.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию, которая предоставляет инвестору доступ к фондовым рынкам, а ещё выполняет его поручения по сделкам с бумагами.

Брокер регистрирует инвестора на бирже и помогает вкладывать деньги. Чтобы начать работу с брокером, необходимо открыть у него брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает 0,3% от общей суммы операции. Например, купили бумаг на $500 – отдали брокеру $1,5 комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг:

- Перейдите в карточку компании, например, Tesla и нажмите на «Купить».

- Затем заполните форму на открытие брокерского счёта. Его оформят у брокера «Тинькофф Инвестиции» за 2–3 дня. Чтобы заполнить заявку, нужен только паспорт.

- Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

- Комиссия за операции от 0,025%. Пополнение счёта или вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Топ американских акций

Даже в условиях экономического стресса и глобальной перестройки фондовый рынок США генерирует массу возможностей для быстрого заработка. Энергетика и связанные отрасли продолжают расти в цене, и к концу первого квартала у инвесторов все еще есть шанс заработать на бычьих трендах.

Тем, кто предпочитает стратегический подход к инвестированию, аналитики советуют использовать ситуацию, сложившуюся на начало 2022 года, чтобы повысить диверсификацию инвестиционного портфеля. Интересные варианты для долгосрочных вкладов сейчас возникают в самых разных секторах экономики. Главное – не поддаваться панике: только от того, что индустрия переживает не лучшие времена, она не перестанет приносить прибыль в долгосрочной перспективе. Акции, которые на начало года оказались в аутсайдерах, во второй половине 2022-го имеют неплохие шансы выбиться в лидеры.

Во времена перемен трейдерам приходится тратить еще больше времени на отслеживание ситуации на рынок и поиск выгодных сделок. Если вы не знаете, с чего начать, рассмотрите лучшие американские акции, которые можно купить прямо сейчас. Мы включили в топ не только самые ценные акции, но и недооцененные акции с наибольшим потенциалом, а также лучшие акции по предварительным результатам первого квартала.

American Eagle Outfitters

Тикер: AEO

Потенциал роста: 80,72%

В 2022 году American Eagle все еще входит в ТОП 3 любимых брендов одежды молодежи в США наряду с Lululemon и спортивным брендом Nike. И это естественно, если учитывать успех линии одежды Aerie, которая подняла планку ежегодных продаж на 17%, а затем еще на 15%: огромный успех для данного типа бизнеса. Повышенный трафик спровоцировал рост доходов компании от магазинов на 32%.

На данный момент акции American Eagle продаются по существенно заниженной цене; аналитики считают их недооцененными. Продажи Aerie переживают сезонное падение: линейка сформирована из легкой пляжной и спортивной одежды, а время для нее еще не пришло. В то же время, снижение позиций с марта переживает вся индустрия, включая крупнейших конкурентов American Eagle. Сейчас у инвесторов еще есть время выгодно купить акции AEO до традиционного летнего бума; а если вы придержите акции на год, то можете рассчитывать на рост на 80% или более.

Nucor

Тикер: NUE

Потенциал роста: 16,23%

Компания Nucor специализируется на производстве и продаже стали и стальных изделий. С начала года акции компании набрали уже 20% всего за месяц – в период с середины марта до середины апреля. Этот результат оставил далеко позади «стабильные» опции: и сбалансированные портфели акций из сектора основных производственных материалов, и S&P 500, показавший отрицательный рост в тот же период. Из-за этого отдельные эксперты считают, что покупать NUE сейчас слишком рискованно: есть шанс, что акции сдадут назад, а текущий подъем окажется всего лишь мыльным пузырем – так же, как это было с акциями отдельных медицинских корпораций, получивших деньги на исследование вакцин, на фоне пандемии COVID-19.

Конечно, подобные перспективы существуют, однако они никак не помешают трейдерам заработать на бычьем тренде, который не сдает позиции. По прогнозам аналитиков, Nucor предоставит данные о повышении доходов на 44% за последний квартал и на росте EPS (прибыль на акцию) на 138% за год. Хотя к середине и концу года темпы роста, скорее всего, замедлятся, на данный момент нет никаких предпосылок для будущих крупных падений стока. Плотный поток государственных заказов и крупных корпоративных сделок обеспечивает «растущее» будущее Nucor, по меньшей мере, на год вперед.

Steel Dynamics

Тикер: STLD

Потенциал роста: 42,08%

Профиль Steel Dynamics – изготовление стальных изделий и переработка металла. Как и другие крупные компании в этом сегменте, в начале 2022-го американский производитель показывает положительный результат. Средняя стоимость акции выросла почти на 50%, и все признаки указывают на то, что повышенная цена – это новая планка для STLD.

Как и другие компании, работающие с базовыми материалами, Steel Dynamics растет за счет повышения объема потребностей производства в США. Эти потребности связаны с нуждами общества и целями государства в большей степени, чем с текущими возможностями рядового потребителя. По этой причине сегмент не подвержен шоку, от которого пострадали многие сектора внутреннего рынка США. Более того, лидеры индустрии получили беспрецедентные возможности для развития.

Если вы еще не успели купить акции Steel Dynamics, но раздумывались над сделкой, вам однозначно стоит сделать это, пока цена не пошла дальше вверх. На данный момент STLD входит в топ лучших акций для покупки в своем сегменте. Сток продолжает давать стабильные возможности для быстрого заработка, но шанс на максимальную прибыль будет у инвесторов, которые решат придержать акции хотя бы до конца года.

Salesforce

Тикер: CRM

Потенциал роста: 71,12%

Будущее бизнеса – за цифровыми технологиями, и стабильно растущие позиции акций Salesforce это отражают. Компания занимается разработкой корпоративных облачных решений с приоритетом управления взаимодействий с клиентами из любой точки мира. Нацеленность на развитие отношений с клиентами и представление программного обеспечения как услуги создали крепкую базу для экономического роста. Сейчас Salesforce принадлежат лучшие пакеты услуг управления в индустрии: в состав корпорации вошел мультизадачный менеджер общения Slack, а новый сервис Commerce Cloud перевернул представления о возможностях облачных сервисах для бизнеса.

На конец первого квартала акции Salesforce находятся в редкой для компании нижней точке. Общая паника рынка спровоцировала падение CRM: консервативные инвесторы не уверены, сможет ли компания поддерживать прошлогодние темпы роста в условиях, когда значительный процент постоянных клиентов столкнется с непредвиденными трудностями.

Стратегически настроенные аналитики напоминают, что кризис – это время, когда новые технологии получают беспрецедентный шанс раскрыться. Текущее падение стоит расценивать как шанс купить ценные бумаги с огромной скидкой. Акции Salesforce могут вырасти на 74% и более всего лишь за год, поэтому не стоит игнорировать их только из-за естественного отката, спровоцированного непростым рыночным моментом.

Westlake Chemical

Тикер: WLK

Потенциал роста: 2,72%

Один из главных химических гигантов США, Westlake Chemical набрал уже более 25% с начала года. Это необычно хотя бы потому, что в целом индустрия химических препаратов и веществ специального назначения за тот же период потеряла в стоимости около 15%. Глобальная экономическая перестройка оказала позитивное влияние на Westlake Chemical. Cудя по продолжительному подъему, этот тренд сохранится еще, по крайней мере, на несколько месяцев.

Причина резкого взлета Westlake Chemical – в растущих производственных и строительных потребностях американского внутреннего рынка. Компании удалось попасть «в яблочко» со своим основным ассортиментом. Когда у крупных закупщиков возник запрос, какие местные предприятия смогут удовлетворить спрос на сырье и специальные материалы, Westlake Chemical возглавила список.

Еще одна позитивная тенденция – повышение международного спроса на продукты компании. Westlake Chemical не первый год вкладывается в экономическую экспансию, и похоже, продолжительные инвестиции начинают давать плоды. На конец первого квартала текущего года нет никаких признаков того, что бурный рост WLK будет заторможен внешними факторами, поэтому настоятельно рекомендуется приобрести пакет акций, пока цена не пробила очередной потолок.

Devon Energy

Тикер: DVN

Потенциал роста: 12,67%

Кажется, что одна из главных независимых энергетических компаний в США обречена была показать лучшие результаты в конце первого квартала. Изменения в геополитических условиях спровоцировали резкий рост интереса к собственным производителям энергии в Соединенных Штатах.

Однако в случае с Devon Energy успех – это нечто большее, чем удачное сочетание нескольких факторов (оказался в правильное время в правильном месте). За предыдущий период компания продемонстрировала впечатляющий рост доходов. В совокупности с ростом дивидендов это в любом случае спровоцировало бы повышение цены DVN; текущие обстоятельства просто ускорили существующую тенденцию.

Поскольку Devon Energy продолжает платить высокие дивиденды держателям, а потребность во внутренних источниках энергии будет только расти, эксперты рекомендуют покупать акции DVN уже сейчас. Лучшего момента для пополнения портфеля может не представиться еще долгое время.

Marathon Oil

Потенциал роста: 23,10%

Вместе с другими крупными нефтедобывающими компаниями Marathon Oil удалось обыграть большинство консервативных опций. В случае с MRO быстрый рост – это прямое следствие осложнение геополитической ситуации. Начало подорожания совпадает с первыми числами международного конфликта. В течение последних двух месяцев акции Marathon Oil продолжают идти вверх: это прямой указатель на то, что инвесторы связывают большие ожидания с компанией.

Покупать акции Marathon Oil рекомендовано сейчас – несмотря на то, что цена уже успела пробить собственный пик за последние 5 лет. Воздержаться от покупки стоит только в том случае, если вы уверены, что США сможет найти альтернативные дешевые источники энергии; в противном случае, можно ожидать дальнейшего роста цен на нефть и планомерный рост стоимости акций.

Hewlett Packard Enterprise

Тикер: HPE

Потенциал роста: 9,36%

Компания, предоставляющая решения для сбора, обработки и хранения данных, поставила в приоритет облачные технологии, и этого оказалось достаточно для долгосрочного роста. Первый квартал 2022-го оказался позитивным для Hewlett Packard, несмотря на общую стрессовую обстановку на рынке. Вопреки ожиданиям скептиков, компания не только не потеряла клиентов, но и получила на 20% больше заказов, чем за тот же период в прошлом году.

На настоящий момент Hewlett Packard выплачивает приличные 3,12% дивидендов, что привлекает к стоку консервативно настроенных инвесторов, и продолжает политику по стабильному расширению клиентского круга. Среди корпораций, ориентированных на работу с данными, она дает лучшие возможности для долгосрочного дохода.

Berkshire Hathaway

Тикер: BRK.A

Потенциал роста: 16,34%

Включение одного из самых дорогих пакетов акций в мире в список акций, рекомендованных в покупке, выглядит контринтуитивно. Однако рассмотрите сопутствующие факторы: Berkshire Hathaway – это холдинг, который представляет множество брендов в разнообразных сферах деятельности. В него входят компании, которые занимаются страхованием, крупными перевозками, производством мебели, сборкой и продажей круизного транспорта, изготовлением сладостей – и это только начало.

Холдинг находится под руководством одного из самых успешных инвесторов в мире, и показывает стабильные результаты даже на фоне экономического спада и биржевой паники в США. Если же монструозная цена, превышающая 500 тысяч долларов США, вас отпугивает, рассмотрите возможность покупки акций BRK класса B.

Micron Technology

Тикер: MU

Потенциал роста: 60,43%

Хотя позиции Micron немного просели с начала года, компания остается лучшим вариантом для тех, кто хочет вложиться в предприятие по производству электронной памяти и устройств для хранения данных. Аналитики считают, что потребность в хранилищах со временем будет только расти; более того, что в какой-то момент в ближайшие несколько лет спрос обгонит предложение. В этот момент выиграют участники, которые сделали ставку на проверенного производителя.

Итоги

Фондовый рынок находится в постоянном развитии. Тем, кто стремится инвестировать в переходный период, следует уделить особое внимание последним взлетам и падениям. Прежде, чем принимать решение о новых инвестициях, имеет смысл составить стратегию, согласно которой вы будете повышать разнообразие инвестиционного портфеля. Используйте акции с разным потенциалом, чтобы совмещать текущий заработок и более стабильные возможности для постоянного дохода: они все еще возможны даже на падающем американском рынке.

Источник https://invest-journal.ru/spisok-akcij-usa-s-bol-shim-potencialom-rosta-na-2020-god

Источник https://invlab.ru/investicii/luchshie-akcii-ssha/

Источник https://beststocks.ru/journal/top-10-american-stocks/