15 самых выгодных акций российских компаний в 2020 году

COVID-19 отразился на всей экономике, но есть отрасли, которые лучше пережили кризис. Вот основные тренды, которые сложились в эпоху пандемии.

Необходимость оставаться дома изменила привычки людей. Потребители стали больше покупать онлайн и из-за этого повысили спрос на товары российских ретейлеров, которые доставляют заказы до адреса. А ещё перестали ходить в рестораны и начали больше готовить дома, увеличив продажи крупных продуктовых сетей.

Люди, у которых есть накопления, в условиях спада ставок на банковские вклады стали искать другие варианты вложения денег. Одно из решений – инвестиции в ценные бумаги. Так, число частных инвесторов на Московской бирже увеличилось за год с 3,6 млн до 8 млн.

Выросли акции золотодобывающих компаний. Золото — традиционно главный защитный актив во время экономической нестабильности.

Дорожают ценные бумаги российских металлургических компаний. Исторически эта отрасль восстанавливается быстрее остальных после кризисов. Предприятия используют спады для модернизации производства и капитального ремонта. Поэтому они лучше подготовлены к будущей позитивной ситуации на рынках.

Ниже мы расскажем про самые выгодные российские акции в 2020 году. В рейтинге участвуют компании, чья капитализация составляет больше 100 млрд рублей.

1. «Полюс»

- Доходность за год: +113,7%.

- Отрасль: добыча золота.

- Факторы роста: рост цен на золото, увеличение добычи.

- Посмотреть карточку компании .

Самая крупная российская золотодобывающая компания. Входит в десятку ведущих глобальных компаний по объёму добычи золота. Главные регионы деятельности – Красноярский край, Иркутская и Магаданская области, Республика Саха.

Владеет третьими по величине запасами золота в мире. Крупнейшие активы предприятия – месторождения «Олимпиада» и «Благодатное» в Красноярском крае.

2. АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник « Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

3. Yandex

- Доходность за год: +86,2%.

- Отрасль: информационные технологии.

- Факторы роста: сильная бизнес-модель, популярность IT-сектора.

- Посмотреть карточку компании .

«Яндекс» – российская IT-компания, которая владеет и развивает одноимённую поисковую систему. Кроме этого, у неё есть много разных служб, например: «Яндекс.Такси», «Яндекс.Доставка», «Яндекс.Драйв», а ещё медийные, картографические, справочные, образовательные, финансовые и рекламные приложения.

По данным дочерней компании Amazon, где собирается статистика о посещаемости сайтов Alexa, «Яндекс» 4-й по посещаемости сайт в России и 49-й в мире.

4. «Полиметалл»

- Доходность за год: +81,7%.

- Отрасль: добыча драгоценных металлов.

- Факторы роста: рост цен на золото и серебро.

Эта компания добывает драгоценные металлы и занимает второе место по производству золота в России. Активы предприятия находятся в Свердловской и Магаданской областях, Республике Карелии, Хабаровском крае, Якутии, Чукотке и Казахстане.

5. «Магнит»

- Доходность за год: +64,4%.

- Отрасль: розничная торговля.

- Факторы роста: хорошие финансовые результаты, расширение торговых площадей, развитие цифровых сервисов, дивиденды, переориентация покупателей на покупки продуктов в магазинах «у дома».

- Посмотреть карточку компании .

Крупнейшая сеть по продаже продуктов питания в России, работающая в 3800 населённых пунктах. У «Магнита» есть своё производство овощей, зелени, грибов, бакалеи и кондитерских изделий. Собственный автопарк из 4900 автомобилей и 38 распределительных центров.

Магазины компании подразделяются на разные форматы: «Магазин у дома», «Магнит Сити», «Магнит Аптека», «Магнит Косметик», «Магнит Опт», «Магнит Суперстор», «Магнит Семейный».

6. «ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании .

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

7. «Московская Биржа»

- Доходность за год: +49,5%.

- Отрасль: инвестиционная площадка.

- Факторы роста: рост объёмов комиссий на рынке акций из-за новых инвесторов, которых не устраивают падающие банковские ставки на вклады.

- Посмотреть карточку компании .

Крупнейший биржевой холдинг, образованный в результате слияния «ММВБ» и «РТС». Эта компания проводит торги российскими акциями, облигациями, валютой, драгоценными металлами и другими финансовыми инструментами.

8. НЛМК

- Доходность за год: +45,3%.

- Отрасль: металлургия.

- Факторы роста: рост металлургического сектора после пандемии, самообеспеченность ресурсами, сильная бизнес-модель.

- Посмотреть карточку компании .

НЛМК – российский металлургический комбинат. Крупнейший сталелитейный комбинат в РФ. Один из самых прибыльных производителей стали в мире из-за добычи сырья в регионах с низкими расходами на труд и близости производства к основным покупателям продукции.

9. «Распадская»

- Доходность за год: +44,5%.

- Отрасль: добыча угля.

- Факторы роста: дивидендная привлекательность.

- Посмотреть карточку компании .

Компания из Кемеровской области, которая занимается добычей и обогащением угля. Крупнейший поставщик угля на российские металлургические предприятия. Экспортирует сырьё на Украину, в Румынию, Болгарию, Венгрию. Главный актив – шахта «Распадская», самая большая подземная шахта в РФ, расположенная около города Междуреченск.

10. «Северсталь»

- Доходность: +42,3%.

- Отрасль: металлургия.

- Факторы роста: низкая себестоимость производства, близость предприятия к рынкам экспорта, цифровизация бизнеса, обеспеченность ресурсами, привлекательные дивиденды.

- Посмотреть карточку компании .

Сталелитейная и горнодобывающее предприятие. Владеет Череповецким металлургическим комбинатом – это второй по величине сталелитейный комбинат в России. Компания занимается горячекатаным и холоднокатаным стальным прокатом. Делает гнутые профили, трубы, проволоку, стальные канаты, арматуру, гвозди и крепежи.

11. «РусГидро»

- Доходность за год: +39,6%.

- Отрасль: энергетика.

- Факторы роста: рост выработки электроэнергии, завершение модернизации гидроэлектростанций на Дальнем Востоке.

- Посмотреть карточку компании .

Компания, которая производит тепло и электричество на базе возобновляемых источников энергии. Владеет гидроэлектростанциями, тепловыми станциями и электросетями. Самая мощная гидроэлектростанция предприятия – Саяно-Шушенская.

12. «Детский Мир»

- Доходность за год: +37,8%.

- Отрасль: розничная торговля.

- Факторы роста: дивидендная привлекательность, относительная дешевизна бумаг.

Сеть магазинов, которая продаёт товары для детей: игрушки, коляски, одежду, обувь. Работает в России, Казахстане и Беларуси. Всего у компании 805 магазинов в 319 городах. В 2011 году «Детский Мир» открыл свой интернет-магазин.

13. ЧТПЗ

- Доходность за год: +34,7%.

- Отрасль: металлургия.

- Факторы роста: привлекательные дивиденды.

Челябинский трубопрокатный завод – российская металлургическая группа, которая делает трубы для нефтегазовых, машиностроительных, энергетических и строительных компаний. Входит в пятёрку лучших производителей труб в мире. Поставляет продукцию в 52 страны.

14. «Россети»

- Доходность за год: +34,0%.

- Отрасль: энергетика.

- Факторы роста: электросетевая монополия, привлекательные дивиденды.

- Посмотреть карточку компании .

Один из крупнейших операторов электрических сетей в мире. Действует в 80 регионах РФ, управляет 2,37 млн км линий электропередач и 517 тыс. подстанций. На компанию работает около 217 тысяч человек.

15. «М.Видео»

- Доходность за год: +33,1%.

- Отрасль: розничная торговля.

- Факторы роста: рост продаж из-за ожидаемого восстановления экономики после пандемии, рост числа торговых точек, цифровизация бизнеса.

- Посмотреть карточку компании .

Одна из самых крупных сетей по продаже электроники в РФ. Около 1 тысячи магазинов в 250 городах России. Компания одной из первых в стране открыла интернет-магазин электронных товаров. «М.Видео» – единственная российская компания в сфере розничной продажи электроники, чьи акции обращаются на бирже.

Как купить лучшие российские акции

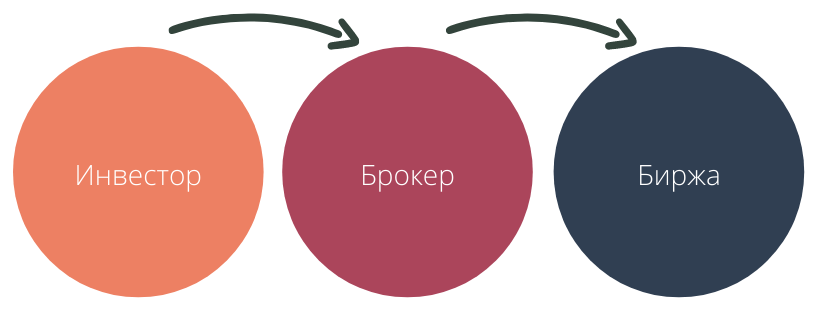

Купить акции российских компаний можно на Московской бирже – площадке, которая организовывает торги ценными бумагами.

Но покупать акции на бирже напрямую физическому лицу нельзя. Это можно сделать только через брокерскую компанию. Она выполняет поручения инвестора, например: «Купить пять акций Яндекса» или «Продать десять акций НЛМК».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает значения в 0,3% от общей суммы операции. Например, купили бумаг на 30 000 рублей – отдали брокеру 90 рублей комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг. Вот как это сделать:

- Зайдите в карточку компании, например, ПИКа и кликните на кнопку «Купить».

- Далее заполните заявку на брокерский счёт, который откроют у брокера «Тинькофф Инвестиции. Чтобы заполнить заявку, нужен только паспорт. Счёт оформят в течение 1–3 дней.

- Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

- Комиссия за операции от 0,025%. Пополнение счёта и вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Лето 2020!Куда инвестировать и на какой срок. Мой личный портфель.

Первый день лета 2020, а за окном дождь и погода больше напоминает начало осени, ну да ладно, это не повод же для пессимизма, нет)

К середине года сложился уже, по-крайней мере, у меня некий тренд на ближайшие полгода-9 месяцев. Оптимизм, вызванный победой над коронавирусом и выходом из карантина в ближайший месяц придаст некий краткосрочный импульс нашему рынку, плюс все рынки так залили деньгами, что их куда-то ведь нужно девать! Но факты — вещь упрямая, хотя перезапуск основных мировых экономик в июне отложит наступление глобального мирового кризиса на несколько месяцев, не более, но эффект «базы 2019» в финансовых отчетах Ко за полугодие и 9 месяцев 2020 года как раз скоро начнет проявляться. По итогам 2020 года вообще возможны череда банкротств и крахов.Но до этого времени можно попробовать краткосрочно неплохо заработать и создать «подушку безопасности» на конец года — зима то не так и далеко).

Итак, разделил акции на 3 группы, в зависимости от времени и вероятности получения дохода. Срок владения у всех до ноября 2020 — время выборов нового президента в США.

1 группа акций — с оцениваемой вероятностью получить доход выше 50% от текущей цены.

2 группа акций — с вероятностью получить доход от 25% до 50%, а последняя, соответственно, с вероятностью получения дохода до 25%. Дивидендную доходность не учитывал, только ценовой рост за указанный период, поскольку не по всем отобранным бумагам выплачиваются дивы.

1 группа: Аэрофлот, ГТМ.

По Аэрофлоту сейчас цена завышена, ожидаю выхода отчета 2 июня и набор позиции от уровня 71,5-73,5 руб., к концу 3 квартала закрыть позицию в районе 106-110 руб. Позитива будет выходить все чаще, текущая цена отражает сейчас негативную ситуацию и ниже намного не упадет, не исключаю, что г-н Савельев еще что-то пролоббирует для своей игрушки. Возможные поглощения, например, как с Трансаэро.

По ГТМ уже набрал позу, ценовой ориентир — 65-68 руб., у Ко проводится buy-back (в мае особенно активно), последний отчет был отличным, кто его внимательно посмотрел. ГТМ, «темная лошадка», которая может выстрелить на любом позитиве, бизнес Ко наименее подвержен, как мне кажется, влиянию коронавируса из всех выбранных акций.

2 группа: Русская Аквакультура и Обувь России.

По Русс Акве уже много писал на форуме, основной посыл — низкий free-float и наращивание долей в пакетах г-на Воробьева и менеджмента Ко. Позицию уже набрал, но не исключая еще увеличить, если упадет ниже 200 руб. Целая цена — 250-275 руб.

По Обуви пока ищу точку входа, акция долго находится в боковике и не может вернуться к докризисному ценовому уровня. Но как только появится какой-то позитив, в т.ч. на фоне завершения коронавируса, ожидаю краткосрочный взлет, до 35-40 руб. На графике видно, что кто-то собирает позу и совсем скоро, возможно, будет прорыв.

3 группа: Сбербанк-п и Новатек.

Сбербанк сильно испортил многим планы по сроку получения дивидендов, а теперь вообще встал вопрос по поводу их размера, который должен проясниться окончательно в августе. Соответственно, на сколько вырастет бумага сейчас точно никто не знает, но хотелось бы на 10% хотя бы от текущей цены.

Новатек осенью обсудит новую див политику и будет уже какое-то понимание с ценами на газ в будущий отопительный сезон. Предполагаю рост до 10% на оживлении спроса ближе к началу осени, но сегодняшние цены на СПГ пока никакого оптимизма не внушают.

Данная статья не является рекомендацией и представляет лишь мою субъективную точку зрения, которая может быть неправильной)

Дивидендные акции российских компаний: критерии выбора и топ-20 лучших ценных бумаг в 2022 году

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Перед тем как выйти на фондовый рынок, инвестор должен определить для себя стратегию, по которой будет формировать капитал и зарабатывать деньги. Без нее процесс может превратиться в хаотичное движение за рекомендациями экспертов-аналитиков, у которых иногда встречаются прямо противоположные мнения. Одна из самых популярных инвестиционных стратегий – покупка ценных бумаг под дивиденды. Рассмотрим лучшие дивидендные акции российских компаний в 2022 г., которые даже в условиях кризиса не отказали в выплатах своим акционерам.

Критерии отбора дивидендных акций в портфель

В самом начале должна предупредить, что информация не является инвестиционной рекомендацией и не должна рассматриваться в этом качестве. Представленный ниже список акций представляет собой субъективный взгляд частного инвестора (автора статьи), один из портфелей которого формируется с целью получения пассивного дохода через 10–15 лет за счет дивидендов российских компаний.

Мой топ-20 дивидендных акций может отличаться от списка других инвесторов, потому что мы при формировании стратегии закладываем разный горизонт инвестирования, уровень риска и критерии отбора ценных бумаг. Но могу сказать, что в мой портфель попадают бумаги не по красивому названию или только с наибольшей дивидендной доходностью. Я провожу анализ по нескольким критериям, о которых кратко расскажу до того, как представлю список отобранных дивидендных акций.

Дивидендная доходность

Мне как долгосрочному инвестору хотелось бы получать максимальную доходность от своих вложений при минимальном риске. Этого невозможно достичь без проведения анализа конкретной акции. И одним из параметров, который надо изучить, является дивидендная доходность.

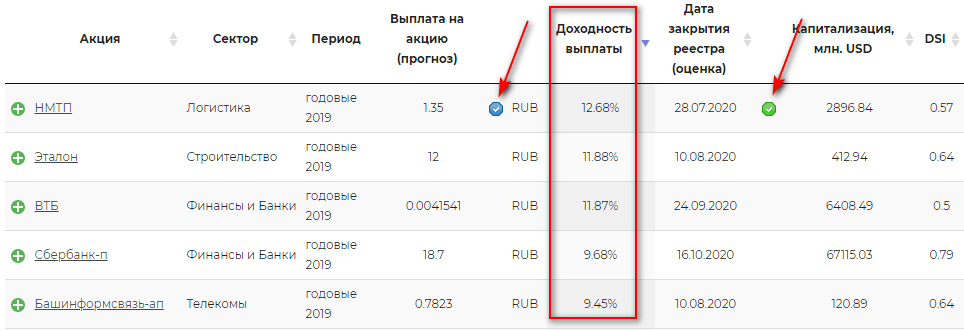

Ее можно рассчитать самостоятельно путем деления размера дивиденда на текущую котировку акции. Но удобнее пользоваться агрегаторами.

Например, управляющая компания “Доходъ” разработала и регулярно обновляет таблицы с показателями по всем дивидендным акциям российских компаний. Галочки означают рекомендации Совета директоров, где галочек нет – рекомендаций пока тоже нет.

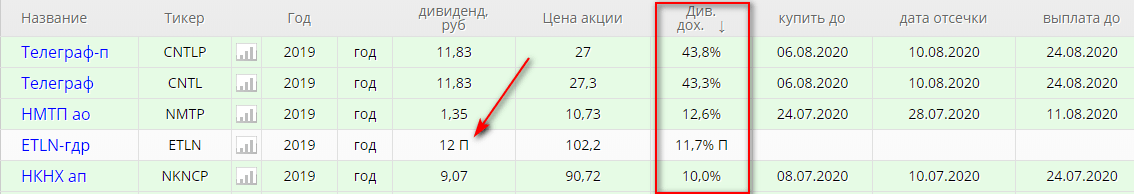

Еще более удобная таблица с дивидендами, датами отсечки, покупки и выплатами находится на портале Smart-lab. Буква П означает, что дивиденды пока прогнозные.

Ориентироваться только на высокий показатель дивидендной доходности ни в коем случае нельзя, если вы инвестируете на долгосрок. Например, такие привлекательные выплаты у компании “Телеграф” сложились совсем не от того, что она бурно развивается и наращивает прибыль, а за счет продажи дорогих объектов недвижимости в центре Москвы в 2019 г. Больше таких зданий не осталось, а значит, рассчитывать на высокие дивиденды в будущем не приходится.

Возникает вопрос: “А какую доходность следует считать приемлемой?” Я ориентируюсь на среднюю ставку по депозитам 10 крупнейших банков РФ (можно взять на сайте Центробанка). Например, на январь 2020 г. она составляла 5,927 %, к июлю снизилась до 4,629 %. Учитывают налог 13 %, который инвестор должен уплатить с полученных дивидендов, и прибавляют премию за риск 2 %.

Минимальная доходность, которая может устроить, = (4,629 + 2) / 0,87 = 7,62 %

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Стабильность выплат

Следующий показатель поможет ответить на вопрос, насколько стабильно компания выплачивала дивиденды в прошлом. Это в какой-то степени позволит предположить, что выплаты продолжатся и в будущем. Из возможного списка сразу отсеются те, для кого дивиденды были единоразовой акцией. Добавлять их в долгосрочный портфель не стоит.

Историю выплат я изучаю на графиках, которые дает сайт BlackTerminal. У него платная подписка, но после регистрации в течение 14 дней можно опробовать весь функционал ресурса бесплатно. Этого времени вполне хватит, чтобы провести анализ акций и отобрать наиболее привлекательные в свой инвестиционный портфель.

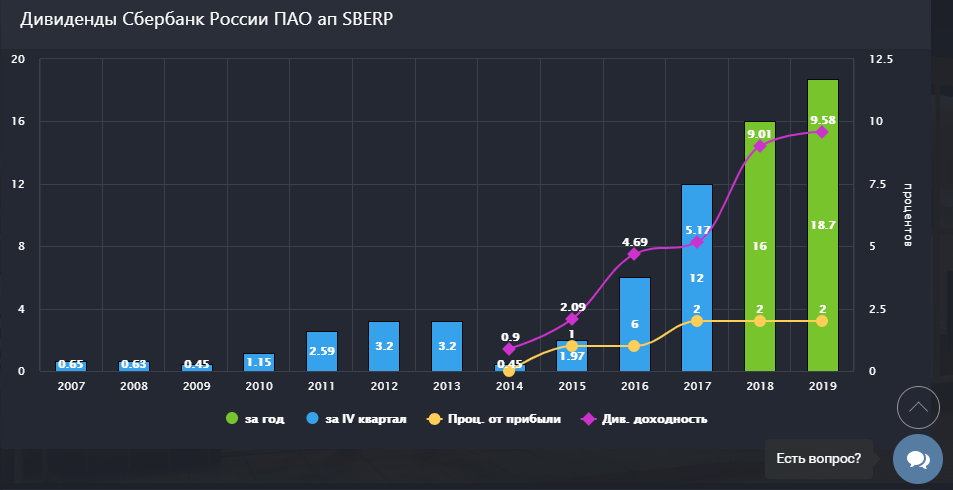

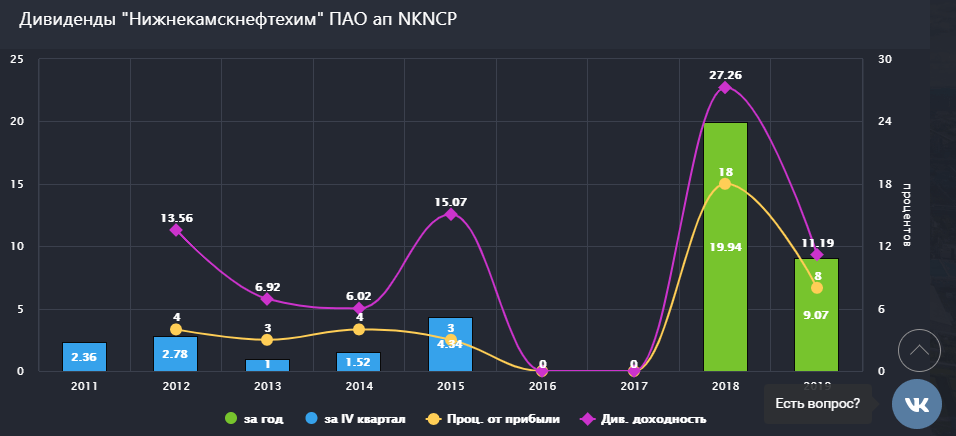

Аналитика доступна с 2007 года. 12-летняя история выплат Сбербанка вселяет надежду, что и в следующие десятилетия компания продолжит делиться прибылью со своими акционерами. А вот компания “Нижнекамскнефтехим” такой стабильностью похвастаться не может, поэтому включение ее акций в портфель связано с большим риском неполучения дивидендов в будущем.

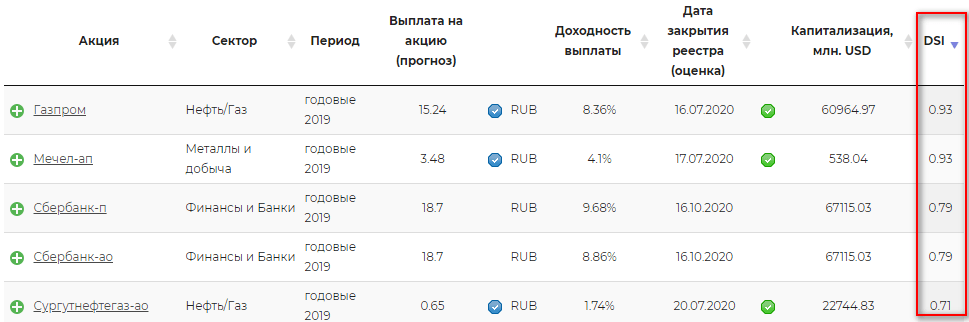

Инвестиционная компания “Доходъ” рассчитывает индекс стабильности дивидендов (DSI), который позволяет определить, насколько регулярно компания делится с акционерами прибылью и повышает их размер. Его размеры изменяются от 0 до 1. Значения, превышающие 0,6, свидетельствуют о высокой вероятности выплат в дальнейшем. Я рассматриваю для портфеля DSI от 0,5.

Мультипликаторы

Мультипликаторы – это показатели, которые позволяют сравнивать между собой акции различных компаний. Они рассчитываются на основе финансовой отчетности. Любители бухгалтерии и математики определяют значения самостоятельно. Времени на расчет всех мультипликаторов, пусть даже по 10 компаниям, может уйти очень много. Не у всех инвесторов оно есть. В помощь агрегаторы, которые оперативно делятся уже готовыми цифрами. Я пользуюсь smart-lab.ru, Investing.com, Conomy, BlackTerminal, “Доходъ”.

Тема мультипликаторов заслуживает отдельной статьи. Показателей довольно много. Я для анализа выбираю:

Источник https://invlab.ru/investicii/samye-vygodnye-rossiyskie-akcii/

Источник https://smart-lab.ru/blog/625166.php

Источник https://iklife.ru/investirovanie/dividendnye-akcii-rossijskih-kompanij.html