Легко ли украсть деньги с банковского счёта через смартфон

Объясняем, действительно ли деньги со счёта в смартфоне легко украсть, а технология NFC — Near Field Communication — ненадёжна.

Существует миф, что в метро орудуют банды мошенников с портативными терминалами, которыми они в час пик прислоняются к карманам и сумкам пассажиров, чтобы снять деньги с карты. Они списывают небольшие суммы со счетов, чтобы не попасть под лимит банка. Как правило, это платежи до тысячи рублей.

Сейчас можно часто встретить советы о том, как правильно завернуть банковскую карту в фольгу, чтобы экранировать сигнал чипа. Разбираемся, есть ли в этом необходимость.

Все мы боимся, что по неосторожности или из-за недостатка защиты в технологиях можем потерять деньги, а заодно и время на то, чтобы их вернуть.

Когда банковские карты только появились, некоторые говорили, что мошенник может запомнить ваше имя, номер карты и CVC-код, а затем купить что-то по телефону (интернетом для покупок в то время практически не пользовались).

Авторы и сторонники этой теории говорили, что запомнить небольшое количество цифр не составляет труда, а если данные попадут в руки злоумышленнику, то проблем потом не оберёшься. Поэтому наличные деньги, по их мнению, надёжнее и удобнее.

Конечно, время показало, что все эти выдуманные опасения всего лишь фикция. Массовых краж денег со счетов по причине того, что кто-то запомнил данные карты и воспользовался этим, практически не происходило. А в тех единичных случаях, когда случалось нечто подобное, банки возвращали деньги клиентам и выпускали новые карты.

Устройство такой карты очень простое – это NFC-чип, который связывается с терминалом оплаты и передаёт данные. Обычно в банках не требуется ввод PIN-кода для определённых сумм. В некоторых банках такой лимит возможно определить самостоятельно.

Оплата в них происходит по тому же принципу – используется технология NFS. Неважно какой у вас смартфон и система оплаты: Apple Pay, Google Pay или Samsung Pay. Человек вносит данные своей банковской карты, подтверждает их, снимает небольшой платёж, который потом возвращается ему. После этого человек может пользоваться оплатой с помощью мобильного устройства.

Списать деньги с карты при помощи NFC возможно. Однако не всё так просто. Расстояние, на котором действует считывание NFC с карты составляет, как правило, несколько миллиметров. Так что мошеннику придётся вплотную прижаться к карману жертвы.

Также необходимо обратить внимание, что в терминалах на считывание карты уходит более пары секунд. Это ещё одна защита от мошенников: прижиматься придётся долго, человек обратит на это внимание. Но даже это не самое главное. Деньги на карте – это единицы и нули на банковском счёте. Они должны куда-то уйти, например в виде платежа.

Получение портативного терминала для мобильного эквайринга – не самая простая задача. Банки видят, кто получает платёж, что за терминал используется. Они могут сразу заблокировать операцию или сделать это потом. Таким образом, у мошенников нет возможности воспользоваться такими деньгами. Поэтому опасения, что кто-то может считать карту в метро, как минимум, беспочвенны.

Резюмируя, можно сделать вывод, что описанная городская легенда — вымысел. Появилась она как рекламная кампания производителя кошельков для банковских карт, которые защищены от внешнего считывания.

Если ваша банковская карта не защищена от кражи, то в смартфоне уровень защиты намного серьезнее. Сегодня смартфоны защищены не только паролями, но и биометрией: отпечатки пальцев, распознавание лиц. Взломать телефон — нетривиальная задача, с ней зачастую не справляются спецслужбы больших стран. А обычным мошенникам такая работа точно не по зубам. Поэтому если смартфон утерян или его украли, у злоумышленника практически не будет возможности снять с него деньги или оплатить что-либо.

Легенда о том, что кто-то может украсть деньги со смартфона, так ею и остается.

Как мошенники снимают деньги с карты: все способы

Согласно отчету Центробанка, в 2019 году с карт физических и юридических лиц было украдено 6426,5 млн рублей. В 2018 сумма была меньше в несколько раз — 1384,7 млн рублей, а в 2017 — 961,3 млн рублей.

Рассмотрим, как работают мошенники с банковскими картами, каких данных им хватает для несанкционированного списания средств и как можно себя обезопасить.

Как мошенники снимают деньги с карты

Условно все схемы снятия денег мошенниками с банковской карты сводятся к 2 способам:

- Обманным путем злоумышленники заставляют вас самих отправлять им деньги.

- Мошенники выманивают у вас персональные данные: номер карты, срок ее действия, CVC2/CVV2 код, PIN, одноразовые пароли — и таким образом снимают средства.

Разберем каждую схему подробнее.

- Банк: Сбербанк

- Тип карты: Дебетовая

- Платежная система:

- Функции: , PayPass/PayWave, Карта с чипом

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: да

- Процент на остаток: да

- Бесплатно: в банкоматах Сбербанка.

- Лимит: зависит от тарифа карты

- Документы: Паспорт

- Возраст: от 14 лет

- Банк: Сбербанк

- Тип карты: Дебетовая

- Платежная система:

- Функции: Технология 3d Secure, PayPass/PayWave,

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 150 руб. в год

- Срок действия карты: 3 года

- Кешбек: да

- Процент на остаток: нет

- В банкоматах Сбербанка: бесплатно до 150 000 руб. в день

- В кассах Сбербанка: бесплатно до 150 000 руб в день., свыше — 0,5% от суммы

- В банкоматах других банков: 1% от суммы, но не менее 100 руб.

- Месячный лимит: Можно снимать до 1 500 000 руб. без комиссии в банкоматах и кассах Сбербанка

- Документы: паспорт

- Возраст: от 14 до 25

Звонок из банка

Это самая распространенная схема мошенничества. Про нее знают почти все, но тем не менее люди регулярно попадаются на эту уловку. Дело в том, что злоумышленники звонят с номеров, похожих на номера известных банков, и ведут разговор очень профессионально, так, что даже осведомленный человек может в какой-то момент потерять бдительность.

Обычно мошенники утверждают, что с карты зафиксирован подозрительный перевод на n-ую сумму. Перед звонком поступает даже соответствующее СМС о списании — фальшивое или реальное.

Целей может быть три:

- Заполучить полные реквизиты карты, чтобы оплачивать покупки в интернете.

- Узнать одноразовый пароль, который приходит для подтверждения списания.

- Убедить клиента самостоятельно перевести деньги на другой счет.

Мошенники придумывают все новые схемы обмана, поэтому спрашивать, скорее всего, будут не напрямую, а завуалировано. Например, вас могут попросить назвать код отделения, в котором вы обслуживаетесь, и подсказать, что код пропечатан на обороте карты — те самые три цифры (CVV2/CVC2). Пароль из СМС тоже выманивают хитростью — сообщают, что придет смс с кодом, который никому нельзя называть, даже сотруднику. Далее вас переводят на автоматическую голосовую службу, где код будет запрашивать уже не человек, а робот, которому вы и доверитесь.

Справка: злоумышленники могут звонить не из банка, а из «крупной компании», а вместо угроз о несанкционированном списании, сообщать о том, что вы выиграли крупный приз и для его получения необходимо назвать номер карты или пароль.

Иногда «банковские сотрудники» утверждают, что их базы взломаны, и для сохранности средств просят вас срочно перевести все деньги на специальный счет, с которого вы потом с легкостью выведите деньги. Счет, естественно, вам принадлежать не будет, и деньги вы уже оттуда не выведете.

Единственное, что нужно делать, если звонят банковские мошенники — сбросить звонок. Если вы сомневаетесь, лучше сами перезвоните в банк по номеру телефона, который указан на официальном сайте или обороте карточки.

СМС с ошибочным переводом

Еще один вариант кражи денег с карты — смс с ошибочным зачислением средств.

- вы получаете смс, подделанное под банковское сообщение, о поступлении средств;

- злоумышленник перезванивает вам или пишет, что нечаянно перевел деньги не на тот счет и просит вернуть их ему;

- вы переводите сумму на указанный номер, хотя никакого ошибочного перевода на самом деле не было.

Возврат денег снятых с карты мошенниками в таком случае практически невозможен, так как перевод вы делали сами.

Если вы получили подобное сообщение, сначала проверьте баланс и убедитесь, что сумма, действительно, зачислена.

Скимминг

Скимминг — это кража данных карты при помощи специальных устройств, которые обычно устанавливают на банкоматы. Внешне они не выделяются, поэтому заметить «лишнюю» деталь не всегда просто.

Используется три устройства:

- скиммер — считыватель магнитной ленты, который устанавливается к картоприемнику;

- скрытая камера — обычно расположена рядом с клавиатурой;

- накладная клавиатура.

Первая «деталь» позволяет сделать копию карты, а последние две — увидеть, какой пин-код набирает держатель. Имея на руках дубликат карточки и пин от нее, мошенник без труда снимет все деньги.

Важно: карты с чипом снижают риски, но не защищают на 100% от кражи.

Как обезопасить себя? Пользуйтесь банкоматами, которые расположены в людных местах, а лучше — в офисах банков. Если работаете с «новым» банкоматом, внимательно осмотрите его на наличие «лишних» деталей.

Авито

Самый распространенный вариант кражи денег через Авито — это, когда покупатель-мошенник собирается перевести предоплату на вашу карту, узнает ее данные и просит подтвердить получение средств кодом из СМС, якобы это запрашивает система. На самом же деле вы передаете все данные злоумышленникам, а кодом подтверждаете списание средств в их пользу.

Еще один вид мошенничества на Авито — относительно новый — это Авито Доставка или Защищенная сделка. Сам по себе сервис реальный и защищает как сторону продавца, так и покупателя. Однако злоумышленники используют поддельный сайт, который собирает только данные с карты.

Как все происходит? Лжепокупатель из другого города интересуется вашим товаром и предлагает оформить сделку через Авито Доставку. Предполагается, что он внесет деньги на сервис, вы подтвердите их получение и отправите товар.

Важно: на настоящем сервисе вы сможете получить деньги только после того, как покупатель подтвердит получение покупки.

Злоумышленник постарается перейти для общения в любой мессенджер — т. к. Авито блокирует ссылки на сторонние ресурсы — и скинет вам поддельную ссылку для получения перевода. Страница визуально будет похожа на реальный сайт Авито. Когда вы нажмете на кнопку «Получить средства», откроется форма, в которую нужно будет внести данные с карты, в том числе и CVC2/CVV2. Для завершения операции система потребует ввести код из СМС — так вы завершите процедуру списания средств с вашей карты.

Как не нарваться на мошенников? Не называйте полные данные карты — реальному покупателю хватит только ее номера. Общайтесь с покупателем только в чате Авито. Если пользуетесь «Безопасной сделкой», то переходите на сайт с той ссылки, которую дает сервис в приложении Авито, а не покупатель.

Вирусы

Сами по себе вирусы деньги с карты не воруют — они передают секретные данные третьим лицам, а иногда подменяют реальные сайты на фишинговые.

Некоторые программы могут не просто скопировать сохраненные коды и пароли, но и «показать» мошенникам, что происходит на экране смартфона или даже передать управление им. Последнее особенно опасно, так как вор сможет сам сделать перевод и увидеть код подтверждения.

Как вредоносная программа может попасть на телефон или компьютер? Вам могут позвонить из службы безопасности банка и сообщить, что ваши данные под угрозой и нужно срочно скачать антивирус, программу для удаленной помощи и т. д. Еще один вариант — фальшивая вакансия, например, тестировщик приложений. Суть такая же — вас убедят скачать вирусное ПО.

Вы и сами можете нечаянно наткнуться на вирус, если будете переходить по сомнительным ссылкам или скачивать приложения не с официальных ресурсов.

Могут ли мошенники снять деньги только по номеру карты

Нет, зная только номер карты, не могут. Для покупок в интернете помимо номера, нужно как минимум имя владельца и срок действия карточки — большинство сайтов запрашивает еще код с оборота и одноразовый пароль. Если имя держателя можно узнать в интернет-банке, сделав перевод по номеру карты, то срок действия придется подбирать, а пароли вообще найти нереально, если вы сами их не скажите.

Однако, зная номер карты и номер телефона, злоумышленник может позвонить вам, представившись сотрудником банка и ввести в заблуждение.

Могут ли украсть деньги с бесконтактной карты

Если бесконтактная карта окажется в руках мошенников, то да, могут. Точнее не украсть, а оплатить с нее несколько покупок до 1 тыс. рублей каждая в розничных магазинах. Также с бесконтактными картами работают все вышеописанные схемы мошенничества, кроме кражи данных через банкоматы, если не вставлять ее картоприемник.

В сети ходит слух, что с карт с технологией NFC можно украсть деньги, приложив терминал к сумке или карману, например, в общественном транспорте. Технически это очень сложно сделать, так как расстояние между картой и терминалом должно быть не более 4 см, а на саму процедуру списания у злоумышленника будет всего несколько секунд, пока аппарат активен.

Возможен ли возврат денег, снятых с карты мошенникам

Если с карты все-таки сняли деньги мошенники, первое, что вам нужно сделать — заблокировать ее. Далее необходимо написать заявление в банк о несогласии с последними операциями. Если сделать это в первые часы, то шансы на возврат увеличатся. Также необходимо написать заявление в полицию.

Вернет ли банк деньги, украденные с карты, зависит от того, как именно они были украдены. Если вы сами передали информацию третьим лицам, то вероятность крайне мала — в договоре на обслуживание прописано, что кредитная организация в таких случаях ответственности не несет. Вам остается только попробовать решить вопрос через суд и доказать, что вас ввели в заблуждение, например, позвонив с официального номера банка.

Справка: по информации с сайта ЦБ банки возместили за 2019 год 935 млн рублей — 15%, или каждый 7-й похищенный рубль.

Как обезопасить себя

Чтобы не нарваться на мошенников, придерживайтесь нескольких правил:

- Никому не называйте данные карты, особенно если звонят из банка — у настоящих сотрудников вся необходимая информация и так есть.

- Не отправляйте деньги незнакомым. Если в долг просят друзья, убедитесь, что это действительно они.

- Злоумышленники могут управлять деньгами на вашей карте через мобильный банк, если получат доступ к телефону, который к ней привязан. Поэтому при смене сим-карты или утери телефона, обязательно отключайте мобильный банк от старого номера.

- Для получения перевода вместо номера карты указывайте номер телефона, который к ней привязан.

- Заведите виртуальную карту для покупок в интернете. Переводите на нее ровно ту сумму, которая необходима для оплаты.

- Установите лимиты по всем картам.

- Не скачивайте неизвестные приложения и не переходите по сомнительным ссылкам.

- Подключите карту к услуге Secure Code.

- Когда вводите пин-код в банкомате или на кассах, прикрывайте клавиатуру рукой — злоумышленники не смогут похитить средства с карты без пин-кода и СМС-подтверждения, если вы сами не переведете им эти деньги.

Если вводите персональные данные, например, логин и пароль от личного кабинета интернет-банка, убедитесь, что адрес сайта верный.

Работала в ФинПромБанке на должности «Специалист контакт-центра», где консультировала физических лиц по услугам и продуктам банка.

Как крадут деньги с мобильного карты банка

Spot пообщался с экспертами Центрального банка, отдела службы кибербезопасности МВД, платежных сервисов Payme и OSON, чтобы разобраться, кто эти мошенники, как они крадут деньги и есть ли шанс вернуть присвоенные средства.

По данным МВД в 2021 году жертвами кардинга (мошенничество с платежными картами) стали 2700 человек.

Причем многие пользователи сами сообщают злоумышленникам личные данные и теряют деньги, что усложняет борьбу с таким мошенничеством, так как с точки зрения банков и платежных систем все операции являются законными.

Опрошенные Spot эксперты отмечают, что в действительности жертв намного больше, так как не все обращаются в правоохранительные органы: кто-то теряет не такую большую сумму денег, чтобы писать заявление, а кто-то боится потерять время впустую.

«В правоохранительные органы я не обращался, да и не вижу смысла. Все равно мошенников не поймают, а мне лишних хлопот будет много», — рассказал Spot Евгений Михайлов, у которого мошенники под видом покупателей в OLX украли 1,3 млн сумов (подробнее о классических схемах мошенничества — ниже).

При этом злоумышленники становятся все изобретательнее. Так, например, по сообщению одного из банков, в мошеннических схемах начали использовать несовершеннолетних: за небольшое вознаграждение на их имя открывается пластиковая карта в банке, SMS-информирование подключается на номер злоумышленников. Позже через эту карту проходят преступные финансовые операции.

Spot пообщался с экспертами Центрального банка, отдела службы кибербезопасности МВД, платежными сервисами Payme и OSON, чтобы разобраться, кто эти мошенники, как они крадут деньги и есть ли шанс вернуть присвоенные средства.

Почему растет количество случаев

Это обратная сторона технологического прогресса. Люди осваивают безналичные платежи, активно начинают совершать интернет-покупки, заказывать доставку еды и продуктов,

В сочетании с низкой финансовой грамотностью населения такое развитие безналичных платежей создают благодатную почву для мошенничества.

«В целом растет безналичный оборот в стране, повышается количество пользователей дистанционных банковских услуг. К сожалению, это происходит на фоне того, что населению не хватает знаний в сфере финансовой безопасности», — отметил технический директор, сооснователь Payme Олег Гевергес.

Ключевую роль в этом сыграла пандемия. Люди, запертые в своих домах, начали активно осваивать онлайн-покупки, удаленные платежи. Кроме того, большая часть работников начала получать всю зарплату на карты. Это уменьшило оборот наличных, и, соответственно, привело к росту безналичных платежей.

«Во время жестких локдаунов люди начали переходить на электронные платежи: чаще совершали переводы с карты на карту, начали изучать различные платежные приложения, бизнес также активно развивал услуги по удаленному приему платежей. Так, увеличивалась безналичная оплата, что, по моему мнению, и привело к росту числа мошенничества в этой сфере», — отметил начальник отдела кибербезопасности МВД Бехзод Мамаджанов.

По его словам, до пандемии обращения о краже денег с банковских карт практически не поступали в правоохранительные органы. Рост начался именно в 2020 году и достиг пика в сентябре-декабре прошлого года, когда количество обращений в день могло достигать 80.

Большая их часть поступала от жителей крупных регионов страны — Ташкента, Ташкентской области, Самарканда и Ферганы.

«Основная причина попадания на уловки мошенников — это низкая финансовая грамотность населения», — считают в Центральном банке.

При этом, по данным МВД, количество обращений за последние полгода резко сократилось. За первый квартал этого года их поступило около 900. Всего же, благодаря усилиям министерства и других ведомств, удалось сократить число обращений с 80 до 8 в день.

Данные подтверждаются и статистикой платежных организаций, где также сокращается количество обращений.

С начало года МВД совместно с партнерами раскрыли около 400 преступлений. При этом не во всех случаях жертвам удается вернуть украденные деньги. От общего объема раскрытых дел лишь только в 20% случаев средства возвращаются владельцу.

Самая крупная сумма, которую теряли жертвы мошенников — 50 млн сумов, сообщили в отделе кибербезопасности министерства. Такую же сумму назвали представители Payme.

По данным Центробанка, в более 80% случаях используются методы социальной инженерии. В этом случае пользователи добровольно передают свои данные: преступники используют психологические методы манипуляции, чтобы выудить информацию у жертвы.

Звонок с банка

Наиболее часто используемый способ — звонок с предупреждением о попытке взлома или кражи денег с карты. Мошенники звонят с подменой номера (для этого есть специальные программы), представляются сотрудниками банка или платежной организации и разными уловками пытаются узнать информацию о карте — номер, срок действия и одноразовый код из SMS. Зачастую говорят, что была попытка взлома аккаунта в платежном сервисе, либо что с карты пытались украсть деньги.

При этом, один из ключевых приемов — спешка, которая подталкивает пользователя к быстрым и ошибочным решениям, чтобы не «потерять деньги».

Раздача денег

В соцсетях, в различных каналах в Telegram распространяется информация о раздаче денег от имени правительства, либо пользователю лично сообщают о выигрыше в лотерее Для получения денег предлагается перейти по ссылке и ввести данные карты, на которые будут зачислены средства.

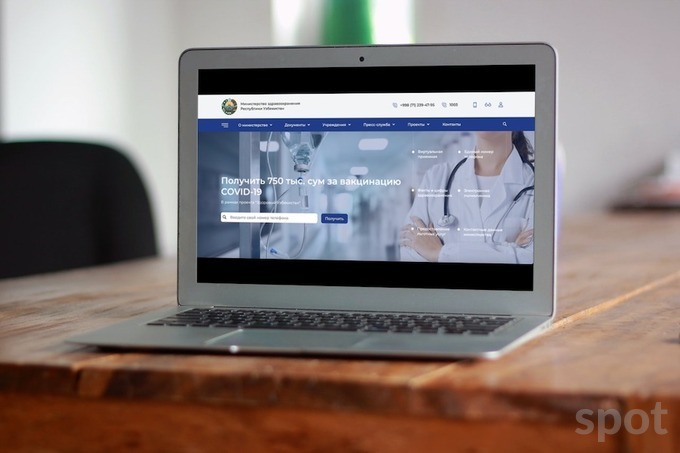

Один из недавних примеров — вознаграждение в размере 750 тыс. сумов от имени Министерства здравоохранения. При переходе по ссылке человек попадает на фишинговый сайт, который внешне идентичен официальному сайту Минздрава. Единственное отличие — адресная строка, на которую большинство не обращает внимание.

После ввода данных — номер и срок действия карты, номер телефона, пользователю приходит сообщение на мобильный номер, которое предлагается ввести на сайте для подтверждения операции. Как только мошенники получают одноразовый код из SMS, они прикрепляют карту в приложении (обычно не очень популярном) и оттуда переводят деньги на другие карты, а потом — за рубеж, где они и выводятся.

Оплата товара

С таким способом жертвы сталкиваются при продаже бу предметов на различных площадках онлайн-объявлений (например, OLX). Под видом покупателя мошенник связывается с продавцом (обычно в Telegram), предлагает перевести деньги на карту, а товар забрать при помощи службы доставки (например, «Яндекс.Доставка») и отправляет фишинговую ссылку для осуществления перевода. Далее схема такая же, как в предыдущем примере. Когда деньги украдены, чат в мессенджере удаляется и от мошенника не остается и следа.

«Нигерийские письма»

Это общий термин для спам-рассылки, в которой рассказывается о богатом родственнике, оставившем наследство, известном человеке, который в благотворительных целях раздает деньги и других обещаниях неслыханных богатств. После вступления в переписку мошенники начинают объяснять ситуацию, при необходимости присылают подтверждающие документы, звонят по телефону и всячески удерживают жертву. Конечная цель — сделать так, чтобы человек перевёл деньги на счёт мошенника. Например, у жертвы просят небольшую сумму (несколько сотен долларов) для оформления документов на наследство. Отправив деньги (как правило наличными при помощи систем денежных переводов, как Western Union), жертва попадает на крючок злоумышленников, которые под разными предлогами требуют все больше.

Кто крадет

«Мы в своей практике довольно часто сталкиваемся c тем, что звонящие находятся за пределами Узбекистана, в основном в странах СНГ», — говорит Олег Гевергес.

В МВД отмечают, что в мошеннических схемах участвуют как граждане Узбекистана, так и иностранных государств. Если первых порой удается привлечь к ответственности (только в этом году раскрыто около 400 преступлений), то со вторыми — сложнее.

«Когда дело касается международных отношений, это занимает очень много времени. Однако, мы наладили отношения с рядом государств, среди которых Казахстан, Россия, Белоруссия. Мы передаем им информацию, а они прикрывают преступный канал, иногда ловят мошенников», — отметил Мамаджанов.

В ряду мошенников иногда оказываются даже подростки:

«Часть мошенников все-таки ловят. Чаще всего это те, кто, увидев или услышав, как просто можно украсть чужие деньги таким способом, пытаются повторить. К сожалению, по моим данным, чаще всего это молодежь, и среди них есть школьники. Их легко ловят, например, по видео с камер на банкоматах — в отличие от зарубежных профи их можно отследить — они оставляют следы», — пишет в своем Telegram-канале экономист Шухрат Курбанов.

Методы борьбы

Самый эффективный метод борьбы — это профилактика, убеждены в МВД:

«Если человек понимает, что нельзя никому передавать код из SMS, знает другие правила безопасности, риск быть обманутым очень низкий. У нас есть отличный институт, который работает напрямую с семьями — махалля. Инспекторы профилактики ежедневно встречаются с десятками людей на вверенных им территориях. Благодаря этому механизму повышаем осведомленность населения», — отмечает глава департамента кибербезопасности.

Кроме того, в министерстве используют технические средства борьбы. В частности, по инициативе МВД создана рабочая группа, в которую также входят сотрудники СГБ, платежных систем (UZCARD, HUMO), Центрального банка и других организаций, которая регулярно выявляет и блокирует уязвимости в различных системах.

«Например, сейчас не достаточно ввести один раз пятизначный код из SMS для входа в аккаунт пользователя с нового устройства. Всевозможные технические барьеры мы установили, но человеческий фактор остается. Сейчас для получения кредита онлайн необходимо пройти удаленную идентификацию, для этого пользователю необходимо сделать селфи с паспортом. Доходит до того, что некоторые, доверившись мошенникам, отправляют свое фото с раскрытым паспортом в руке. Позже на их имя оформляют кредит, конечно, без их ведома», — отмечает Бехзод Мамаджанов.

Он также отметил, что, несмотря на активность мошенников, которые придумывают новые способы обхода ограничений, установленное международное сотрудничество усложняет им работу.

Регулятор, в свою очередь, отметил, что коммерческие банки, платежные системы и сервисы регулярно блокируют созданные мошенниками фейковые страницы, где использованы логотипы, фирменные цвета и наименования организации.

Над созданием и совершенствованием антифрод системы работают также платежные организации. Так, в Payme рассказали, что отслеживают мошеннические сценарии поведения. Если действия «пользователя» соответствуют такому сценарию, то операция блокируется, что позволяет остановить вредоносную деятельность.

«Мы внедрили и постоянно обновляем черный список IP-адресов, через которые работают мошенники. Мы их блокируем. Причем, у нас есть алгоритмы выявления не только адресов, с которых уже были совершены преступные действия, но и потенциально опасных IP-адресов, чтобы заблокировать их «пачкой», — говорит Олег Гевергес.

Также Payme ведет черный список браузеров, в том числе TOR браузеров. Так компания блокирует фишинговые сайты. Данные получают от клиентов, из групп в Facebook, которые потом передаются в Google, Microsoft, регистратору доменного имени и хостеру. Такие жалобы приводит к блокировке сайта в Google Chrome, Microsoft Explorer/Edge, антивирусах.

Можно ли вернуть украденное

«Сложность с возвратом возникает, потому что после того, как средства выводят с карты пользователя, их максимально быстро „прокручивают“ через разные карты, запутывая таким образом следы. А затем выводят на анонимные кошельки за рубежом. Происходит это в считанные минуты, каждый случай нужно отслеживать отдельно. И к тому моменту, как вся цепочка будет выстроена, деньги уже далеко, и установить личность преступника не представляется возможным», — отметил сооснователь Payme.

Эксперты также отмечают, что при этом часто используются карты самих жертв.

«Если у вас в карточке не было средств, не нужно думать что все обошлось, и ваши данные в безопасности. Мошенники привяжут вашу карту к своим данным, а затем используют ее как транзитный счет для кражи, как дропа (транзит для вывода средств), то есть, вы сами не зная, можете стать соучастником преступления», — обращает внимание генеральный директор и основатель OSON Фарход Махмудов.

«Чаще всего промежуточные карты — это карты таких же как вы жертв. Они даже не успевают понять, что у них не только украли деньги, но еще и чужие средства „прогнали“. А как только деньги уходят за рубеж — там уже сложно что-либо сделать», — отмечает Шухрат Курбанов.

Бехзод Мамаджанов рекомендовал жертвам злоумышленников незамедлительно обращаться в правоохранительные органы:

«Обычно деньги выводят за границу и обналичивают в течение одного дня. Чем раньше к нам обращаются, тем выше шанс вернуть деньги. У нас выстроен такой механизм: мы можем оперативно связаться с партнерами — платежными системами, банками или Центральным банком и остановить транзакции. Даже если мы не найдем самих мошенников, то хотя бы сможем „остановить“ деньги и вернуть владельцам. Например, недавно мы так не дали вывезти почти 100 млн сумов», — говорит Мамаджанов.

Главный совет — не сообщать код из SMS

В случае с телефонными мошенниками все просто: никогда, ни при каких обстоятельствах не передавать одноразовый код из SMS незнакомым людям. Важно помнить, что сотрудники банков или платежных организаций никогда не спрашивают код или пароль.

Помните, что одним из ключевых приемов злоумышленников является спешка, которая подталкивает человека к быстрым и ошибочным решениям, чтобы не «потерять деньги». Настоящая служба безопасности банка сначала заблокирует подозрительную трансакцию, а потом будет звонить пользователю и спокойно разбираться.

В случае с фишинговыми сайтами все немного сложнее. При онлайн-платежах для подтверждения транзакции действительно нужно вводить код, который приходит на телефон пользователя. Чтобы не попасться в руки мошенникам нужно быть внимательным: не переходить по сомнительным ссылкам, проверять подлинность сайтов и приложений.

«Своим пользователям мы рекомендуем вообще не „светить“ номер карты, а отправлять, например, ссылку для перевода или QR-код. А также пользоваться для платежей в интернете виртуальными картами, на которых не хранятся деньги (переводить на нее нужную сумму и оплачивать)», — говорит Олег Гевергес.

Если деньги все же украли:

- позвоните в банк и заблокируйте карту;

с паспортом посетите офис банка, напишите заявление об отмене операции и возврате средств (условия и правила уточняйте в своем банке);

Источник https://vc.ru/yota/94864-legko-li-ukrast-dengi-s-bankovskogo-scheta-cherez-smartfon

Источник https://kreditkarti.ru/kak-moshenniki-snimayut-dengi-s-karty-vse-sposoby

Источник https://www.spot.uz/ru/2022/06/02/carding/