Как инвестировать в индекс РТС

Биржевые индексы выступают индикаторами состояния фондового рынка и используются в качестве базовых активов при формировании фондов. Такая практика применяется и на Московской бирже, где основным выступает рублевый Индекс МосБиржи, рассчитываемый по котировкам акций российских эмитентов. Однако в России многие инвесторы хотели бы видеть динамику этого индекса с учетом обменного курса рубля к иностранным валютам, прежде всего доллара. Представляет такой инструмент интерес и для инвесторов, заботящихся о защите своих капиталов от инфляции. Сегодня основным индексом MOEX, рассчитываемым в долларовом эквиваленте, является индекс РТС.

Несколько слов об индексе РТС

Индекс РТС (MCX:RTSI) — фондовый индекс, который базируется на показателях акций российского фондового рынка с 1 сентября 1995 г. За индексом сохранено историческое название, поскольку изначально его расчет велся на Российской товарно-сырьевой бирже. После объединения площадок ММВБ и РТС рассчитывается Московской биржей.

С целью унификации семейства индексов MOEX получил ту же базу и алгоритм расчета, что и основной индикатор — Индекс МосБиржи. Единственное отличие — в RTSI введен учет долларовой составляющей. То есть, если, например, Индекс МосБиржи остается без изменений, а курс российского рубля по отношению к доллару США вырастет или снизится, соответственно и в динамике индекса РТС будут отмечены рост или снижение.

В настоящий момент в базу RTSI включены акции 43 эмитентов из всех отраслей. Вес ценных бумаг в корзине соответствует капитализации компаний. Отбор ведется по показателям ликвидности:

- Ликвидность не менее 15% от объема free-float (в расчете за год).

- Операции с бумагами совершаются в течение каждого торгового дня.

- Доля акций в свободном обращении не менее 10% от объема эмиссии.

Наибольший вклад в индекс в актуальной базе вносят «Газпром», «Лукойл», «Сбербанк», «Норильский никель» и «НОВАТЭК». Однако список эмитентов и вес ценных бумаг в корзине корректируются ежеквартально.

В период с 2010 по 2020 гг. средняя доходность индекса составила 1,2% годовых без учета реинвестирования. При этом наиболее удачные индикатора годы — 2016 (прирост на 52,2%) и 2019 (+44,9%). Максимальное снижение (на 10,4%) RTSI показал в 2020 г. В целом вариант вложений в индекс РТС для частных инвесторов оказывается вполне оправданным с точки зрения как доходности, так и защиты капитал от инфляционных процессов.

Инвестиции в индекс РТС

Вложения в индексы — хороший вариант инвестиций и для начинающих, и для опытных инвесторов. Во-первых, это позволяет следовать за рынком, который, как известно, всегда выигрывает у активного инвестора. Во-вторых, покупка индексной корзины обеспечивает высокий уровень диверсификации и, как правило, работу с качественными активами.

Частные российские инвесторы могут воспользоваться для вложений в индекс РТС следующими способами.

Самостоятельное инвестирование

Самостоятельное формирование портфеля ценных бумаг в соответствии с базой расчета RTSI подойдет практически каждому инвестору. Очевидный плюс такого подхода — минимизация издержек, поскольку участник торгов платит только комиссии брокера и биржи. Серьезный минус — необходимость вкладывать значительные суммы. Так, для сбора корзины с учетом курса рубля на конец февраля 2022 г. потребуется порядка 25-30 тыс. долларов.

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Собрать портфель достаточно просто: Московская биржа публикует базу расчета с указанием веса акций на этой странице.

Важно! Пересмотр базы расчета производится ежеквартально в третью пятницу марта, июня, сентября и декабря. В этот момент инвестору также необходимо провести ребалансировку и реструктуризацию портфеля.

Инвестор может не использовать всю базу RTSI для формирования собственного портфеля. Ему достаточно включить в корзину акции 10-15 основных эмитентов с пересчетом весовых коэффициентов. Так, например, если 10 первых акций индекса собирают 75% корзины, достаточно пересчитать их доли с поправочным коэффициентом 1,33. В результате будет с определенной точностью моделироваться динамика RTSI, но порог входа значительно (в 4-5 раз) снизится.

Фьючерсы на индекс РТС

Опытные инвесторы, готовые принимать повышенные риски, могут использовать для вложений в индекс РТС сделки с деривативами на срочном рынке. На FORTS торгуются два вида фьючерсных контрактов на индекс РТС:

- RTS — фьючерс на индекс RTSI. Цена контракта — 100*текущее значение индекса (92 500 при закрытии 25.02.2022 г. для контракта с временем экспирации 17 марта 2022 г.). Шаг цены — 10 пунктов, стоимость одного шага — 0,2 доллара. Гарантийное обеспечение для того же контракта — около 69 тыс. руб.

- RTSM — мини-фьючерс на RTSI. Котировки совпадают с текущим значением индекса (935 на закрытии 25.02.2022 г. для контракта с временем экспирации 17 марта). Шаг цены — 0,5 пункта, стоимость шага — 0,1 доллара США. Гарантийное обеспечение контракта на 25.07.2022 г. — около 7 тыс. руб.

Оба контракта расчетные, время обращения — 1 год, старт новых контрактов — ежеквартально.

Важно! Высокий уровень риска при торговле фьючерсами определяется реализацией механизма необеспеченных маржинальных сделок. Поэтому для частных неквалифицированных инвесторов введены ограничения: доступ к инструментам можно получить только после прохождения тестирования у брокера.

Индексные фонды

На Московской бирже торгуются два ETF с базовым активом индекс РТС:

- FXRL — Russian RTS Equity UCITS ETF отСтоимость одной акции фонда на текущий момент — 29,515 руб., комиссия фонда — 0,9%.

- RUSE — ITI FUNDS RUSSIA RTS EQUITY UCITS ETF SICAV отуправляющейкомпании Fuchs Asset Management. Стоимость одной акции на текущий момент — 1699,5 руб., коэффициент расходов инвестора — 0,65%.

ETF, отслеживающие динамику и доходность индекса RTSI, представлены и на нескольких зарубежных торговых площадках. Доступ к ним можно получить через иностранных брокеров или отечественных, предлагающих работу на единых счетах. К сожалению, в текущей геополитической ситуации для российских частных инвесторов торговля этими активами — вопрос неактуальный.

Как торговать индексом РТС через Форекс брокера

В финансовом мире существует великое множество различных индексов. Они представляют, как российскую финансовую систему, так и зарубежную. Исторически самые известные в России – индексы РТС и ММВБ. Названия этих инструментов соответствуют биржам.

Индекс РТС рассчитывают на бирже «Российская торговая система». Этот инструмент самый актуальный для получения представления о рынке ценных бумаг России. Его рассчитывают на базе цен пятидесяти акций самых капитализированных компаний России. Их называют эмитенты.

Этот индекс начали рассчитывать в 1995 году. Первое значение 100 пунктов. Кроме этого самого известного индекса, существует также РТС-2. И другие биржевые индексы РТС. В него входят акции второстепенного значения. Также бывают отраслевые индексы этой же биржи и технические индексы.

Как уже становится ясно RTS индекс – это, условно выражаясь, портфель, в котором 50 акций. При этом акции в неравных пропорциях. Их количество рассчитывается заранее. Одних акций больше, других меньше, все зависит от их веса.

Информационный комитет РТС, состоит из специалистов компании, членов РТС, а также независимых экспертов. Он осуществляет изменения в методике расчета.

С недавнего времени появилась возможность торговать индекс RTS через форекс брокера – CFD контрактом, подробная информация по ссылке ниже:

История индекса РТС

- 1 сентября 1995 года появился индекс со значением 100.

- В октябре 1997 года его уровень был уже 570 пунктов.

- В октябре 1998 года инструмент опустился ниже отметки 40 пунктов и затем в марте 2000 был выше 250 пунктов.

- Май 2002 значение индекса – 427 пунктов.

- В 2004 году РТС увеличился лишь на 8,3%. Это было увеличение на самое меньшее значение за четыре последних года.

- В 2005 году РТС поднялся на 83%, в следующем году на 70%, а через год на 19%.

- К ноябрю 2005-го РТС фиксировался на отметке 940 пунктов, а к 2006 году он уже составил 1125 пунктов. В мае этого же года значение было уже 1700 пунктов.

- В 2006 году индекс смог достичь одни из самых высоких вершин в мире

- В 2007 индексу пришлось четыре раза опуститься ниже уровня 1800 пунктов.

- В 2007 году РТС-2 увеличился на 780 пунктов, при этом индекс РТС на 439 пунктов.

- В 2007 году изучаемый индекс увеличился на 19,18%

- Только за один декабря 2007 года этот индекс увеличился на 3.17%

- На закрытии торговой сессии последнего рабочего дня 2007 года 28 декабря его величина составила 2290,51 пункта.

- В 2008 году индексу удалось достигнуть новых исторических максимумов. В 2008 году индекс укрепил позиции в качестве ведущего индикатора, по которому можно было судить о фондовом рынке России. Подводя итог 2008 года нужно заметить, что он снизился на 72,41%. Значением закрытия последней сессии были 631,89 пунктов.

- Уже 12 июля 2008 года индекс поднялся до уровня 2174 пункта.

- А в декабре 2008 года в сравнении с последним днем ноября индекс RTS опустился на 3.99%, так он достиг 31 декабря на закрытии торговой сессии 631,89 пункта, а в конце предыдущего месяца он составлял 658,14 пункта.

- Весь 2009 год индекс рос и достиг уровня 128,% от значения предыдущего года. На закрытии сессии 31 декабря он был равен 1444,61 пункта.

- В 2009 году РТС подрос на 128%, при этом оставил позади все и развитые, и развивающиеся рынке, кроме Бразилии, рынок этой страны вырос на 145%

- В марте 2009 года РТС увеличился на 26,64% в сравнение с концом февраля. На закрытии мартовской сессии его значение было 689,63, а в предыдущем месяце в конце, значение было 544, 58 пунктов.

- В апреле индекс продолжал расти по сравнению с мартом на 20,77%. Он добрался к 30 апреля к отметке 832,87 пунктов, тогда как предыдущий месяц позволил закрыться на уровне 689,69 пунктов.

- 30 июня 2009 г. РТС закрывался на уровне 987,02 пункта

- К концу осени 2009 года индекс вошел в боковой тренд продолжительностью почти год

- Последний месяц осени 2009 года принес индексу всего 1,96%, в сравнении с 30 октября и показал на закрытии ноябрьской сессии 1374,93 пунктов по сравнению с уровнем предыдущего месяца равном 1348,54 пункта.

- Весь 2010 год РТС рос на 22,5%

- 26 марта 2010 года он достиг 1520 пунктов

- К концу 2010 года РТС остановился на 28% ниже максимума, который был установлен перед кризисом.

- Первые три месяца 2011 года РТС показал самые впечатляющие результаты среди индексов основных стран.

- Третий квартал 2011 года ознаменовался падением индекса всего на 29,7 пункта.

- В марте 2011 года РТС вырос, в результате, он увеличился на 3,77%

- В мае 2011 года он немного упал – на 6,83% если сравнить с результатами апреля.

- В июне 2011 года индекс увеличился на 0.96% по сравнению с результатами мая этого же года.

- В сентябре 2011 года индекс упал на 21,22% в сравнении с августом. На закрытии в сентябре он равнялся 1341,09 пункта, а в конце предыдущего месяца он был зафиксирован на отметке 1702,28 пункта.

Смотреть

Компании входящие в индекс RTS

Индекс РТС состоит из 50-ти компаний, они постепенно меняются, но в основном в нем присутствуют компании из добывающих отраслей. Из этого можно сделать вывод что индекс зависит от цен нефти и газа, но говорят что постепенно эта зависимость снижается.

Что входит в индекс РТС

Но как я сказал выше, индекс меняется и уходит от зависимости добывающих компаний, к примеру сейчас в него входят акции Сбербанка, МегаФон, Ростеликом, Аэрофлот, МТС, Магнит

Правила торговли контрактом CFD на индекс РТС

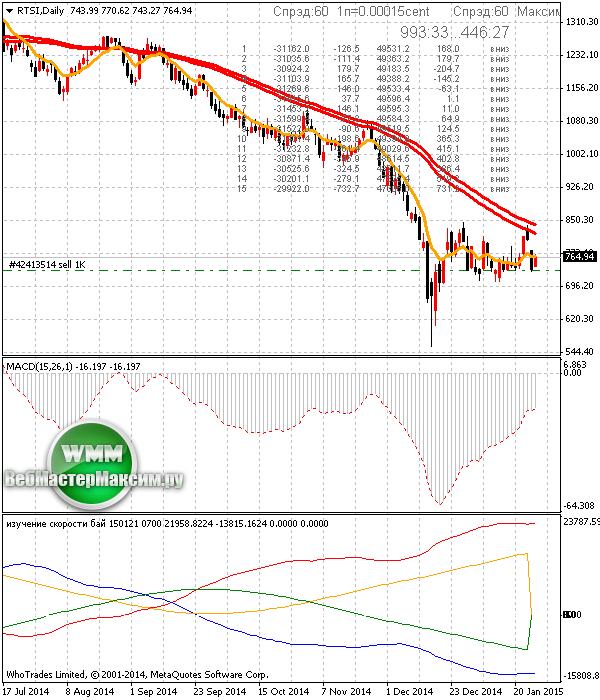

Вспомним таблицу для торговли по Методу Пуриа. Тейкпрофит, тут в среднем размещается на расстоянии до 25 пунктов. На индексе РТС такой уровень на тридцатиминутном графике до 1000 пунктов:

- Допустим, 12.09.2014 инвестор решил организовать торговлю на понижение на дневном графике. Движения тут бывает на 13000 пунктов влегкую. Итак, он берет беспроцентный кредит в размере 10 рублей*1212,99 = 12129,9 рублей за единицу. 1000 лотов CFD контракта РТС равно 1000 лотов*12129,9 рублей долларов = 12 129 900 рублей. В результате этой операции у него достаточно денег для заключения сделки на падение курса.

- Этот контракт необходимо поддержать маржой. На контракт CFD на индекс РТС эта сумма составляет 2 425 980 рублей. Переведем по курсу на этот день 37,5648 рублей за доллар это равно 64 581 долларов. Это объясняется плечом 1:5, которое устанавливается ночью. 12 129 900 рублей / 5 = 2 425 980 рублей или 2 425 980 / 37,5648 = 64 581 доллар.

- 02.10.2014 года положение вещей на рынке контрактов на разницу индекса РТС могло измениться и инвестор захотел бы получить свою прибыль. График в этот день проходит ожидаемые 13000 пунктов и пришло время подводить итог. Теперь цена такого контракта снизилась до 10 рублей * 1081,19 = 10 811,9 рублей, а у нас денег на покупку по, по 12 129,9 рублей. И сейчас мы свободно можем купить 1000 лотов по 10 811,9 рублей = 10 811 900 рублей.

- Инвестор покидает эту сделку и теперь в его обороте 1000 лотов * 12129,9 рублей = 12 129 900 рублей.

- Осталось выполнить обязательства по сделке и совершить покупку по сниженной цене индекса. Его мы отдадим кредитору, а себе оставим разницу. 12 129 900 рублей – 10 811 900 рублей = 1 318 000 рублей чистой прибыли. В долларах она буде равна 1 318 000 рублей / 39,5590 = 33 317 долларов, что составляет 51% от залоговой суммы.

Наш пример был приведен по CFD на форвардный контракт на РТС, хотелось бы привести и фьючерсные контракты в пример, но такой возможности не было.

Брокеры с индексами

Индексы – финансовые инструменты, отражающие совокупную стоимость основных компаний, на данном рынке или в данной отрасли. Изменения в значении индекса отражают колебания стоимости акций компаний, входящих в индекс. Торговля на внебиржевом рынке проходит в виде контрактов на разницу (CFD). Многие брокеры в настоящее время предлагают возможность торговать такими контрактами. В основном торгуются CFD на следующие индексы: S&P 500 – его значение основано на стоимости акций 500 крупнейших компаний США, NASDAQ 100 – индекс отражает стоимость 100 высокотехнологичных компаний, торгуемых на этой бирже, FTSE 100 – индекс включает в себя 100 самых крупных компаний Великобритании, EURO STOXX 50 – индекс основан на стоимости акций 50 наибольших компаний Европы. Каждый брокер предлагает различные мировые биржевые индексы, у некоторых общее количество торгуемых индексов достигает 20.

- Главный офис: Офшорные

- На рынке : c 1998 года

- Клиентов: 2000000 (~2.61 % рынка)

- Торговая платформа: MetaTrader 4, MetaTrader 5

- Минимальный депозит: 20 USD

- Главный офис: Офшорные

- На рынке : c 1997 года

- Торговая платформа: MetaTrader 5, MetaTrader 4, Libertex.

- Главный офис: Великобритания (Лицензия)

- На рынке : c 2006 года

- Клиентов: 100000 (~6.88 % рынка)

- Торговая платформа: MetaTrader 4, MetaTrader 5, cTrader.

- Минимальный депозит: 100 USD

- Главный офис: Великобритания

- На рынке : c 2016 года

- Клиентов: 150000 (~10.32 % рынка)

- Торговая платформа: Веб-платформа

- Минимальный депозит: 20 USD

- Главный офис: Офшорные

- Офисы: Офшорные

- На рынке : c 2005 года

- Клиентов: 500000 (~0.65 % рынка)

- Торговая платформа: MetaTrader 4, MetaTrader 5, Metatrader 4 WebTerminal

- Минимальный депозит: 10 USD

- Главный офис: Европа

- На рынке : c 2001 года

- Торговая платформа: Metatrader 4, Metatrader 5, MT WebTrader

- Минимальный депозит: 200 USD

- Главный офис: Офшорные

- На рынке : c 2007 года

- Клиентов: 7000000 (~9.13 % рынка)

- Торговая платформа: MetaTrader 4, MetaTrader 5

- Минимальный депозит: 1 USD

- Главный офис: Австралия

- Офисы: Австралия

- На рынке : c 2007 года

- Клиентов: 60000

- Торговая платформа: MetaTrader 4, MetaTrader 5, cTrader

- Минимальный депозит: 200 USD

- Главный офис: Великобритания

- На рынке : c 2007 года

- Торговая платформа: MetaTrader 4, MetaTrader 5, HYCM Mobile

- Минимальный депозит: 100 USD

- Главный офис: Интернациональные (Лицензия)

- Офисы: Интернациональные

- На рынке : c 2010 года

- Клиентов: 3500000

- Торговая платформа: MetaTrader 4, MetaTrader 5, Web-terminal.

- Минимальный депозит: 5 USD

2 юзеров оценили на 5

- Биржи криптовалют

- Обменники

- Торговые сигналы (crypto)

- Торговые боты (crypto)

- Майнинг

- NFT-маркетплейсы

- DeFi

- Хедж-фонды

CFD — заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы — это как ставка на спортивное событие, например вы делаете «ставку» X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось — теряете всю «ставку».

Forex — торговля валютами и заработок на их курсах.

Индексы — заработок на изменении экономических индексов разных стран.

Акции — заработок на акциях крупнейших компаний мира.

Торговые советники — автоматическая торговля, используя сигналы для начала сделки.

Copy-трейдинг — автоматическое копирование сделок успешных трейдеров.

- Торговые советники (Forex)

- Copy trading (social)

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM — менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM — деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыльубытки распределяются в процентном соотношении.

MAM — менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM — гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

NDD — торговля происходит на реальном рынкебирже, где его участники продаютпокупают друг у друга.

ECN — торговля идет между участниками системы, которые сами назначают цену покупкипродажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупаютпродают право владеть товаром.

STP — торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA — клиент покупаетпродает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) — торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

Instant Execution — сделка откроетсязакроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вамброкеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution — сделка откроетсязакроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

- Market Execution

- Instant Execution

Спред — это разница между ценой покупки и продажи товара на бирже.

Плавающий спред — это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред — это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

Биржи по типу торгуемого товара делят на: фондовые, товарные и валютные. Но чаще биржа включает в себя все эти 3 типа.

Фондовая биржа — это площадка для торговли акциями компаний, облигациями, долговыми ценными бумагами и пр. Выйти на фондовую биржу можно только через посредника (брокер или банк). На фондовом рынке можно купить реальные ценные бумаги (например, акции Apple Inc.), а не просто играть на их цене (фактически ими не владея).

Товарная биржа — даёт возможность торговли различными товарами (чаще сельскохозяйственная продукция, драгоценные металлы).

Валютная биржа — организует и проводит биржевые торги валютой и др. финансовыми инструментами (не путать с Forex).

- Нью-Йоркская (NYSE)

- NASDAQ

- Токийская (TSE)

- Шанхайская (SSE)

- Гонконгская (HKEX)

- Лондонская (LSE)

- Euronext

- Франкфуртская (FWB)

- Московская биржа

- Санкт-Петербургская

- Казахстанская (KASE)

- Украинская биржа

- Белорусская (БВФБ)

Индексы описывающие усредненную (по специальной формуле) суммарную стоимость акций топовых компаний конкретной страны. Как правило такие индексы отражают состояние экономики в стране.

На изменении значения этого индекса брокеры предлагают заработать. При этом вы не покупаете конкретный товар, т.к. его по сути нет. Поэтому торги здесь виртуальные.

- Tel Aviv (TA-25)

- Amsterdam Exchange (AEX)

- GB (FTSE 100)

- France (CAC 40)

- Germany 30 (FDAX)

- EU Stocks 50 (FESX)

- NASDAQ 100

- S&P 500

- Dow Jones (DJIA 30)

- Japan 225 (Nikkei)

- China 50 (HSI)

- China A50

- Russia 50

- Spain 35

- Italy 40

- Russell 2000 (RTY)

Скальпинг — частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование — открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) — как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение — это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS — это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist — программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы — брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

- Скальпинг

- Хеджирование

- Рибейт

- VPS для автотрейдинга

- Поддержка Autochartist

- Торговые сигналы (Forex)

- Мобильное приложение

Финансовые регуляторы — организации которые регулируют финансовый рынок (в том числе и брокеров) в конкретной стране.

Если брокер регулируется авторитетной организацией или имеет ее лицензию, это хороший сигнал для увеличения доверия к нему. Это с большой вероятностью означает, что брокер играет по установленным регулятором правилам и соответствует его требованиям.

Источник https://www.finam.ru/publications/item/kak-investirovat-v-indeks-rst-20220322-171800/

Источник https://webmastermaksim.ru/foreks-brokery/torgovlya-indeksom-rts.html

Источник https://ru.brokers.best/brokers/rating/indices