Как устроен фондовый рынок

Фондовый рынок представляет собой механизм контроля и перераспределения ценных бумаг различных компаний. В качестве участников фондового рынка выступают:

- Инвестор — физическое или юридическое лицо, которое вкладывает средства в ценные бумаги различных компаний с целью получения стабильно растущего дохода в долгосрочной перспективе.

- Эмитент — компания, которая занимается выпуском ценных бумаг. Чаще всего это делается, когда в запланированном бюджете не хватает денежных средств.

- Профессиональные участники торгов — компании и частные лица, которые прошли процедуру соответствующего лицензирования. Они осуществляют посреднические услуги между эмитентом и инвестором.

От того, как работает фондовый рынок, напрямую зависит эффективность функционирования экономики. Благодаря обращению ценных бумаг происходит:

- Перераспределение денежных средств между странами, отраслями экономики и предприятиями.

- Привлечение инвестиций, необходимых для развития отдельных предприятий и отраслей в целом.

- Фиксация прав владельца на собственность предприятия или долговые обязательства в зависимости от типа бумаг.

В общей структуре рынка выделяют два основных уровня:

- Первичный — предложение новых ценных бумаг.

- Вторичный — торговля ценными бумагами, которые уже были выпущены и куплены на первичном рынке.

Вторичный рынок ценных бумаг, в свою очередь, делится на:

- Внебиржевой — сделки заключаются без посредников между двумя контрагентами, которые берут на себя все возможные финансовые риски по операциям. (Подробнее о внебиржевом рынке в нашей статье).

- Биржевой — приобретение ценных бумаг происходит без обязательного присутствия эмитента. Биржа при этом выступает в качестве гаранта исполнения всех обязательств по сделке.

Инфраструктура биржи на фондовом рынке

В состав фондового рынка входят несколько социальных институтов, которые, взаимодействуя между собой, формируют правовую и финансовую базу его деятельности. Инфраструктура в этом случае необходима для того, чтобы обеспечить инвестиционный учет финансовых операций участников рынка и гарантировать надежность заключаемых сделок. Таким образом, чтобы эффективно функционировать, фондовая биржа должна иметь в своем составе:

- Торговую систему — отвечает за сбор предложений о покупке и продаже ценных бумаг.

— контролирует распределение ценных бумаг между участниками рынка и оформляет права для новых держателей активов, а также проводит расчеётно-клиринговые сделки по ценным бумагам.

Как работает фондовая биржа: виды торгов, особенности и принципы

Организация биржевых торгов различается между собой механизмом проведения финансовых операций. Сегодня среди современных методологий принято выделять три основные категории:

- Торговля на специализированных площадках — ориентирована преимущественно на фондовые биржи из-за необходимости проведения регулярных консультаций по различным вопросам. Заключение сделки таким способом отличается громоздкостью и происходит в несколько этапов. После того, как брокер получает заявку на покупку, он передает информацию биржевому трейдеру, который и должен совершить сделку. Крупнейшие представители фондового рынка, торгующие таким способом: Лондонская биржа цветных металлов и Нью-Йоркские товарная и фондовая биржи.

Биржи по всему миру занимаются не только организацией торгов, но и осуществляют мониторинг рынка с целью выявлению валютных и ценовых махинаций.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

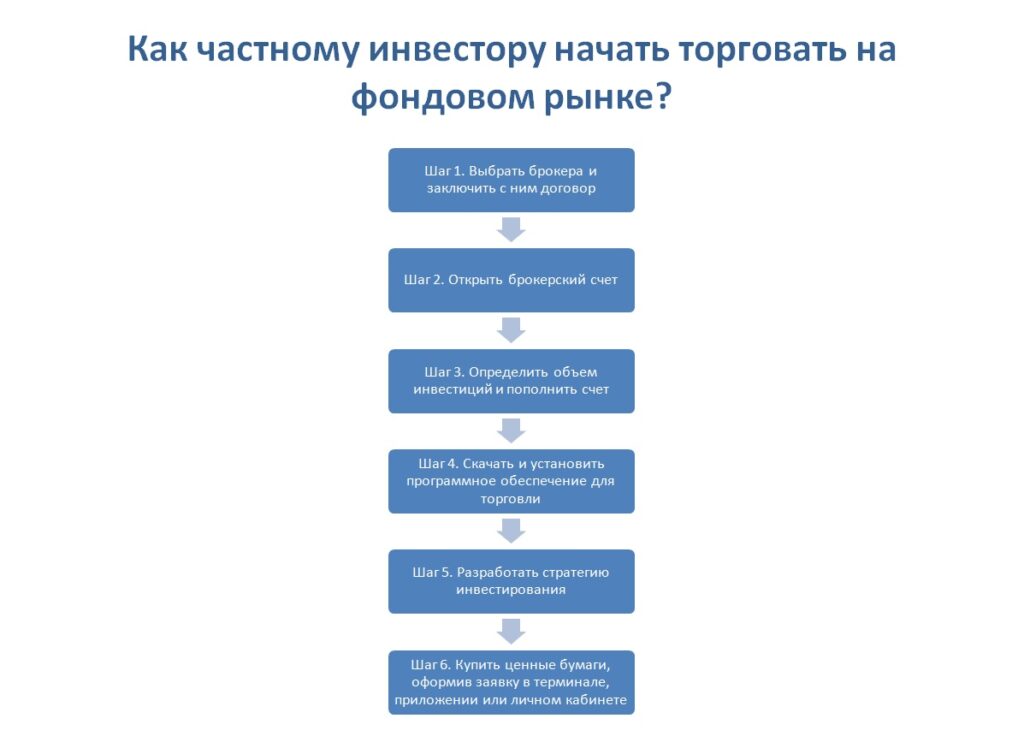

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени; — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Основы фондового рынка для начинающих

Хотя поначалу инвестирование может показаться сложным, как только вы поймете основы фондового рынка, оно станет намного проще.

- Как работает фондовый рынок.

- Разница между долгосрочным инвестированием и торговлей акциями.

- Важность диверсификации вашего портфеля.

Фондовый рынок похож на биржу обмена, аукционный дом и торговый центр в одном лице.

Фондовый рынок как биржа обмена или блошиный рынок. На фондовом рынке есть много продавцов, включая индивидуальных и институциональных инвесторов, таких как хедж-фонды и инвестиционные банки, которые покупают и продают различные товары, например, публичные компании, котирующиеся на фондовых биржах.

Фондовый рынок как аукционный дом. Еще одним аспектом фондового рынка является его аукционная система ценообразования. В отличие от розничного магазина, где на каждый товар установлена фиксированная цена, цены на акции постоянно меняются, поскольку покупатели и продавцы пытаются достичь рыночной цены акций компании.

Многие внутренние и внешние факторы влияют на цены акций. Например, прибыль компании и перспективы ее роста (внутренние факторы) могут повлиять на цену ее акций. Между тем, все, от предстоящих выборов до того, как инвесторы относятся к направлению экономики (внешние факторы), также может влиять на цены акций.

Фондовый рынок как торговый центр. Наконец, фондовый рынок похож на торговый центр, потому что это универсальный магазин. В нем размещены все публичные компании, что позволяет инвесторам покупать и продавать любые акции, которые они покупают.

Биржи фондового рынка действуют как первичный и вторичный рынки для акций компании. Они позволяют компаниям напрямую продавать акции через первичное публичное размещение акций (IPO) для привлечения денежных средств и расширения своего бизнеса.

Компании могут проводить несколько вторичных размещений своих акций, когда им нужно привлечь дополнительное финансирование, при условии, что инвесторы готовы покупать. Между тем, биржи предоставляют инвесторам ликвидность, поскольку они могут продавать акции друг другу.

Хотя фондовый рынок обычно движется вверх с течением времени, он не делает это по прямой линии. Инвесторы придумали следующие термины для больших колебаний цен на акции:

1. Коррекция фондового рынка- Падение основного рыночного индекса, такого как S&P 500, на 10-20% называется коррекцией фондового рынка.

2. Медвежий рынок- Падение более чем на 20% — это медвежий рынок.

3. Бычий рынок- Повышение индекса фондового рынка более чем на 20% по сравнению с недавним медвежьим рынком является бычьим рынком. Бычьи рынки часто представляют собой многолетние события, обусловленные периодом экономического роста.

4. Падение фондового рынка- Резкое падение основных индексов фондового рынка за короткий период является крахом фондового рынка.

5. Волатильность фондового рынка- Когда цены на фондовом рынке колеблются очень резко, это известно как волатильность фондового рынка.

Как правило, цены на акции постепенно растут по мере того, как компании расширяют свою деятельность и доходы по мере роста экономики, что делает их основной бизнес более ценным. Например, средняя доходность фондового рынка, измеряемая индексом ММВБ совокупностью компаний с крупнейшей капитализацией и исторически увеличивающийся на 15%.

Мы все хотели бы быстро разбогатеть. Однако фондовый рынок — это не лотерея и не казино. В то время как некоторые акции приносят значительный доход в короткие периоды, они являются выбросами, а не нормой. Из-за этого новичкам следует избегать торговли акциями или активной покупки и продажи акций, особенно внутридневной торговлии сосредоточиться на долгосрочных инвестициях по принципу купи и держи.

Долгосрочное инвестирование является лучшим подходом, чем торговля акциями, по многим причинам, в том числе:

- Более высокая вероятность положительной доходности: в то время как фондовый рынок несколько лет падал, он рос в 40 из последних 50 лет. Таким образом, даже если вы начнете инвестировать прямо в конце долгого бычьего рынка и переживете головокружительный крах, простое удержание в течение нескольких лет, скорее всего, все равно даст положительный результат. Сравните это с торговлей, когда инвестор рискует безвозвратной потерей своего капитала, если он покупает на вершине, а затем сдается и продает на дне, фиксируя убытки.

- Не упустить еще большую прибыль: одна из самых больших ошибок, которую совершают многие начинающие инвесторы — продавать слишком рано. Это может привести к тому, что они упустят гораздо большую прибыль в долгосрочной перспективе. Например, хотя может возникнуть соблазн получить прибыль после 10-процентной или даже 100-процентной прибыли, великие компании, как правило, продолжают приносить прибыль.

- Выгода от сложных процентов: хотя акции могут корректироваться и падать без предупреждения, они обычно растут. Как отмечалось ранее ММВБ исторически приносил более 15% общей годовой доходности. Эта общая восходящая тенденция, несмотря на всю волатильность, со временем усиливается. Например, вложение 1000 р. в месяц в индексный фонд ММВБ исторически превратилось в заначку около 1 миллион рублей примерно за 30 лет.

- Экономия на налогах: в отсутствии частых сделок, вы не станете платить комиссионные брокеру, а при длительном удержании 3 и более лет, вы не заплатите ничего с вашего дохода.

Хотя покупка и владение акциями в течение длительного времени, как правило, приносит наибольшую прибыль, также важно знать, когда продавать акции. Ситуации, когда продажа является разумным шагом, включают в себя случаи, когда причина, по которой вы купили, больше не актуальна, компания приобретается, вы перебалансируете свой портфель или вам нужны наличные для крупной покупки, потому что вы видите лучшую инвестиционную возможность.

Еще одним важным условием инвестирования является понимание преимуществ диверсифицированного портфеля. Это означает владение разнообразной группой акций в различных секторах фондового рынка. Диверсификация портфеля снижает риск постоянных убытков инвестора и общую волатильность его портфеля. В обмен на это доход от диверсифицированного портфеля, как правило, ниже, чем тот, который мог бы заработать инвестор, если бы он выбрал одну выигрышную акцию.

Есть много способов создать диверсифицированный портфель акций, в зависимости от того, хотите ли вы быть активным или пассивным инвестором. Активный инвестор исследует акции, чтобы найти набор из как минимум 10 компаний из различных отраслей, которые, по его мнению, будут приносить прибыль в долгосрочной перспективе. Между тем, пассивные инвесторы позволяют другим делать эту работу за них.

В результате они могут быстро диверсифицироваться, покупая акции индексного фонда или биржевого фонда (ETF), которые владеют разнообразной группой акций.

Тем не менее, активные инвесторы также должны быть осторожны, чтобы не чрезмерно диверсифицировать, поскольку владение слишком большим количеством акций снижает доходность без такой дополнительной выгоды от сокращения убытков или волатильности. Когда портфель содержит более 100 акций, им становится трудно управлять. Кроме того, он, вероятно, принесет доход, соответствующий доходу индексного фонда.

Инвестирование в акции может показаться сложным, но это не так, как только вы усвоите основы.

Кажущаяся хаотичной смесью блошиного рынка и аукционного дома, где цены колеблются повсюду, это система свободного рынка, которая позволяет компаниям привлекать акционерный капитал от инвесторов, которые затем могут свободно покупать и продавать эти акции открыто. Цены, как правило, колеблются, иногда сильно, поэтому инвесторы должны придерживаться долгосрочного подхода и иметь диверсифицированный портфель акций. Те, кто принимает эти основные шаги, часто получают обогащающий опыт, поскольку они извлекают выгоду из способности фондового рынка приносить высокие доходы, которые со временем складываются.

Источник https://journal.open-broker.ru/investments/kak-ustroen-fondovyj-rynok/

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/

Источник https://vc.ru/u/1122696-maksim/505843-osnovy-fondovogo-rynka-dlya-nachinayushchih