Рынок финансового капитала

Сущность рынка финансового капитала и его структура

Если понимать рынок как обмен произведенных товаров на товары других производственных подразделений, то под рынком финансового капитала понимается обмен финансовых активов между сферой производства и финансов.

Финансовый капитал – это капитал, который выражен в форме денежных средств и ценных бумаг. При этом все ценные бумаги относятся к финансовому капиталу, но не все денежные средства им являются.

К финансовому капиталу не относится основная часть наличных денежных средств, находящихся у населения и предприятий, а также большая часть денег на банковских счетах, предназначенная в большей степени для обслуживания сделок по купле-продаже продукции, а не с целью применения в качестве капитала. Только небольшая часть этих финансовых средств используется с этой целью, например, в случае предоставления фирмой рассрочки своим клиентам или же аванса поставщикам. Также некоторая часть пенсионных и страховых накоплений, хранящихся в банках, выступает как финансовый капитал.

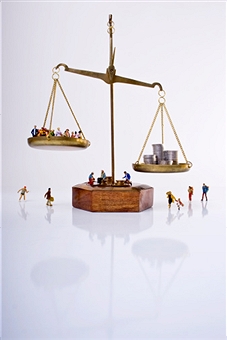

Структуру финансового капитала можно представить следующим образом (рисунок 1).

Рисунок 1. Составляющие финансового капитала. Автор24 — интернет-биржа студенческих работ

Экономический оборот порождает финансовый капитал, поскольку предприятия часть своих средств расходуют на экономические ресурсы, для этого они размещают часть активов на счетах в банках и в виде наличных денежных средств для проведения текущих операций, другая часть размещается на банковских депозитах и вкладывается в ценные бумаги для расходов в будущем.

Финансовые расходы имеют домохозяйства, они выплачивают налоги и сберегают средства, для чего также имеются наличные денежные средства, ресурсы на счетах и депозитах в банках, а также ценные бумаги.

Готовые работы на аналогичную тему

Выступая экономическим агентом, государство производит оплату со своих счетов за товары и услуги, осуществляет дотации, производит выпуск государственных ценных бумаг, осуществляет государственные трансферты денежных средств.

Пенсионные фонды и страховые компании при экономическом кругообороте осуществляют смягчение рисков хозяйственной и социальной деятельности.

На финансовый капитал предъявляют спрос такие экономические агенты:

- Компании, которым необходимы финансирование их производственных издержек и инвестиции, но которые не располагают собственными средствами, для чего они обращаются к кредитным организациям за займами или же выпускают акции. Также на финансовый капитал предъявляют спрос фирмы-импортеры и экспортеры.

- Домохозяйства образуют спрос в большей степени на кредитные продукты.

- Некоммерческие организации, которым необходим финансовый капитал для инвестирования.

- Государство.

Под рынком финансового капитала следует понимать всю совокупность национальных рынков и международных, которые обеспечивают направление, объединение и распределение финансовых ресурсов между рыночными субъектами при помощи финансовых учреждений для достижения оптимального соотношения предложения и спроса на капитал.

Рынок финансового капитала включает ряд секторов:

- Инвестиционный;

- Кредитный;

- Фондовый;

- Страховой;

- Валютный.

Международный рынок финансовых ресурсов предоставляет экономическим субъектам финансовые услуги, снабжая их в нужное время денежными средствами. Специфический товар на рынке капитала – это деньги.

Экономическая сущность рынка финансового капитала состоит в том, что он является системой отношений и своеобразным механизмом аккумулирования и перераспределения в конкурентных условиях финансовых ресурсов среди стран, регионов, отраслей и институциональных единиц.

Функции рынка финансовых активов

Рынок финансового капитала характеризует его целостность, организованность, управляемость и целеустремленность. Сущность рынка финансовых активов раскрывается при рассмотрении его функций, которые заключаются в: совместном привлечении, размещении и использовании временно свободных финансовых ресурсов на первичных и вторичных рынках; контроле со стороны государства и участников инвестиционных процессов за использованием аккумулируемых средств.

Функции рынка финансовых капиталов более широко прослеживаются в регулирующей, интегрирующей, стимулирующей и информационной. Выполнение перечисленных функций рынком финансового капитала предусматривает:

- Становление конкурентного пространства;

- Учет экономических интересов всех участников рынка;

- Установление оптимального соотношения между различными рыночными секторами;

- Осуществление внедрения достижений научно-технического прогресса;

- Эффективную работу всех структурных элементов;

- Ценообразование и оценку результатов деятельности всех участников.

Роль государственной политики в развитии рынка финансовых капиталов

Развитие рынка финансовых ресурсов в большей степени зависит от проводимой государственной политики, учитывая экономическую и политическую целесообразность мероприятий. Деятельность государства должны быть направлена на:

- Обеспечение макроэкономической стабильности;

- Снижение уровня инфляции;

- Обеспечение достоверности получаемой информации;

- Содействие развитию частного сектора экономики и государственного;

- Либерализацию внешнеэкономического режима;

- Устранение бюрократических преград;

- Обеспечение прогнозируемости и адекватности системы налогообложения.

При рассмотрении современного этапа развития рынка финансовых активов, многими исследователями отмечается, что ключевым принципом развития рассматриваемого типа рынка является принцип равновесия, характеризующийся относительной устойчивостью и прочностью связей среди участников экономических взаимоотношений. При соблюдении данного принципа сохраняется стабильность функционирования и развития существующих отношений на рынке. Для современной экономики характерны такие основные средства сохранения стабильности функционирования отрасли финансовых капиталов, как защита собственности и свобода обращения капитала, а также устранение устаревших и излишних препятствий.

Финансовый рынок: структура

Финансовый рынок являет собой организованную или неформальную систему, которая предназначается для торговли финансовыми инструментами. В рамках данной системы формируется спрос и предложение на разные виды финансовых активов и инструментов, в процессе операций по их купле-продаже.

Финансовым рынком обеспечивается трансформация сбережений в инвестиции. Таким образом, функциональное назначение этой системы заключается в посредничестве при движении капитала от его владельца к пользователям. Эта процедура осуществляется при помощи разных финансовых инструментов.

Финансовый рынок способствует не только обмену разными экономическими благами с использованием денег, которые выступают эквивалентом, но и международной торговле (к примеру, валютный рынок), передаче и управлению материальными рисками, а также накоплению капитала. Нужно отметить, что на финансовом рынке может осуществляться продажа какого-либо определенного актива. В таком случае, данный рынок является специализированным.

Структура финансового рынка

Финансовый рынок состоит из двух частей: это денежный рынок и рынок капиталов.

Денежный рынок

Имеется в виду рынок краткосрочных (до 1 года) кредитных операций. Данный рынок предоставляет высоколиквидные средства, которые, в основном,

используются для удовлетворения различных краткосрочных потребностей. Денежный рынок условно подразделяется на:

1. Учетный рынок, где в качестве основных инструментов используются векселя (казначейские и коммерческие) и ценные бумаги. На этом рынке происходит оборот огромного количества краткосрочных ценных бумаг, главными характеристиками которых являются мобильность и высокая ликвидность.

2. Межбанковский рынок является отдельной частью рынка ссудных капиталов, на которой временно свободные денежные ресурсы привлекаются и размещаются банками между собой. Такое размещение проходит преимущественно в форме краткосрочных межбанковских депозитов.

3. Валютные рынки занимаются обеспечением международного платежного оборота, связанного с оплатой денежных обязательств как юридических, так и физических лиц разных стран. Данные рынки можно характеризовать как официальные центры, где происходят процессы купли продажи валют, основывающиеся на уровне спроса и предложения.

4. Рынок деривативов. Деривативы – это производные финансовые инструменты, которые основываются на других, простых финансовых инструментах (акции и облигации). К основным видам финансовых деривативов можно отнести опционы, свопы и фьючерсы.

Рынок капиталов

В свою очередь охватывает среднесрочные и долгосрочные кредиты, акции и облигации. Данный рынок является важнейшим источником долгосрочных инвестиций для корпораций, банков и даже правительств. Основная функция рынка капиталов – обеспечение долгосрочных потребностей в финансовых ресурсах.

Рынок капиталов подразделяется на фондовый рынок и рынок среднесрочных и долгосрочных банковских кредитов.

1. Рынок ценных бумаг (фондовый) обеспечивает распределение финансовых средств между участниками экономических отношений путем выпуска ценных бумаг, которые обладают своей собственной стоимостью, что дает возможность покупать, продавать и погашать их.

2. Рынок среднесрочных и долгосрочных кредитов обеспечивает выдачу заемных средств разным компаниям, использующим их для расширения основного капитала. Как правило, займы такого типа предоставляются инвестиционными банками в большей мере, чем коммерческими.

Коэффициенты фондового рынка

Их можно классифицировать следующим образом:

- норма валового дивиденда,

- покрытие дивиденда,

- прибыль на акцию,

- цена/прибыль,

- рыночная капитализация,

- активы на акцию.

Можно понять человека, работающего в дочерней фирме или филиале котируемой компании и считающего, что фондовые показатели не имеют отношения к его работе. Такой же точки зрения может придерживаться и владелец частной компании. Оба они ошибаются, хотя и по разным причинам.

Людям, работающим в котируемых компаниях, необходимо знать, по каким критериям оценивается деятельность их компаний, а также последствия неадекватных итогов этой деятельности, таких как угроза поглощения и риск существенного сокращения рабочих мест.

Владельцу частной компании фондовые коэффициенты дают представление об уровне, позволяющем претендовать на включение в листинг биржи, либо о сумме, которую покупатель может предложить за его компанию.

На первый взгляд, даже названия различных показателей выглядят пугающе сложно: норма валового дивиденда, покрытие дивиденда, прибыль на акцию, цена/прибыль, рыночная капитализация и активы на акцию звучат как иностранный язык. В действительности все иначе. Однажды объясненные, эти коэффициенты становятся простыми для понимания и расчета. О каждом из них будет последовательно рассказано ниже, а затем дается практический пример для иллюстрации вычислений.

Норма валового дивиденда (Gross dividend yield)

Норма валового дивиденда — это доход, полученный акционером в виде дивиденда (без учета подоходного налога), рассчитанный в процентах от текущей рыночной цены акций.

Закономерный вопрос: зачем производить дополнительное вычисление? Ответ прост. Процент дивиденда позволяет осуществлять сравнение лишь с дивидендами, выплаченными той же компанией в предыдущие годы. Норма валового дивиденда обеспечивает возможность реалистичного сравнения дивидендных доходов, получаемых на акции различных компаний.

Покрытие дивиденда (Dividend cover)

Покрытие дивиденда показывает, во сколько раз прибыль после уплаты налогов, приходящаяся на обыкновенные акции, превышает, или «покрывает», выплаченный валовой дивиденд.

В данном случае под словом «прибыль» (earnings) имеется в виду прибыль после уплаты налогов, приходящаяся на обыкновенные акции материнской компании, без учета экстраординарных статей.

Покрытие дивиденда может рассматриваться как показатель «запаса прочности», обеспечиваемого превышением дохода над валовым дивидендом. Если покрытие дивиденда равняется 1,0, это означает, что весь чистый доход, то есть прибыль после уплаты налогов, был потрачен на выплату дивидендов акционерам. Если покрытие дивиденда меньше 1,0, что иногда случается, то в действительности акционерам выплатили часть капитальной стоимости их акций, замаскированную под дивиденд. Это может быть сознательным решением правления, столкнувшегося с неутешительной прибылью по итогам года, и намеренного продемонстрировать уверенность в будущем путем сохранения того же уровня дивидендных выплат в центах на одну акцию, который был в предыдущем году.

Послание, которое стоит за таким решением, заключается в следующем: «Не волнуйтесь, в будущем году спад не продолжится». Однако в действительности это означает, что для сохранения уровня дивидендных выплат компании, возможно, потребовалось увеличить овердрафт и новый финансовый год ей придется начать с возросшим бременем процентных платежей на счете прибылей и убытков.

Для любой компании важнейшим источником финансирования является нераспределенная прибыль, остающаяся после уплаты корпоративного налога и приемлемых дивидендов акционерам. Котируемой компании следует ориентироваться на выплату достойного дивиденда и при этом иметь коэффициент покрытия выше 2,0, то есть больше прибыли должно оставаться в компании для финансирования роста и развития, чем выплачиваться акционерам в качестве дивиденда.

Прибыль на акцию (Earnings per share)

Прибыль на акцию выражается в центах и представляет собой годовую прибыль, разделенную на средневзвешенное число акций в обращении в течение года.

Рост прибыли на акцию является важнейшим показателем прибыльности котируемой компании, поскольку он учитывает не только доход от продаж, но также влияние процентных платежей и общий уровень налогообложения компании. Таким образом, прибыль — это весь доход, заработанный для акционеров, а не только сумма выплаченных дивидендов, и, кроме того, она обеспечивает финансирование без дополнительной эмиссии акций.

Когда выпускаются дополнительные акции, например:

- путем выпуска «прав» (см. ниже) для существующих акционеров, чтобы финансировать расширение деятельности,

- для оплаты покупки другой компании, вместо оплаты деньгами,

- для продажи менеджерам в рамках схемы опционов на акции,

то средневзвешенное число акций в обращении увеличивается и, если доходы не возрастают в той же пропорции, прибыль на акцию сокращается. Для характеристики подобной ситуации часто используют выражение «разводнение прибыли на акцию».

Выпуском «прав» (Rights issue) называется дополнительный выпуск акций с оплатой деньгами для существующих акционеров пропорционально количеству акций, находящихся в собственности каждого из них. Например, выпуск «прав» 1 за 4 означает, что каждый акционер получает право купить 1 дополнительную акцию на каждые 4 акции, которыми он уже владеет. Если речь идет о котируемой компании, то акционер имеет возможность продать «права» вместо того, чтобы покупать дополнительные акции. При этом он получит некую сумму, отражающую разницу между рыночным курсом акций и подписным курсом акций нового выпуска.

Целью котируемой компании должна быть максимизация роста прибыли на акцию в средне- и долгосрочной перспективе и недопущение ее уменьшения или отсутствия роста в любой год. Наиболее успешные котируемые компании достигают ежегодного роста прибыли на акцию свыше 20% (по формуле сложных процентов) на протяжении десятилетия и более.

Цена/прибыль (Price-earnings ratio)

Коэффициент «цена/прибыль», часто называемый «отношение РЕ», ежедневно публикуется в газете «Файнэншл таймс», наряду с показателями нормы валового дивиденда, покрытия дивидендов и иной информацией об акциях котируемых компаний.

За рыночный курс акции принимается биржевая цена закрытия предыдущего дня, публикуемая в финансовой прессе.

Например, если для нескольких сотен компаний разных отраслей средний показатель «цена/прибыль» составляет 12,9, то это можно интерпретировать следующим образом: цена акции типичной компании в 12,9 раза превышает прибыль, заработанную компанией в предыдущем году в расчете на одну акцию.

В целом, когда отношение «цена/прибыль» какой-то компании выше, чем среднее для данного сектора, то фондовый рынок ожидает, что эта компания в обозримом будущем достигнет более высоких, чем в среднем, доходов на акцию, оправдывающих более высокую оценку ее акций. В определенных обстоятельствах объяснение может быть совершенно иным. Например, на рынке могли широко распространиться слухи о возможном поглощении данной компании, и курс ее акций уже значительно вырос в предвкушении цены, которую предложит покупатель.

Никогда нельзя забывать, что анализ курсов акций и особенно предсказание их будущих изменений не сводятся к простому вычислению различных показателей. Иначе сделать состояние на фондовом рынке было бы проще простого. На практике даже самые искушенные управляющие инвестиционных фондов допускают иногда дорогостоящие ошибки в своих оценках.

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Финансовый рынок: функции, структура и финансовое состояние

Рынок — совокупность экономических процессов, обеспечивающих отношения купли-продажи между покупателями товаров и услуг, посредниками и продавцами.

Финансовый рынок: функции, структура и финансовое состояние обновлено: 27 февраля, 2020 автором: Научные Статьи.Ру

Определение финансового рынка

Финансовый рынок — это сложившаяся экономическая система, в которой финансовые учреждения обеспечивают аккумуляцию и перераспределение денежных капиталов между субъектами рынка, с целью достижения равновесного соотношения предложения капитала и спросом на него.

Финансовый рынок похож на любой другой рынок, однако вместо торговли обыденными для нас вещами – вроде молока или обуви, на этом рынке торгуют акциями, облигациями и другими ценными бумагами. Торговля может вестись как между отдельными физическими лицами, так и между корпорациями.

Нужна помощь в написании работы?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Функции финансового рынка

- Мобилизация капитала и его перераспределение между приоритетными отраслями экономики.

- Обеспечение постоянного кругооборота денег при совершении платежных операций.

- Организация эффективных взаимовыгодных отношений между всеми участниками рынка.

- Предотвращение мошеннических схем, связанных с “отмыванием” денег.

- Обеспечение ликвидности рынка, то есть возможности продавать объекты по цене, совпадающей или близкой к рыночной стоимости.

- Мобилизация внутренних источников финансирования и привлечение новых источников.

- Снижение издержек экономических циклов и др.

Структура финансового рынка

Финансовый рынок представляет собой огромный экономический институт – в его составе находятся: различные банки, фонды, организации и многие другие элементы посредством которых осуществляется аккумуляция и перераспределение капиталов. Выделяют пять основных элементов финансового рынка.

Валютный рынок

Валютный рынок — система экономических взаимоотношений, связанных с осуществлением операций с капиталами иностранных инвесторов, покупкой или продажей иностранной валюты и платежных документов в иностранных валютах.

Товаром, в рамках данного рынка, выступает валюта (денежные единицы разных стран). Курс конкретной валюты, так же как и цена товаров, образуется соотношением спроса и предложения.

Функции валютного рынка:

- Обеспечивает международный платежный оборот.

- Формирует валютный курс.

- Помогает согласовывать интересы инвесторов, продавцов и покупателей валютных ценностей.

- Выступает инструментом Центрального Банка при проведении кредитно-денежной политики.

- Защищает субъекты экономики от валютных рисков и спекулятивных сделок.

Кредитный рынок

Кредитный рынок — это экономическое пространство, в котором денежные средства перераспределяются от тех, кто, на выгодных условиях, готов их предоставить к тем, кто в них нуждается.

Операции на кредитном рынке очень распространена как среди компаний, так и среди граждан.

Кредитный рынок имеет жёсткую систему требований и трехуровневую структуру:

- Деятельность Центрального банка: с помощью кредитов ЦБ регулирует уровень денежной массы, помогает банкам, оказавшимся в сложной ситуации, поддерживает ликвидность банковской системы и др.

- Деятельность коммерческих банков.

- Кредитные отношения между юридическими и физическими лицами (частные займы, краудфандинг и др.).

Фондовый рынок (рынок ценных бумаг)

Фондовый рынок представляет собой экономико-правовую структуру, в рамках которой выпускаются, поступают в обращении и продаются ценные бумаги.

Ценные бумаги — это финансовый документ, который законодательно подтверждает право одного экономического субъекта на имущество другого экономического субъекта.

Страховой рынок

Страховой рынок — это экономическая площадка, на которой продаются и покупаются страховые продукты.

Необходимость существования страхового рынка обуславливает общественная потребность в возмещении материальных потерь. Для предупреждения рисков, их ограничения и преодоления устанавливаются экономические отношения позволяющие застраховать жизнь, здоровье, трудоспособность и предпринимательские риски

Рынок инвестиций

Рынок инвестиций представляет собой систему партнерских отношениях между субъектами инвестиционной деятельности.

Инвестированием называется вложение денежных средств в любой актив с целью получения последующего заработка за счет увеличения цены на имеющийся актив или получения с него дивидендов (части прибыли).

Данный рынок имеет много общего с фондовым рынком, но на рынке инвестиций, можно инвестировать не только в ценные бумаги, но и в движимое и недвижимое имущество, объекты авторского права, право пользования землей и др.

Финансовое состояние

Ключевым показателем эффективности работы финансового рынка является его финансовое состояние. Уровень финансового состояния показывает насколько эффективно и скоординированно работают различные элементы рынка и оценивается большим спектром показателей, среди которых:

- государственный долг и другие финансовый обязательства;

- валютный курс и курс ценных бумаг;

- сумма госбюджета;

- уровень инфляции;

- уровень процентных ставок;

- сальдо платежного баланса;

- объем денежной массы и денежной эмиссии;

- положение государства в мировом экономическом сообществе и др.

Вывод

Финансовый рынок, являясь одним из отраслей экономики, напрямую влияет на её состояние и в то же время является его индикатором. Финансовые рынки обеспечивают квалифицированное посредничество между продавцами и покупателями финансовых инструментов, посредством чего осуществляется перераспределения финансовых ресурсов в наиболее эффективные и выгодные сферы экономики.

Они обеспечивают стабильную работу предприятий реального экономического сектора, способствуют развитию производства и финансированию социальной сферы.

Финансовый рынок: функции, структура и финансовое состояние обновлено: 27 февраля, 2020 автором: Научные Статьи.Ру

Источник https://spravochnick.ru/finansy/kapital/rynok_finansovogo_kapitala/

Источник https://www.e-xecutive.ru/wiki/index.php/%D0%A4%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%BE%D0%B2%D1%8B%D0%B9_%D1%80%D1%8B%D0%BD%D0%BE%D0%BA:_%D1%81%D1%82%D1%80%D1%83%D0%BA%D1%82%D1%83%D1%80%D0%B0

Источник https://nauchniestati.ru/spravka/finansovyj-rynok/