Российский фондовый рынок: Итоги 2017 года

Начнем мы с самих индексов МосБиржи (ММВБ) и РТС, которые завершают год на отрицательной территории с небольшой просадкой порядка 5,6% и 0,3% соответственно. Последняя волна укрепления рубля позволила валютному индексу вплотную подобраться к уровням начала года.

Среди отраслевых индексов лучшую динамику демонстрируют индексы металлов и добычи MICEXM&M и химпроизводства MICEXCHM, завершающие текущий год приростом в 4,2% и 0,9% соответственно.

А вот явным аутсайдером года (не удивляйтесь!) является банковский сектор MICEXFNL, который просел на 16,5%. Не «Сбером» единым, как говорится! Ведь наряду с ним аналогичный вес в индексе занимают и акции банка «ВТБ», которые идут всё ниже и ниже. Про остальные банки даже говорить не приходится. В этом году покинули наши ряды бумаги «Открытия», акции «Промсвязьбанка» находятся под давлением.

Сопоставимую динамику демонстрирует индекс «голубых фишек» — MICEX10INDEX, показывающий просадку в 16,34%.

Так что предлагаю рассмотреть эту ликвидную десятку более детально. Итак, из лучшей десятки в плюсе заканчивают год лишь две бумаги — это бумаги «Сбербанка» и ГМК «Норильского Никеля», показывающие прирост в виде 4,92% и 31,02% соответственно. Остальные бумаги заканчивают год в минусе, причем есть и такие, которые потеряли почти половину своей стоимости (например, акции «Магнита», потерявшие около 43% своего веса).

Так что удачным 2017 год для нашего рынка не назовешь. Когда идея покупки «Сбербанка» исчерпает себя, игроки зададут себе вопрос: а что стоящего есть у нас на рынке? И это действительно хороший вопрос, на который мы вместе будем отвечать уже в следующем году. А в оставшиеся дни остается только и заниматься подведением итогов уходящего года.

_______________

Анастасия Игнатенко,

Ведущий аналитик,

ГК Телетрейд

Другие актуальные обзоры по мировым биржам:

Результирующее влияние ключевых внешних факторов, оказывающих существенное воздействие на поведение российского финансового рынка, сегодня в начале дня, по нашим оценкам, складывается умеренно позитивным. Котировки февральских фьючерсов на нефть

Индексу Московской биржи удалось удержать важный рубеж у отметки 2100 пунктов

Сегодня на российском фондовом рынке был достаточно спокойный торговый день. Высокие цены на нефть позволили отечественным индексам показать рост: индекс Московской биржи прибавил 0,23%, а индекс РТС 0,16%. Индексу Московской биржи удалось удержать

Единственным ориентиром для рынка акций осталась нефть

В минувший вторник основные российские фондовые индексы МосБиржи (-0,38%) и РТС (+0,09%) завершили торги с умеренным разнонаправленным отклонением по отношению к уровням предыдущего закрытия. Вчерашние торги вновь характеризовались крайне невысоким

Аукционы ОФЗ покажут, боятся ли нерезиденты новых санкций

Результирующее влияние ключевых внешних факторов, оказывающих существенное воздействие на поведение российского финансового рынка, сегодня в начале дня, по нашим оценкам, складывается умеренно позитивным. Котировки февральских фьючерсов на нефть

Российский фондовый рынок обвалился после новостей о мобилизации

Фондовый рынок 3 часа назад (21.09.2022 11:08)

© Reuters.

Investing.com — Индекс Мосбиржи обвалился на 9,61% на открытии торгов 21 сентября, опустившись до 2002,73 пункта. На таких уровнях индекс торгуется впервые с 24 февраля.

В то же время долларовый индекс РТС упал на 11,81%, до 1017,86 пункта, что стало новым минимумом с 18 августа.

По состоянию на 11:00 МСК индекс Мосбрижи сократил потери до 3,88% и восстановился до 2130 пункта. Индекс РТС снижается на 4,69% — до 1097 пунктов.

Распродажи на рынке акций наблюдаются на фоне подписания президентом России Владимиром Путиным указа о проведении в России частичной мобилизации. Президент назвал такое решение адекватным существующим угрозам.

Призыву, по словам Путина, подлежат состоящие в запасе граждане, в первую очередь те, кто служил в вооруженных силах и имеет определенные специальности и опыт. Мобилизационные мероприятия в стране начнутся 21 сентября.

Текст подготовил Тимур Алиев

Интересное

По итогам сегодняшних торгов фондовые индексы крупнейших государств Азиатско-Тихоокеанского региона продемонстрировали снижение вслед за аналогичной динамикой американского рынка.

Индекс Мосбиржи корректируется наверх после снижения. По состоянию на 13:00 мск индекс Мосбиржи понизился на 76,92 пункта (3,472%) по сравнению с закрытием предыдущего торгового.

Тарифные аппетиты ОАО «РЖД» нужно приоритизировать, экономика не справится с большой индексацией. «Нам нужны здравые решения в сфере инфраструктурных монополий, которым тоже.

Investing.com — это финансовый портал, чья основная цель — предоставление своевременной информации по инструментам и фондовому рынку. Обращаем ваше внимание, что в связи со сложившейся геополитической ситуацией мы просим участников форума воздержаться от комментариев на политическую тематику.

Участвуйте в форуме для взаимодействия с пользователями, делитесь своим мнением и задавайте вопросы другим участникам или авторам. Обратите внимание: во время торговых сессий все комментарии тщательно проверяются модератором, поэтому их публикация занимает определенное время. Комментарии, размещенные в нерабочие часы, могут рассматриваться в течение более длительного времени, чем обычно.

На данный момент к публикации допускаются комментарии, которые касаются экономической тематики, а также фондового рынка. Неуместные комментарии не будут допущены до публикации.

Пожалуйста, используйте стандартный письменный стиль и придерживайтесь наших правил.

- Размещение ссылок, рекламы и спам;

- Ненормативная лексика, а также замена букв символами;

- Оскорбления в адрес участников форума и авторов;

- Разжигание межнациональной и расовой розни;

- Комментарии, состоящие из заглавных букв;

- Допускаются комментарии только на русском языке;

Размещение комментария на Investing.com автоматически означает Ваше согласие с правилами комментирования и с необходимостью их соблюдения.

Investing.com оставляет за собой право модерировать и удалять комментарии посетителей сайта, нарушающие правила, а при повторном нарушении — блокировать доступ на сайт и запрещать дальнейшую регистрацию на Investing.com.

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

Повестка привет, пойду не раздумывая. То что делается на Украине надо прекратить. Без меня видимо не могут. Раненых не будет.

Почитайте документ, в нем не регламентировано понятие кого призовут «частично». То что сказали говорящие головы, пропустите мимо ушей

всем диваным воякам и z патриотам должно быть теперь очень радостно. Вперёд на фронт, доказывать свою любовь родине)

У зели спроси. Он в курсе. Ну можешь для начала послушать его выступление на мюнхенской конференции 2022 года

На самом деле данные события её восстанавливают. Только в аппарате слишком много продажных тварей которые ей палки в колеса суют.

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

Вы уверены, что хотите заблокировать пользователя %USER_NAME%?

После этого вы и %USER_NAME% не сможете видеть комментарии друг друга на Investing.com.

%USER_NAME% добавлен в ваш черный список

Вы только что разблокировали этого участника. Повторно заблокировать этого участника можно только через 48 часов.

Я считаю, что данный комментарий:

является рекламой или спамом содержит оскорбление

Ваша жалоба отправлена модераторам.

| Нефть Brent | 92,88 | +2,26 | +2,49% |

| Нефть WTI | 86,12 | +2,18 | +2,60% |

| Золото | 1.682,10 | +11,00 | +0,66% |

| Серебро | 19,538 | +0,355 | +1,85% |

| Платина | 943,00 | +20,20 | +2,19% |

| Палладий | 2.196,02 | +25,52 | +1,18% |

| Природный газ | 7,955 | +0,238 | +3,08% |

| EUR/USD | 0,9919 | -0,0051 | -0,51% |

| USD/RUB | 60,6675 | +0,0675 | +0,11% |

| EUR/RUB | 60,184 | -0,029 | -0,05% |

| GBP/USD | 1,1339 | -0,0040 | -0,35% |

| USD/TRY | 18,3191 | +0,0110 | +0,06% |

| USD/JPY | 144,04 | +0,32 | +0,22% |

| AUD/USD | 0,6671 | -0,0020 | -0,30% |

| РТС | 1.102,70 | -51,47 | -4,46% |

| Индекс Мосбиржи | 2.123,59 | -92,08 | -4,16% |

| US 500 | 3.862,7 | +6,8 | +0,18% |

| Dow Jones | 30.706,23 | -313,45 | -1,01% |

| DAX | 12.664,93 | -5,90 | -0,05% |

| FTSE 100 | 7.253,25 | +60,59 | +0,84% |

| Индекс USD | 110,375 | +0,433 | +0,39% |

| Сбербанк | 119,51 | -5,59 | -4,47% |

| Газпром | 212,55 | -8,60 | -3,89% |

| Норникель | 14.692,0 | -568,0 | -3,72% |

| ЛУКОЙЛ | 3.907,5 | -147,5 | -3,64% |

| Яндекс | 1.888,6 | -121,4 | -6,04% |

| Tesla | 308,73 | -0,34 | -0,11% |

| Apple | 156,90 | +2,42 | +1,57% |

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

Итоги 2017 года на российском фондовом рынке и перспективы на 2018 год

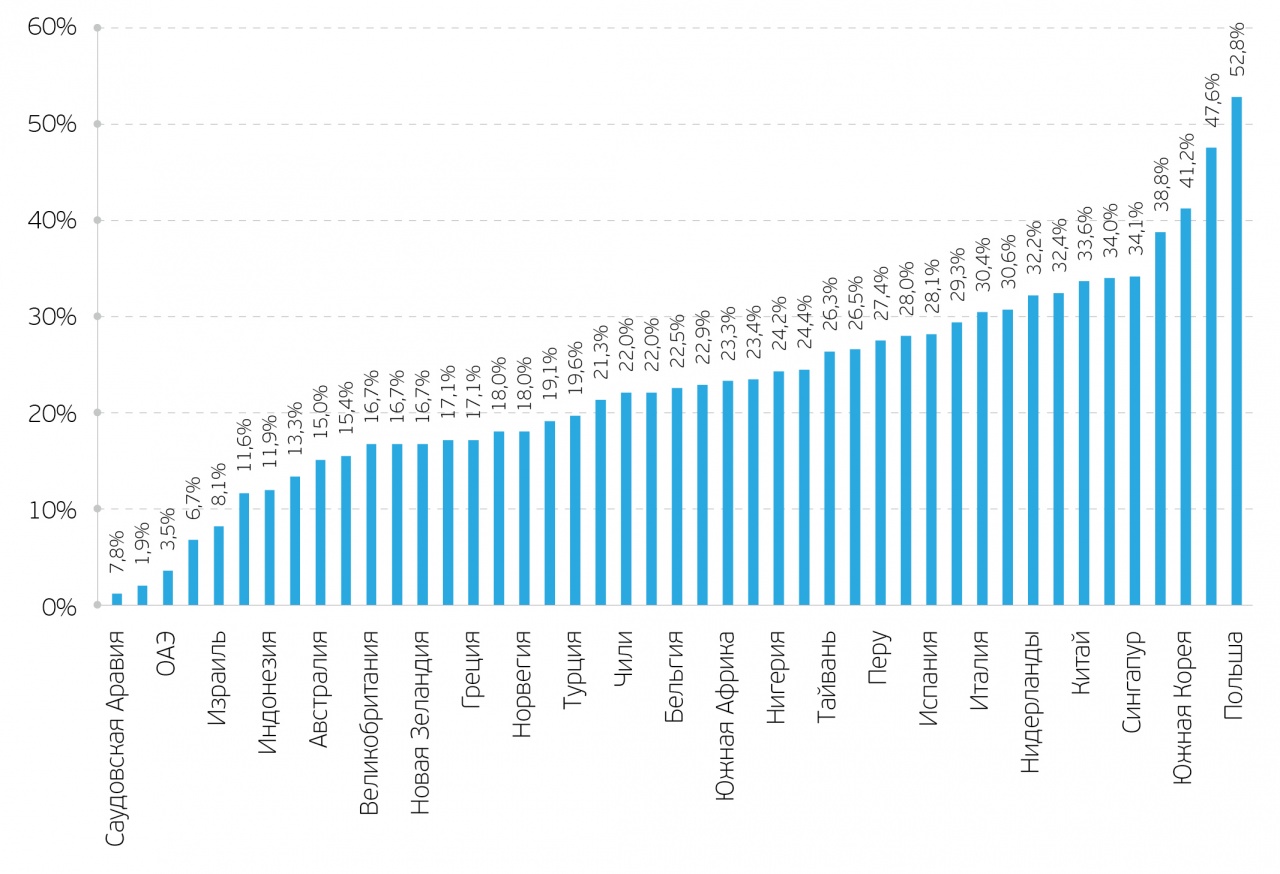

2017 год можно назвать «золотым» для мирового фондового рынка. На 22 декабря все 45 ETF в долларах на крупнейшие фондовые рынки 45 стран отметились положительной динамикой. ETF на российский фондовый рынок едва закрылся в плюсе, обогнав лишь Саудовскую Аравию.

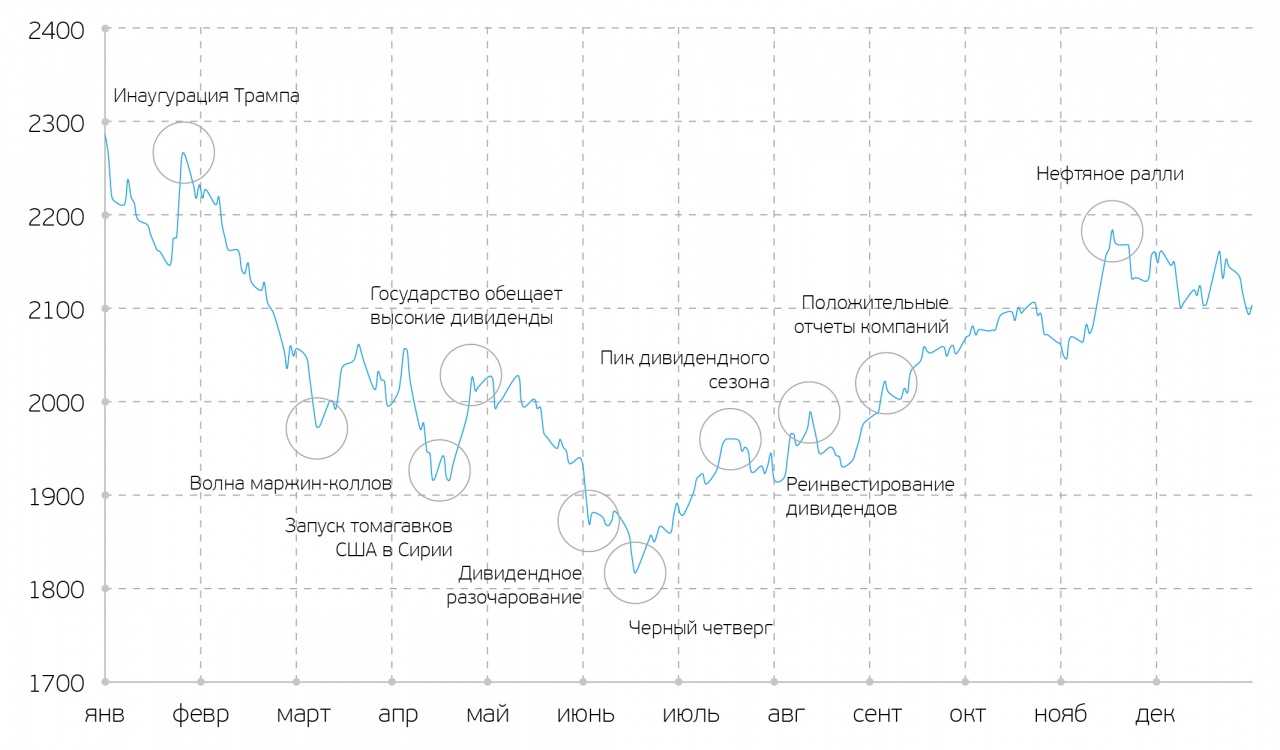

2017 год для российского фондового рынка выдался непростым. Начало года давало большие надежды, связанные с президентством Трампа. Тем не менее уже с февраля индекс ММВБ начал падать и просел к середине июня на 20%, поскольку инвесторы были разочарованы процессом налаживания отношений между РФ и США. Спад сменился ростом в середине июня, однако к концу года индекс так и не смог восстановиться до уровней начала 2017 года.

Доходность ETF на акции стран в 2017 году, % Источник: Yahoo! Finance

В 2017 году влияние на акции компаний оказывало множество факторов. Разочарование Трампом вылилось в существенный спад на фондовом рынке, сопровождаемый волной маржин-коллов: часть инвесторов использовала маржинальные сделки после победы Трампа на выборах президента США в ноябре 2016 года. На падении рынка в начале 2017 года у инвесторов срабатывало принудительное закрытие позиций. Другим разочарованием года стало невыполнение целым рядом компаний поручения Правительства РФ о направлении 50% чистой прибыли на дивиденды. Среди них выделяется «Газпром», который уже второй год подряд ссылается на высокие капиталовложения, связанные со строительством газопроводов.

Несмотря на это, дивидендная доходность индекса МосБиржи в разгар дивидендного сезона составила около 5,3%, что существенно выше среднемирового уровня в 2,4%. Это послужило толчком для роста рынка с середины июня. Немаловажное значение для расширения рынка во II половине 2017 года имели положительные отчеты компаний за I полугодие и за 9 месяцев 2017 года.

Динамика индекса МосБиржи в 2017 году Источник: Московская биржа, расчет QBF

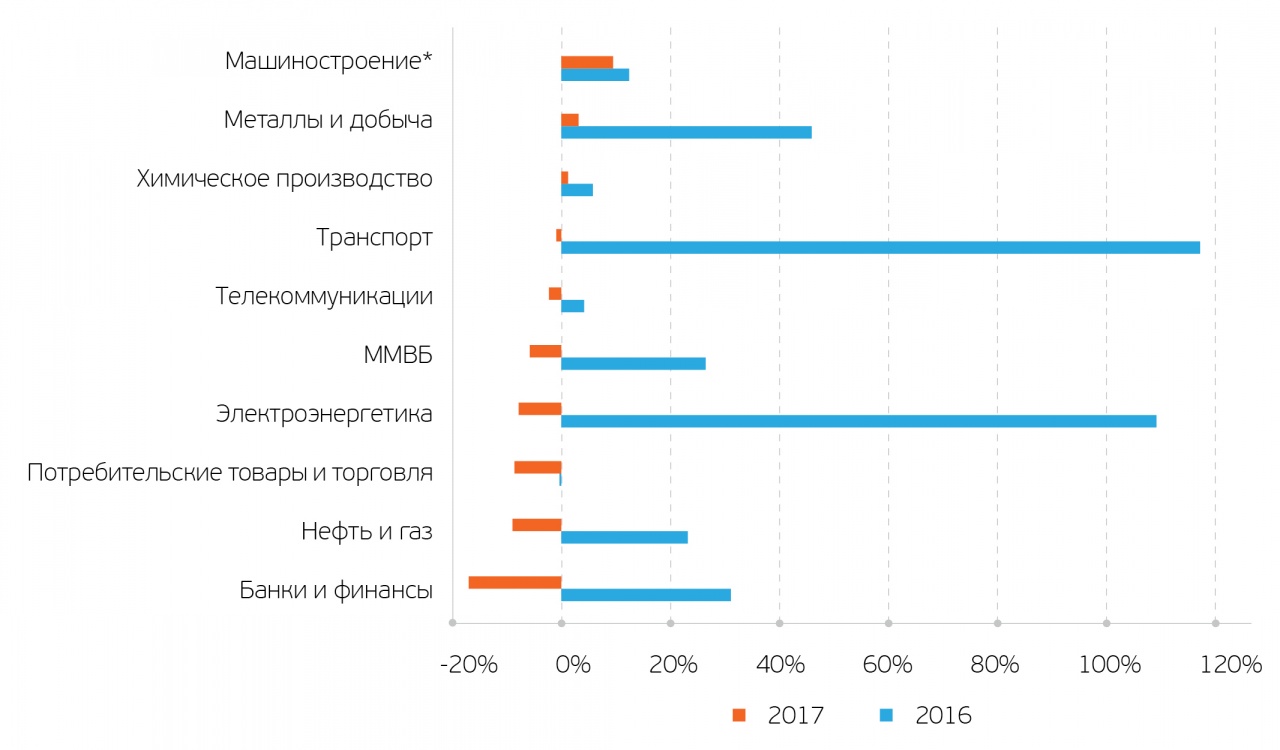

В отраслевом разрезе, в отличие от 2016 года, когда все сектора, кроме потребительского, продемонстрировали положительную динамику, в 2017 году лишь 3 из 9 секторов отметились ростом. Индекс МосБиржи, переименованный из индекса ММВБ в ноябре 2017 года, также отметился негативной динамикой более чем на 5%. Наибольший рост продемонстрировал сектор машиностроения на фоне увеличения продаж автомобилей в России. В данный индекс входили 3 эмитента, 2 из которых – компании автомобилестроения. С 22 декабря расчет индекса прекращен, а эмитенты переведены в сектор потребительских товаров и торговли.

Доходность индекса ММВБ / МосБиржи по секторам, % Источник: Московская биржа, расчет QBF, *данные по доходности индекса Машиностроения указаны на 21 декабря 2017 года

Индекс металлов и добычи, вошедший в тройку лидеров по доходности в 2016 году, перекочевал на 2 место в 2017 году, но уже с существенно более низкой доходностью. Расширению индекса способствовал рост цен на уголь, металлы, в том числе, на фоне начала нового сырьевого цикла, который также может привести к росту цен на алмазы. Лидер прошлого года, транспортный сектор, по итогам 2017 года отметился близкой к нулевой динамикой. Хотя сектор расширился на 30% с января по август, ухудшение финансовых показателей «Аэрофлота» свело на нет набранный рост индекса. Аутсайдером 2017 года стал сектор банков и финансов. Стремительный рост котировок «Сбербанка» нивелировало существенное падение стоимости акций Банка ВТБ.

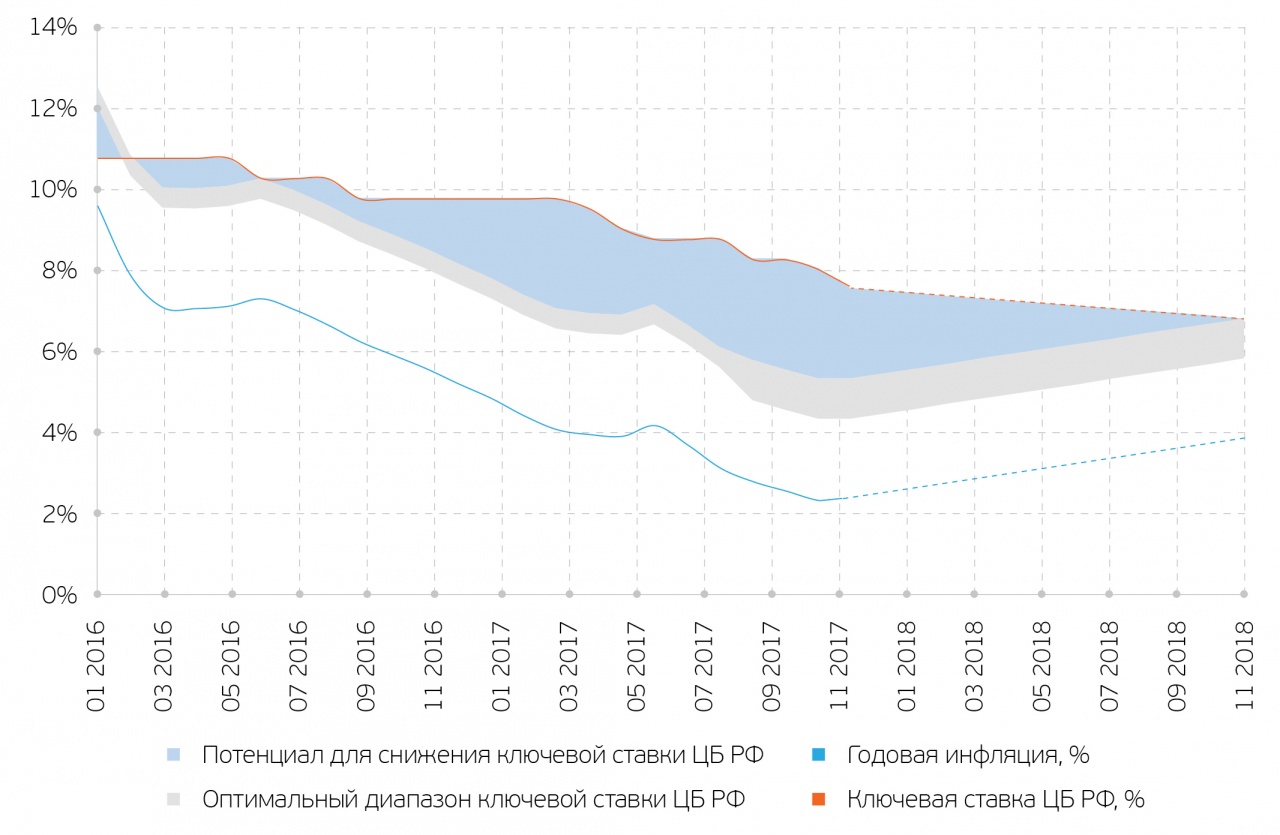

Потенциал снижения ключевой ставки ЦБ РФ Источник: Росстат, ЦБ РФ, расчет QBF

2017 год ознаменовался существенным снижением ключевой ставки ЦБ РФ. Российский регулятор сократил ключевую ставку сразу на 2,25 п.п.: с 10% годовых в январе до 7,75% годовых в декабре. Уменьшению ставки Центробанка способствовало падение годовой инфляции с 5,4% в январе до рекордно низкого уровня в 2,5% в декабре. Спред между ключевой ставкой ЦБ РФ и годовой инфляцией существенно превышает оптимальный диапазон еще с начала 2016 года. В основных направлениях единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов регулятор расширил уровень равновесной реальной процентной ставки с 2,5-3% до 2-3%.

В декабре реальная процентная ставка составила 5,25%, что существенно выше оптимального значения. Таким образом, у российского регулятора есть пространство для дальнейшего снижения ключевой ставки. ЦБ РФ рассчитывает, что в 2018 году годовая инфляция достигнет целевого уровня в 4%. Данный уровень темпов роста цен соответствует снижению ключевой ставки как минимум на 75 базисных пунктов до 7% годовых. Это приведет к дальнейшему снижению ставок по депозитам в банках, росту стоимости облигаций и повышению привлекательности дивидендных акций. Таким образом, у инвесторов есть возможность купить облигации и дивидендные акции по привлекательной цене.

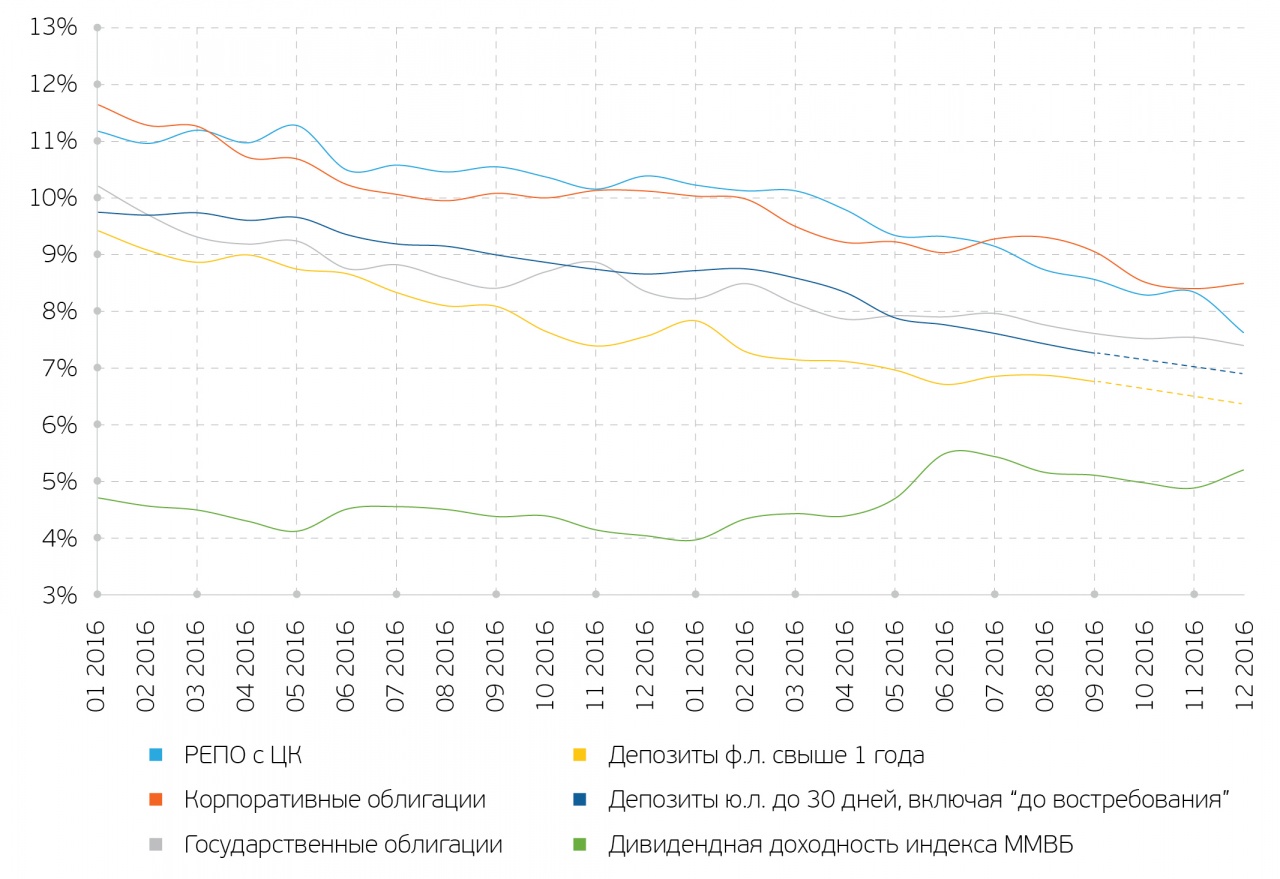

Доходность активов на российском рынке, % Источник: Московская биржа, ЦБ РФ, Bloomberg

Снижение ключевой ставки с 2016 года привело к уменьшению доходности целого ряда активов так или иначе привязанных к ней. Несмотря на снижение доходности по облигациям, они сохраняют спред с депозитами: государственные облигации более доходны, чем депозиты на 1 п.п., а корпоративные облигации – на 2 п.п. При этом у облигаций остается драйвер роста в виде повышения их стоимости за счет снижения ключевой ставки ЦБ РФ. Примечательно отметить, что дивидендная доходность акций из индекса МосБиржи превысила 5%, что лишь на 1 п.п. ниже доходности по депозиту.

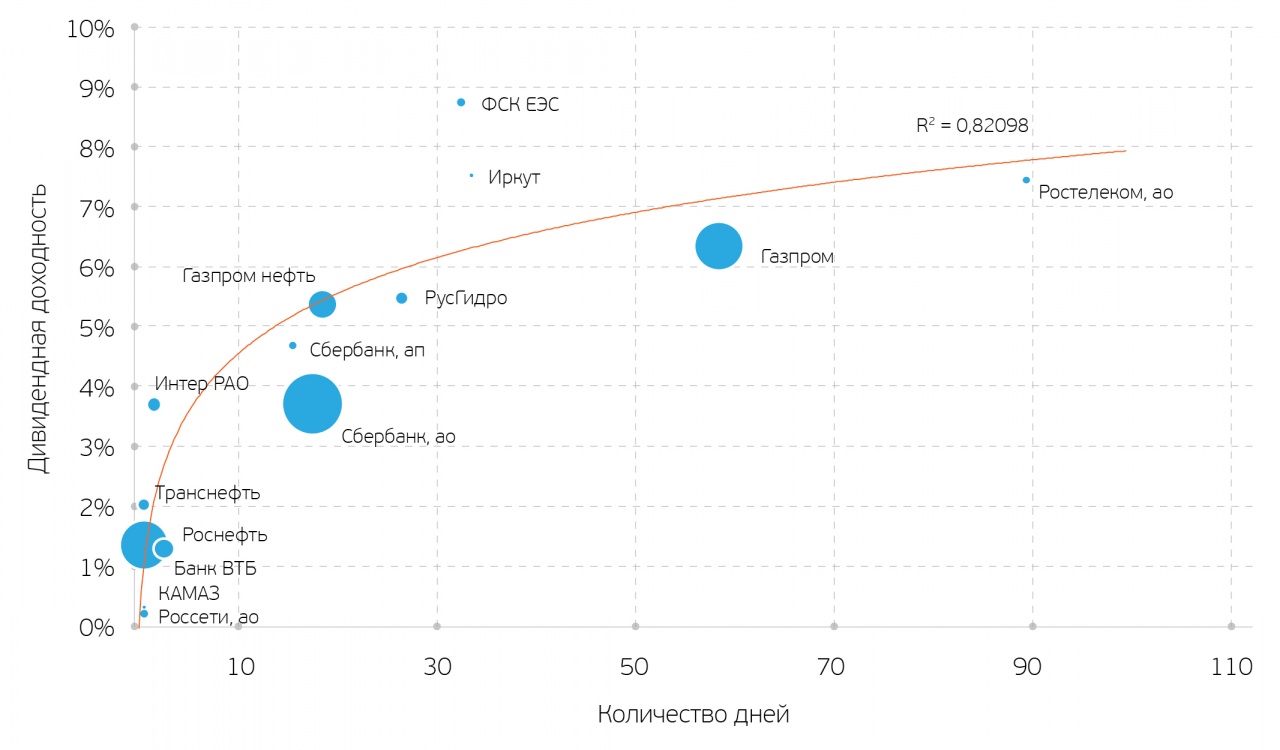

2017 год можно по праву назвать годом дивидендных историй в акциях государственных компаний, даже несмотря на то, что целый ряд компаний отказался направлять на дивиденды 50% чистой прибыли по итогам 2016 года. Только 4 из 18 компаний с государственным участием («Аэрофлот», «Алроса», привилегированные акции «Ростелеком», привилегированные акции «Россети») не смогли закрыть дивидендный гэп в 2017 году. При рассмотрении зависимости дивидендной доходности и дней до закрытия гэпа обнаруживается, что чем больше дивидендная доходность, тем больше дней необходимо было акции до закрытия дивидендного гэпа. Наибольший коэффициент детерминации наблюдается в логарифмическом тренде в размере 0,82. Логарифмический тренд свидетельствует о том, что инвестору при инвестировании в акции компаний с государственным участием следовало отдавать предпочтение акциям с относительно низкой дивидендной доходностью, поскольку они давали больший дивиденд в расчете на один день от отсечки до закрытия гэпа.

Зависимость дивидендной доходности и дней до закрытия гэпа в 2017 году Источник: Московская биржа, данные компаний, расчет QBF, ао – акция обыкновенная, ап – акция привилегированная. Размер пузырька соответствует величине капитализации компании относительно других корпораций

В 2018 году внимание инвесторов по-прежнему будет приковано к дивидендным акциям. Инвестиционная привлекательность данных акций будет только возрастать благодаря снижению доходности по банковским депозитам. Почти в каждом секторе можно найти привлекательные для покупки акции. Ряд голубых фишек с государственным участием, таких, как «Алроса», «Аэрофлот», «Русгидро», «Газпром», продолжит удерживать дивидендную доходность выше 5%. В корпоративном секторе роль дивидендных акций сохранят за собой такие компании, как «МТС», «Северсталь», «НЛМК» и другие. На фоне завершения инвестиционных программ целый ряд компаний генерации электроэнергии и сетевых энергетических компаний может вырасти в цене. Благодаря постепенному улучшению ситуации в российской экономике интересными для вложения средств будут акции банковского сектора. Целый ряд сырьевых компаний может быть переоценен при ускорении нового сырьевого цикла. Высокую актуальность сохранят рублевые облигации, которые продолжат расти в цене на фоне снижения ключевой ставки ЦБ РФ. Инвесторы по прежнему продолжат открывать ИИС, общее число которых в 2017 году приблизилось к отметке в 300 тыс., а максимальная сумма внесения средств в год расширилась до 1 млн руб.

Источник https://stock-maks.com/fs/35145-rossiyskiy-fondovyy-rynok-itogi-2017-goda.html

Источник https://ru.investing.com/news/stock-market-news/article-2184577

Источник https://investfuture.ru/articles/id/itogi-2017-goda-na-rossiiskom-fondovom-rynke-i-perspektivy-na-2018-god