2022, кризис на рынке недвижимости в США?

Исторически считается, что недвижимость — это один из самых надежных активов, который плюс минус всегда растет в цене. В США для простых людей это инвестиция, а для банков и строителей средство заработка. В итоге все довольны и экономика растёт. Но данные по рынку говорят о весьма вероятном падении стоимости недвижимости.

Цены на недвижимость в США растут небывалыми за всю историю темпами, рядом с которыми меркнет даже ипотечный пузырь 2007 года.

продажа новых домов, средняя цена нового дома

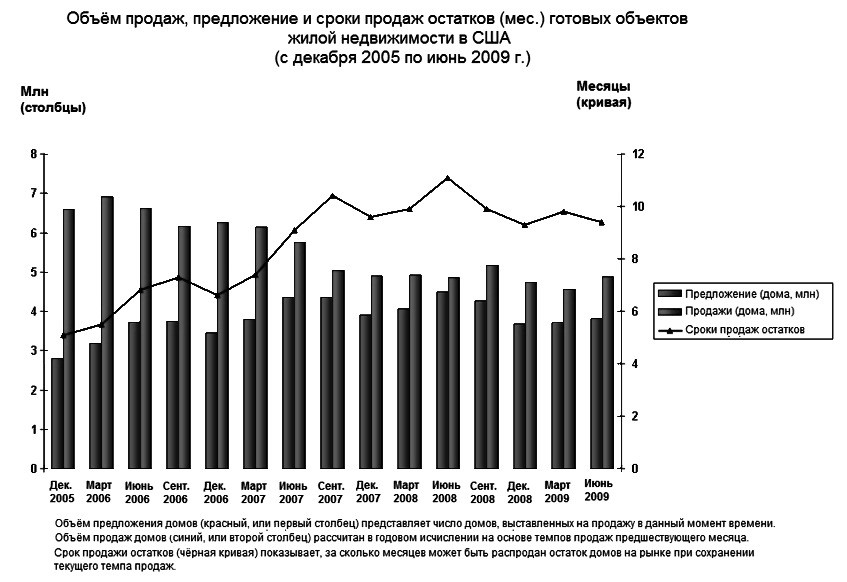

При этом количество продаваемых новых домов сокращается, что говорит о том, что всё меньше людей способно их купить, делая его самым недоступным в истории. В первую очередь это связано с ужесточением финансовых условий в США. Настроения покупателей упали до самого низкого уровня в истории:

Обычно ставки по 30-летней ипотеке следуют за динамикой доходности 10-летних облигаций федерального займа США, так как средний срок жизни ипотеки до ее полной выплаты (рефинансирования) или объявления несостоятельности плательщика составляет чуть менее 10 лет, по данным Rocket Mortgage.

Средний спред между ставкой по ипотеке и облигациями в не кризисные года оставляет около 180 базисных пунктов, тогда как в периоды рецессии достигает 250 базисных пунктов. Доходность десятилетних облигаций в США уже достигла 3%.

Спрос на покупку жилья продолжает колебаться, так как количество новых предложений упало на 7% по сравнению с прошлым годом, средняя 30-летняя фиксированная ставка по ипотеке подскочила до 6%, в результате чего ежемесячный платеж типичного покупателя жилья увеличился до рекордного уровня в 2514 долларов .

- Средняя цена продажи дома выросла на 17% по сравнению с прошлым годом и достигла рекордного уровня в 389 178 долларов.

- Ежемесячный платеж по ипотеке по средней запрашиваемой цене дома вырос до рекордно высокого уровня в 2514 долларов при текущей ставке по ипотеке 6%. Это на 48% больше, чем годом ранее, когда ставки по ипотечным кредитам составляли 3,04%, а плата по ипотеке 1692 доллара.

Не добавляет оптимизма и увеличивающийся срок экспозиции готовых объектов который уже достиг уровня 2007 года.

В свете вышеизложенного неудивительно, что Bloomberg написал: «самый быстрый рост ипотечных ставок за последние десятилетия настолько резко охладил спрос во многих горячих точках, что это застало отрасль врасплох».

Это часть быстрого сдвига на рынке жилья в США, поскольку Федеральная резервная система резко повышает процентные ставки, чтобы укротить инфляцию, поднимая стоимость ипотечных кредитов до самого высокого уровня с 2008 года. Брокерские компании Compass и Redfin заявили, что будут сокращать рабочие места, поскольку экономические данные показали, что строительство жилья упало до самого низкого уровня более чем за год, а настроения застройщиков находятся на двухлетнем минимуме, а настроения покупателей жилья являются самыми низкими за всю историю наблюдений.

Рынок, безусловно, заметил обвал на рынке жилья, и цены на акции строителей рухнули: индекс Supercomposite Homebuilding Index упал на 41% в этом году, что почти вдвое превышает падение S&P 500 на 23%.

Как и почему глобальный финансовый кризис 2007–2009 гг. повлиял на рынки недвижимости США и Европы

В последнее время во всем мире активно обсуждают вероятность нового мирового экономического кризиса. Аналитики Tranio рассказали, как и почему глобальный финансовый кризис 2007–2009 годов повлиял на рынки недвижимости США и Европы и чему он нас научил.

Аналитики Tranio рассказали, как и почему глобальный финансовый кризис 2007–2009 годов повлиял на рынки недвижимости США и Европы и чему он нас учит.

Глобальный финансовый кризис 2007–2009 годов возник во многом из-за высокой закредитованности домохозяйств и непрозрачности производных ценных бумаг на основе ипотеки. Оказались достаточно рискованными инвестиционные стратегии, которые были рассчитаны на вложения в один актив, ранее показавший себя надёжным. Чтобы максимально защититься от последствий будущих экономических кризисов, необходимо избегать излишней закредитованности и держать наготове резерв — наличные деньги, финансовую подушку безопасности.

Кризис 2007–2010 годов возник из-за неподъёмных кредитов и отсутствия наличных у людей

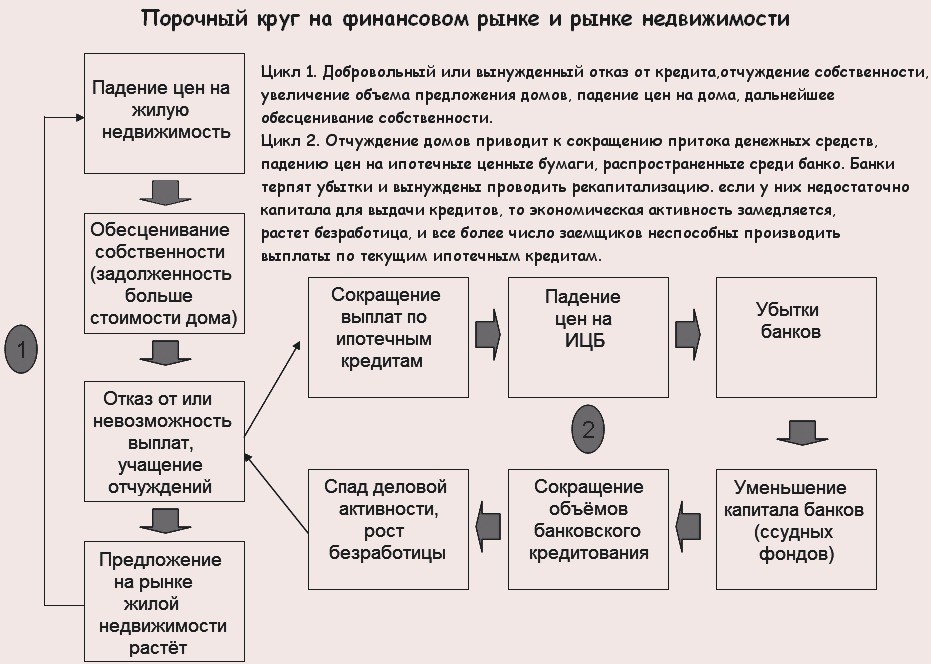

Пусковым механизмом кризиса оказалось то, что домохозяйства потеряли возможность выплачивать долги. Пострадали рынки США, Западной Европы и ряда развивающихся стран, в том числе России.

Всё началось с того, что домохозяйства получили возможность брать дешёвые, зачастую необеспеченные кредиты на покупку жилья. Затем потребление стало расти. Люди считали, что могут себе позволить дома в лучших районах, с площадями больше, чем у них есть. Видимо, при этом они уделяли недостаточно внимания росту своих доходов. Миллиардер Рэй Далио, основатель хедж-фонда Bridgewater Associates и богатейший инвестор на планете, считает такую ситуацию частью человеческой природы: потребление всегда растет быстрее, чем доходы.

Рост спроса на жильё привёл к росту цен. В какой-то момент стоимость жилья расти перестала, так как возник разрыв между платежеспособностью покупателей и ценами. Из-за этого упали доходы продавцов. Многим домохозяйствам стало тяжело выплачивать долги. В результате потребление стало снижаться, и в экономике началась рецессия.

Стало снижаться количество рабочих мест, что усугубило ситуацию. В итоге многие домохозяйства окончательно потеряли возможность возвращать долги, в том числе выплачивать ипотеку. Кризис перешел в активную фазу.

Доля непогашенных долгов в домохозяйствах начала заметно расти уже с 2007 года. Людям стало не хватать средств на выплату возросших долгов, в том числе ипотечных. В таких случаях банки могут забирать недвижимость. Пик просрочек по выплатам кредитов пришелся на 2009 год.

Залоговое имущество на фоне развития кризиса в экономике и падения цен также обесценивалось. Таким образом, пользоваться кредитными средствами в период кризиса становилось еще дороже и опаснее для капитала.

Планетарный масштаб кризис смог обрести, когда оказалось, что на базе ипотечной недвижимости выпущено много непрозрачных инвестиционных инструментов в разных странах мира: по таким ценным бумагам невозможно было просчитать риски. Устойчивость триллионов финансовых активов была основана на погашении ипотечных кредитов. Когда ипотека начала обваливаться, то за ней обрушились ценные бумаги и банки.

Подушкой безопасности для домохозяйств и инвесторов мог стать резерв свободных наличных денег. Наличные деньги — наиболее ликвидный из возможных активов, потому что всегда есть возможность максимально быстро ими воспользоваться, в том числе выплачивать кредиты без переплат.

В 2007-м и 2008 году у людей подушки безопасности в виде наличных не было. Об этом говорит то, что в тот период резко возросло количество новых кредитов по банковским картам. С 2008 года количество активных счетов банковских кредитных карт стало резко сокращаться: люди уже не могли гасить новые кредиты. Это хорошо видно на примере США.

Свободные наличные деньги в период кризиса дают возможность дёшево купить активы. Неслучайно в 2019 году инвестиционная группа «Тигр-21», в которую входят 750 инвесторов с активами свыше 75 млрд долларов США, впервые с 2013 года увеличила долю капитала в виде наличных до максимального уровня. Сейчас 12% инвестиционных портфелей группы — это наличные деньги. Об этом в августе 2019 года рассказал американский финансовый журнал Barron’s. Издание отмечает, что инвесторы «Тигр-21» в ожидании грядущего экономического кризиса продолжают избавляться от акций в пользу прямых инвестиций в недвижимость.

В прошлый кризис цены на коммерческую недвижимость упали сильнее, чем на жилую

Цены на недвижимость падают, когда падает спрос. В 2007–2010 годах только в Швеции, Финляндии и Германии наблюдался прирост цен. В странах Евросоюза цены больше всего просели в 2009 году (–8,8%, по данным Eurostat и OECD). В то время наибольшее количество владельцев недвижимости оказались в минусе.

В США цены на жилую недвижимость в кризис упали почти на 20%. Перед этим с 2006-го по 2007-й год цены практически не менялись. Это может быть связано с инерцией изменения цен относительно спроса. Спрос уже начал падать, но продавцы еще не снижали цены.

На нежилую недвижимость США во время кризиса цены просели более, чем на 30%. Индекс цен на графике, который посвящён коммерческой недвижимости, включает квартиры (25% — жилая недвижимость), а также офисы, ритейл- и промышленную недвижимость (75% — нежилая недвижимость).

Падение цен на нежилую недвижимость США в период кризиса более чем в 1,5 раза превысило падение цен на жильё. Такой перевес показывает, что инвестировать в жилую недвижимость безопаснее.

Европейский рынок недвижимости пострадал не так сильно, как рынок США, который стал эпицентром глобального финансового кризиса 2007–2009 годов. Падение цен на недвижимость в Европе началось позже, было более краткосрочным, а цены восстановились быстрее.

Динамка цен в Еврозоне, как и в США, показывает, что в период кризиса цены на торговую, офисную и индустриальную недвижимость, упали сильнее, чем на жилую. В 2009 году, в период наибольшего спада, цены на жильё снизились на 5% по сравнению с 2008 годом. Для коммерческой недвижимости снижение цен составило 12%.

Сходство динамики цен на недвижимость на рынках США и Европы говорит о том, что цены на жильё в период экономических кризисов в целом более устойчивы, чем цены на нежилую недвижимость, и это не зависит от страны.

Цены на недвижимость больше всего падают в странах, где возник ценовой пузырь

Многие инвесторы сумели сберечь капитал в кризис 2007–2009 годов, потому что вложились в недвижимость Германии. Причина в том, что ещё до начала глобального кризиса Германия оказалась одной из немногих популярных у инвесторов стран Европы, где отсутствовал ценовой, или экономический, пузырь — существенный рост цен на недвижимость в короткий период времени, их отличие от справедливой цены.

Наличие ценового пузыря повышает вероятность падения цен в случае экономических кризисов. Испания, Франция, Великобритания — европейские страны, которые не смогли уберечь инвестиции в недвижимость, так как в каждой из них перед кризисом возник ценовой пузырь. В кризис в этих трёх странах упали цены на недвижимость.

Начиная с 2015 года наблюдается новый виток роста цен на жилую недвижимость в Испании, Франции и Великобритании. В этот раз начали активно расти цены и на недвижимость Германии. Это значит, что в будущем экономическом кризисе Германия теряет былое преимущество — отсутствие ценового пузыря. Возможно, за счет сильной экономики в следующий кризис цены на немецкую недвижимость просядут не так сильно, как в других странах.

Конечно, идеальных инвестиций не бывает. Рискованный шаг со стороны инвестора — выбрать одну страну, экономика которой выглядит устойчивой, и вложить все сбережения в местную недвижимость. Анализировать экономику стран при инвестициях в недвижимость необходимо, но так же важно распределять активы в портфеле между разными странами.

Ипотечный кризис в США и его последствия (2007/2008)

Ипотечный кризис 2007 года и, последовавший за ним, мировой финансовый кризис 2008/2009 годов. Эти события безусловно навсегда вписаны в историю мировой экономики. По этой теме написано множество книг (кстати, могу посоветовать «Эндрю Соркин – Слишком большие, чтобы рухнуть. Инсайдерская история о том, как Уолл-стрит и Вашингтон боролись, чтобы спасти финансовую систему от кризиса и от самих себя». Отличная книга, где все подробно и понятно описано, начиная с самых истоков) и сняты как документальные, так и художественные фильмы («Уолл-стрит: деньги не спят» и «Игра на понижение»).

Что же произошло?

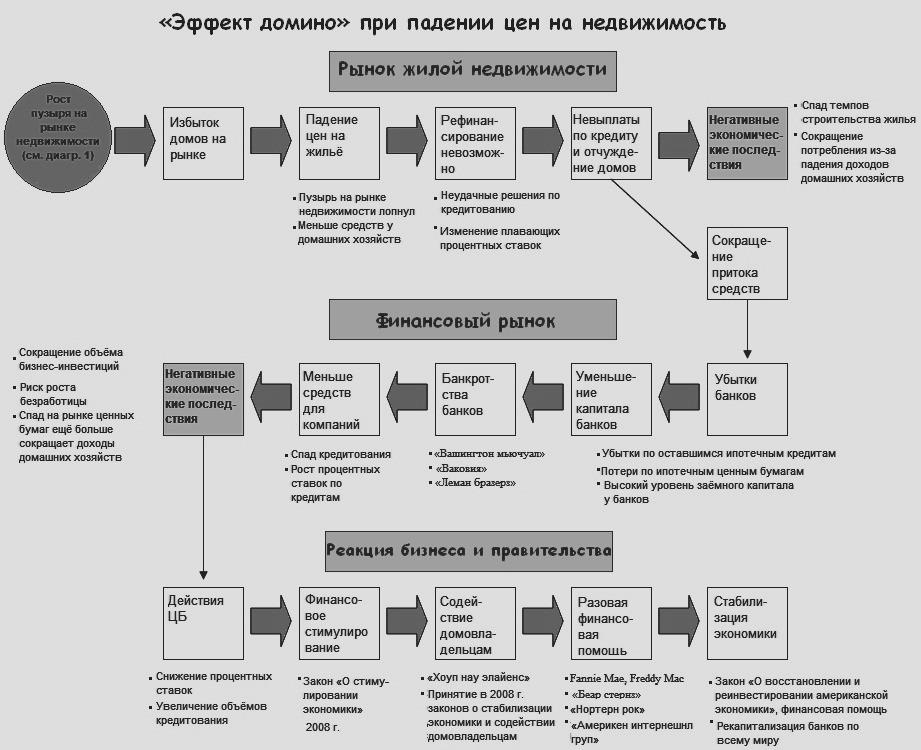

Для начала, говоря простым языком, произошел рост невыплат ипотечными заемщиками. К тому же, «на руках» у простого населения оказалось слишком много кредитов и слишком много подешевевшей недвижимости. Плюс ко всему, произошло падение производных инструментов, напрямую связанных с недвижимостью. По финансовым потерям с учетом инфляции данный кризис можно сравнить с «Великой депрессией» 30-х годов прошлого века. В итоге всех событий властям США пришлось провести жесткое вмешательство в экономику страны и в деятельность ведущих крупных компаний.

Но давайте обо всем по порядку.

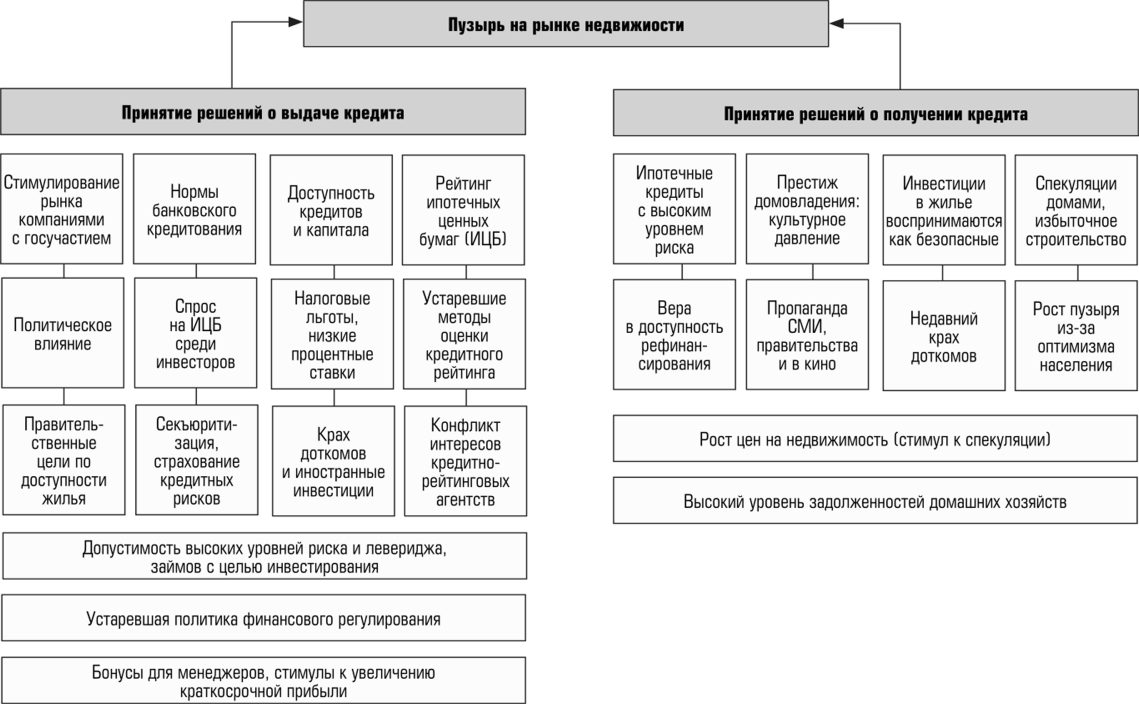

Как же вышло так, что рынок недвижимости (наиболее стабилизированный сектор рынка) стал местом необычных спекуляций и роста цен? Откуда появились гигантские невыплаты по ипотечным кредитам и закладным на недвижимость? В 2011 году Баффет заявил, что это самый огромный пузырь на рынке, который он когда-либо видел (по спекулятивному росту тут еще можно сравнить с тюльпаноманией 1636/1637 годы в Нидерландах).

ЭТАП ПЕРВЫЙ. Причины

Первоначальные причины кризиса

В экономике все связано. В предыдущей статье мы рассматривали пузырь доткомов и упомянули крах башен близнецов 11 сентября 2001 года. После этих событий правительство, как могло, пыталось привлечь внешние инвестиции в экономику страны. И это достаточно успешно получилось в 2002/2005 годах. Инвесторы все-таки вернули веру в силу американской экономики. Кроме этого, увеличение капитала произошло за счет стран с развивающейся экономикой, экспортирующих нефть (вроде Китая). Но тут есть два важных момента:

- В 2004 году в США преобладал импорт практически во всех отраслях, а экономика при этом показывала рост по большей части из-за внешних инвестиций (тут закономерен рост внешнего долга государства).

- Импорт рос быстрее экспорта не из-за недопроизводства, а из-за огромного потребления внутри страны.

При этом, в экономике начали появляться свободные средства (как у населения, так и у инвесторов). Вкладывать деньги в федеральные займы стало уже не так прибыльно и интересно. А дальше все просто – в момент, когда у населения на руках оказалось средств с избытком, начался сильный приток инвестиций в сектор недвижимости. Параллельно этому еще в конце 90-х годов крупнейшие ипотечные компании получили льготы от правительства, направленные на кредитование относительно бедного населения. То есть обычные люди только отошли от краха доткомов и терактов 11 сентября, как тут же им стали доступны относительно дешевые ипотечные займы.

Причины кризиса «второго плана»

Любой крупный кризис — это системное явление. С места ничего просто так не бывает. Тем более, в крупнейшей экономике мира. В период краха 1930 годов был принят закон «Гласса-Стигола», который поделил инвестиционные и коммерческие банки. Вторым была запрещена торговля акциями и другими инструментами, во избежание спекуляций и мошенничества на рынке. И было введено страхование средств простых граждан, что-то вроде российской «ACB».

Много свободных средств — это не всегда хорошо, для любой экономики. Выше мы говорили о высоком притоке инвестиций США и о выдачи ипотечных займов людям с низкими доходами. В какой-то момент свободных средств у коммерческих банков стал слишком много, а торговать на бирже им все еще запрещал закон «Гласса-Стигола». Поэтому для сброса свободных средств в 1982 году был принят новый закон, который разрешил коммерческим банкам выдавать займы практически любым организациям (ранее разрешалось только государственным банкам). Тут мы приближаемся к моменту, когда банки начнут раздавать ипотечные кредиты практически всем подряд и почти под любой залог, но на плавающей процентной ставке (об этом немного позже).

Это положило начало глобальным изменениям в банковской системе США. Ко всему этому были урезаны права федеральных регуляторов в банковской и кредитной системах, рынок отправился в свободное плавание. Банки вместо выдачи кредитов другим компаниям, по новому закону, стали сами создавать дочерние фирмы под различные виды деятельности и кредитовать их.

В реальности, это выглядело примерно так:

Третья важная причина

Субстандартные кредиты. Куда же без них Обычно банки в США выдавали кредиты с риском не более 8 процентов годовых на весь ипотечный портфель. Это при большом росте цен на недвижимость. Но для людей с низким уровнем доходов эти условия были слишком неприемлемыми. А мы помним, что у банков стали «развязаны руки» и накопилось достаточно много свободного капитала, который нужно было куда-то инвестировать. Поэтому банки прилично снизили требования к ипотечным займам. Заемщики стали иметь несколько вариантов суб-кредитов:

- Плавающая ставка.Изначально заемщик платил только проценты по кредиту, а сумма долга оставалась прежней (в разгар кризиса более 90 процентов заёмщиков имели такие условия по кредитам).

- На выбор заёмщика.То есть клиент сам выбирал сумму платежа в месяц и долю процентов по кредиту в платеже. Таким образом, проценты можно было оплачивать даже не полностью. Они просто «плюсовались» к сумме основного займа.

Также были другие, менее популярные варианты, но почти все заёмщики останавливались на этих двух.

Но даже при всем при этом, банкам не хватало клиентов, а свободные средства продолжали лежать без дела. И тут банки пошли на крайний шаг – они стали выдавать займы людям, просто имевшим банковский счет с какой-либо суммой, либо же вообще ипотечные займы полностью без обеспечения. Это стали называть «мусорными» кредитами. Люди конечно стали набирать такие кредиты и покупать столько недвижимости, сколько возможно, в надежде на её дальнейший рост.

ЭТАП ВТОРОЙ. Точка невозврата

Банки, чтобы перестраховаться от необеспеченных кредитов, стали выпускать деривативы (они объединяли в пул несколько таких кредитов и продавали третьему лицу. Это можно назвать, в некоторой степени, точкой невозврата.

В итоге на рынке сложилась следующая ситуация:

С виду, такие производные инструменты выглядели менее рискованными, по сравнению с необеспеченными кредитами. Банки рассчитывали, что ими можно будет воспользоваться в случае неплатежей клиентов, а их стоимость не будет подвержена снижению из-за нескольких кредитов в одном инструменте.

Что еще происходило, чтобы повысить привлекательность этих производных инструментов в портфеле? Например, к 5 необеспеченным кредитам добавлялся один обеспеченный (все для повышения привлекательности и повышения рейтинга пакета кредитов). С виду выходила как бы «матрешка», снаружи приукрашенная парой обеспеченных кредитов на десяток мусорных. Но, пока люди верили в них и цены росли, все шло относительно нормально. Да и особо никто не смотрел на реальное обеспечение инструментов, всех интересовал лишь стремительный рост и спекулятивная составляющая. В какой-то момент эти бумаги стали отдельным объектом спекуляции, без оглядки на фундаментальные данные.

ЭТАП ТРЕТИЙ. Начало краха

Бурный не обоснованный рост рано или поздно всегда заканчивается. В нашем случае были свои причины:

- Отдельная торговля деривативами, как объектом для чистой спекуляции. Практически бесконтрольный выпуск (со стороны регуляторов) новых бумаг.

- Большинство аналитиков оценивало эти бумаги как нечто реальное и обеспеченное существующими деньгами, а оценка роста строилась без использования каких-либо прошлых данных.

- Помимо «разбавления» мусорных пакетов, крупные банки договорились с ведущими рейтинговыми компаниями об искусственном завышение привлекательности необеспеченных инструментов.

Ипотечный пузырь тем временем раздувался все сильнее и сильнее, а выпуск уже ничем необеспеченных ценных бумаг бесконтрольно продолжался. И рядовые люди, и инвесторы ввязались в ценовую гонку. Никто не думал о результатах. Старые кредиты просто перекрывались новыми уже под залог мусорных пакетов ценных бумаг.

На момент начала кризиса доход от этой системы составлял практически 30 процентов всего ВВП страны. А держалось все на голой спекуляции и необоснованном росте цен. Новые дома строились один за одним. В какой-то момент пузырь раздулся до такой степени, что падение цен стало лишь вопросом времени.

ЭТАП ЧЕТВЕРТЫЙ. Последствия

В 2011 году более 900 тысяч домов, купленных под мусорные бумаги, банки забрали обратно. А новые построенные дома оказались никому не нужны. Инвесторы и банкиры потеряли работу, а люди – имущество, отданное по долговым обязательствам банкам.

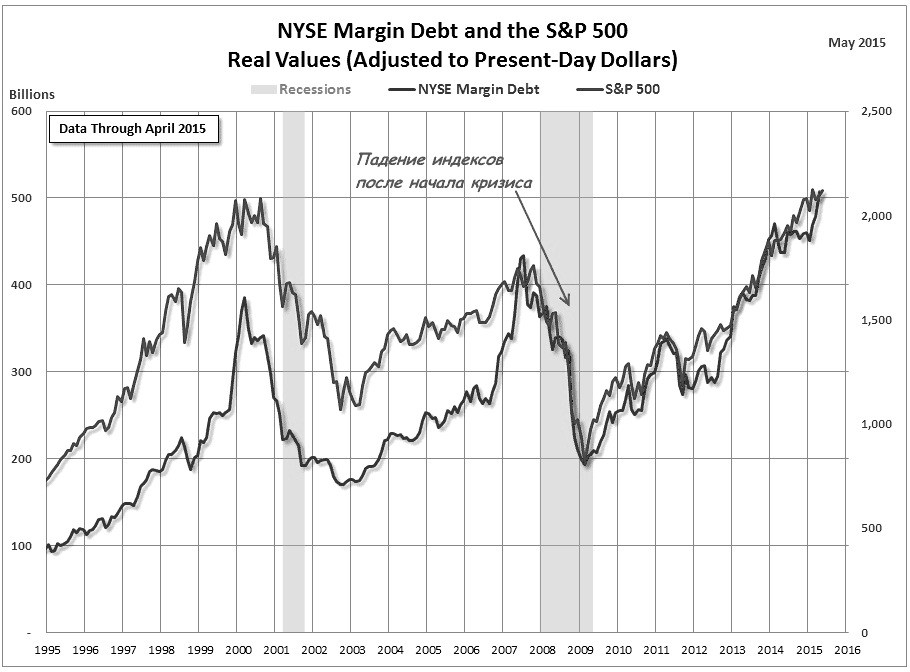

- Индекс S&P500 снизился почти на половину стоимости, относительно 2006 года.

- Стоимость реально производящих предприятий упала более чем на 20 процентов с лета 2007 года по осень 2008.

- Lehman Brothers и Bear Stearns были признаны банкротами, а такие банки как ML , Bank of America были вынуждены произвести слияние, во избежание полного краха (это коснулось практически всех крупных банков, которые участвовали в этом пузыре);

- Падение было замечено во всех секторах экономики.

- Многие граждане потеряли свои накопления, в том числе и пенсионные.

- Потери в долларах составили больше 5 миллиардов

ЭТАП ПЯТЫЙ. Дальнейшие события и меры правительства США

- Проведено разбирательство на федеральном уровне, показавшее, что первые признаки пузыря появились еще в 2007 году, а меры по ослаблению требований к заемщикам были введены преждевременно.

- Правительству пришлось, за счет федерального бюджета, самому выкупать «мусорные» инструменты. На выкуп этих бумаг было потрачено более 700 миллиардов долларов (то есть за счет налогоплательщиков, само собой).

- В августе 2008 года принят пакет по стабилизации экономики, названный «План Полсона»,

- Формально, средства из бюджета были деньгами с налогов обычных граждан. То есть, обычное население расплатилось и за безответственные действия банков, и за собственную жадность, раздувшую ипотечный кризис.

- Из позитивных мер, государству удалось договориться с крупнейшими кредиторами от отсрочки выплат для граждан, чтобы избежать конфискации всего имущества. Также рядовым гражданам был возвращен налог на недвижимость, хотя и частично.

- Другие пострадавшие страны снизили ставки ЦБ для повышения стимуляции экономики.

- Правительство начало на льготных условиях выдавать кредиты крупным банкам, для удержания их на плаву (их крах мог бы нанести еще более существенные потери для экономики).

- Компаниям не банковского сектора, участвовавшим в кризисе, разрешили вновь выпускать ипотечные бумаги, но уже с реальными залогами.

Завершение

Отголоски по невыплатам оставались даже после краха. После завершения основных событий кризиса, Всемирный валютный фонд оценил потери в 4 триллиона долларов для мировой экономики. Еще более 11 триллионов было потрачено правительством для стабилизации ситуации после краха.

Источник https://smart-lab.ru/blog/830798.php

Источник https://cre.ru/analytics/78014

Источник https://www.forex.blog/ipotechnyj-krizis-v-ssha-i-ego-posledstvija-2007-2008/