50+ венчурных фондов с российскими корнями, которые инвестируют в стартапы в 2022 году

В начале сентября 2022 г. аналитики Softline Venture Partners выпустили карту фондов с российскими “корнями”, инвестирующих в стартапы в 2022 году. Это как частные, так и государственные венчурные фонды и инвестиционные фирмы, которые либо были основаны и работают в России, либо запущены выходцами из России за рубежом.

На карте собраны те их них, которые проводили инвестиционные сделки с марта по август 2022 года.

Мы в Get-Investor решили дополнить это полезное исследование контактами и кратким описанием каждого игрока. Читайте описание, инвестиционный фокус и стадии, на которых фонд готов инвестировать, и составляйте свой шорт-лист.

Напомню, что стадия pre-seed — это стадия проработки идеи и проверки гипотез, инвесторы здесь обращают внимание, в первую очередь, на потенциал и опыт команды и перспективность выбранного рынка.

Seed — это стадия выпуска на рынок MVP (прототипа, или минимально жизнеспособной версии продукта) и первые продажи, здесь инвестор смотрит уже не только на команду и рынок, но и трекшен — насколько быстро и эффективно идет разработка продукта и тестирование гипотез.

Раунд A — это стадия, когда у проекта уже есть продажи, подтвержден спрос на продукт, определены основные каналы продвижения и требуются инвестиции на масштабирование.

Раунды B и более поздние — это сделки со зрелыми проектами, которые активно растут в своих нишах.

Фонд НТИ. Проектный офис Национальной технологической инициативы, оказывает финансовую и экспертную поддержку компаниям из средств федерального бюджета. Работает с технологическими компаниями ранних стадий в быстрорастущих секторах экономики. Раунды инвестирования: Pre-seed, Seed, Round A, Round B. Отрасли (ниши): DeepTech, AI, IoT, New Materials, Enterprise software, Digital Health. Средний чек: от 70 млн руб.

ТилТех Капитал. Фонд инвестирует в проекты, работающие на потребительских рынках (B2C) с широким охватом и регулярным сценарием потребления, имеющие потенциал кратного роста. Раунды инвестирования: Pre-Seed, Seed, Round A. Отрасли (ниши): Fashion, Medicine & health, Digital platform, Goods and services for animals, Delivery, Retail, Cosmetics and perfumery, Marketplace, Education, Agriculture, Hardware.

Zerno Ventures. Первый российский венчурный импакт-фонд с отдельным фокусом на поддержку женщин-фаундеров. Поддерживают проекты со значительным и измеримым социальным эффектом и одновременно финансово привлекательные для инвесторов. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Impact.

MTS AI. Одно из направлений работы — экспертная поддержка стартапов ранних стадий в области искусственного интеллекта, а также инвестиции в перспективные проекты. Для реализации этих целей в 2021 году MTS AI создала дочернюю компанию INTEMA, которая работает с профессионалами в сфере AI в России и за рубежом, заключает партнерства с технологическими лидерами, помогает начинающим предпринимателям в акселераторе и с помощью венчурного фонда инвестирует в перспективные команды и разработки по всему миру. Раунды инвестирования: Pre-seed, Seed, Round A, Round B. Отрасли (ниши): AI.

Voskhod.vc. Венчурный фонд, инвестирующий в deeptech-проекты с сильными лидерами, способными формировать новый технологический уклад. Раунды инвестирования: Round A, Round B. Отрасли (ниши): Deeptech, Robotics, New Mobility, BioTech & Medicine, Microelectronics, Green Tech.

VEB Ventures. Компания Группы ВЭБ.РФ, созданная для поддержки высокотехнологичных проектов через прямые сделки и управление венчурными фондами. Среди приоритетов VEB Ventures — финансирование перспективных компаний с привлечением собственных средств, средств частных и государственных фондов, а также содействие российским стартапам в выходе на международные рынки. Компания предлагает проектам не только венчурные инвестиции, но и инструменты поддержки операционного управления, а также доступ к финансовым продуктам компаний Группы ВЭБ.РФ. Это позволяет формировать схемы поддержки российских инновационных компаний с учетом их индивидуальных потребностей, в том числе для содействия выходу на международные рынки. Раунды инвестирования: Round A, Rounds B, C. Отрасли (ниши): MedTech, BioTech, CleanTech, New materials, Telecommunications and communications, Energy, Oil and Gas. Объем инвестиций — до 1 млрд рублей.

FinSight Ventures был создан в 2014 году инвестхолдингом «ФИНАМ» и компанией «СкагитИнвестментс». Фонд фокусируется на инвестициях в компании, работающие в сферах финансовых технологий, SAAS, робототехники, недвижимости, «умных» городов. В поле внимания фонда — стартапы из США, Европы и развивающихся стран. Finsight Ventures инвестировала в 50+ компаний в США, Канаде, России, ЕС, Китае и Индии. Они поддерживают предпринимателей от посевного этапа с помощью своего фонда Scouting Fund ($25-100K), до серии A и B ($1-3M), до pre-IPO ($3-10M). Раунды инвестирования: Seed, Round A, Rounds B, C. Отрасли (ниши): FinTech, SaaS, Robotics, Real Estate, Smart city.

Begin Capital. Объем фонда составляет $30 млн, средний чек от $500 тыс. Фонд ищет проекты, ориентированные на европейские рынки. Требования к стартапам: наличие выручки и измеримого traction, сильные основатели, проверенные и доказанные гипотезы для масштабирования. Раунды инвестирования: Seed, Round A. Отрасли (ниши): AI, E-commerce, FinTech, Media, SaaS.

Kama Flow — частная инвестиционная компания. Работает с технологическими компаниями ранних стадий в быстрорастущих секторах экономики. Наряду с финансированием делится с проектами своей экспертизой, предоставляет необходимую для ускоренного развития инфраструктуру — в России, странах Северной Европы и Юго-Восточной Азии. Под управлением компании находятся Венчурный фонд Национальной технологической инициативы (объем фонда — 3,5 млрд рублей) и венчурный фонд Kama VC (собственный актив компании). Раунды инвестирования: Pre-seed, Seed. Отрасли (ниши): DeepTech, AI, IoT, New Materials, Industry Tech. Средний чек: 150 млн. руб.

LETA Capital. Цель инвестиций — компании, занимающиеся инновационными разработками новых продуктов и услуг в сфере IT на поздней посевной стадии и стадии раннего роста. Интересны проекты в области бизнес-аналитики, «Big Data» анализа, на базе технологии машинного обучения и искусственного интеллекта, для оптимизации, замены традиционных бизнес-процессов или роботизации бизнеса. Инвестируют в компании, работающие на международном рынке. Примерно 70-75% портфеля составляют B2B стартапы, остальные — B2С. Предпочитают инвестировать в компании, работающие по модели SaaS на растущих рынках, имеющие хорошие конкурентные преимущества. Раунды инвестирования: Seed, Series A. Отрасли (ниши): IT, AI, Big Data, Machine Learning, Software. Средний чек: от $400 до $2M.

Fores Ventures — венчурный фонд ранних стадий. Фокус на рынки США и Европы. Раунды инвестирования: Pre-Seed, Seed, Round A. Отрасли (ниши): RetailTech, FoodTech, E-commerce, Social, AR & V.

Winter Capital. Инвестиционные фонды Winter Capital Partners (WCP) специализируются на прямых и венчурных инвестициях в Европе и на развивающихся рынках с суммарными активами под управлением более $1 миллиарда. Фонды инвестируют в быстрорастущие компании из таких секторов как здравоохранение, образование, финансовые услуги, потребительские услуги и технологии. Раунды инвестирования: Seed, Round A, Rounds B, C. Отрасли (ниши): Healthcare, Education, Financial services, Consumer services, Technology.

Xploration Capital — венчурная компания ранних стадий, предоставляющая капитал стартапам, меняющим старомодные офлайн-индустрии. Xploration Capital ориентирован на маркетплейсы и SaaS. Фонд ищет компании, которые помогают создавать глобальные промышленные сети и решения на основе данных, которые помогают цифровизировать отрасли. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Industrial, SaaS, Marketplace.

Softline Venture Partners. Корпоративный венчурный фонд группы компаний Softline. С 2008 проинвестировали порядка $25 млн в более чем 20 проектов на рынке России и СНГ. Успешно работающие офисы Softline более чем в 50 странах мира, сотрудничество с мировым вендорами и более чем 60000 клиентами, предоставляют портфельным компаниям фонда уникальную возможность использования существующих активных каналов продаж, а также масштабирования их бизнес-модели на глобальном уровне. Раунды инвестирования: Seed. Отрасли (ниши): Сybersecurity, Сloud computing, Big Data, AI, IoT, Edge Computing.

Severstal Ventures. Венчурный фонд компании «Северсталь», созданное для поддержки и развития венчурных проектов в области новых производственных технологий и материалов. Раунды инвестирования: Seed, Round A, Rounds B. Отрасли (ниши): Technology, New materials.

Vibranium Venture Capital. Фонд фокусируется на инвестициях в быстрорастущие российские IT-стартапы, работающие в различных отраслях экономики и готовые к выходу на зарубежный рынок. Базовые требования к проектам — создание продукта в В2В-сегменте на основе передовых технологий и потенциал быстрого роста на глобальных рынках. Раунды инвестирования: Seed. Отрасли (ниши): IT. Средний чек: $200 тыс.

GEM Capital — международная инвестиционная компания, работающая на рынках прямых и венчурных инвестиций. Компания создана в 2017 году. На сегодняшний день в портфеле GEM Capital более 25 проектов с истоками в Европе, США, Израиле и СНГ. Ориентир на следующие направления инвестиций: Игры и развлечения, Наноматериалы, Недвижимость, всегда в поиске перспективных основателей креативного бизнеса. GEM Capital высоко ценит компании и стартапы с международными амбициями и масштабируемыми бизнес-моделями. Раунды инвестирования: Seed и Series A. Отрасли (ниши): Games & Entertainment, Nanomaterials, Real Estate. Средний чек: 1-2 миллиона долларов США в качестве первоначальных инвестиций в акционерный капитал.

LANIT Ventures. Корпоративный венчурный фонд, входит в состав группы компаний ЛАНИТ. Фонд занимается инвестированием и поддержкой молодых российских компаний, разрабатывающих собственные программные продукты для B2B/B2G-рынков и уже имеющих первые продажи. Участие Фонда включает не только финансирование, но и помощь в продажах, консультирование по юридическим, финансовым, налоговым вопросам, защиту от ошибок. Стартапы получают помощь в выстраивании маркетинговой стратегии и коммуникаций с клиентами. Раунды инвестирования: Seed, Round A. Отрасли (ниши): AI, Big Data, FinTech, AR&VR, IoT, Cloud Tech и др. Чек инвестирования — от 15 до 300 млн рублей.

DV+C. Российская венчурная компания, специализирующаяся на консалтинге и инвестициях в технологические стартапы. DV Capital не имеет фокуса на проекты в определённой сфере и готова вкладываться в технологические компании в разных сегментах. Раунды инвестирования: Pre-Seed, Seed, Round A, B. Отрасли (ниши): Digital Technology.

I2BF Global Ventures. Венчурный фонд, финансирующий технологические компании в России, США, Азии и Европе на ранних стадиях. Раунды инвестирования: Seed, Round A. Отрасли (ниши): CleanTech, E-commerce, Energetics, Mobile, Software.

Altus Capital. Международная независимая инвестиционно- консалтинговая компания. Специализируется на прямых инвестициях в быстрорастущие и недооцененные компании. Раунды инвестирования: Seed, Round A, B. Отрасли (ниши): Cloud computing, Software, AI.

Fort Ross Ventures. Глобальный венчурный фонд, инвестирующий в район Восточной Европы и за ее пределами. Раунды инвестирования: Round С и Round B. Отрасли (ниши): Enterprise, FinTech, Consumer, Marketplace, Security, Cloud, AI & ML.

Metropolis VC. Глобальный инвестиционный фонд, специализирующийся на технологических их компаниях ранних стадий. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Digital Technology.

Target Global — международная венчурная компания со штаб-квартирой в Берлине и активами под управлением более 1 млрд евро. Target Global инвестирует в быстрорастущие технологические компании, нацеленные на мировые рынки. Раунды инвестирования: Seed, Round A, Rounds B, C. Отрасли (ниши): Technology.

Runa Capital — международный венчурный фонд с головным офисом в Пало-Алто, Калифорния, инвестирующий в высокотехнологичные компании на ранних стадиях развития. Раунды инвестирования: Seed, Round A, Rounds B. Отрасли (ниши): B2B SaaS, Deep Tech, Fintech, Edutech, Digital Health. Средний чек: $1-10M.

Rainfall Ventures. Инвестируют в проекты на ранних стадиях, используя гибкий подходом, предоставляя капитал, советы и поддержку основателям на их условиях. Раунды инвестирования: Seed, Round A. Отрасли (ниши): FinTech, No-Code & DevOps, Gaming, Digital Health, PropTech, Web3.

Day One Ventures. Венчурная фирма, которая инвестирует в технологические компании на ранних этапах. Средний чек: $100К-$1М. Day One Ventures также поддерживает свои портфельные компании в области маркетинга и коммуникаций. Раунды инвестирования: Pre-seed, Seed, Round A. Отрасли (ниши): AI, AR/VR, EdTech, FinTech. Средний чек: $100К-$1М.

Mindrock Capital. Mindrock Capital была основана в Сан-Франциско в 2018 году Павлом Черкашиным. Mindrock инвестирует в высокотехнологичные стартапы как на ранних, так и на поздних и pre-IPO стадиях. 95% из 2.300 венчурных инвесторов, работающих в Кремниевой долине, входят в круг прямых контактов команды фирмы. Раунды инвестирования: Seed, Rounds A, B, C. Отрасли (ниши): Space, Fintech, AI, Neurointerfaces.

Bright Capital. Независимая венчурная компания, инвестирующая по всему миру в проекты в сфере чистых технологий, промышленной биологии, телекоммуникации, электроники и ИТ. Раунды инвестирования: Seed, Rounds А, B, C. Отрасли (ниши): CleanTech, Telecom, Electronics, Industrial Bio, IT.

AltaIR Capital. Управляющую компанию AltaIR Capital в 2005 году запустил Игорь Рябенький. В 2019 году в портфеле фонда было более сотни стартапов. Фонд инвестирует в начинающие компании на ранних и растущих стадиях в различных секторах. Раунды инвестирования: Seed, Rounds A, B. Отрасли (ниши): Productivity Tools, FinTech, InsurTech, SaaS, Digital Health, Future of work.

One Way Ventures поддерживают основателей-иммигрантов. В настоящее время фонд инвестирует в компании, базирующиеся в США и Канаде. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Logistic, Mobility, FinTech, AI, Future of work, Robotics. Средний чек: $500K-$1.5M.

Almaz Capital. Международный венчурный фонд. Almaz Capital имеет уникальную модель физического присутствия и сети взаимоотношений в Силиконовой долине и Европе. Помогает компаниям из региона Центральной и Восточной Европы в США, особенно в Силиконовой долине. Раунды инвестирования: Round A. Отрасли (ниши): Technology.

NRG Ventures. Венчурный фонд, который инвестирует в технологические B2B стартапы с основателями из стран постсоветского пространства, активно поддерживая их в развитии на рынках Ближнего Востока. Раунды инвестирования: Pre-Seed, Seed. Отрасли (ниши): B2B Technology, Mobility and Logistics, Enterprise Software, AI, Future of Work, FinTech.

Foresight Ventures. Инвестиционная организация, специализирующаяся на технологии блокчейн и криптоиндустрии, созданная в 2020 году. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Blockchain technology, Crypto.

Skywell Capital Partners. Венчурная компания, которая инвестирует в предпринимателей по всему миру. Раунды инвестирования: Любые. Отрасли (ниши): Любые.

Untitled Ventures. Венчурный фонд, основанный Константином Синюшиным и Игорем Лутцем, базируется в Калифорнии. Фонд специализируется на прорывных технологических компаниях ранних стадий из Европы. Раунды инвестирования: Seed, Round A. Отрасли (ниши): AI, Computer vision, Robotics, AgriTech, MedTech, Data management.

Flashpoint Venture Capital. Венчурный фонд, основанный в 2012 году. Инвестирует в западные технологические компании, основанные эмигрантами из развивающихся стран Европы и Израиля. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Software.

Flint Capital. Фонд инвестирует в крупнейшие компании США, Израиля и Европы. Раунды инвестирования: Rounds A, B, С.Отрасли (ниши): Enterprise Software, Financial Technologies, Health Technologies, Artificial Intelligence, Automation, Consumer Mobile Applications, and Marketplaces. Средний чек: $1 000 000 -$100 000 000.

Redline Capital. Венчурный фонд, инвестирующий в быстрорастущие технологичные компании в Северной Америке, Европе и Израиле. Redline поддерживает сильные команды, разделяет их видение и стратегию и оказывает поддержку на всех этапах их развития. Раунды инвестирования: Seed, Rounds A, B. Отрасли (ниши): Security and Data, Enterprise Software, Internet, Cloud, FinTech, eCommerce, AI, Robotics, Life Science Technologies.

The Games Fund. Венчурный фонд ранних стадий,инвестирующий в разработчиков игр, игровые технологии и сервисы Его общий объём составляет 50 миллионов долларов, а игровые разработчики могут получить инвестиции в размере 2 миллионов на стадии «Pre-seed» и в « Round A» и до 5 миллионов на более поздних стадиях. Раунды инвестирования: Pre-seed, Seed, Rounds A, B, C. Отрасли (ниши): GameDev, GameTech, Game.

Grishin Robotics. Молодая венчурная компания из Кремниевой долины. Поддерживаем основателей потребительских и ориентированных на потребителя стартапов, которые меняют крупные и развивающиеся рынки. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Entertainment, Gaming, Food, Education, Productivity Tools.

4BIO Capital. Лондонская венчурная компания, специализирующаяся исключительно на секторе передовых методов лечения. В частности, он ищет жизнеспособные высококачественные возможности в области клеточной и генной терапии, терапии на основе РНК, таргетной терапии и микробиома. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Medicine.

RTP Global. Пять инвестиций фонда в проекты на ранней стадии превратились в многомиллиардные публичные компании: Яндекс, EPAM, Delivery Hero, RingCentral и Datadog. Фонд инвестирует в стартапы в компании из США, Европы, Индии и Юго-Восточной Азии. Раунды инвестирования: Seed, Round A. Отрасли (ниши): FinTech, AI, E-commerce, FoodTech, Transport.

Autotech Ventures.Венчурная компания ранних стадий, в управлении которой на сегодняшний день находится более 400 миллионов долларов США, и ее миссией является решение мировых проблем наземного транспорта с помощью технологий, реализующих новый рубеж в области мобильности. Раунды инвестирования: Round С. Отрасли (ниши): AutoTech, Deep Tech, Autonomous, AI, FinTech, SaaS. Средний чек: $1M-$8M.

Speedinvest. Европейский венчурный фонд, поддерживающий технологические стартапы на ранних этапах. У Speedinvest больше офисов в Европе, чем у любого другого фонда ранних стадий. Раунды инвестирования: Pre-seed, Seed. Отрасли (ниши): Deep Tech, Fintech, Health, Industrial Tech, Marketplaces & Consumer, SaaS.

TerraVC. Венчурный фонд ранних стадий, инвестирующий по всему миру. Раунды инвестирования: Seed. Отрасли (ниши): Climate Tech, Life sciences, Next-gen computing. Средний чек: $1-10M.

Insta Ventures. Венчурная фирма, которая инвестирует в различные отрасли информационных технологий с 2019 года. Insta Ventures поддерживает стартапы, которые находятся на ранних стадиях разработки своих продуктов. Раунды инвестирования: Seed, Round A. Отрасли (ниши): SaaS businesses, B2B / B2B2C, Marketplaces, Enterprise software, Mobile applications, AdTech / MarTech, FinTech, ML / DL / AI, AR / VR, DevOps / Cloud, EdTech, Crypto / Blockchain. Средний чек: $100K-500K.

Digital Horizon. Международная венчурная компания нового поколения. Использует инновационный многоэтапный подход для ускорения развития стартапа, минимизации рисков и увеличения прибыли. Имеет многолетний опыт работы на европейском и израильском венчурном рынке. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Education, Fintech, Retail Tech, Enterprise SaaS.

Intel Capital. Инвестиционная команда опирается на глубокие знания предметной области и ресурсы Intel, чтобы помочь компаниям на их пути к успеху. Раунды инвестирования: Seed, Round A. Отрасли (ниши): Cloud, Mobile App, Gaming, Deep Tech, Robotics, Healthcare.

Elevator Ventures. Корпоративный венчурный фонд Райффайзенбанка с фокусом на инвестиции в финтех-компании на стадии раннего роста и расширения в странах Центральной и Восточной Европы. Размер инвестиций — до 3 млн евро. Раунды инвестирования: Seed, Rounds A, B. Отрасли (ниши): Fintech.

Cabra.vc. Фонд инвестирует в быстрорастущие технологические компании с фокусом на глобальные рынки и рассматривает венчурные сделки со стартапами из США, Европы, Ближнего Востока и Азии, планирующих достичь капитализации свыше $1 млрд. Раунды инвестирования: Seed, Rounds A, B. Отрасли (ниши): Consumer, Enterprise, Technology, Software.

Итак, вы собрали свой шорт-лист фондов. Что написать инвестору, чтобы первый контакт не стал последним? Частая ошибка — это массовая рассылка с шаблонными фразами. Делайте персонализированные письма.

Можно использовать не только почту, но и соцсети, если инвесторы и их представители ведут профессиональные страницы.

Что должно быть в письме, чтобы инвестор дочитал его до конца:

1. Обязательно персонализированное обращение по имени со ссылкой на источник контакта.

2. Лаконичная самопрезентация в пару предложений — кто вы, кого представляете и чем занимаетесь.

3. Четко сформулированный запрос/сall to action, в идеале предполагающий ответ “да” или “нет”.

4. Приложенная презентация проекта в pdf-формате.

Еще больше контактов инвестиционных фондов, бизнес-ангелов, венчурных студий и других ресурсов для привлечения финансирования вы сможете найти на нашей платформе Get-Investor.ru.

Принцип управления Российским фондом прямых инвестиций (РФПИ)

Современный Российский фонд прямых инвестиций (РФПИ) — это рациональное вложение сбережений в самые выгодные виды деятельности. Иными словами, каждый человек может направить личные средства на развитие какого-либо дела. Крупные инвесторы вкладывают деньги в перспективные предприятия, группы организаций, а также фонды и деловые проекты. Если рассматривать конкретную фирму, то чистая прибыль может быть перенаправлена между разными секторами деятельности.

Краткое описание

Управляющая компания РФПИ была образована в 2011 Председателем Правительства и Президентом Российской Федерации. Принцип действия этой организации как фонда основан на том, чтобы привлекать инвестиции, кадровые ресурсы и новые технологии в государство. РФПИ обеспечивает стабильный рост и модернизацию экономики. Эта российская фирма участвует в коммерческих операциях вместе с крупными международными бизнес-инвесторами. РФПИ мощный катализатор, привлекающий прямые денежных потоков в РФ.

Специалистами неоднократно был отмечен тот факт, что в основе фонда этих российских инвестиций лежит приверженность основным ценностям народа. Квалифицированные сотрудники стремятся поддерживать высокие эстетические и профессиональные стандарты. Успешная работа фонда возможна только в том случае, если с партнёрами будут выстроены доверительные отношения, которые основаны на предоставлении уникальных инвестиций. Перед целеустремлёнными российскими предпринимателями открываются отличные перспективы профессионального развития для получения стабильного дохода.

Экспертами было определено несколько основных характеристик, которыми можно объяснить принцип работы РФПИ:

- Российские вкладчики с инвестиций в фонд получают именные паи, в сумме напрямую зависящую от объёма инвестсредств.

- Работа РФПИ непрерывно контролируется специальными законодательными актами.

- Если сравнивать российский фонд прямых инвестиций с фондовыми бумагами или госинструментами с фиксированной доходностью, то итоговый риск потери капитала находится на более высоком уровне.

- Налог по доходу с прибыли начисляется только при получении финсредств (после продажи инвестиций в паи), если их актуальная стоимость на рынке превышает номинал.

Структура фонда

За последние несколько лет российские ФПИ показали себя исключительно с положительной стороны, они специализируются на финансировании АО любого типа через покупку дополнительно эмитированных акций. Для достижения желаемого результата фонд может делать инвестиции в фирмы с иными формами хозяйствования.

Особый подход к работе позволяет регулярно делать инвестиции в компанию при помощи фонда прямого развития российской юрисдикции. Такая тенденция особенно часто наблюдается в том случае, если российское предприятие дополнительно выпускает акции. Все действия АО контролируются советом директоров. Основная их работа состоит в том, чтобы увеличить в несколько раз капитализацию приобретённого российского АО.

Несмотря на то что венчурные компании занимаются аналогичными инвестициями в начинающие организации, фонды специализируются на вливании денег в развитие тех предприятий, которые успешно работают уже не один год. Руководство российских РФПИ положительно относится к рассмотрению тех случаев инвестиций, где уже чётко налажены технологические процессы, но не хватает свободных финансов для расширения производственного участка.

На российском законодательном уровне установлено ограничение, из-за которого фонды не вправе числиться учредителями фирм, нуждающихся в материальной помощи. А также не вправе участвовать в первичном размещении ЦБ. Финансовые вливания возможны только в том случае, если компания работает несколько лет.

Эксперты российских РФПИ могут приобрести контрольный пакет бумаг у контролирующего инвестора. Всё руководство над принятым на баланс объектом переходит к владельцам фонда. Венчурные организации не имеют права управлять напрямую. Приобретённый пакет ЦБ никогда не превышает 25% общего объёма. Стоит отметить, что фонд может блокировать те решения, принятых руководством компании.

Ключевые особенности

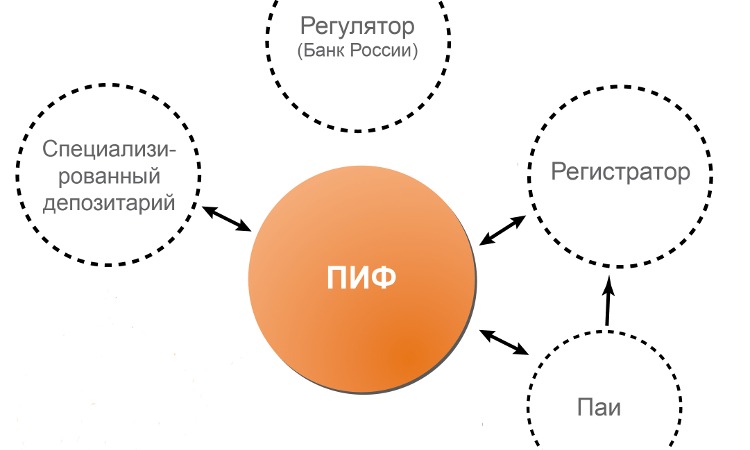

УК РФПИ — это тип российского паевого фонда инвестиций (ПИФ), с основной целью в получении прибыли путём размещения денег, инвесторов, купивших паи. У этих 2 понятий присутствуют общие характеристики:

- Именной инвестпай состоятельного вкладчика российского фонда соотносится с общей ∑ его вложений пропорционально. и РФПИ контролируются одинаковыми законодательными нормами.

- Относительно государственных ЦБ, существует большой риск потери.

- Действует идентичное налогообложение. Дополнительные финансы фондом выплачиваются исключительно после реализации бумаг. При этом должно быть соблюдено условие, что стоимость реализации превосходит номинал бумаг.

Многофункциональный РФПИ обладает и отличительными параметрами, которые нужно учитывать:

- Российским инвесторам в автоматическом порядке предоставляется право влиять на принятие стратегических решений в управлении предприятием.

- РФПИ не имеет права работать с бумагами публичных компаний.

- Интенсивность воздействия голосов российских участников прямых инвестиций в принятии управленческих решений относительно динамики организации зависит от правил УК самого фонда.

- Объем доли в этом случае совершенно не имеет значения.

- РФПИ запрещено вкладывать деньги в бумаги компаний гостипа.

Отличия организаций фондов

Кроме наличия паевых инвестиций, ФПИ часто сравнивают с различными венчурными инвестициями. Такая тенденция для российских фондов сформировалась на фоне того, что присутствует определённое сходство в принципах отбора подходящего объекта инвестиций, уровне доходности, а также оргструктуре. Но даже в этом случае присутствуют незначительные отличия:

- Представители российских РФПИ избегают покупки бумаг тех предприятий, которые были основаны недавно. Основное предпочтение фондом отдаётся структурам, которые приняли решение докапитализироваться, будучи давними участниками рынка. Они должны обладать обширной базой клиентов и устоявшейся оргструктурой. А вот фонды венчурные объединения весьма активно вкладывают свои сбережения в новые бизнес-планы. Начинающие российские предприниматели обязательно должны учитывать этот пункт.

- Фонды инвестиций венчурных типов вправе совмещать место учредителей предприятия, акции которой активно покупаются. Они могут приобретать ЦБ первичного выпуска. Пайщикам РФПИ такой подход к работе категорически запрещён. Руководство может покупать ЦБ только из допэмиссий.

- Практика показывает, что для венчурных целей характерны довольно скромные суммы, которые не позволяют влиять на правление инвестициями РФПИ. По российским законодательным нормам организация должна иметь личное представляющее лицо в совете директоров или же приобрести контрольный пакет бумаг.

Проблемные моменты

Фонды инвестиций прямого типа во время осуществления своих прямых обязанностей сталкиваются с различными негативными моментами. Чаще всего это связано с тем, что число годных для манипуляций фирм весьма ограничено. Сама тенденция влияет на затруднения прогресса для фондов прямых инвестиций. Им тяжело расширять свои возможности.

Если учитывать практические исходы максимизации прибыли, российские РФПИ должен направлять деньги в большое количество компаний. Основные риски связаны с тем, что всегда присутствует большая вероятность потери сбережений.

Интенсивность развития института фондов прямых инвестиций во многом зависит от уровня активности в сфере инвестиций. В последнее время этот показатель существенно снизился под воздействием общественных, исторических и межгосударственных проблем. Развитию этой российской отрасли мешает коррупционная деятельность, которая доходит до самых верхних эшелонов власти. Эти структуры на своё усмотрение распределяют средства, оформляют всю необходимую документацию, а также выбирают самые перспективные проекты инвестиций.

Аналитики, имеющие международный авторитет, исследуют все проблемы фондов, а также дают оценку ситуации. Как правило, всегда отмечают, что российским ФПИ не хватает прямых инвестиций, из-за чего наблюдается низкая динамика развития.

Инвестирование через РФПИ

Учитывая тот факт, что законодательная база у каждого государства имеет свои отличия, существует единое общепринятое правило: инвестиции в официальный российский РФПИ — это покупка минимум 10% УК, представленного в виде допвыпуска фондовых бумаг. Сами представители фонда вправе направлять деньги пайщиков не только напрямую, но и через портфельные схемы. Такая схема активно практикуется на территории США, а также в Западной Европе.

Минимизировать риски можно в том случае, если качественно диверсифицировать инвестиции в ЦБ организаций из разных экономических отраслей. Инновационный подход позволяет экономить средства на собственном экспортном бюро, которое специализируется на контроле и анализе финансовых вкладов.

Наиболее удачное вложение характерно в случае, если выбрать инсайдерский вариант:

- Приобрести бумаги российской нерентабельной фирмы, которая стоит на пороге быстрого скачка.

- Закупить активы в залоге по низким ценам.

- Посетить нишевый рынок, который неинтересен крупным институциональным инвесторам. В этом случае можно получить весьма крупную прибыль.

- Скупка недооценённых организаций, которые отличаются высоким потенциалом.

Этапы привлечения и перераспределения финансов

Эксперты утверждают, что российские фонды, специализирующиеся на прямых инвестициях, могут осуществлять вложения напрямую или же через портфельные компании. Такой подход к работе практикуется на территории США и Европы. Если диверсифицированный портфель состоит из долей фирм в форме пакетов ЦБ, то это позволяет существенно снизить риски финансовых потерь. Помимо этого, специалистам не нужно создавать отдельное контрольно-аналитическое подразделение.

Чистые финсредства инвестиций могут вкладываться целенаправленно. Этому способствует квалифицированное управленческое звено. Иначе эксперты могут аккумулировать деньги под заведомо составленный перечень организаций. Благодаря этому можно определяться с решениями и на базе нестандартных оценочных методик российских фондов. Если для инвестиций использовать инсайдерскую информацию, тогда, кроме хорошей выгоды, можно получить ещё ряд привилегий:

- Если наблюдаются сильные перспективы наращивания финоборота, тогда значимость текущей долевой нагрузки менее важна.

- Можно покупать залоговые и банковские активы организаций с большим дисконтом.

- Эксперты могут работать на современных узконишевых рынках, так как они практически не реагируют на макроизменения.

- Приобретённые обязательства по сторонним долгам российских фондов можно смело использовать как источник допкапитала.

Конечно, любые инвестиции преследует одну цель — получить хорошую прибыль. На момент окончания совместных инвестиций каждый получает доход от работы, согласно условиям, которые были определены на первоначальном этапе.

Вам интересно было бы стать участником такого типа распределения инвестиций?

Список российских фондов прямых инвестиций — проверенных временем и новых

Евгений Смирнов

# Инвестиции

Фонды прямых инвестиций России

Деятельность PEF в России регламентирует Федеральный Закон №156-Ф3. В отечественном законодательстве для данного типа организаций предусмотрены более жесткие условия регулирования, нежели в США и ЕС.

- Что такое фонд прямых инвестиций

- Особенности функционирования PEF

- Как устроен PEF

- Процедура инвестирования через PEF

- Принципы распределения прибыли в PEF

- Фонды прямых инвестиций в России

Самым надёжным и безопасным видом инвестирования являются банковские депозиты. При этом, если вкладываться в наиболее крупные финучреждения, особенно в государственные, риск потери денег минимален. Однако и прибыльность депозитов невысокая, часто она едва покрывает уровень инфляции.

Если для вас важно не только сохранить свои накопления, но и приумножить их, банки — неподходящий вариант. А вот инвестирование в фондовый рынок, то есть в рынок акций — это как раз то, что позволит хорошо. Правда, и риски здесь отнюдь не нулевые.

Что такое фонд прямых инвестиций

Покупка акций на фондовой бирже с целью их последующей перепродажи по более высокой цене — самый очевидный и распространенный вид инвестирования в акции. Однако проблема в том, что на бирже торгуются ценные бумаги уже известных стабильных компаний, которые прошли стадию взрывного роста и теперь развиваются в умеренном темпе или стоят на месте.

Гораздо выгоднее покупать акции тех компаний, которые находятся в самом начале своего бурного роста и еще не прошли процедуру публичного размещения акций на бирже, общепринято именуемую аббревиатурой IPO. Но поскольку их ценные бумаги еще не торгуются на биржах, для их покупки приходится использовать другие, менее известные инструменты, в частности – фонды прямых инвестиций (далее PEF — Private Equity Fund).

PEF представляет собой особую форму коллективного инвестирования в покупку крупного пакета акций (от 10%) или облигаций не прошедших IPO компаний. В отличие от обычных спекуляций на фондовой бирже, здесь акции покупаются на долгий срок, который часто превышает 5–7 лет.

Особенности функционирования PEF

По большому счету, PEF является разновидностью паевого инвестиционного фонда (ПИФ), так как основная его цель — получение прибыли путем размещения средств, предоставленных инвесторами-пайщиками. Поэтому между PEF и ПИФ есть очень много общих черт:

- оба вида инвестирования обычно регулируются одними и теми же законами;

- именной инвестиционный пай каждого инвестора пропорционален сумме его вложений;

- одинаковые принципы налогообложения — налоги платятся только по факту продажи акций и только при условии, что цена продажи превышает номинальную стоимость акций;

- повышенный риск в сравнении с облигациями и государственными ценными бумагами.

В то же время PEF обладают и рядом специфических черт, явно отличающих их от обычных ПИФ:

- PEF не работают с акциями публичных компаний и акционерных обществ;

- инвесторы всегда автоматически получают право влиять на принятие стратегических решений в управлении компанией;

- PEF не имеют права прямо инвестировать в акции государственных компаний и другие ценные бумаги, выпущенные государством;

- вес голосов участников PEF в принятии управленческих решений относительно развития компании зависит от того, что прописано в уставных документах самого фонда, а не от размеров доли инвестиций.

Помимо паевых инвестфондов, PEF часто сравнивают с венчурными фондами, поскольку здесь также имеется определенное сходство в вопросах выбора объектов инвестирования, в организационной структуре и уровне доходности.

Но и в данном случае параллель не будет четкой, поскольку некоторые принципиальные различия всё же имеются:

- Венчурные инвесторы могут по совместительству быть еще и учредителями компании, чьи акции приобретаются, и покупать бумаги из первичной эмиссии. Пайщикам PEF это запрещено, они покупают только акции и облигации из дополнительных эмиссий.

- PEF избегают покупки акций совсем новых компаний, отдавая предпочтения тем, что решили докапитализироваться, хотя уже какое-то время присутствуют на рынке, обладают устоявшейся организационной структурой и сформированной клиентской базой. В свою очередь, венчурные фонды довольно активно инвестируют в совсем новые стартапы.

- Для венчурных инвестиций типичны относительно небольшие суммы, не позволяющие влиять на управление компанией. А вот PEF по закону должны либо обзавестись собственным представителем в совете директоров (то есть иметь не менее 10% акций), либо должны покупать блокирующий (более четверти) или контрольный (более половины) пакет акций.

Как устроен PEF

В плане организационной структуры PEF представляет собой ООО, которое создается на конкретно оговоренный срок. Обычно это 7–10 лет. Учредители фонда делятся на две неравные категории:

- генеральный или управляющий партнер, который занимается фактическим управлением фондом;

- ограниченные партнеры, просто участвующие в инвестировании своими деньгами.

В роли ограниченных партнеров выступают различные крупные инвесторы. Зачастую это всевозможные частные либо хедж-фонды, а также страховые компании и пенсионные фонды.

Хотя в теории участником PEF на правах ограниченного партнера могут выступать как юридические, так и физические лица, на практике большинство фондов прямого инвестирования для физлиц недоступны из-за слишком высоких требований по минимальному объему вложений. В остальном же PEF выступает как типичная управляющая компания, которая распоряжается деньгами вкладчиков с их разрешения и в их же интересах.

В некоторых государствах также используется понятие «инвестиционное партнерство», с помощью которого в законе различают портфельные и частные вложения. Фонды, оперирующие такими понятиями, иногда могут сталкиваться с некоторыми трудностями при инвестировании за рубежом.

К примеру, в России такой вид деятельности регулируется разделом «ПИФ для квалифицированных инвесторов», запрещающим продавать или передавать паи третьим лицам. Кроме того, из-за различий в законодательстве отдельных государств, PEF, созданный по правилам страны своей регистрации, в другой стране может квалифицироваться как венчурный.

Процедура инвестирования через PEF

При всех различиях в законодательстве разных стран, общепринятое понимание таково: инвестиции в фонды прямых инвестиций — это покупка от 10% уставного капитала в виде дополнительно выпущенных акций либо облигаций.

Сами PEF могут инвестировать деньги пайщиков как напрямую, так и через портфельные компании, что является типичной практикой в США и Западной Европе. Качественно диверсифицировав вложения в акции предприятий из различных отраслей экономики, PEF в итоге получает низкий уровень риска. Это позволяет экономить на собственном экспертном бюро, занимающемся анализом и контролем инвестиций.

При этом деньги инвесторов могут как вкладываться целенаправленно, так и аккумулироваться для инвестирования в целый пакет компаний, определенных заранее. Выбор для инвестирования основывается как на стандартных оценочных методиках (например, EBITDA), так и на инсайдерской информации. Во втором случае можно сделать особенно удачное вложение:

- купить залоговые активы по существенно сниженной цене;

- купить акции «проблемной» компании, стоящей на пороге быстрого скачка;

- купить сильно недооцененные компании с очевидно высоким потенциалом;

- зайти на нишевый рынок, неинтересный крупным институциональным инвесторам, но дающий хорошую прибыль.

Принципы распределения прибыли в PEF

В настоящий момент существуют две основные схемы распределения прибыли между пайщиками PEF:

- Симметричная. Все вкладчики получают заработанные деньги строго после продажи ценных бумаг, приобретенных на их деньги.

- Асимметричная. Сроки выплат у вкладчиков разные и определяются правилами фонда.

Из-за того, что объект инвестирования обладает низкой ликвидностью, существуют определенные сложности с точным расчетом текущей стоимости пакета конкретного вкладчика. В этой связи возникают сложности как с досрочным выходом отдельного пайщика из проекта, так и с реализацией всего пакета, которым владеет PEF.

По истечении срока, на который создавался фонд, возникает вопрос, как именно конвертировать акции или облигации в живые деньги, из которых и будет выплачена прибыль пайщиков-инвесторов. Обычно PEF реализует один из следующих сценариев:

- Продажа всех акций новому стратегическому инвестору или другому PEF.

- Выход компании на IPO и продажа акций через фондовую биржу. Если за время со старта проекта компания, чьими акциями владеет фонд, добилась значительных финансовых успехов, выход на биржу является наиболее выгодным вариантом.

- Продажа акций менеджменту компании через механизмы BIMBO или в обмен на заемные средства.

Фонды прямых инвестиций в России

Деятельность PEF на территории РФ регламентирует Федеральный Закон №156-Ф3 «Об инвестиционных фондах». В отечественном законодательстве для данного типа организаций предусмотрены заметно более жесткие условия регулирования, нежели в США и странах Европы. Особенно в том, что касается финансовой отчетности и вопросов независимого аудита.

Как и многое другое, касающееся современных инструментов инвестирования, PEF мало знакомы рядовому отечественному инвестору. Тем не менее в последние годы PEF в нашей стране резко активизировали свою деятельность и нарастили объемы вложений. Этому в немалой степени способствовали государственные программы, направленные на поддержку рынка инвестиций.

И всё же, пока список отечественных фондов прямых инвестиций довольно короткий и включает следующие организации:

- Alfa Capital Partners;

- Baring Vostok Capital Partners;

- Delta Private Equity Partners;

- Mint Capital;

- Troika Capital Partners.

Отдельно стоит упомянуть Российский Фонд Прямых Инвестиций (РФПИ) — государственный PEF, созданный правительством еще в 2011 году. Этот фонд занимается вложениями в стратегические предприятия и важнейшие отрасли нашей экономики.

Источник https://vc.ru/finance/502175-50-venchurnyh-fondov-s-rossiyskimi-kornyami-kotorye-investiruyut-v-startapy-v-2022-godu

Источник https://vse-investicii.ru/kuda-vlozhit/predpriyatie/rossijskij-fond-pryamyh-investicij

Источник https://delen.ru/investicii/fond-prjamyh-investicij.html