Что такое доходность

Размер прибыли показывает, насколько доходы превышают расходы, но дополнительной информации эта величина в себе не несёт. Прибыль в 1 млн руб. — это хорошо или плохо? Вроде бы хорошо, а если актив оценивается в миллиард? А ведь при этом нужно ещё учесть риски, инфляцию и другие факторы. Поэтому необходим индикатор не только величины прибыли, но и её качества. Таким показателем и является доходность.

Понятие доходности

Когда инвестору нужно понять качество прибыли, он соотносит её величину со стоимостью конкретного актива. Полученный результат показывает доходность — она иллюстрирует, насколько выгодными могут оказаться вложения.

В общем виде доходность рассчитывается по формуле:

R = P / V * 100%, где:

P — прибыль (разница дохода и издержек);

V — стоимость актива.

Для более эффективного использования доходности нужно сравнить её со следующими показателями:

- с прошлыми значениями — узнать её динамику;

Пример. Инвестору предлагают вложить в проект 100 тыс. руб. и обещают через год вернуть 110 тыс. руб. Доходность, которую он получит, должна составить 10%.

- выяснить, какую доходность уже приносят ему эти деньги;

Инвестор видит, что его деньги хранятся на вкладе до востребования и, следовательно, приносят нулевой доход.

Поняв это, он сравнивает возможные инвестиции в проект с вложениями в ОФЗ, выплаты по которым гарантирует государство. Предполагаемая прибыль от проекта лишь на 3,5% превосходит гарантированный доход от государственных облигаций.

На следующем этапе можно оценить другие возможные варианты вложений: имеющиеся на рынке акции, облигации, условия по депозитам.

Для принятия окончательного решения нужно провести анализ факторов, связанных с доходностью.

Факторы оценки качества доходности

Для оценки доходности нужно учитывать ряд факторов.

- Потеря стоимости денег (инфляция). Чем больше её величина, тем больше должна быть и предполагаемая доходность. Инвестор получает доход по депозиту в 4%, но если инфляция 5%, то он фактически теряет деньги. Поэтому доходность его вложений должна начинаться от 5%.

Для оценки доходности нужно не только провести необходимые расчёты, но и соотнести полученную величину с другими факторами.

Основные разновидности доходности

На основе базовой формулы доходности проводятся более специализированные вычисления, зависящие от природы конкретного актива. Выделяются следующие типы.

Ожидаемая

Наиболее вероятная доходность от актива. Если имеется акция с вероятностью 50% получить как 10%, так и 20% доходности, то её ожидаемая доходность составит: 0,5 * 10 + 0,5 * 20 = 15%.

Реальная

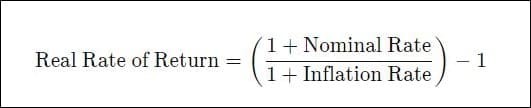

Учитывает фактор инфляции. Её формула:

Если инфляция 5%, а доход от облигации 7%, то реальная доходность составит:

(1 + 0,07 / 1 + 0,05) — 1 * 100% = 1,9%.

Номинальная

Не учитывает величину инфляции и других неявных издержек (налоги и комиссии). В вышеуказанном примере номинальная доходность по облигации будет равна 7%.

По депозитам

Рассчитывается по ставкам вкладов в банках. Эта доходность может вычисляться двумя способами.

Первый использует формулу сложного процента, когда проценты прибавляются к их накопленной величине и к основному вкладу: FV = PV * (1 + r / n) (nt) , где:

- FV — окончательная величина вклада;

- PV — первоначальная сумма;

- r — ставка доходности;

- n — частота начисления % (в год);

- t — продолжительность инвестирования (в годах).

Второй задействует формулу простого процента, когда проценты прибавляются только к сумме основного вклада: FV = PV * r * t.

Пример. Предположим, что:

- PV — 1 млн руб.

- r = 7%

- n = 1

- t = 5

По формуле сложных процентов итоговая сумма — 1,4 млн руб. По простым — 1,35 млн руб. Разница — 50 тыс. руб.

Дивидендная доходность

Это отношение годовой суммы дивидендов к средней (медианной) цене акции. Данные по этому показателю публикуются на сайте Московской биржи (для эмитентов, чьи акции представлены на ней). Нюансы этой доходности изложены в отдельной статье.

Купонная доходность

Это отношение суммы выплаты по купону к номиналу облигации. Если купон выплачивается два раза в год и его сумма — 500 руб., а номинал облигации — 10 тыс. руб., то купонная доходность равна 10%. Но обычно цена облигации отличается от её номинала. В таком случае полагающиеся купонные выплаты соотносят с текущей стоимостью облигации.

Как рассчитать доходность по основным ценным бумагам

Для расчёта доходности акций нужно учитывать, что они могут приносить доход как в виде дивидендов, так и при росте стоимости эмитента. При этом выплаты по ним не гарантированы — безусловные дивиденды обязательны лишь для привилегированных акций.

Общая формула доходности акций за год, объединяющая дивиденды и изменение курсов стоимости, выглядит следующим образом:

V1 — начальная цена акции;

V2 — конечная цена акции.

Эмитенты облигаций должны выплачивать заранее оговорённый доход инвесторам в форме купонов (не касается дисконтной разновидности данных ценных бумаг). Это положительно влияет на точность расчёта доходности по облигациям.

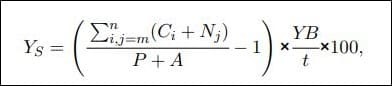

Общая формула доходности облигаций по методологии MOEX :

- Ys — простая доходность,%,

- Ci — размер i-ого купона;

- Nj — размер выплаты j-ой номинальной суммы долга;

- A — накопленный купонный доход;

- n — число купонных периодов;

- m — текущий купонный период;

- t — число дней до даты погашения / ближайшей оферты;

- YB — базис года (число дней в году).

При операциях с облигациями нужно учитывать совокупность различных факторов, разобранных ранее.

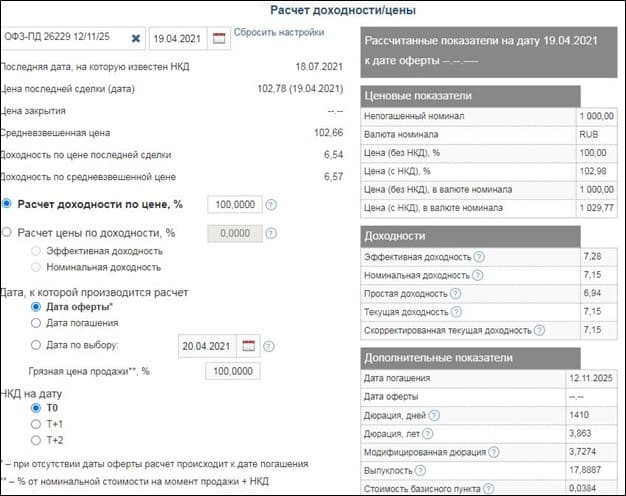

Благодаря разнообразию онлайн-калькуляторов, инвесторы избавлены от необходимости осуществлять расчёты вручную.

Для вычисления доходности облигаций также можно использовать и функцию ДОХОД в Excel.

Что может повлиять на доходность

Доходность облигаций постоянно колеблется в зависимости от динамики ключевой ставки ЦБ и других факторов. Цена облигаций с высокими купонными выплатами увеличивается при понижении ключевой ставки.

Мы рассмотрели основы понятия доходность. Чтобы подробно познакомиться с её разновидностями и их применением, изучите подборку профильных статей в «Открытом журнале».

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как посчитать дивидендную доходность акций

Дивиденды — основа торговой стратегии так называемых доходных инвесторов — людей, вкладывающих средства в акции не с целью заработка на их перепродаже, а для получения от них регулярного денежного потока.

Главное Hide

Дивидендные выплаты — превосходная возможность приобретать прибыль без продажи актива и сразу реинвестировать ее или расходовать на текущие нужды. В инвестициях с целью получения дивидендного дохода важно уметь рассчитать дивидендную доходность акции. Этот показатель поможет спрогнозировать потенциальную прибыль и выбрать наиболее перспективные с данной точки зрения акции. В этой статье мы на доступных примерах рассмотрим, как считать дивидендную доходность акций, а также изучим историю доходности российских и зарубежных акций.

Понятие дивидендов и дивидендной доходности

Дивиденды — это поощрительные выплаты, периодически направляемые компанией своим акционерам из части заработанной ею прибыли. Начисление их — это акт доброй воли организации, а не ее обязанность. Внутренняя политика фирмы может предусматривать поощрение акционеров, а может и нет. Обычно эмитенты, желающие повысить ликвидность и инвестиционную привлекательность своих ценных бумаг, регулярно платят дивиденды и стараются, чтобы их размер был интересен для инвесторов.

Покупая акции, трейдер автоматически становится акционером компании. И если корпоративная политика предусматривает выплату дивидендов, он приобретает право получать их наряду с остальными держателями бумаг. Распределение чистой прибыли между акционерами происходит в соответствии с их долями в уставном капитале. Чем большим числом акций обладает инвестор, тем большую долю прибыли ему выплатят и тем больше будет его совокупный доход. Подробнее о том, что такое дивиденды и как на них заработать, мы писали здесь.

Дивиденды

Для принятия решения о целесообразности приобретения тех или иных акций и сравнения активов друг с другом необходимо посчитать доходность дивидендов по каждому из них.

Дивидендная доходность — это показатель прибыльности ценной бумаги в части дивидендных платежей за определенный временной промежуток. Обычно принято считать дивиденды по акциям за один год, но для компаний, делающих выплаты ежеквартально, можно вычислить показатель и за квартал.

Дивдоходность — коэффициент, демонстрирующий отдачу по дивидендам относительно вложенных в актив средств. Он четко показывает прибыль в расчете на каждый вложенный в ценную бумагу рубль или доллар (или единицу любой другой валюты, в которой была совершена покупка). Позволяет рассчитать окупаемость инвестируемых в актив средств.

Важно понимать, что дивидендная доходность является историческим показателем, поскольку рассчитывается на основе уже осуществленных выплат. В перспективе она может измениться вопреки прогнозам, ведь руководство организации вправе изменить дивидендную политику, временно или совсем отменить поощрение акционеров, решить направить корпоративную прибыль на развитие или другие цели. Расчет данного коэффициента может быль лишь ориентиром на будущее, но не гарантом прибыли.

Формула расчета дивидендной доходности

Дивидендная доходность рассматриваемой к покупке ценной бумаги определяется довольно просто. Для расчета необходимо знать два параметра:

- сумму дивидендных платежей по одной акции за год (или другой отчетный период, если эмитент осуществляет платежи чаще раза в год);

- текущую стоимость акции.

Посчитать дивдоходность можно по формуле:

ДД = (ДА/ЦА)*100%,

где ДД — искомая дивдоходность, ДА — суммарные платежи по одной акции за год, ЦА — стоимость акции.

Поскольку прибыль от дивидендов подлежит налогообложению, инвестор получит только часть начисленных по ним средств. То, что по закону должно быть уплачено в казну государства, удержит сам эмитент или брокер. Для подсчета реального дохода инвестора (назовем его чистой дивдоходностью) нужно использовать формулу:

ЧДД = ((ДА – СТ)/ЦА)*100%,

где ЧДД — чистая дивдоходность, ДА — суммарные платежи по каждой акции за год, СТ — ставка налогообложения, выраженная в процентах.

По российскому налоговому праву для резидентов РФ установлена ставка 13%. Для них считать реальный доход нужно по формуле: ЧДД = ((ДА – 13%)/ЦА)*100%.

Подробнее об особенностях налогообложения дивидендов и размерах установленных государством ставок читайте в отдельном материале.

Пример расчета дивидендной доходности

Применим формулы на практике, чтобы закрепить понимание расчета. Предположим, что компания «ХХХ» по итогам года выплатила держателям своих ценных бумаг по 10 рублей на акцию, а цена ее бумаг на фондовом рынке сейчас составляет 200 рублей. Тогда по формуле ДД = (10 руб./200 руб.)*100% = 5%. Таким образом, дивдоходность акций компании «ХХХ» равняется 5% годовых.

Если бумаги этой организации приобретет условный Сергеев Александр Кириллович, являющийся налоговым резидентом России, реальный доход по ним для него будет вычисляться по формуле ЧДД = ((10 руб. – 13%)/200 руб.)*100% = (8,7 руб./200 руб.)*100% = 4,35%. То есть чистая доходность по акциям после уплаты Сергеевым А. К. налогов составит 4,35% годовых. Ведь из 10 рублей, выплаченных компанией «ХХХ» по каждой бумаге, он получит только 8,7 рубля на свой торговый счет, остальные же 1,3 рубля удержит для оплаты налога брокер, выступающий для Сергеева А. К. налоговым агентом.

Что влияет на дивидендную доходность

Главными факторами влияния на размер дивдоходности являются:

- Вид ценной бумаги. Акция может быть обыкновенной или привилегированной. Если по первой выплаты проводятся только при наличии чистой прибыли у компании, то по второй они осуществляются даже при отсутствии таковой. К тому же, размер дивидендов по привилегированным акциям, как правило, выше, чем по обычным, он четко зафиксирован и неизменен.

- Дивидендная политика эмитента. Правила начисления и перевода поощрений акционерам определены заранее. Однако не стоит расценивать дивидендную политику как нечто незыблемое. Компании нередко вносят в правила изменения. Если в предыдущие годы эмитент исправно платил по 7% годовых, это не значит, что сегодня или завтра он не поменяет свою позицию и станет платить меньше, а то и вовсе отменит поощрения.

- Инвестиционные планы компании. Помимо дивидендной политики, на выплаты влияют также решения руководства и общего собрания акционеров фирмы. Если топ-менеджмент решит истратить заработанную организацией прибыль на развитие и инвестиции, платежи по акциям, скорее всего, временно отменят или сократят.

Исходя из формулы вычисления дивдоходности, очевидно, что на нее также влияет изменение налоговых ставок и рыночной цены бумаги.

Средние показатели дивдоходности российских и иностранных компаний

Согласно данным аналитики, в 2021 году средний показатель дивидендной доходности отечественных компаний составил приблизительно 9%. Об этом свидетельствует индекс РТС, являющийся ключевым индикатором состояния фондового рынка России. 9% — это довольно высокое значение. Достигнуто оно было за счет общего восстановления мировой экономики после пандемии COVID-19 и сопутствующих кризисов, а также дополнительных стимулов Центрального Банка РФ, регулярно вливавшего деньги в отечественные бумаги для повышения их ликвидности. Ведущие российские эмитенты традиционно придерживаются стратегии значительного премирования держателей ценных бумаг. Кроме того, часть из них является прогосударственными компаниями, а государство заинтересовано в выплате больших дивидендов и получении по ним налогов в бюджет.

Для США, как для страны с развитой и сбалансированной экономикой, нормой считаются умеренные и низкие платежи по ценным бумагам. Средняя дивдоходность американских эмитентов обычно не превышает 2-3%. Больше этого предела платят только так называемые дивидендные аристократы — бренды, на протяжении многих лет вознаграждающие своих акционеров все увеличивающимися дивидендами. Они могут выплачивать по 5-7%. Также в Америке распространены REIT-фонды, инвестирующие в недвижимость. В этой специфической отрасли дивдоходность всегда выше, чем в среднем по американскому рынку, и может достигать 10 и более процентов. На рынке Европы примерно такие же нормы, как и в США.

Высокие показатели можно встретить в основном среди эмитентов развивающихся стран. Однако прежде чем начать инвестировать в них, следует серьезно оценить уровень риска. В развивающихся государствах он довольно высок.

Примеры дивдоходности конкретных компаний

В 2021 году наиболее щедрыми в отношении держателей ценных бумаг были следующие отечественные компании:

- «Газпром» — 18,7%;

- «ВТБ» — 17,2%;

- «Сбер» —14,2%;

- «Сургутнефтегаз» — 14%;

- X5 Retail Group — 12,8%.

Среди американских компаний, включенных в индекс S&P 500, лидерами 2021 года были:

- AT&T — 8,4%;

- Lumen Technologies — 7,9%;

- Altria — 7,6%;

- Kinder Morgan — 6,8%;

- ONEOK — 6,4%.

Кстати, совсем недавно мы изучали наиболее перспективные с точки зрения дивдоходности российские бумаги, интересные для вложений в 2022 году. Результаты смотрите по ссылке.

Заключение

Мы в деталях разобрали понятие, методику расчета и особенности дивидендной доходности. Это очень информативный показатель для инвесторов. Однако не нужно считать его абсолютом: он меняется во времени и служит лишь отражением прошлого опыта. При оценке перспектив той или иной ценной бумаги, не нужно забывать также о ее надежности, сбалансированности стратегии развития компании, потенциале отрасли в целом и других критериях оценки. Все они в совокупности дадут более точный прогноз и гарантируют хорошую прибыль.

Как посчитать доходность акции: виды доходности и их расчет

Доходность акций — показатель прибыли от ценных бумаг в процентном либо номинальном выражении. Складывается из дивидендов и повышения курсовой стоимости. В общем смысле представляет собой суммированную прибыль, поделенную на сумму вложений. Учитывая, что ценные бумаги способны приносить не только прибыль, но и убыток, то доходность акций компании бывает положительной и отрицательной. Как рассчитать годовую доходность и зачем это делать — читайте в статье.

Для чего нужно знать доходность?

У каждой компании собственная дивидендная политика. Одни активно дважды в год выплачивают дивиденды, другие направляют прибыль на развитие бизнеса. Существует и обратный выкуп (buyback) — операция, при которой количество акций в свободном обращении уменьшается для роста прибыли по каждой ценной бумаге. Акционерам такое решение совета директоров на руку: если речь о выплате дивидендов, они облагаются налогом. Если растут котировки, то в долгосрочной перспективе держатели акций освобождены от налогов до продажи активов. Владея акциями более 3 лет, можно продать их без обязательства платить НДФЛ.

Начальная стадия инвестирования — выбор эмитента. Акции бывают:

- Дивидендные. Подходят инвесторам, планирующим получать пассивный доход. Чаще приобретаются активы телекомов, сырьевых компаний, коммунальных служб.

- Акции роста. Активы принадлежат компаниям, активно расширяющим бизнес и наращивающим прибыль. Дивидендов почти или совсем нет. Чаще всего такую стратегию выбирают фирмы из IT-сектора. Инвестировать сюда лучше надолго (от 1 года).

Сравнивать доходность следует грамотно. Если проводить сравнение по суммам дивидендов за 1 акцию, результат будет некорректным.

Расчеты ожидаемой доходности акции помогут выбрать ценные бумаги, определить справедливую стоимость. Для прогнозирования эффективности инвестиций нужно учитывать дополнительно стоимость фактической продажи актива.

Размер дивидендов зависит от кредитных ограничений. Некоторые кредиторы запрещают компании повышать их уровень и даже выплачивать дивиденды. Благоприятным фактором для владельцев американских акций становится требование налоговиков о запрете накопления чрезмерной прибыли. Если налоговая служба определит доход компании как избыточную прибыль, она будет облагаться налогом по завышенной ставке 39,6 %. Поэтому в США компании предпочитают регулярно выплачивать дивиденды.

Как рассчитать доходность акции — формулы и примеры

Дивидендная доходность иностранных активов ниже по сравнению с российскими. Для Америки 3–5 % считается высоким уровнем. Низкие показатели связаны с низкой ставкой Федерального резерва, но в качестве компенсации риски снижены до умеренных. Высокодоходные активы США традиционно считают высокорисковыми.

Основываясь на годовых выплатах за последний отчетный период, можно спрогнозировать будущие дивиденды. Но оценка будет неточной. Эксперты дают дивидендным инвесторам рекомендации:

- Не полагаться на постоянный высокий размер дивидендов.

- Не полагаться только на дивидендную доходность в процессе выбора активов.

- Изучать коэффициенты дивидендных выплат.

Справка. 2021 был весьма удачным для российских компаний, большинство из которых получили рекордные прибыли. Если бы они выплатили дивиденды, то в 2022 акционеры получили бы доходность на историческом максимуме.

Владелец акций получает прибыль двумя способами: за счет дивидендов и роста котировок ценных бумаг. Второй способ — основной. Если компания достигает успеха, она развивается и регулярно выплачивает дивиденды, ее активы растут в цене. На этапе подъема можно получить хорошую прибыль с продажи.

Дивидендная доходность представляет собой часть прибыли, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Сумма обсуждается на собрании акционеров.

Дивидендная

Дивидендная доходность акции рассчитывается, как отношение размера дивидендов к стоимости 1 акции. Формула выглядит следующим образом: r = d / p * 100, где буквой d обозначается сумма дивидендов, а буквой p актуальная цена акции.

Пример: совет директоров установил по итогам года дивиденд в 10 рублей. Стоимость акции на Московской бирже 150 рублей. Округленная сумма дивидендной доходности 6,67 %.

Дивиденды выплачиваются раз в год, в квартал или полгода, иногда раз в месяц. Если дивиденды выплачиваются раз в полгода, то и доходность будет полугодовой. Чтобы посчитать доходность за год, нужно суммировать все выплаты за 12 месяцев и разделить на стоимость акции на день последних выплат.

Текущая (рыночная)

Чтобы рассчитать текущую доходность акции, применяют формулу r = (P2 – P1) / P1 * 100, где вместо P1 подставляется цена покупки актива, а вместо Р2 — цена продажи. Результат показывает, какой доход получит инвестор при продаже ценных бумаг по текущей стоимости.

Пример: если купить бумаги по 150 рублей, а по мере роста котировок продать по 190 рублей за штуку, текущая доходность получится 26,67 %.

Облегчить расчеты поможет Excel. Столбец А содержит название предприятия. Столбец В — даты. С1 для указания покупной цены акций. D1 — продажная цена. Ячейке Е1 задается процентный формат, после чего вводится формула (D1 — C1) / C1 * 100%.

Полная

Полная доходность акции представляет сумму двух величин — дивидендов за год и роста курсовой цены. Формула выглядит так: (D + (Р2 – Р1)) / Р1 * 100%. Символы те же, что при расчете рыночной доходности, а буква D обозначает размер дивиденда.

Справка: иногда за год акции компании падают в цене, и даже наличие дивидендов не спасает от отрицательной доходности. В качестве примера — акции «Магнита». В начале 2019 г. цена акций была 4155 руб. за единицу, в конце — 3702 руб. Дивиденд составлял 313,97 руб., а дивидендная доходность 8,18 %. Полная доходность по формуле равна – 3,34 %. Если бы инвестор приобрел в начале года акции магнита, после продажи в конце года вышел бы на убыток в 3,34 %.

Годовая доходность акций

Служит для оценки привлекательности ценных бумаг, поскольку часто котировки и финансовые результаты недостаточно точно отражают реальную ситуацию.

Конечная

Совокупность перечисленных выше факторов влияет на прибыльность финансового инструмента. Конечная доходность рассчитывается по формуле: dk = ((Ps — Pp)/ n + D)/Pp × 100 %, где D — среднее арифметическое дивидендов, выплаченных за год, n — количество лет обладания активом, Ps — стоимость продажи ценных бумаг, Pp — цена покупки акций.

Задача для примера: некто купил акцию за 100 руб. с коэффициентом 1,7. За первый год дивиденды составили 15 руб. Текущая доходность за второй год — 20 %. На третий год дивиденды достигли 45 %. Прибыль равномерно выплачивалась по кварталам. На третий год инвестор продал актив за 90 дней до выплаты дивидендов. Индекс соотношения цены продажи к цене покупки 1,25. Задание — рассчитать конечную доходность по акции.

Сначала рассчитывается стоимость покупки и продажи:

Рр = 100 руб. × 1,7 = 170 руб.

Ps = 170 руб. × 1,25 = 212,5 руб.

Далее определяется текущая доходность:

Дивиденды в первый год 15 руб., текущая доходность во второй – 20 %. Получается 170 руб. × 0,2 = 34 руб.

Учитывая ставку 45 % в течение третьего года, получение дивидендов только за 3 квартала, получается доходность за третий год равна 100 руб. × 0,45 × 0,75 = 37,5 руб.

Расчет среднегодового дивиденда: (15 + 34 + 37,5) : 2,75 = 31,45 руб.

Помимо дивидендов, акционер получил прибыль от разницы между стоимостью покупки и продажи ценной бумаги: 212,5 — 170 = 42,5 руб.

Если подставить все величины в формулу, получится конечная доходность:

(31,45 + 42,5 / 2,75) / 170 × 100 % = 26,79 %.

Получается, что на каждый рубль, который инвестор вложил в покупку акции, среднегодовой доход составил около 27 коп. без учета налогов.

На доходность акций влияют разные факторы, многие из которых не поддаются прогнозу:

- Финансовые показатели эмитента. Будущую прибыль предсказать сложно из-за невозможности предвидеть внешние факторы.

- Кредитный рейтинг компании. Чем выше позиция в рейтинге, тем дешевле кредиты и легче развитие.

- Инвестиции от зарубежных фондов. Иностранным инвесторам интересны акции, вошедшие в индекс MICES Russia 20.

- Увеличение веса в индексе Московской бирже, что ведет к докупке актива индексными фондами (ETF, ПИФы и пр.).

- Рост ВВП РФ.

- Ключевая ставка ЦБ России. Когда она снижается, акции растут.

- Уровень инфляции.

- Корпоративное управление.

- Налогообложение.

- Санкции.

- Стабильность рубля и пр.

Перечисленные в статье базовые формулы помогут самостоятельно посчитать доходность акций. Крупные компании на своих сайтах предлагают отчеты в открытом доступе. Используя эти цифры и размер дивидендов, можно быстро определить стоимость бумаг. Полагаться лишь на котировки биржи мало, следует прогнозировать риски на базе точных цифр.

Источник https://journal.open-broker.ru/investments/chto-takoe-dohodnost/

Источник https://beststocks.ru/journal/kak-rasschitat-dividendnuyu-dohodnost/

Источник https://www.finam.ru/publications/item/kak-poschitat-doxodnost-akcii-vidy-doxodnosti-i-ix-raschet-20200723-13450/