Фондовые индексы — что это такое, список известных

Когда заходит речь о фондовом рынке, его неразрывно связывают с индексами. Это главные ориентиры для инвесторов, трейдеров, эмитентов и других участников биржевого рынка. Разберемся, как формируются фондовые индексы и как их правильно применять.

Что такое фондовый индекс

Если совсем просто, то это средний показатель стоимости акций группы компаний, объединенных по какому-либо признаку, например, по отрасли, уровню капитализации и так далее. То есть если нужно рассчитать индекс трех условных компаний из биржевого списка, то нужно сложить стоимость всех их акций и разделить сумму на три. Акции этих трех компаний составляют индексную корзину, а ее средняя стоимость и будет фондовым индексом, то есть его базовым значением. Иногда базовое значение просто приравнивается к произвольному числу.

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Важно! Сам по себе рыночный индекс в статичном состоянии — понятие гипотетическое и не представляющее никакого интереса для инвесторов. Но совсем другое дело изменения индекса, создающие картину в целом. Эти колебания настолько важны для трейдеров, что индексы на многих фондовых биржах рассчитываются раз в секунду.

При этом не имеет значения, что индексная корзина может состоять из акций с разной степенью привлекательности, и цены на них могут двигаться в противоположных направлениях. Все равно любые колебания дают представление о ценовой динамике внутри той или иной группы акций, а если брать шире, то делать выводы об общем состоянии отрасли и даже прогнозировать дальнейший ход событий.

За изменениями индексов следят как правительства и крупные финансовые структуры, для которых важно предвидеть надвигающиеся кризисы, так и рядовые инвесторы, которые могут:

- определить общий рыночный тренд;

- определить максимально перспективную отрасль для инвестиций (с помощью отраслевых индексов);

- оценить эффективность своих инвестиций, сравнив свои результаты с индексом.

Например, каждый финансист, изучающий ситуацию на американских рынках, обязательно отслеживает динамику трех самых популярных фондовых индекса. Они в начале приведенного списка.

Примеры ведущих рыночных индексов

S&P 500 (Standard and Poor‘s 500). В корзину индекса включены 500 крупных публичных компаний США с наибольшей капитализацией, в том числе такие гиганты рынка, как Facebook, Apple, Amazon и др. Индекс принадлежит компании S&P 500. Рассчитывается с марта 1957 года. Базовое значение — 10 пунктов.

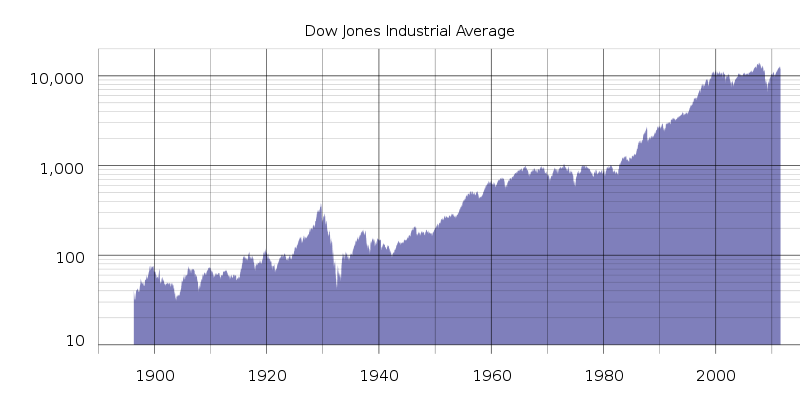

Dow Jones Industrial Average (DJIA). Старейший и наиболее отслеживаемый фондовый индекс, в корзине которого 30 крупных (Coca-Cola, Exxon Mobile, Chevron и др.) публичных компаний США. Впервые рассчитан 26 мая 1896 года редактором The Wall Street Journal Чарльзом Доу и его деловым партнером Эдвардом Джонсом. Слово «промышленный» (industrial) в названии индекса первоначально указывало на индустриальный сектор, но со временем в DJIA вошли акции компаний других типов. Контрольный пакет акций S&P Dow Jones Indices принадлежит S&P Global.

Nasdaq Composite. Индекс, который включает почти все акции, котирующиеся на бирже Nasdaq в Нью-Йорке. Входит в тройку наиболее популярных индексов фондового рынка США и в значительной степени ориентирован на компании из сектора информационных технологий (Intel, Analog Devices, Apple и др.)

Индекс рассчитывается по рыночной капитализации входящих в него компаний на базе средневзвешенных цен на момент окончания торгов на бирже. Индикатор Nasdaq основан в феврале с 1971 года. Базовое значение 10 пунктов. В корзине более 3 тысяч компаний из США и других стран.

FTSE 100. Один из наиболее влиятельных рыночных индикаторов в Европе. Основан в январе 1984 года компанией FTSE Group, которой владеют Лондонская фондовая биржа и агентство Financial Times.

Индекс рассчитывается по рыночной стоимости входящих в его корзину 100 компаний (банк HSBC, Royal Dutch Shell, AstraZeneca и др.), их суммарная стоимость составляет примерно 80% общей капитализации всех корпораций, которые торгуются на Лондонской бирже.

DAX. Немецкий индикатор рынка голубых фишек, охватывающий 30 крупнейших компаний (Siemens, Lufthansa, Volkswagen и др.), бумаги которых имеют свободное обращение на Франкфуртской бирже. Рассчитывается исходя из цены акций и с учетом выплаченных дивидендов.

DAX основан в июле 1987 года. Оператором является компания Deutsche Borse. Базовое значение — 1000 пунктов. Компания-оператор сообщила, что в III квартале 2021 года ожидается расширение DAX до 40 членов.

CAC 40. Эталонный индикатор французского фондового рынка. Представляет собой взвешенный по капитализации показатель акций 40 крупнейших компаний (L’Oreal, Renault, Airbus и др.) из 100, находящихся в списке Парижской биржи (Euronext Paris). В дни торгов вычисляется каждые 30 секунд. Наряду с BEL20 (Брюссель), PSI-20 (Лиссабон) и АЕХ (Амстердам) является одним из основных национальных индексов панъевропейской фондовой биржи Euronext. Индекс САС 40 основан в январе 1987 года.

Nikkei (Nikkei 225). Фактически главный индекс японского фондового рынка. Основан в сентябре 1950 года и с тех пор ежедневно рассчитывается газетой Nihon Keizai Shimbun (сокращенно Nikkei), принадлежащей крупнейшей японской медиакорпорации с тем же названием.

Nikkei рассчитывается как среднее арифметическое цен на акции 225 самых крупных компаний (Mitsubishi, Toyota, Sumitomo и др.) представленных на Токийской фондовой бирже (TSE). Каждый год в октябре список участников индекса обязательно пересматривается.

Примерно 35% капитализации Nikkei приходится на десять крупнейших корпораций из списка индекса, и почти половина Nikkei — это ценные бумаги компаний, работающих в области высоких технологий.

Фондовые индексы в России

Отечественный рынок ценных бумаг не может похвастать такой богатой историей, как, скажем, рынки США или Японии. Однако фондовые индексы в России есть, и они реально работают. Наиболее значимые из них:

IMOEX (Московская биржа). Главный ориентир отечественного рынка ценных бумаг, номинированный в рублях. Индекс основан биржей в сентябре 1997 года. Базовое значение — 100 пунктов. В корзине IMOEX 50 наиболее ликвидных акций самых крупных и стабильных эмитентов, представляющих различные отрасли экономики, — прежде всего, нефтегазовую отрасль (наибольший удельный вес составляют акции «Газпрома» и «ЛУКОЙЛа») и финансовый сектор (Сбербанк, ВТБ и пр.)

Индекс IMOEX рассчитывается по средневзвешенной стоимости акций, свободно обращающихся на бирже. Перечень эмитентов и удельный вес каждого из них в корзине пересматриваются раз в три месяца.

Частота вычисления IMOEX — один раз в секунду.

RTS. Один из двух основных индексов Московской биржи (наряду с IMOEX). Представляет собой средневзвешенный (по капитализации) показатель 50 российских акций из списка Московской биржи. Рассчитывается в американских долларах, хотя имеет единую базу расчета с индексом Мосбиржи.

Список акций компаний-участников пересматривается каждые три месяца. Базовое значение индекса RTS — 100 пунктов.

Можно ли инвестировать в индекс Мосбиржи

Внимание! Инвестировать напрямую в индекс нельзя, но можно вложиться в индексные фонды (ETF), которые скупают акции компаний из списка, в точности повторяя структуру индекса. ETF также являются эмитентами собственных ценных бумаг, купив которые можно стать совладельцем акций из индексной корзины.

Например, на Мосбирже таких фондов два: FXRL от провайдера инвестиционных фондов Finex и SBMX от Сбербанка.

Справка. Можно, конечно, сформировать портфель самостоятельно, просто купив бумаги из индексной корзины, но для этого нужно располагать солидными средствами. На покупку всех бумаг из индексной корзины могут потребоваться миллионы рублей.

Поэтому оптимальный вариант для начинающего инвестора — это вложение в индексный фонд. В этом случае неизбежны издержки в виде комиссии, зато и порог участия начинается с нескольких тысяч рублей.

Что такое фондовые индексы и зачем они нужны

Каждый хотя бы раз в своей жизни сталкивался с понятием биржевых индексов или, как минимум, слышал о том, что «индексы РТС и ММВБ обновили максимум с апреля». Но что же скрывается за данным понятием, и зачем вообще нужны фондовые индексы? Сегодня мы подробнее рассмотрим этот вопрос.

Что такое индекс

Биржевой индекс — это показатель изменения цен определенной группы ценных бумаг. Можно представить биржевой индекс как «корзину» из акций, объединенных по какому-либо признаку.

Самое главное, при изучении индекса, это то, из каких акций или облигаций он сформирован. Именно набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса.

Зачем нужны индексы

В общем случае, главная цель составления фондового индекса заключается в создании показателя, с помощью которого инвесторы могли бы характеризовать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Изучение динамики индексов помогает участникам биржевых торгов понимать влияние на котировки тех или иных событий — если происходит, к примеру, рост цен на нефть, то, логично ожидать роста котировок всех нефтяных компаний. Однако, акции разных компаний растут с разной скоростью (а какие-то могут и вообще не расти) — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения множества разрозненных компаний.

Сравнение индексов между собой дает понимание как на рынке торгуются разные сектора экономики в сравнении друг с другом.

Немного истории

Первым широко распространенным индексом стал индекс, созданный Чарльзом Доу в 1884 году. Его расчет велся по котировкам 11 самых крупных (и с крупнейшим оборотом акций на бирже) на тот момент транспортных компаний США — индекс так и назывался Dow Jones Transportation Average. В 1896 году появился индекс, который сегодня известен, как Dow Jones Industrial Average, который объединил основные промышленные компании Америки.

Слово «промышленный» (Industrial) в сегодняшних реалиях является не более чем данью традиции, поскольку в сам индикатор уже давно входят компании, не относящиеся напрямую к данной отрасли.

Другой знаменитый индекс — S&P 500 ведет свою историю от первого индекса Standard & Poor’s, который был представлен в 1923 году. В своем нынешнем виде S&P 500 начал жизнь в марте 1957 года — к тому времени технологии позволяли производить расчет индекса в режиме реального времени.

Классификация индексов

Существует множество фондовых индексов, которые созданы для решения конкретных задач. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и по автору. Рассмотрим каждый тип индексов по порядку.

Методы расчета индексов

Одним из старейших способов расчета индексов является метод среднего арифметического. Несмотря на то, что первоначально знаменитый промышленный индекс Dow Jones Industrial Average рассчитывался именно как среднее взвешенное цен акций, входящих в его список на определенный момент времени, данный способ не очень эффективен, ввиду того, что число акций, выпускаемых компаниями могут отличаться на порядки — одна компания может выпустить миллион акций, а другая — несколько десятков тысяч. Естественно, это не позволит получить сколько-нибудь репрезентативное значение самого индекса.

Делитель для вычисления среднего афифметического первоначально равнялся 11 — числу входивших в индекс акций. Сейчас для расчёта применяют масштабируемое среднее — сумма цен делится на делитель, который изменяется каждый раз, когда входящие в индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в индекс акций, сохранить возможность их сопоставления.

При всем этом промышленный индекс Доу Джонса по-прежнему сохраняет характер расчета простой средней арифметической — это вытекает из его названия (Industrial Average — промышленная средняя). У подобного метода есть плюсы, главными из которых являются простота расчета и скорость реакции на сильные колебания цен акций, которые случаются, к примеру, во время кризисов на фондовом рынке.

Минусом же является отсутствие весов. Наибольшее влияние на индекс оказывают самые дорогие акции, а изменение цен самых дешевых почти не отражается на его значении. При этом цена самих акций не влияет напрямую на капитализацию компании — у компании, одна акция которой стоит дорого, капитализация может быть меньше, чем у эмитента более дешевой акций (а доходность самих акций может быть даже ниже). По аналогичной схеме рассчитываются индексы семейства Американской фондовой биржи AMEX, а также японский индекс Nikkei 225 Stock Average (публикуется с 1949 года, объединяет 225 акций).

Существуют и индексы, рассчитываемые по формуле средней арифметической взвешенной от темпов роста цен акций — например, сводный индекс Value Line Composite Aithmetic Index (объединяет 1700 акций с NYSE и AMEX). Цена каждой акции, входящей в индекс, умножается на коэффициент, соответствующий ее доле в акционерном капитале компании, которая ее выпустила (так называемый «вес»).

Учет темпов роста цен на акции является более эффективным способом расчета, поскольку сводит к нулю влияние разброса цен на одну акцию. Кроме того, при изменении списка акций, на основе которых рассчитывается индекс, его не нужно отдельно корректировать.

Еще одним методом расчета индексом является средняя геометрическая от темпов роста цен акций — к индексам этого типа относится созданный изданием Financial Times индекс FT 30 и Value Line Composite Geometric Index (также объединяет 1700 акций).

Большинство зарубежных и российских фондовых индексов основаны на формуле индекса стоимости — сюда входят индексы семейств NASDAQ, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Купить фьючерсы на российские индексы можно на Московской бирже. Для этого нужно открыть брокерский счет – сделать это можно в режиме онлайн по этой ссылке.

Семейства индексов

Выше мы неоднократно употребляли словосочетание «семейство индексов». Действительно, некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов.

Одним из самых популярных индикаторов являются индексы, рассчитываемые рейтинговым агентством Standard & Poor’s (S&P). В их число входит главный индекс S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX). Своим семейством индексов обладает биржа NASDAQ — эти индикаторы учитывают поведение более 4500 американских и зарубежных компаний. В их число входят сводный индекс NASDAQ Composite (объединяет все компании в листинге биржи), NASDAQ National Market (компании из США), а также масса отраслевых индексов.

В Европе заметным семейством индексов являются индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC, отличающиеся по количеству входящих в них акций (40, 80, 120 и т.п.).

На «Московской бирже» также есть семейство индексов — туда входят основные индикаторы ММВБ и РТС, а также индекс голубых фишек, индексы акций второго эшелона и широкого рынка. Помимо этого биржа рассчитывает отраслевые индексы, а также тематические индикаторы: альтернативный индекс «голубых фишек» ММВБ-10, ММВБ-инновации и региональный индекс.

Производители индексов

Еще одним способом классификации индексов является распределение по составителям. Индексы могут быть «агентскими», когда их расчетом занимаются специальные агентства (пример — индексы S&P агентства Standard & Poor’s). Второй вариант — биржевые индексы, созданные, собственно, фондовыми площадками. В США это NASDAQ, а в России два основных биржевых индекса рассчитывались биржами ММВБ и РТС, которые теперь объединились в единую «Московскую биржу».

Помимо этого, составителем индексов может быть и брокерская компания. Например, ITinvest рассчитывает собственные индексы, среди которых есть, к примеру, индексы корреляции (фьючерса на индекс РТС и индекса ММВБ, фьючерса на индекс РТС и индекса S&P 500), которые применяются для торговли фьючерсом на индекс РТС, «склеенные» фьючерсы и другие индикаторы.

Что показывают индексы

Список акций, котировки которых используются для построения индекса, формируется по определенным критериям, в зависимости от цели составления конкретного индекса.

Метод расчета индексов подразумевает включение в них финансовых инструментов, которые обладают сходными характеристиками. В частности, акционерный капитал компаний, чьи акции учитываются в индексе, не должен различаться на порядки.

В целом, считается, что движение котировок акций известных и крупных компаний отражает и динамику торгов более мелких финансовых инструментов из той же отрасли (это важное уточнение). Отраслевые биржевые индексы нужны для того, чтобы создавать гипотезы о динамике движения цен разных компаний одной отрасли, даже не попавших в сам индекс. Соответственно, отраслевые индексы помогают инвесторам оценивать перспективность вложений в компании того или иного сектора экономики в конкретный момент времени.

Примеры отраслевых индексов можно хорошо проиллюстрировать семейством Dow Jones, в которое входят:

- Промышленный индекс DJIA — рассчитывается на основе цен акций 30 крупнейших компаний из ведущих отраслей промышленности США.

- Транспортный индекс DJTA — охватывает акции 20 крупнейших американских транспортных компаний.

- Коммунальный индекс DJUA — акции 15 компаний сферы электро и газоснабжения. занимающихся газо- и электроснабжением.

Существуют также специализированные биржи для компаний, объединенных по тому или иному признаку. Например, биржа высокотехнологичных компаний NASDAQ в США.

Часто индексы составляются и по региональному принципу — например, можно составить списки акций компаний, представляющих определенную страну или группы стран (например, Евросоюза или блоков типа БРИК). Аналогично отраслевым индексам, данные индикаторы помогают инвесторам лучше понимать положение дел на рынках конкретных регионов и стран,

Пример регионального индекса — это семейство индексов Morgan Stanley Capital International (знаменитый среди инвесторов MSCI). Страновые индексы MSCI считают по акциям компаний конкретной страны. Существуют и индексы по отдельным рынкам — развитых и формирующихся. Например, MDCI Developed Market Index включает в себя акции компаний из 24 стран, в которых фондовые рынки признаны развитыми, а MSCI Emerging Market Index, соответственно, включает акции компаний 27 стран, которые относят к развивающимся.

Текущие события

В конце прошлой недели во многих деловых СМИ появилась информация о том, что ведущие мировые индексные провайдеры планируют исключить российские компании из собственных индексов. В частности, как сообщали «Ведомости», один из известнейших составителей индексов, компания MSCI, объявила о запуске целого ряда новых индесксов, не включающих Россию. Сделано это для того, чтобы помочь инвесторам избежать вложений в страну, находящуюся под санкциями Евросоюза и США.

Другой крупнейший провайдер — S&P Dow Jones также заявил о том, что проводит консультации на тему возможного исключения российских компаний.

Опрошенные «Ведомостями» эксперты, в основном, считают подобное решение ударом для российской экономики, поскольку в сложившихся условиях инвесторы не будут вкладываться в отечественные компании.

Однако, главный экономист ITinvest Сергей Егишянц убежден, что не все так страшно:

Смысл [подобных санкций] только один — некоторое количество западных инвестиционных фондов вкладывают деньги не в какие-то специально выбранные ими акции, а в некоторый индекс, куда разработчиками загнаны фирмы по определённому признаку (отрасль, география, статус экономики и т.п.) «Покупка» такого индекса означает, по сути, приобретение акций всех входящих в него компаний в той пропорции, которая для них установлена изготовителем индекса. Соответственно, исключение корпораций из него означает, что теперь эти «индексные» фонды больше не покупают акции означенных корпораций, а то и распродают те, что уже были в их владении.

Т.е. для нашего фондового рынка это попросту очередная волна бегства иностранных денег — причём на сей раз чисто спекулятивных (т.е. не участвующих в процессах в реальной экономики): конечно, это неприятно (рынок падает — хотя не сильно, ибо таких денег тут уже не так и много) — но принципиально даже хорошо, поскольку чем меньше «горячих» глобальных денег, тем меньше амплитуда колебаний рынка при разных потрясениях.

Экономика от подобных кульбитов не страдает вообще никак — в смысле, она попросту не затрагивается этими притоками-оттоками: они все идут мимо реального сектора — и только падение оборотов компаний финансового сектора можно хоть как-то считать негативным последствием для национального хозяйства.

Просто у нас в последние годы доля этого сектора в общем приросте ВВП была весьма велика — он с большим отрывом лидирует: другое дело, что это в основном не брокеры, а банки, раздающие безумное количество потребительских кредитов — хотя и этот процесс уже сворачивается. В общем, ничего страшного не произошло.

Как пользоваться индексами

В общем и целом существование индексом преследует несколько целей. Их можно использовать для:

- Получения представления об общей динамике котировок акций определенной группы (компаний, стран, отраслей и т.п.). Часто эти данные используются для совершения спекулятивных сделок.

- Существуют производные инструменты, в основе которых лежит сам индекс — например, существует фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков (подробнее в нашем топике о фьючерсах).

- Получение информации об изменении настроений инвесторов — если индексы растут, значит инвесторы позитивно смотрят на перспективы вложений в определенные акции.

- Мониторинг индексов на протяжении длительного времени позволяет получить представление об инвестиционном климате в конкретной стране.

- Часто, помимо собственно значения индекса, публикуется информация о суммарном обороте акций, входящих в него компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

На сегодня все! Спасибо за внимание, будем рады ответить на вопросы в комментариях.

P.S. Если вы увидели опечатку или ошибку, напишите личным сообщением, и мы оперативно все исправим.

X Международная студенческая научная конференция Студенческий научный форум — 2018

ФОНДОВЫЙ РЫНОК – РЫНОК ЦЕННЫХ БУМАГ. ЦЕННЫЕ БУМАГИ. ЦЕНА ЦЕННЫХ БУМАГ. ФОНДОВЫЕ БИРЖИ И ФОНДОВЫЕ ИНДЕКСЫ

1 Федеральное государственное образовательное учреждение высшего образования «Финансовый университет при Правительстве Российской Федерации» (Орловский филиал Финуниверситета)

Текст работы размещён без изображений и формул.

Полная версия работы доступна во вкладке «Файлы работы» в формате PDF

Современная экономика — это сочетание противоречащих друг другу групп отношений: рыночной системы отношений и сознательного регулирования всей экономики; активного предпринимательства, ориентированного на возрастание капитала, прибыльности и необходимости социально-ориентированного развития; тенденции к открытости экономики и необходимости обеспечить защиту национального воспроизводства особенно в тех секторах, где национальная промышленность еще неконкурентоспособна.

Финансовая система — сформированный комплекс методов и форм образования, распределения и использования денежных средств государства и предприятий. Финансовая система играет существенную роль в макроэкономике, так как экономическая жизнь страны в значительной мере зависит от ее состояния.

Экономическая биржа является составной частью финансовой системы. Она представляет собой организованную или неформальную систему торговли финансовыми ресурсами. На этом рынке осуществляют обмен деньгами, выдают кредиты и производят мобилизацию капитала. Товаром являются ценные бумаги и деньги. Финансовый рынок нужен для установления связей между продавцами и покупателями экономических ресурсов.

Главная задача финансового рынка — быть механизмом, который обеспечивает движение денежных и материальных фондов общества. В состав финансового рынка входит рынок ценных бумаг, а в его структуру включается фондовая биржа.

Рынок ценных бумаг, сами ценные бумаги, их различная предназначенность и целевые аспекты требуют постоянного изучения и анализа. Весь этот механизм подвергся значительной автоматизации и компьютеризации под воздействием научно-технической революции XX в., что обусловило ряд новых функциональных аспектов для экономики Запада и создало предпосылки для получения более эффективной информации об операциях с ценными бумагами.

Фондовый рынок — это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т.е. ценных бумаг. Фондовый рынок нуждается в поддержке и эффективной системе регулирования, так как сбои в его работе ведут к нарушению равновесия всей макро- и микроэкономической системы. Формируемый фондовый рынок подвержен тем же процессам деформации, что и экономическая система страны. Поэтому по мере углубления процессов реформирования все острее встанет проблема анализа экономических показателей фондового рынка с целью получения более достаточной информации о его состоянии и перспективах развития.

По степени развития фондового рынка можно судить о состоянии экономики страны. Непрекращающееся развитие рынка ценных бумаг, все более усиливающаяся его интеграция в экономической и других сферах говорят, безусловно, о постоянной актуальности рассматриваемой темы.

Цель моей работы заключается в следующем:

Изучить сущность финансового рынка, его роль и значение;

Рассмотреть состав и функции рынка ценных бумаг, разобрать понятие ценных бумаг, цену и виды;

Исследовать структуру и функции фондовой биржи, узнать о фондовых биржах России;

Выяснить, какое значение в фондовых биржах играют фондовые индексы.

1.Сущность финансового рынка, его роль и значение

Существование и функционирование рыночной экономики основывается на работе множество рынков. Их можно разделить на два главных класса:

1). Рынок товаров и услуг;

2). Рынок финансовых и трудовых ресурсов.

На рынке финансовых ресурсов встречаются такие рынки, в которых в процессе хозяйствования возникает потребность в средствах для расширения их деятельности, а также такие, в которых накапливаются сбережения, которые могут быть использованы для инвестиций. На рынке финансовых ресурсов переходят средства к тем, кто требует инвестиций, от тех, кто находится в излишке данных средств.

Так же можно заметить, что на финансовом рынке ресурсы переходят к тем, кто умеет их эффективно использовать, от тех, кто не может продуктивно ими распорядиться. Это приводит к тому, что повышается производительность и эффективность экономики, а так же растет благосостояние каждого человека в социуме.

Сотрудничество множеств финансовых институтов создает возможность торговли финансовыми активами между участниками рынка. Именно эти институты позволяют непрерывно функционировать рынку.

Финансовые посредники являются необходимыми участниками финансового рынка, которые обеспечивают инвесторам оперативное вложение средств в финансовые активы и изъятие средств из процесса инвестирования.

Финансовые посредники помогают участникам рынка задействовать средства за соответствующую позиции плату. Чем выше конкурентная позиция заемщика на рынке, тем ниже плата за пользование финансовыми ресурсами.

Конкуренция между финансовыми посредниками обостряется в том случае, когда на финансовым рынке существует большое количество посредников.

Функции финансовых рынков:

1. Устанавливают отношения между покупателями и продавцами, в результате которых уравновешивается спрос и предложение на финансовые активы, а так же устанавливаются цены на них.

2. Повышают ликвидность финансовых активов путем их выкупа у инвесторов.

3. Снижают затраты на проведение операций и информационные расходы.

Из этого следует, что функциональное назначение финансового рынка — осуществление аккумуляции и перераспределение денежных средств в целях обеспечения необходимыми финансовыми ресурсами субъектов хозяйствования и государственных органов.

Роль финансового рынка заключается в том, что он: мобилизует временно свободный капитал из многообразных источников; эффективно распределяет аккумулированный свободный капитал между многочисленными конечными потребителями; определяет наиболее эффективные направления использования капитала в инвестиционной сфере; формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающееся соотношение между предложением и спросом; осуществляет квалифицированное посредничество между продавцом и покупателем финансовых инструментов; формирует условия для минимизации финансового и коммерческого риска; ускоряет оборот капитала, т.е. способствует активизации экономических процессов.

2. Состав и функции рынка ценных бумаг

Рынок ценных бумаг (фондовый рынок) обеспечивает приток капитала. Он представляет собой систему экономических отношений по поводу купли-продажи, где сталкивается спрос, предложение и цена. Величина рынка определяется степенью специализации общественного труда.

Рынок ценных бумаг непосредственно складывается из первичного и вторичного рынков.

1. На первичном рынке осуществляется эмиссия государственных и муниципальных облигаций, а также акций и облигаций, которые выпускаются различными акционерными компаниями как одинакового, так и неодинакового профиля.

2. Вторичный рынок ценных бумаг представляет собой нецентрализованную или централизованную куплю-продажу эмитированных ценных бумаг.

Международный рынок ценных бумаг -это прежде всего первичный рынок.

Вторичный рынок пока что не получил адекватного развития. Поэтому под международным рынком ценных бумаг понимается выпуск последних, выраженный в так называемых евровалютах и осуществляемый эмитентами вне рамок какого-либо национального регулирования эмиссией. В более широком плане международный рынок ценных бумаг рассматривается как совокупность собственно международных эмиссий и иностранных эмиссий, то есть выпуска ценных бумаг иностранными эмитентами на национальном рынке других стран.

2.1.Ценные бумаги

Основой рынка ценных бумаг является сама ценная бумага. Ценные бумаги – это документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником получения регулярного или разового дохода.

Ценные бумаги выступают разновидностью денежного капитала, движение которого опосредует последовательное распределение материальных ценностей. В случае, если ценные бумаги не существуют в осязаемой форме или если бумажные бланки помещаются в специальное хранилище, владельцу ценной бумаги выдаётся документ, удостоверяющий его право собственности на ту или иную фондовую ценность. Этот документ называется сертификатом ценных бумаг. Ценные бумаги – специфический товар, хотя они, как и любой другой, имеют потребительскую стоимость и цену.

Особенности ценных бумаг состоят в следующем:

1. Потребительская стоимость ценных бумаг состоит в том, что они приносят доход, реализующийся при выплате процентов (по облигациям) и дивидендов (по акциям), а также в результате роста курсовой стоимости ценных бумаг. Цена или курсовая стоимость ценной бумаги, определяется как неодинаковыми, так и общими для них факторами. В долгосрочном плане курсовая стоимость акции предопределяется масштабами накопления перераспределённой прибыли корпораций. В краткосрочном плане курсовая стоимость ценных бумаг находится в прямой зависимости от величины дохода (дивиденды, проценты) и в обратной – от величины банковского процента, причём для акций – процента по краткосрочным банковским вкладам, а для облигаций – по долгосрочным, соответствующим срокам погашения облигаций.

2. У ценных бумаг имеется ещё одна характерная черта: это обратимость, т.е. возможность для держателя ценных бумаг в любой момент обратить их в деньги.

Указанными особенностями ценных бумаг предопределяется и соответствующее поведение их эмитента и инвестора. Чем больше риск и меньше вероятная ликвидность, тем больше доход вынужден предлагать эмитент. В свою очередь инвестор, формируя спрос, исходит из доходности, рискованности и ликвидности по сравнению с альтернативными инвестициями.

2.2. Виды ценных бумаг

Существует большое число разновидностей ценных бумаг. Они подразделяются на основные и производные. Основные ценные бумаги фондового рынка:

3. золотой сертификат;

5. казначейские ноты;

Акции – это ценная бумага, выпускаемая акционерным обществом в обращение, которая подтверждает, что её владелец внёс определённую сумму денег в капитал данного общества и имеет право на получение ежегодного дохода из его прибыли и право на участие в управлении. Выпущенные акции обращаются на рынке ценных бумаг до тех пор, пока существует акционерное общество. Их стоимость не погашается, а переводится в деньги лишь путём продажи. С продажей акций происходит смена владельца части капитала и величина реального капитала акционерного предприятия не уменьшается, а сам производственный процесс не нарушается.

Облигации – вид ценных бумаг, выражающий долговые обязательства. Эмитировать их может: государство, органы местного самоуправления, предприятия и другие организации.

— Облигации с твёрдым процентом характеризуются тем, что в течении всего срока их выпуска вплоть до погашения величины процента не меняется. Обычно они выпускаются заёмщиками (финансовыми институтами, государством, корпорациями), обладающими высоким кредитным рейтингом.

— Облигации с плавающей процентной ставкой отличаются периодическим изменением величины процента в зависимости от условий рынка.

— Конвертируемые облигации – это облигации которые через определённый период времени после их эмиссии могут быть превращены в акции корпорации, выпускающей данные ценные бумаги.

— Облигации с варантом дают право на приобретение в точно оговорённый срок новых ценных бумаг, выпускаемых эмитентом, — как облигаций, так и акций. Именно облигации являются ныне основным и преобладающим видом ценных бумаг, эмитируемым на международном уровне. На международном рынке облигаций также, как и на национальных рынках, посредниками связывающими инвесторов и заёмщиков, выступают банки и брокерские фирмы.

Спрос на облигации весьма эластичен. В тех случаях, когда цена на облигацию падает, а норма дохода по ней растёт, изменение в спросе на эти ценные бумаги гораздо больше, чем изменения в их цене.

3. Золотой сертификат.

Менее популярной, но пожалуй, самой дорогой ценной бумагой является Золотой сертификат Министерства финансов России. Его номинал 10 кг. Золота самой высокой пробы. Рублёвый номинал сертификата зависит от цены золота на Лондонской бирже и курса доллара, устанавливаемого ЦБ РФ. Погашение золотого сертификата производится Министерством финансов РФ с сентября 2004 г. путём выдачи золота или выплаты рублёвого и долларого эквивалента. Вторичный рынок Золотых сертификатов так и не возник.

Это разновидность ценных бумаг строго установленной формы, заключающая не ограниченное никакими условиями и оговорками долговой обязательство о бесспорной уплате в установленный срок должником предъявителю векселя обозначенной в нём денежной суммы. Вексель относится к краткосрочным инструментам рынка. Срок их обращения колеблется от нескольких дней до трёх-шести месяцев. Они могут свободно обращаться и после первичного размещения, перепродаваться другим субъектам.

Векселя бывают простые (процентные) и переводные (тратты), валютные, жилищные и «золотые».

5. Казначейские ноты.

Помимо перечисленных выше ценных бумаг существуют казначейские ноты, казначейские обязательства, депозитные сертификаты и другие инструменты рынка ценных бумаг. Экономическая природа позволяет их объединить в три основные группы. Прежде всего это ценные бумаги, выражающие отношения совладения. Их широко представляют акции. Далее следуют ценные бумаги, опосредующие кредитные отношения. Это различные долговые обязательства в виде облигаций, казначейских нот, казначейских векселей и другие. И, наконец, производные инструменты фондового рынка – обратимые облигации, обратимые привилегированные акции, специальные ценные бумаги банков и другие.

2.3. Цена ценных бумаг

Понятие стоимости ценной бумаги не совпадает с понятием стоимости обычного товара, так как ценная бумага не производится. Ее объективной экономической основой, или источником происхождения, является не труд непосредственно, а его абстрактная форма — капитал.

Ценная бумага есть единство титула капитала (действительного капитала) и самого капитала (производного капитала), а потому в отличие от простого товара, который имеет только одну стоимость — стоимость самого товара, ценная бумага обладает двумя стоимостями:

1) нарицательной стоимостью, или стоимостью в качестве представителя действительного капитала;

2) рыночной стоимостью, или стоимостью в качестве производного капитала.

Нарицательная стоимость ценной бумаги находит свое выражение в той сумме денег, которую ценная бумага представляет при обмене ее на действительный капитал на стадии ее выпуска или гашения. Эта сумма денег называется номиналом ценной бумаги.

Рыночная стоимость ценной бумаги возникает в результате капитализации ее имущественных прав, ибо благодаря этому процессу ценная бумага превращается в капитал, хотя и «бумажный». Стоимость ценной бумаги как капитализация ее прав. Главное имущественное право в ценной бумаге заключается в праве на доход, поэтому стоимость ценной бумаги есть, прежде всего, капитализация дохода. Однако получение начисляемого дохода — не единственное право по ценной бумаге у ее владельца, остальные права тоже имеют то или иное основание в ее стоимости или являются стоимостнообразующими факторами.

Рыночная цена ценной бумаги — это денежная оценка ее рыночной стоимости. На практике рыночная цена ценной бумаги имеет такие названия, как курсовая стоимость, курсовая цена, курс, рыночная котировка и т.п.

3. Структура и функции фондовой биржи

Фондовая биржа – представляет собой организованный особым образом аукционный рынок ценных бумаг, регулярно функционирующий, с постоянным местом и временем заключения сделок; посредническую организацию, цель которой – налаживание нормального обмена ценных бумаг. Мировая практика показывает, что фондовые биржи образуются либо государством и его органами, либо группой физических и юридических лиц. Этим и определяется их статус – государственного учреждения, акционерного общества, ассоциации, публично-правового института. Следует обратить внимание на набор услуг которые биржа предоставляет своим клиентам при совершении сделок с ценными бумагами. Это и помещение, и гарантии, и информационные. Хотя подобный перечень в настоящее время гораздо обширнее и разнообразнее. Современные средства связи и коммуникации дают возможность осуществлять биржевые операции с использованием компьютерных технологий практически с любой точки земного шара, в режиме реального времени, фактически находясь в едином биржевом пространстве, объединённом электронной фондовой биржей.

3.1. Фондовые биржи в России

В одной из первых работ, посвящённой данной проблеме, коллектив авторов под руководством Д.А. Ловецкого ещё в 1929 году дал точную и емкую формулировку, что фондовая биржа представляет собой «организованный рынок спроса и предложения денежных капиталов. Достоинство данного определения, которое не потеряло актуальности и в настоящее время, состоит в глубинном осмыслении экономического состояния страны того времени. С точки зрения современности характеризуя определение „фондовая биржа“ отвечает основной концепции экономических реформ России которые осуществляют преобразования во всех сферах жизни общества. Из определения следует, что функционирование рынка денежных капиталов осуществляется на основе нормативных и правовых законодательных актов, правил поведения и совершения операций участником сделок.

Отмеченные такие экономические категории, как спрос и предложение, только усиливают значение организационного начала, которые несёт фондовая биржа, препятствуя стихийному, бесконтрольному движению капитала. В 1972 году в литературе, посвящённой проблеме фондового рынка, автором М.Ю. Бертник, биржа была охарактеризовано как наиболее развитая форма регулярно функционирующего оптового рынка заменимых товаров. Здесь предпринята попытка объединить понятие „товарная биржа“ и „фондовая биржа“.

В 90-е годы XX в переход к рыночным отношениям вызвал повышенный интерес к фондовой бирже. Фондовая биржа рассматривалась, как государственная акционерная или иная организация, предоставляющая помещения, определённые гарантии, расчётные и информационные услуги для сделок с ценными бумагами, получающая за это комиссионные от сделок и накладывающая определённые ограничения на торговлю. Характеристика фондовых бирж дополнена тем фактом, что фондовая биржа предоставлена в определённой организационной правовой форме как государственная, акционерная или иная организация.

В России создание фондовых бирж пошло по пути акционирования, когда все они действуют самостоятельно, не подчиняясь какой-либо центральной бирже.

Фондовые биржи приобрели популярность, а участие в них стало престижным. Так, объем сделок на фондовых биржах России в 2004 году возрос более чем в 12 раз по сравнению с предыдущим годом. Структура биржевых сделок характеризует их участников. „Ценные бумаги “ промышленных и торговых компаний составили 63,1%, банков – 3,4%, инвестиционных компаний и бирж – 33,5%. Вместе с тем фондовые биржи не в силах удовлетворить спрос всех желающих продать или купить ценные бумаги, да некоторые эмитенты и инвесторы из-за высоких требований не рискуют обращаться к ним за помощью. По этому наряду с организационным обслуживанием ценных бумаг на биржах складываются внебиржевые рынки, посреднические фирмы.

Фондовые биржи дают более яркую качественную оценку рынка ценных бумаг. Из примерно 150 фондовых бирж мира почти половина существует на Российском рынке. Фондовый рынок исключительно предметом деятельности имеет создание необходимых условий нормального обращения ценных бумаг, определение их рыночной цены, надлежащее распространение информации о них и поддержания высокого уровня профессионализма участников рынка ценных бумаг.

3.2.Фондовые индексы

Фондовый индекс или биржевой индекс – это индикатор изменений цены выборки акций (т.е. своеобразного портфеля), которая представляет весь фондовый рынок.

Фондовый индекс – это, по сути, цена крупнейших компаний России. Движение индекса показывает изменение цен этих компаний. Цена компании зависит от ее нынешней прибыли и от перспектив роста ее прибыли и роста самой компании.

Прибыль и рост компании зависят от спроса на продукцию компании или, если спрос постоянный, от любых факторов, влияющих на предложение со стороны других компаний. На цену, например, акций «ЛУКОЙЛа», занимающих значительную долю в индексах РТС и ММВБ, влияет цена нефти, которая зависит от потребности и доступности нефти в ближайшем будущем.

Фондовые индексы – это переменные расчетные величины, характеризующие состояние определенного набора акций, включенных в базу расчетов. Целью этих расчетов является предвидение будущей активности акций на основании их истории. Индексы дают возможность инвесторам оценить как состояние экономики в целом, состояние рынка ценных бумаг (динамику курсов акций), так и состояние портфеля ценных бумаг.

Анализ изменений отраслевых индексов и рыночных цен на акции предприятий определенной отрасли может помочь выявить отраслевых лидеров и аутсайдеров и, соответственно, осуществить перевод финансовых активов в ту или иную отрасль. Многообразие индексов дает возможность инвесторам в зависимости от преследуемых целей самим выбирать необходимые показатели.

Так, снижение рентабельности производства в отрасли приводит к падению котировочных цен соответствующих акций и, как следствие, к общему падению биржевого индекса. Индексы на финансовом рынке могут использоваться для оценки факто-ров, влияющих в целом на изменение цен акций и как базовое средство для определения цены фьючерсов и опционов.

Индексы, взвешенные по цене и стоимости акций

Индексы бывают взвешенными по цене акции и средне-взвешенными по стоимости определенного количества акций наиболее надежных компаний. При вычислении взвешенных по цене индексов используются цены акций компаний, котирующихся на бирже.

Такие индексы представляют собой среднюю арифметическую цену акций, объединенных в выборку. Взвешенный по стоимости индекс равен сумме произведений цен акций на количество выпущенных акций, деленной на количество компаний, выпустивших эти акции.

Индексы по уровню капитализации

Индексы отличаются по уровню капитализации. Так отдельно могут формироваться индексы для «голубых фишек» и для акций второго и третьего эшелонов. Также могут быть индексы для облигаций, депозитарных расписок, закладных.

Индекс сам по себе – формула, базирующаяся на ценах акций нескольких десятков (сотен) главных промышленных компаний, которые наиболее полно характеризуют положение экономики промышленности страны.

ЗАКЛЮЧЕНИЕ

Финансовый рынок, ценные бумаги и фондовая биржа есть составная и необходимая часть экономики, призванная обеспечивать эффективность ее функционирования. Они находятся в тесной взаимосвязи и в тоже время по-своему специфичны.

Фондовый рынок — это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т.е. ценных бумаг.

Рынок ценных бумаг — это совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками. Кроме того он обладает своеобразными функциями.

Участниками рынка могут быть: государство, эмитенты, инвесторы, фондовые посредники, регистраторы, депозитарии, расчетно-клиринговые организации и инвестиционные фонды.

Существует двойное регулирование рынка: государственное и со стороны профессиональных участников. Важную роль на рынке ценных бумаг играют банки, выступающие активным участником этого рынка как в роли эмитента, так и в роли инвестора. Рынок ценных бумаг играет важную роль в системе перераспределения финансовых ресурсов государства, а также, необходим для нормального функционирования рыночной экономики. Ценные бумаги выступают в роли товара особого рода. Обладая двойственной природой – имущественное право как титул собственности и как отношения займа – ценные бумаги являются отражением реального работающего капитала, принося их владельцу доход.

Формированию максимально справедливой цены на ценные бумаги должна способствовать деятельность фондовых бирж, на которых посредством процедуры листинга, механизма биржевых торгов определяется единая котировка ценных бумаг, что должно повышать доверие инвесторов к ним. Государство с помощью фондовой биржи должно осуществлять размещение государственных ценных бумаг, а в целях максимального развития рынка ценных бумаг, в интересах инвесторов и эмитентов отдельных регионов, содействовать привлечению финансовых ресурсов предприятий, создания благоприятных условий для развития технологий и производств, создания фондовой инфраструктуры, способной в процессе разгосударствления в сжатые сроки реструктурировать производство в регионах, необходимо, чтобы наряду с биржевым рынком ценных бумаг развивался внебиржевой рынок ценных бумаг.

Таким образом, для успешного совершенствования рынка необходимо: во-первых повысить доверие к рынку ценных бумаг, во-вторых необходимо усовершенствовать законодательно-правовую базу, в-третьих необходима такая политика, которая бы позволила в короткие сроки завершить процесс приватизации, поскольку из опыта развитых стран видно, что акции акционерных обществ играют большую роль на рынке ценных бумаг. В нашей же стране ведущая роль принадлежит государственным ценным бумагам.

В условиях развития рыночной экономики, изменений произошедших во всех сферах жизни возникает необходимость дальнейшего изучения финансовых рынков, ценных бумаг и фондовых бирж, а также использовании уже накопленных знаний в этой области для обеспечения наиболее успешного функционирования данных структур в экономике.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Конституция Российской Федерации: официальный текст. – М.: ОМЕГА-Л, 2016 – 69 с.

2. Экономическая теория: Учебное пособие / Т.Г. Бродская, В.И. Видяпин, В.В. Громыко и др. — М.: РИОР, 2014. — 208 с.

3. Экономическая теория: Учебное пособие / А.О. Руднева. — М.: НИЦ ИНФРА-М, 2014. — 155 с.

4. Экономическая теория: Учебник / В.В.Багинова, Т.Г.Бродская и др.; Под общ. ред. проф. А.И.Добрынина, Г.П.Журавлевой — 2-e изд. — М.: НИЦ ИНФРА-М, 2014. — 459 с.

Источник https://www.finam.ru/publications/item/fondovye-indeksy-chto-eto-takoe-spisok-izvestnyx-20210716-12280/

Источник https://habr.com/ru/company/iticapital/blog/232441/

Источник https://scienceforum.ru/2018/article/2018007357