Как выбрать кредитное плечо в торговле на бирже

Использование плеча при торговле биржевыми активами способно значительно увеличить прибыль трейдера, однако оно также несёт в себе весомые риски получения убытка. Но стоит помнить, что риск — величина контролируемая и рассчитываемая. Это позволяет трейдеру максимизировать свою прибыль от используемого плеча и одновременно держать риск на комфортном уровне.

Оптимальное плечо

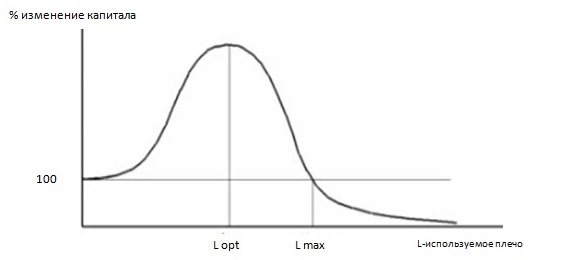

Биржевым новичкам часто кажется, что чем большее плечо они задействуют, тем большую прибыль смогут получить, но такое заключение неверно. Если у трейдера есть прибыльная торговая система и при этом он торгует без плеча, то, задействуя и последовательно увеличивая плечо, он увидит очень интересный эффект. Сначала используемое плечо будет увеличивать прибыль трейдера, причём это увеличение может быть ощутимым. И чем большее плечо трейдер будет использовать, тем большую прибыль будет получать. Так будет происходить до определённого момента. Значение плеча, с превышением которого перестает расти доход, называется оптимальным и обозначается как Lopt.

Исходя из названия данного параметра, можно сделать вывод, что плечо Lopt лучше всего подходит для торговой стратегии трейдера. Но что же будет, если трейдер продолжит увеличивать плечо дальше? При таком увеличении прибыль начнёт не увеличиваться, а снижаться при, казалось бы, верных действиях к её максимизации. И чем больше трейдер будет увеличивать плечо после оптимального значения, тем меньше прибыли будет приносить его торговая система. Мало того, при дальнейшем увеличении плеча прибыль от изначально доходной торговли сменится на убыток. То значение плеча, при котором его дальнейшее увеличение заставит систему приносить потери, называется максимальным плечом, Lmax. Получается, что плечо может абсолютно по-разному влиять на одну и ту же торговую систему, как увеличивая прибыль от торговли, так и снижая прибыльность торговой системы. Но возникает вопрос — почему это происходит, в чём заключается столь неоднозначное влияние плеча?

Дело в том, что любой торговый метод, помимо прибыльных сделок, предполагает и какое-то количество убыточных. Теперь представим, что трейдер входит в сделку без плеча на 10% своего депозита и получает 10% по сделке, что, в свою очередь, приносит плюс 1% от объёма депозита трейдера. Если бы трейдер торговал с первым плечом, то такая сделка принесла бы ему 2%, если с десятым — 10% и так далее, что кажется весьма заманчивым.

Но на эту ситуацию следует посмотреть и с другой стороны. Если трейдер торгует без плеча и входит на 10% депозита в сделку, но получает не прибыль, а убыток в размере, допустим, 5% от сделки, то есть 0,5% от размера капитала. Это кажется комфортным значением. Но если бы трейдер использовал плечо, его убыток возрастал бы кратно. Так, при задействовании первого плеча убыток составил бы 1%, что тоже находится в диапазоне приемлемых значений. Но если трейдер использовал бы двадцатое плечо, то убыток в 0,5% по сделке принес бы ему уже минус 10% от его капитала. А теперь представим, что трейдер совершил при использовании данного плеча серию из пяти убыточных сделок, то есть потерял 50% своего капитала.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча.

Коэффициенты торговых систем

Необходимо понимать, что плечо подбирается не под торговый актив, а под торговую систему. Она имеет коэффициенты, значения которых и подскажут, какое именно плечо оптимально при реализации данного торгового метода. Любая торговая система тестируется в определённый период времени, за который совершается какое-то количество сделок (не менее 30).

Обозначим полученное количество сделок как n. Каждая из этих n совершённых сделок принесла свой процентный (к значению исходного капитала) результат, в каких-то случаях положительный, в каких-то — отрицательный. Сумма этих результатов является доходностью системы за анализируемый период. Так, если было совершено пять сделок, из которых две принесли доход по 5%, ещё одна — 4%, а две другие — убыток 1% и 2%, общий результат показал бы прибыль 11%. Но помимо столь очевидных параметров системы есть и другие.

Целесообразно вычислить долю положительных и отрицательных сделок. В нашем случае было совершено три положительные (обозначим их n+) и две отрицательные (n-) сделки из пяти. То есть доля положительных сделок от их общего количества (её называют профит-вероятностью, или PV) составила 3/5, или 60%, а отрицательных (лосс-вероятность, или LV) соответственно 2/5, или 40%. Далее стоит вычислить общую положительную доходность системы (E+), суммируя положительные результаты сделок, увенчавшихся успехом. В нашем случае это 5+4+5, что равно 14%. Аналогичные действия стоит проделать и для отрицательных сделок (отрицательная доходность системы E-), чем получим −2+(−1), что равняется −3%.

Далее следует вычислить среднюю положительную доходность по сделке (TP), разделив общую положительную доходность E+ на количество сделок с положительным результатом n+. В нашем случае мы получим 14/3, т. е. 4,6% — это будет наше среднее ожидаемое значение от положительной сделки на статистически значимом временном периоде, или средний тейк-профит. Далее следует вычислить средний стоп-лосс (SL), разделив общую отрицательную доходность E- на количество отрицательных сделок n-. В нашем случае это 3/2, или 1,5%. Следующим шагом вычислим так называемый профит-фактор (PF), который будет равен отношению среднего тейк-профита (TP) к среднему стоп-лоссу (SL), то есть в нашем случае 4,6/1,5, что равно 3,1. Эта цифра показывает, что средняя положительная сделка приносит прибыли в 3,1 раза больше, чем одна убыточная.

Исходя из приведенных коэффициентов, можно сделать вывод, что для использования плеча торговая система трейдера должна иметь высокую профит-вероятность PV, высокий профит-фактор PF и низкий средний стоп-лосс SL.

Расчёт оптимального плеча

Lopt (оптимальное плечо для торговой системы) можно вычислить как разность профит-фактора PF системы и единицы, поделенную на профит-фактор PF и умноженную на профит-вероятность PV, поделенную на 2 и на среднее значение стоп-лосса SL по убыточным сделкам.

Формулу Lopt можно записать как:

где PF — профит-фактор, PV — профит-вероятность, SL — средний стоп-лосс.

Например, система из 1000 сделок дает на истории 400 прибыльных сделок, 600 убыточных (убыточных обычно больше даже в прибыльных системах). Если при этом профит-фактор равен 3, а SL — 0,1, получим PV, равное 600/1000 = 0,4. Lopt = (3-1)/3*0,4/2/0,1=1,3. То есть использование в системе плеча выше 1,3 не будет давать увеличения доходности.

Плечо содержит в себе не только потенциал, но и риск. Проявить потенциал помогает понимание своей торговой системы и её адаптация к рыночным условиям с целью повышения профит-фактора и профит-вероятности и одновременного снижения среднего стопа. Это, в свою очередь, позволит использовать и большее плечо.

Что такое маржинальная торговля и кредитное плечо

Когда у нас не хватает денег на квартиру или машину, мы можем взять кредит в банке на их покупку — квартира или машина оформляются как залог в обеспечение кредита.

Если вы не расплатитесь по кредиту, банк может забрать заложенное под кредит имущество, продать его и вернуть свои деньги.

То же самое можно делать на бирже: покупать ценные бумаги в кредит и использовать их как обеспечение. Например, имея 100 000 Р , можно купить акций МТС на сумму до 650 000 Р или заключить контракт на покупку 24 000 $ , что приблизительно эквивалентно 1 600 000 Р .

Сделками с кредитным плечом называют такие сделки, объем которых превышает собственные средства. То есть когда вы хотите купить акций на 650 тысяч, а на счете у вас только 100.

Маржинальной торговлей обычно называют заключение таких сделок, для которых требуется получение кредита от брокера. То есть когда вы хотите купить акций на 650 тысяч, на счете у вас только 100, а недостающие 550 тысяч вам дает брокер под залог покупаемых или купленных до этого ценных бумаг.

Кредитное плечо — это когда вы хотите купить акций на 650 000 Р , а на счете у вас только 100 000 Р .

Размер кредитного плеча показывает, во сколько раз сумма, которую вы можете потратить на акции, превышает ту, которая у вас есть на самом деле. Существуют несколько способов записи размера кредитного плеча. Представим, что для покупки акций на 100 000 Р нам нужно иметь обеспечение на 20 000 Р . Мы можем записать это тремя способами:

- 1:5 — отношение собственных средств к стоимости того, что вы хотите купить;

- 1:4 — отношение собственных средств к сумме кредита, который нужен на покупку;

- 20% — процент собственных средств в размере позиции или портфеля.

Кредитное плечо и оценка залога

Суть маржинальной торговли заключается в том, что кредитование происходит под залог и этот залог всегда находится у брокера. И брокер как бы все время смотрит, за сколько он этот залог может продать. Поэтому брокера волнует лишь одно: чтобы у вас было достаточно собственных средств, чтобы покрыть разницу между начальной ценой залога и ценой, за которую его можно прямо сейчас продать.

Звучит непонятно, но давайте рассмотрим немного упрощенный пример.

Представим, я купил акций на миллион рублей, имея обеспечение на двести тысяч. Восемьсот тысяч брокер дал мне в долг. У меня появились акции на миллион, но они не совсем мои: в любой момент брокер может их продать, потому что они у него в залоге.

Брокер сидит и смотрит, что происходит с моими акциями. Если их цена ползет вверх, то все нормально: акции в любой момент можно продать с прибылью. Я получу прибыль, брокер получит комиссию и вернет те деньги, которые он дал мне в долг.

Брокер продолжает следить, как меняется рыночная цена купленных на его деньги акций. Если она начинает снижаться, то брокер начинает считать.

Ага, этот товарищ занял у меня 800 тысяч.

У меня в залоге акции на миллион.

Я могу их в любой момент продать.

Значит, если цена этих акций приблизится к 800 тысячам, а клиент не продаст их самостоятельно, то я могу их продать и ничего не потеряю.

Да, клиент потеряет свои 200 тысяч. Это его проблемы.

То, что это именно я потеряю деньги в случае снижения цены, справедливо: ведь я принимал решение о покупке акций и поэтому весь риск мой. Но если цена вырастет с 1 000 000 Р до 1 200 000 Р , то я могу продать акции, отдать брокеру его 800 000 Р и моя прибыль составит 200 000 Р . То есть риск мой, но и прибыль тоже моя.

Я мог бы просто купить акций на 200 000 Р без кредитного плеча. Тогда в случае подорожания на 20% заработал бы 40 000 Р , а не 200 000 Р . Но и в случае их обесценивания на 20% я потерял бы 40 000 Р , а не 200 000 Р .

Кредитное плечо — это мультипликатор: оно умножает и твой риск, и твою потенциальную прибыль. С кредитным плечом 1:5 ты заработаешь в 5 раз больше, но и потеряешь в 5 раз больше.

По сути, размер кредитного плеча показывает, как брокер или биржа оценивают риск изменения цены залога. Если они оценивают размер возможного падения цены какой-то акции в 15%, то мы при собственных средствах в 150 000 Р можем купить этих акций на 1 000 000 Р . Если допускается падение в 50%, то для покупки на 1 000 000 Р потребуется уже 500 000 Р .

У кредитования есть стоимость

Как и в случае с ипотекой, за кредитование на бирже нужно платить проценты. Думали, в сказку попали?

Если мы купили акции с плечом и продали в этот же день, то кредитование, как правило, бесплатное. Если купили сегодня, а продали в другой день, то кредитование деньгами стоит у российских брокеров до 20% годовых (конкретнее — в тарифах на брокерское обслуживание).

Не стоит недооценивать коварность цены кредитования. Если при собственных средствах в 200 000 Р открыть позицию в акции на 1 000 000 Р и держать ее полгода при ставке 20%, то только кредитование обойдется в 80 000 Р . Если цена акции останется неизменной, то потери составят около половины капитала просто из-за цены кредитования.

Как купить и продать в кредит

Покупать и продавать ценные бумаги или заключать контракты на бирже с превышением объема собственных средств очень просто. Обычно это не требует согласований и подписания дополнительных документов. У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание.

Обычно от вас даже не требуется самостоятельный расчет размера обеспечения или размера плеча. Вы просто видите в торговом терминале количество акций или других инструментов, которое можете купить или продать уже с учетом возможностей кредитования.

Если вы воспользуетесь этой возможностью и купите с плечом, то на кредит начнут ежедневно начисляться проценты. Как только вы продадите часть бумаг, купленную в кредит, проценты начисляться перестанут.

В Тинькофф Инвестициях маржинальная торговля доступна всем клиентам с брокерским счетом или ИИС. Для доступа к маржинальной торговле включите режим «Маржинальная торговля» в личном кабинете в разделе «О счете» или в приложении Тинькофф Инвестиций. Источник: tinkoff.ru

Если переносите маржинальную позицию на следующий день, то брокер спишет комиссию за кредит. В личном кабинете Тинькофф Инвестиций она будет отображаться на вкладке «События» «max: 314» означает, что я могу купить 314 лотов по 10 акций. В поле «Объем» мы видим, что стоимость этих акций будет чуть меньше 900 000 Р . На счете у меня в этот момент около 140 000 Р . Итоговое количество и сумма сделки уже рассчитаны с учетом кредитного плеча.

Маржинальная торговля подразумевает не только кредитование деньгами для покупки. Возможна и продажа акций, которых у вас нет, то есть продажа акций, взятых взаймы у брокера. Но в какой-то момент их придется купить на рынке обратно, чтобы вернуть долг.

Кроме того, одни ценные бумаги — «маржинальные» — могут использоваться как обеспечение для покупки в кредит других бумаг, даже немаржинальных. Потому что для получения кредита нужны не денежные средства, а подходящие для залога бумаги.

Сейчас мне доступно на покупку без плеча 19 лотов по 10 акций, так как в этот момент на счете у меня лежит порядка 40 000 Р , а с плечом я могу купить уже 1305 лотов, примерно на 2,7 млн Р . В моем портфеле сейчас один лот МТС — могу его продать. Если в настройках отключить режим маржинальной торговли, то максимальное количество доступных акций для покупки и продажи будет отображаться без кредитного плеча

Широкая доступность маржинального кредитования объясняется тем, что это кредитование под очень ликвидный залог по типовым правилам. Одалживая вам деньги, брокер почти не рискует, ведь у него есть залог.

Цена этого залога известна в каждый момент на протяжении торговой сессии, а реализация залога по рыночной цене почти не занимает времени и ресурсов.

В сделках со срочными контрактами, такими как фьючерсы, маржинальное кредитование на уровне брокера не требуется вовсе. Кредитное плечо заложено в самой сути этих контрактов из-за частичного обеспечения — это уже серьезная финансовая магия на уровне биржи, об этом нам пока рано.

Какое плечо доступно на фондовом рынке

Размер плеча зависит от используемых инструментов, вашего материального статуса и желания.

У каждой акции и облигации свой уровень риска и размер плеча. Размер кредита зависит от того, какие бумаги вы используете в качестве обеспечения.

Одни считаются более надежными, и под них можно получить больше денег, чем под другие. Не все ценные бумаги, доступные на бирже, принимаются в обеспечение или доступны для продажи в кредит. Конкретный список уточняйте у своего брокера.

Размер плеча определяется уровнем риска по всему портфелю в залоге и измеряется в процентах, на которые может обесцениться залог. Базовые уровни риска рассчитывает банк НКЦ, входящий в группу Московской биржи. Брокеры могут рассчитывать свои уровни на базе уровней НКЦ.

Использование разных ценных бумаг в качестве залога сильно усложнило бы примеры. Поэтому будем считать, что у нас изначально нет залога, а есть только деньги. И мы покупаем маржинальную акцию, которая сама становится залогом в ходе сделки.

Например, по состоянию на январь 2022 года для акций МТС минимальная ставка риска составляет 19%, а для «Детского мира» — 28%. Чтобы быстро прикинуть, на какую сумму можно купить акций на 100 000 Р , нужно поделить собственные средства на ставку риска:

- 100 000 Р / 0,19 ≈ 526 316 Р

- 100 000 Р / 0,28 ≈ 357 143 Р

То есть принимаемые в залог акции МТС на сумму 100 000 Р для целей залога оцениваются в 81 000 Р . А имея 100 000 Р обеспечения, можно купить акций МТС на сумму 526 316 Р в лучшем случае. «Детского мира» — на 357 143 Р . Будет ли случай лучшим, зависит от условий конкретного брокера и вашего материального статуса.

Когда ставка риска установлена как 100%, актив считается неликвидным и для его покупки потребуется полное обеспечение — то есть 100% от его стоимости.

Стандартный и повышенный уровни риска. Клиенты российских брокеров — физические лица — делятся на две категории: клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Клиентам со стандартным уровнем доступно меньшее кредитное плечо, чем КПУР.

Для того чтобы понять разницу между КСУР и КПУР, посчитаем, какую максимальную позицию можно теоретически открыть в акциях МТС и «Детский мир», имея 100 000 Р собственных средств.

Что такое маржинальная торговля, зачем нужна и какие риски несет

Инвестиции на заемные средства — популярная и относительно недорогая услуга на рынке ценных бумаг. Рассказываем, как она работает, какую прибыль и убытки может принести и кто может торговать с плечом.

Что такое маржинальная торговля

Маржинальная торговля — это совершение сделок в кредит, обычно под залог имеющихся активов (ценных бумаг или денег). Другое название — торговля с плечом (имеется в виду опять же кредитное плечо), которое может быть в несколько раз выше суммы актива.

Суть сводится к тому, что клиент добровольно берет займ у брокера, чтобы купить больше ценных бумаг, чем он может себе позволить на свои собственные средства, которые уже есть на счете. Либо продает те ценные бумаги, которых у него нет.

Два примера маржинальных сделок

Например, на счете 100 тыс. рублей, и инвестор уверен, что акции «Газпрома» будут расти. Он покупает эти ценные бумаги с двойным плечом на сумму 200 тыс., из которых 100 тыс. — это свои средства, а другие 100 тыс. — заемные, взятые под залог первых 100 тыс.

Обратная ситуация: инвестор уверен, что акции «Газпрома» будут падать. У него нет таких ценных бумаг, но есть 100 тыс. рублей или акции другой компании на такую же сумму. Он может продать их на те же 200 тыс., взяв в долг у брокера под залог тех активов, что есть на счете.

Для чего нужны сделки с плечом

Кредит от брокера выполняет роль финансового рычага, он увеличивает потенциальную прибыль. Если брать первый пример с умножением покупки акций «Газпрома», то рост акций, скажем, на 10% принесет не 10 тыс., как было бы без займа, а 20 тыс. И доходность вырастает вдвое: 20 тыс. / 100 тыс. = 20%.

Аналогичная операция происходит при маржинальной продаже. Инвестор может продать взятые в долг акции на 200 тыс. Например, они упали, скажем, на те же 10% и стали стоить около 180 тыс. Инвестор выкупил их обратно и отдал брокеру, заработав 20 тыс. при вложенных своих собственных 100 тыс. (они были залогом), то есть 20%.

В первом случае сделку называют длинной (лонг), имея в виду, что позиция инвестора совпадает с долгосрочным трендом на рынке, то есть с ростом. Во втором случае сделка называется короткой (шорт), потому что это чисто спекулятивная ставка на быстрое падение актива.

Зачем инвестору маржинальные сделки

Чаще всего торговлю с плечом практикуют опытные спекулянты, но она также может быть полезна для долгосрочных инвесторов, которые совершают сделки редко, например, копят на какую-то далекую финансовую цель.

При продаже акций возникает разрыв между днем сделки и датой, когда деньги реально поступят на счет (два торговых дня). Имея подключенную маржинальную торговлю, можно продать одни бумаги и купить другие в один и тот же день, как бы заложив старые для покупки новых. Стоит учитывать, что у каждого брокера своя риск-политика, от которой зависит, насколько быстро клиент может распоряжаться этими средствами.

Еще одна опция, которая может пригодиться инвестору — маржинальный вывод. Брокер позволяет частично выводить деньги со счета под залог имеющихся ценных бумаг. То есть, не продавая свои активы, можно получить экспресс-кредит, чтобы решить какую-то срочную денежную проблему.

Кому доступна маржинальная торговля

По умолчанию у всех новых клиентов брокеров эта опция отключена. Ранее могли возникать ситуации, когда инвестор случайно купил ценные бумаги на сумму больше, чем у него есть, но с 2021 г. такое стало невозможно. ЦБ обязывает подключать эту опцию каждому инвестору индивидуально.

Чтобы новичок мог совершать маржинальные сделки на бирже и получил доступ к брокерским займам, ему сначала нужно пройти специальный типовой тест. На Банки.ру в разделе «Обучение» есть разбор ответов на него. Тест можно пересдавать сколько угодно раз без ограничений.

Обычно после прохождения теста на следующий день сделки уже становятся доступны. У некоторых брокеров есть дополнительная защита для новичков: нужно включить маржинальную торговлю в личном кабинете или приложении, поставив соответствующий чекбокс.

Сколько стоят маржинальные сделки

Ограничений по сумме, от которой можно торговать с плечом, нет, но есть ставки риска. Ставки кредитования на бирже у каждого брокера свои, они прописаны в каждом тарифе. Как правило, они растут и падают вслед за другими кредитными и депозитными ставками в стране. При ключевой ставке 10% брокеры берут за услугу от 12 до 17% годовых.

Кроме того, брокеры берут с каждой покупки или продажи свою стандартную комиссию. Как правило, это 0,03–0,05% суммы сделки. Получается, например, для акций на 200 тыс. рублей, из которых 100 тыс. заемные, на покупку и продажу (могут произойти в разные дни) в сумме будет потрачено до 200 рублей.

За пользование кредитным плечом обычно деньги снимают ежедневно. Для ставки 17% годовых это чуть менее 0,05% в сутки. Если открыть маржинальную позицию на 200 тыс. и не закрывать ее неделю, то со 100 тыс. заемных будет взято в пользу брокера около 47 рублей, за месяц — почти 200 рублей.

В чем опасность торговли с плечом

Торговля с плечом довольно дешевая, и начинающие инвесторы не придают значения столь низким тарифам. Более того, сделки, открытые и закрытые внутри одного дня, как правило, бесплатны, даже если они совершаются с плечом.

Но главный подвох — это сам кредитный рычаг. Он увеличивает не только потенциальную прибыль, но и возможный убыток. По статистике, убытки случаются гораздо чаще, поскольку клиент не успевает своевременно отреагировать на изменение цены.

Например, при покупке акций на 200 тыс., где половина средств заемные, и падении этих акций на 10% инвестор получает двукратный убыток — 20 тыс. рублей на свои вложенные 100 тыс. (−20%). При открытии шорта, если акция внезапно пошла вверх, проданные 200 тыс. вырастают до 220 тыс., и клиент остается должен 20 тыс.

При этом на рынке случаются гораздо более сильные движения даже внутри одного дня: 20%, 30%, 50% по каждой акции и выше. Если акция упала вдвое, то позиция лонг в нашем примере превращается в 0 рублей (акции клиента полностью ушли в убыток). При шорте такое же случится, если будет рост акции в 1,5 раза.

Что такое маржин-колл и стоп-аут

В реальности брокер никогда не дожидается наступления ситуации, чтобы актив, который находится в залоге, перестал покрывать размер убытка на счете. Он высылает предупреждение (маржин-колл) по почте или через приложение заранее, требуя внести деньги либо закрыть часть позиции.

У каждого брокера свои пределы риска, плюс все клиенты разбиты по категориям, кроме того, у каждой акции или валюты свои параметры риска (доступного под залог плеча). Но, как правило, маржин-колл наступает, когда стоимость всех активов снижается на треть от их первоначального размера.

Если клиент не получил сообщение, не заметил или не успел среагировать (деньги не всегда можно быстро отправить на счет), то брокер может применить процедуру под названием стоп-аут. Он сам продаст или выкупит часть активов, причем на свой выбор, чтобы вернуть маржу клиента к безопасному пределу.

Как избежать маржин-колла

Два основных способа не попадать в ситуацию, когда брокер шлет подобные уведомления, это следить за своими лимитами самостоятельно, а также использовать стоп-лоссы (автоматические заявки на покупку или продажу при падении стоимости актива).

В первом случае речь о том, чтобы заранее посмотреть размер доступного плеча. Например, для клиентов со стандартным уровнем риска (это большинство людей на бирже) в акциях крупных компаний ставка риска может составлять 35% (значит 65% добавит брокер), а в средних и поменьше — всего 90% (добавит не более 10%). Свою ставку можно узнать в приложении или на сайте брокера. Для каждого клиента она рассчитывается индивидуально в зависимости от размера портфеля, его структуры и риск-профиля.

Источник https://journal.open-broker.ru/trading/kak-vybrat-kreditnoe-plecho-v-torgovle-na-birzhe/

Источник https://journal.tinkoff.ru/margin-trading/

Источник https://www.banki.ru/news/daytheme/?id=10969038