Фондовый рынок США для начинающих инвесторов

О книге «Фондовый рынок США для начинающих инвесторов»

Начиная интересоваться темой инвестирования, люди прежде всего обращают внимание на книги. В них можно найти теоретическую и практическую информацию, советы и примеры. Книга Тамары Тепловой даст полную информацию об инвестировании. Она написана академическим текстом, но при этом будет вполне понятна даже новичку. В большей степени она будет полезна тем, кто хочет вкладывать деньги в акции американских компаний, а это можно делать и в России, и в какой-либо другой стране. Но она откроет много интересного любому инвестору.

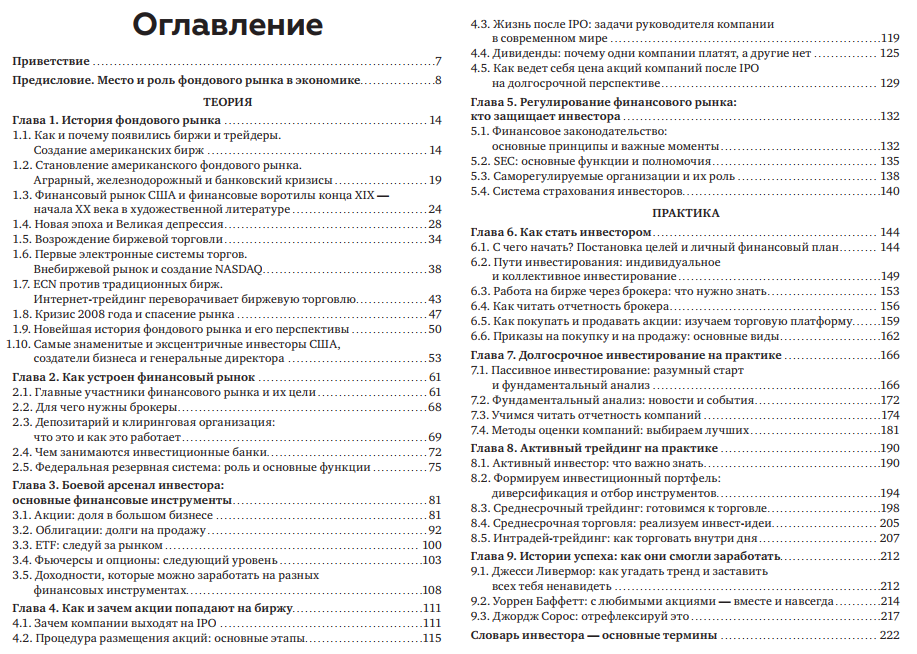

Книга затрагивает и теоретические, и практические вопросы. Так, авторы сначала рассказывают об истории фондовых рынков, поясняют, зачем вообще компании продают свои акции и как на этом можно заработать. Мир фондового рынка перестаёт быть непонятным и чужим. Затем в книге рассматриваются практические аспекты, вместе с ней новички смогут сделать свои первые шаги в инвестировании. Здесь рассказывается о важных принципах формирования портфеля и о способах ограничения рисков. Даются правила ведения торгов и стратегии инвестирования. Информация подкрепляется практическими примерами из жизни трейдеров. Книгу стоит изучить любому человеку, кто хочет разобраться в теме фондовых рынков, но пока знает слишком мало.

На нашем сайте вы можете скачать книгу «Фондовый рынок США для начинающих инвесторов» Теплова Тамара Викторовна бесплатно и без регистрации в формате fb2, rtf, epub, pdf, txt, читать книгу онлайн или купить книгу в интернет-магазине.

Отзывы читателей

В книге Фондовый рынок США для начинающих инвесторов коротко и очень емко описана история штатовского фондового рынка, которая дает реальную картину и понимание динамики развития. Практическая часть лучше, чем в книгах, которые довелось прочитать. Здесь нет лирических отступлений, которые сбивают с мысли. Каждая тема написана коротко и понятно, даже разобраться можно в таких вопросах, как сформировать портфель, чем отличаются стратегии, основные ошибки в работе. Рекомендую для обучения и для тех, кто уже начал торговать, но прибыли желаемой нет.

Закончил читать книгу «Фондовый рынок США для начинающих инвесторов». Думаю, что книга поможет минимизировать риски и собрать более прибыльный инвестиционный портфель если правильно усвоил методы формирования портфеля и фундаментальный анализ. Но книга, все же, рассчитана именно на новичков, которые только собираются торговать на США, так как пошагово расписано с чего начинать, как брокера выбирать, как на платформе работать. Еще могу выделить реальные истории легендарных трейдеров, которые не просто подкрепляют теоретические знания об инвестировании в ценные бумаги, но и указывают на наиболее распространенные ошибки и «провалы».

Прочел книгу Фондовый рынок США для начинающих инвесторов быстро, так как читается легко. В книге собрано практически все, что касается биржевой торговли на Америке. На мое удивление в большинстве разделов книги передано самое главное. Единственный общий раздел — это история биржи и прогноз ее существования. Для себя из книги получил ряд полезных советов касательно психологической атмосферы торговли на бирже. Описываются комментарии знаменитых инвесторов, как они сохраняли хладнокровие и спокойствие. Немного не понравилось крайне сжатое описание стратегий. В целом книга не идеальная, но прочитав ее можно начать самостоятельно торговать на американском рынке. Информации из книги для этого вполне хватит.

Фондовый рынок США для начинающих инвесторов от компании Фридом Финанс — это книга, которую я бы порекомендовал почитать каждому, кто собирается начать свой путь трейдера. В ней очень хорошо описывается чем сейчас живет фондовый рынок США и почему он сегодня так привлекателен для инвесторов. Николас Берггрюн – миллиардер-бомж, который начал свой путь с полного краха в жизни, рассказывает, как правильно выйти из депрессивного состояния и начать действовать (в книге написано о нем). Были моменты в книге, которые не очень интересно читать, но их нужно прочесть так как они косвенно связаны с дальнейшими мыслями автора. Самое на мой взгляд интересное это стратегия инвестирования:

Уоррен Баффет, например, инвестирует только на длительный срок и объясняет причины этого. Но какой путь выбрать — книга поможет исходя от вашего желания и психотипа личности.

Не важно, как сильно ты бьешь, важно, как держишь удар. В книге объясняется, что фондовый рынок, это отличная возможность отлично заработать и увеличить свой капитал. Но не стоит забывать и о том, что рынок может опрокинуть с такой силой, что можешь уже и не встать. Отличная книжка!

Фондовый рынок США для начинающих инвесторов — скачать книгу

«Фондовый рынок США для начинающих инвесторов» — книга, написанная следующими авторами: Тамара Теплова, Дмитрий Панченко, Игорь Клюшнев, будет полезная каждому трейдеру. Книга описывает историю появления фондового рынка, как устроены финансовые рынки, чем живут рынки сейчас и почему они так привлекательны для инвесторов. Из книги вы узнаете все, что нужно для начала работы на рынке ценных бумаг: терминологию, стратегии, правила ведения торгов, правила управления рисками, как надо правильно формировать инвестиционный портфель и многое другое.

Кроме теории, книга содержит много практических примеров из жизни настоящих трейдеров.

Скачать книгу:

Как устроен фондовый рынок США — видео для начинающих:

Читать онлайн фрагмент главы 8, Активный трейдинг на практике

Активный инвестор: что важно знать

В отличие от пассивного инвестора, который совершает сделки редко и готов ждать отдачи от инвестиций годами, активный трейдер покупает и продает

акции часто, а его горизонт инвестирования является краткосрочным. Обычно он не превышает нескольких недель, а на практике может составлять даже считанные часы или минуты. Активный инвестор зарабатывает не только на росте, но и на падении акций, продавая дорогие бумаги, чтобы откупить их дешевле, а также использует маржинальное кредитование для увеличения прибыли от своих операций.

Для трейдера операции на бирже — в первую очередь способ постоянного заработка. Точную границу между трейдингом и инвестированием провести сложно, однако определенным индикатором может служить срок, на который покупается тот или иной финансовый актив. Как правило, покупка акций с намерением держать их год и дольше говорит об инвестиционном характере операций, меньшие горизонты — о спекулятивном трейдинге.

Горизонт инвестиций определяет и особенности активной торговли, и они совершенно иные, чем при пассивном инвестировании. Первое, что следует знать активному инвестору, — это как воспринимать потери. Если пассивный инвестор за счет длительного срока инвестиций и глубокой диверсификации обычно оказывается в плюсе, то у активных, даже самых опытных, убыточные сделки неизбежны.

Невозможно в 100% случаев войти в сделку на минимуме и выйти на максимуме (или наоборот, в случае стремления заработать на понижении цены). Проскальзывания, промедления во времени и просто рыночное движение «не в ту сторону» всегда будут мешать совершать «идеальные сделки». На самом деле это нормально: начинающим трейдерам приходится учиться не переживать не только по поводу убытков, но и по поводу упущенной (якобы) прибыли. Гораздо важнее уметь контролировать эти убытки и обеспечивать необходимый процент прибыльных сделок. Важно управлять своими эмоциями, не становиться их заложником и целенаправленно идти к поставленной цели. На первых этапах обучения трейдингу трейдеру следует определиться, какой тип торговли наиболее комфортен именно для него.

Так, если трейдер не может заснуть, потому что перенес позицию на следующий день, то ему лучше вообще не переносить позиции, а сосредоточиться

на внутридневном трейдинге. Многие трейдеры полностью распродают свой портфель перед летним отпуском, чтобы спокойно отдыхать и не думать о неожиданностях, которые может преподнести фондовый рынок.

Важнейший элемент работы активного трейдера — управление рисками. В разделе 6.1 мы рассмотрели вопрос, какую сумму рекомендуется выделить

для биржевых операций. Добавим, что, хотя трейдер имеет полное право пополнять свой торговый счет, если сумма на нем приблизилась к нулю, следует воспринимать эту ситуацию как экстренную, которая должна заставить задуматься, продолжать ли заниматься торговлей на бирже без серьезного

переосмысления своей стратегии и не надо ли сделать паузу. Так или иначе, торговля на бирже должна иметь одну простую цель — приращение капитала.

Перед стартом работы на бирже каждый трейдер должен сформулировать ответы на следующие вопросы (эти ответы в дальнейшем станут своеобразными индикаторами для построения успешной торговой стратегии).

— Какая доля убыточных сделок определяется трейдером как приемлемая?

— Какой период убыточных сделок может выдержать торговый счет?

— Какую максимальную сумму (или долю) убытка, включая комиссии,

допускается получить на одной операции?

— Какое максимальное плечо он планирует использовать?

Основную опасность для трейдера, особенно начинающего, представляет маржинальное кредитование. Несложно понять почему: размер максимальных потерь прямо пропорционален плечу брокера. Так, если трейдер занял у брокера 300 долл. и с учетом собственных 100 купил акций на 400 долл., то при падении цены актива на 10% его потери составят 40 долл., что равно 40% собственных средств. Поэтому рекомендуем при первых шагах в трейдинге использовать минимальный размер плеча либо отказаться от него вовсе. Текущий уровень маржи — отношение собственных средств к портфелю ценных бумаг, в торговой платформе указывается в процентах. Чем ниже это значение, тем больше в портфеле доля заемных средств. Если значение приближается к 25% — это тревожный звонок. 25% означает максимальное, «четвертое» плечо. Если это значение падает ниже 20%, то трейдер находится192 Практика в зоне риска. Если падение продолжится, то позиции могут быть закрыты принудительно, в том числе без его участия (такое возможно, особенно если брокеру не удалось быстро связаться с трейдером). Принудительное закрытие, или margin call, предполагает значительную потерю собственных средств брокера, и важно не допустить такой ситуации. Краеугольный камень контроля рисков — ограничение возможных потерь. Это делается при помощи стоп-заявок, которые мы уже рассмотрели.

Необходимо сказать, что в среднем стоп устанавливается на величине минус 2–5% от цены акции (однако каждый трейдер определяет свой индивидуальный уровень в зависимости от стратегии). При использовании заемных средств стоп-лосс необходимо устанавливать еще ближе к цене входа: он будет тем «короче», чем больше плечо. Если пассивный инвестор практически не выставляет заранее значений, по которым он будет продавать свои акции, то активному инвестору перед открытием позиции всегда необходимо четко определить три ключевые точки:

— по какой цене происходит вход в позицию;

— где будет установлен стоп-лосс;

— где будет установлен тейк-профит, уровень, при котором сделка принесет достаточно прибыли и может быть закрыта.

Только определившись со всеми тремя точками, трейдер получит четко сформулированную полноценную торговую идею. Активные трейдеры могут пользоваться фундаментальным анализом, но значительно бо́льшую роль в их работе играет анализ технический. Если речь идет о сделках на интервалах внутри дня и даже в несколько дней, фундаментальные показатели не играют практически никакой роли. Технический анализ представляет собой метод прогнозирования будущей цены акции исходя из прошлых движений ее цены и особых закономерностей, действующих на фондовом рынке. Можно сказать, что технический анализ, а вместе с ним и активный трейдер руководствуются только текущим объемом спроса и предложения на данную акцию.

Основные понятия технического анализа, которые необходимо знать активному трейдеру, следующие.

— Тренд — движение цены в определенном направлении. Тренд может

быть восходящим и нисходящим.

— Уровень поддержки — горизонтальная линия, соединяющая по меньшей мере два локальных ценовых минимума акции.

— Уровень сопротивления — горизонтальная линия, соединяющая по меньшей мере два локальных ценовых максимума.

Если локальных минимумов или максимумов, поддерживающих данный уровень, много и они сформировались давно, то говорят о сильном уровне поддержки или сопротивления. Часто при «пробитии» сопротивления этот уровень становится уровнем поддержки — и наоборот. Отсюда же известное понятие «психологический уровень»: замечено, что часто уровнями поддержки и сопротивления становятся круглые значения цены или индекса.

У трендов также есть линии сопротивления и поддержки, которые проводятся не горизонтально, а по направлению движения тренда, и объединяют его максимумы или минимумы.

— Боковик, боковой тренд — движение цены в определенном диапазоне, без ярко выраженного роста или снижения.

— Simple Moving Average — простая скользящая средняя, среднее значение цены акций за определенный период. Скажем, 20-дневная SMA — сумма цен закрытия (или средних за день) за 20 предыдущих дней, деленная на 20. Чем короче период, используемый для расчета скользящей средней, тем ближе она к рыночным котировкам. Чем этот период длиннее, тем более сглаженной по отношению к графику цен будет график SMA.

— Exponential Moving Average — экспоненциальная скользящая средняя, где, в отличие от SMA, у значений цен разный вес: чем ближе день к текущему моменту, тем выше его вес в показателе.

— MACD, Moving Average Convergence/Divergence — схождение и расхождение скользящих средних. Обычно для этой цели берется разность двух скользящих средних с разными периодами.

— ATR, Average True Range — средняя волатильность акции за день. Рассчитывается как средняя величина разброса от минимального до максимального значения цены за день на протяжении определенного периода.

Cигналы на покупку или продажу, которые подают технические индикаторы (например, индикатор MACD), не должны входить в противоречие с трендом, который демонстрирует рынок. Например, сигнал на продажу во время ярко выраженного растущего тренда требует или дополнительного обоснования, или игнорирования. При этом все индикаторы, которые использует трейдер, должны соответствовать друг другу по периодичности: если позиция удерживается 1–2 дня, то минутные графики и построенные на их основе уровни поддержки и сопротивления, разумеется, не пригодятся.

Тамара Теплова — Фондовый рынок США для начинающих инвесторов

Здесь можно купить и скачать «Тамара Теплова — Фондовый рынок США для начинающих инвесторов» в формате fb2, epub, txt, doc, pdf. Жанр: Ценные бумаги и инвестиции, издательство ЛитагентМИФ без БКafcf7f36-d209-11e4-a494-0025905a0812, год 2016. Так же Вы можете читать ознакомительный отрывок из книги на сайте LibFox.Ru (ЛибФокс) или прочесть описание и ознакомиться с отзывами.

Книга распространяется на условиях партнёрской программы.

Все авторские права соблюдены. Напишите нам, если Вы не согласны.

Описание книги «Фондовый рынок США для начинающих инвесторов»

Описание и краткое содержание «Фондовый рынок США для начинающих инвесторов» читать бесплатно онлайн.

В книге освещены все аспекты, необходимые для начала инвестирования в ценные бумаги на биржах США, в том числе основные термины, правила ведения торгов и инвестиционные стратегии, принципы формирования портфеля, способы ограничения рисков.

Теория работы на американских биржах в этой книге переплетена с практическими примерами из жизни трейдеров. Теоретическая позиция представлена редакцией профессора Высшей школы экономики Тамары Тепловой, практическая часть подготовлена коллективом профессиональных инвесторов из инвестиционной компании «Фридом Финанс».

Книга адресована начинающим инвесторам, она поможет сделать первые шаги в формировании портфеля ценных бумаг.

Тамара Теплова, Игорь Клюшнев, Дмитрий Панченко

Фондовый рынок США для начинающих инвесторов

© Клюшнев И., Теплова Т., Панченко Д., 2016

© ООО «Манн, Иванов и Фербер», 2016

Книга «Фондовый рынок США для начинающих инвесторов» подготовлена коллективом инвестиционной компании «Фридом Финанс» при значительном участии Высшей школы экономики. Мы рассказываем о рынке ценных бумаг США – месте больших возможностей, деле всей нашей жизни, ставшем не только работой, но и любимым хобби.

Американский рынок – самый большой в мире. С лучшей инфраструктурой, с проникновением биржевой тематики в повседневную жизнь. Это место притяжения инвесторов и капитала всего мира. Ценные бумаги в США – вещь обыденная: здесь есть акции, торгующиеся на бирже уже больше ста лет, здесь есть инвесторы, которые десятки лет подряд получают дивиденды от любимой компании, и есть несколько поколений граждан, которые приняли акции по наследству и планируют передать их в дальнейшем своим детям.

В этой книге мы знакомим читателей с интереснейшей американской инвестиционной культурой, рассказываем о принципах рационального поведения инвестора, делимся своим мнением – как правильно сделать первые шаги в этот мир новых возможностей.

Как и в любом деле, успех в инвестициях на фондовых биржах США приходит к тем, кто вооружен необходимыми знаниями и много практиковался. Вам предстоит сложный путь, где лучшие получают щедрое вознаграждение.

Однако не стоит думать, что инвестирование – инструмент только для избранных. Десятки миллионов человек по всему миру инвестируют в акции на биржах США. Мы предлагаем вам вместе с нами сделать первый шаг и надеемся, что книга станет полезным проводником на пути к этой цели.

У вас все получится!

Тимур Турлов, генеральный директор ИК «Фридом Финанс»

Место и роль фондового рынка в экономике

Инвестор, оперирующий пакетами акций, – устоявшийся в массовом сознании образ в США. Это неудивительно, ведь фондовый рынок, вошедший в повседневную жизнь, не только обогатил экономику Штатов и их граждан, но и дал безграничные возможности инвесторам со всего мира.

Сложно даже представить, как много всего опирается на успешно функционирующий фондовый рынок: работа банков, страховых компаний, пенсионных и инвестиционных фондов всего мира, мощь гигантских корпораций и ежедневная борьба за их активы, надежды на благосостояние среднего класса и выходцев из низов; наконец, комфортная старость пенсионеров и медицинское обслуживание. И это не говоря о людях, сделавших колебания котировок своей ежедневной работой и самой жизнью, – трейдерах, которые умеют извлекать прибыль из операций на фондовом рынке. Динамика цен активов, их волатильности (изменчивости) и процентных ставок дает инвесторам четкие сигналы о будущем экономики, то есть выступает как опережающий индикатор макростабильности (см. раздел 3.2).

В художественной литературе (раздел 1.3) и фильмах Уолл-стрит обычно ассоциируется с алчностью и жаждой наживы. На самом деле история Уолл-стрит – это история становления и развития американской экономики и благосостояния американских граждан. Были взлеты, связанные с надеждами и эйфорией, были масштабные падения, связанные с неоправдавшимися надеждами. Жизнь Уолл-стрит настолько прочно вписана в историю США, что без фондового рынка невозможно представить буквально ни одной ее вехи, будь то роль Рокфеллера в становлении капитализма или развитии железных дорог и нефтяной промышленности, Новый курс Рузвельта или война в Ираке. Экономика США во многом такая, какая есть, именно из-за существования в стране развитого фондового рынка.

Что представляют собой США: экономика и люди

Экономика размером более 17 трлн долл. (ВВП за год). ВВП на душу населения – 55,8 тыс. долл. (19-е место в мире).

Экспорт США составляет 1,45 трлн долл. (2-е место после КНР), а импорт – 2,19 трлн долл. (1-е место в мире).

Доля США в мировом ВВП в 1800 году составляла всего 2 %, но уже в 1900-м достигла 10 %, а с 1960-х годов не опускается ниже 25 % (то есть стабильно составляет четверть мирового ВВП).

На конец 2015 года государственный долг составлял 105,8 % ВВП (у Японии – 248 %, у Греции, Италии, Португалии – более 125 % от ВВП, у России – 17,7 %). Кредитный рейтинг от S&P на 2016 год – АА+. Дефицит бюджета около 2,5 % от ВВП (в России – 3 % от ВВП).

Темпы годового роста ВВП около 2 %, норма сбережений невелика (ниже 4 %), велико потребление. Для сравнения: в 1980 году национальный долг США составлял менее 1 трлн долл., в 2016 – около 18 трлн.

Население: 325 млн человек (в 2015 году страна занимала 3-е место в мире после Китая и Индии).

Население стареет: в 2013 году насчитывалось 89 тыс. американцев в возрасте 100 лет и более.

Минимальная зарплата в США составляет 5,15 долл. в час. Средняя – 3520 долл. в месяц (в 2016 году средняя зарплата за неделю превышает 880 долл.).

По данным Бюро переписи населения, новый дом американца в 1975 году имел в среднем площадь 1535 кв. ф. (142 кв. м), а в 2010 году – 2169 кв. ф. (200 кв. м).

В 2014 году 7037 коммерческих банков входили в Федеральную систему страхования вкладов (FDIC). Число банков и инвестиционных компаний сокращается, так как идет процесс консолидации (в середине 1980-х годов в США насчитывалось свыше 18 тыс. банков).

На 30 сентября 2013 года объем вкладов (без учета иностранных депозитов американских банков) составлял 9,6 трлн долл. против чуть более 4 трлн долл. в 2000 году.

По данным Forbes, 400 богатейших американцев богаче, чем 150 млн беднейших американцев вместе взятых.

Под управлением инвестиционных компаний в США в 1963 году находилось до 1 млрд долл., в 1980 году – 60 млрд, в 1994 году – более 2 трлн, в 2002 году – более 7 трлн, а на начало 2015 года – более 30 трлн долл. (все финансовые активы мира составляют примерно 200 трлн долл.).

Безработица держится на уровне 5,5 % (на июнь 2016-го – 4,9 %). Уровень безработицы среди лиц, имеющих степень бакалавра, составляет всего 3,7 % – это менее половины от общего числа безработных в США.

Согласно центру исследований Гэллапа, 51,3 % американцев считают себя «процветающими», 45,1 % говорят, что «испытывают затруднения», и 3,6 % утверждают, что «страдают».

Нью-Йоркская фондовая биржа (NYSE) существует уже более 220 лет. На ней торгуются бумаги свыше 2400 компаний, суммарная капитализация которых превышает 25 трлн долл. (данные из годового отчета NYSE за 2015 год). Для сравнения: стоимость всех публичных компаний на российском рынке в 55 раз меньше – около 450 млрд долл. (по данным Национальной ассоциации участников фондового рынка на 1-е полугодие 2015 года). У 90 компаний, входящих в S&P 500 и отличающихся высокой надежностью, дивидендная доходность превышает 3 % годовых – весьма неплохая цифра для экономики, где ставка по банковскому депозиту редко достигает 1 %.

Американский фондовый рынок поражает своим разнообразием: неважно, чем занимается компания, главное, чтобы бизнес генерировал выручку и прибыль. И особо искушенный, и даже экстравагантный инвестор найдет в США акции по вкусу. На рынке обращаются бумаги известной оружейной компании Smith & Wesson и похоронного бизнеса – например, Service Corp. Торгуются на бирже стриптиз-клубы, сети казино и даже частные тюрьмы – например, Geo Group (79 тыс. мест, цена акции 32 долл. на июнь 2016 года) или Corrections Corporation of America, созданная в 1998 году как траст управления недвижимостью (real estate investment trust (REIT)), который владеет помещениями и обеспечивает операционное управление тюрьмами и иными корректирующими учреждениями (цена акции на уровне 33 долл.).

Становление фондового рынка и в США, и в Европе, и в России сопровождалось кризисами, иногда даже потерями вложенных денег – но вместе с тем и историями баснословного обогащения и упорного труда ради получения отдачи. Фондовый рынок позволил людям, не имеющим серьезных первоначальных капиталов, получать долю в бизнесе и часть генерируемой прибыли или же доход от движения котировок – то есть в конечном счете именно фондовый рынок способствовал более справедливому и равномерному распределению богатства в обществе. Только инвестиции позволили людям уберечь свои сбережения от инфляции, потому что, в отличие от облигаций и депозитов, на длительном промежутке времени вложения в акции обгоняют инфляцию – так устроена финансовая система. Фондовый рынок позволил перейти от распределительной пенсионной системы к накопительной, сняв тяжесть содержания пенсионеров с работающих людей и высвобождая рабочие места для более креативных и технологически подготовленных. Фондовый рынок позволяет привлекать деньги в неочевидные ситуации, на которые банки не всегда смогут решиться из-за жесткого регулирования. Наконец, инвестиции в фондовый рынок способствуют более полному и глубокому пониманию сути процессов, происходящих в экономике. Цены акций выступают лакмусовой бумажкой, отделяя качественные решения топ-менеджмента компаний от ошибочных.

Источник https://avidreaders.ru/book/fondovyy-rynok-ssha-dlya-nachinayuschih-investorov.html

Источник https://forex-method.ru/fondovyy-rynok-ssha-dlya-nachinayushchih-investorov-skachat-besplatno

Источник https://www.libfox.ru/649562-tamara-teplova-fondovyy-rynok-ssha-dlya-nachinayushchih-investorov.html