Emerging Markets (развивающиеся рынки). Что это такое и как использовать?

Эти рекомендации актуальны и на следующий год, полагают эксперты. «В этом году индекс MSCI EM вырос больше, чем американский индекс S&P 500, и, вероятно, в следующие годы тренд продолжится», — считает начальник аналитического департамента УК «БК Сбережения» Сергей Суверов. «Можно продолжать инвестировать в развивающиеся рынки. По индексу MSCI EM мы процентов на 15% можем вырасти в 2021 году», — считает Шастин. Всемирно известный инвестор, руководитель Franklin Templeton Emerging Markets Group Марк Мобиус в декабре говорил в интервью Bloomberg, что развивающиеся рынки, в предыдущие три года отстававшие от динамики американского фондового рынка, в ближайшее время покажут устойчивый рост «как минимум на 20%». Международный валютный фонд ожидает, что развивающиеся экономики вырастут на 4,9% в 2021 году по сравнению с 4,6% в этом году и более чем в два раза превысят темпы роста в странах с развитой экономикой, пишет Wall Street Journal.

Российский рынок акций, который тоже относится к развивающимся, в 2021 году существенно отстал от других рынков: индекс РТС, который рассчитывается в долларах, снизился с начала года почти на 1%. Но российские граждане могут сыграть на росте рынков других развивающихся стран. РБК разбирался, как воспользоваться для этого наиболее удобными и доступными инструментами — паевыми инвестиционными фондами (ПИФ) российских управляющих компаний (УК) и индексными биржевыми фондами (ETF — Exchange Traded Funds).

Читайте на РБК Pro

Маск против «лежачих полицейских»: почему Китай разлюбил Tesla

Как стартап N26 стал одним из самых быстрорастущих цифровых банков в мире

Как 12 стартапов совершают переворот в мировой финансовой сфере

Как покупатели люксовых товаров меняют свои привычки

Что такое Индекс развивающихся рынков MSCI?

Индекс MSCI Emerging Markets Index расшифровывается как Morgan Stanley Capital International (MSCI) и является индексом, используемым для измерения показателей фондовых рынков на глобальных развивающихся рынках. Это всего лишь один индекс, созданный MSCI, который строит и поддерживает их с конца 1960-х годов.

Согласно его информационному бюллетеню , индекс MSCI Emerging Market Index охватывает среднюю и большую капитализацию более чем двух десятков стран с формирующимся рынком. Индекс представляет собой индекс рыночной капитализации с поправкой на плавающий курс и представляет 13% мировой рыночной капитализации .

MSCI Investment Insights Report 2021

We surveyed 200 institutional investors globally with assets of around $18 trillion to better understand their views on the most important investment issues. What are the most important trends for the next three to five years? What is the lasting impact of COVID-19? And what is their latest thinking on factor investing, risk management, and diversity?

Key MSCI Emerging Markets Indexes

Building on this index, MSCI has developed various derived indexes including indexes capturing different size segments like Investable Market Indexes (IMI), large-cap, mid-cap, small-cap and all-cap as well sector, style, ESG and Factor indexes.

We use cookies to optimize site functionality and give you the best possible experience. Learn More

Понимание индекса развивающихся рынков MSCI

Индекс развивающихся рынков MSCI включает 26 развивающихся стран, включая Аргентину, Бразилию, Чили, Китай, Колумбию, Чехию, Египет, Грецию, Венгрию, Индию, Индонезию, Корею, Малайзию, Мексику, Пакистан, Перу, Филиппины, Польшу, Катар, Россия, Саудовская Аравия, Южная Африка, Тайвань, Таиланд, Турция и Объединенные Арабские Эмираты.

С момента своего создания в 1988 году индекс развивающихся рынков MSCI Emerging Markets значительно вырос. То, что когда-то составляло всего 10 стран, которые составляли менее 1%, увеличилось в десять раз. Благодаря достигнутым успехам, MSCI обычно используется в качестве эталона производительности для паевых инвестиционных фондов и роста рынка.

По состоянию на июнь 2021 года годовая доходность фонда для инвесторов составила 1,21%, в то время как его 10-летняя прибыль составила 5,81%. Это значительно ниже, чем у индексов MSCI ACWI и MSCI World, которые продемонстрировали годовую доходность 5,74% и 6,33%, а также 10,15% и 10,72 для своей 10-летней доходности.

Расходы

Комиссии за управление

Владельцы БПИФ VTBE будут платить три вида комиссий:

- в пользу управляющей компании – не более 0,52% от СЧА за год;

- в пользу депозитария, аудитора и прочей инфраструктуры – не более 0,18%;

- прочие расходы на содержание фонда – не более 0,1%.

Общий размер комиссии таким образом – порядка 0,8% в год. Платить отдельно инвестору ничего не нужно, комиссия уже «вшита» в цену пая.

При покупке и продаже пая на бирже придется заплатить стандартную комиссию брокеру. Ее размер зависит от вашего тарифа.

Однако на самом деле реальная комиссия немного выше. ETF IEMG, для которой VTBE выступает прокладкой, взимает плату за управление в размере 0,14% в год от СЧА.

То есть, если вы будете инвестировать напрямую в ETF (не через БПИФ), от заплатите на порядок меньше. Если же покупаете БПИФ, то платите комиссию 0,8% управляющей комиссию самому фонду – еще 0,14%. Итоговая комиссия – 0,94%.

А вот еще интересная статья: Дивиденды завода ДИОД в 2021 году: доходность до 8,5% годовых

Налоги

При продаже пая нужно будет уплатить налог 13% при выполнении двух условий:

- достигнут положительный эффект от инвестирования (пай подорожал хотя бы на 1 рубль);

- прошло менее 3 лет с момента покупки первого пая.

Таким образом, чтобы не платить налоги, нужно удерживать паи более 3 лет. В таком случае вы получите налоговый вычет в пределах 3 млн рублей за каждый год владения паями. Т.е. через три года владения паями вы получите вычет сразу в пределах 9 млн рублей, затем – 12 и т.д.

Если купить паи ETF VTBE на ИИС (а это можно), то там действует свой налоговый режим, и стандартный вычет к активу применен не будет.

Инвестирование в индекс

Инвесторы могут инвестировать напрямую в индекс. Некоторые биржевого фонда MSCI Emerging Markets (ETF) владеют несколькими ценными бумагами и составляют примерно 90% индекса, доступного на iShares .

Краткая справка

Инвесторы могут инвестировать напрямую в индекс развивающихся рынков MSCI Emerging Markets.

Из-за присущих им политических и денежных рисков развивающиеся рынки считаются рискованными инвестициями. Инвесторы, обращающиеся на развивающиеся рынки, должны быть готовы к нестабильной доходности. Хотя эта прибыль может быть значительной, вероятность убытков может быть еще больше. Развивающиеся рынки допускают разнообразие в портфеле инвестора , поскольку они меньше связаны с уже развитыми рынками. Это может снизить связанные с ними чрезмерные риски.

Ключевые моменты

- Индекс MSCI Emerging Markets Index используется для измерения показателей фондовых рынков развивающихся стран.

- Индекс охватывает среднюю и большую капитализацию в 26 странах, включая Китай, Индию, Корею, Мексику, Тайвань и Объединенные Арабские Эмираты.

- Инвесторы могут напрямую инвестировать в индекс.

- В индексе было около 1200 составляющих, и он имел большой вес в Китае, Южной Корее и Тайване.

Во что инвестирует фонд

Чтобы ответить на этот вопрос, заглянем в инвестиционную декларацию. В ней указано, что БПИФ VTBE является «прокладкой» для зарубежного ETF iShares Core MSCI EM IMI UCITS, который, в свою очередь, следует за индексом iShares Core MSCI Emerging Markets.

Таким образом, фонд зарабатывает тем, что покупает акции зарубежного ETF, устанавливает на него небольшую маржу и продает свои паи российским инвесторам. Такая форма позволяет неквалифицированным российским инвесторам инвестировать в иностранные рынки без необходимости открывать счет у зарубежного брокера.

С другой стороны, немного напрягает, что в декларации прописана теоретическая возможность инвестировать имущество фонда и в другие активы, в том числе в иностранные и российские акции, паи других фондов, денежные средства и т.д.

С другой стороны, это прописано во всех декларация российских БПИФов – видимо, на тот случай, если опорный ETF будет расформирован. В таком случае управляющие фонда смогут собрать что-то подобное из других активов.

А вот еще интересная статья: Обзор БПИФа SBMX от Сбербанка: состав, доходность, отзыв

В декларации указано максимальное отклонение от бенчмарка – 3%. Т.е. точность следования – 97%. Как будет в реальности – покажет время, пока фонд существует не так долго, чтобы делать выводы.

Состав индекса

По состоянию на июнь 2021 года индекс составлял 1194 человека. В первую десятку вошли:

- Tencent Holdings (Китай)

- Alibaba Group (Китай)

- Samsung Electronics (Корея)

- Taiwan Semiconductor (Тайвань)

- Naspers (Южная Африка)

- China Construction (Китай)

- Ping An Insurance (Китай)

- China Mobile (Китай)

- Housing Dev Finance (Индия)

- Reliance Industries (Индия)

Индекс имеет наибольший вес в Китае – 31,55%, Южной Корее – 12,37%, Тайване – 10,83%, Индии – 8,97%, Бразилии – 7,65% и остальных странах – 28,63%. Финансовый сектор, информационные технологии и потребительские дискреционные компании были первые три сектора в индексе.

Индекс MSCI Emerging Markets пересматривается четыре раза в год – в феврале, мае, августе и ноябре. Согласно MSCI, обзоры ограничивают неоправданный оборот и предназначены для отражения изменений на основных фондовых рынках . Ребалансировка индекса происходит как в ходе майских, так и ноябрьских обзоров. В эти периоды пересчитываются как средние, так и большие пороговые значения.

Методология расчета индекса MSCI Russia

Ребалансировка индекса происходит в зависимости от капитализации компании и ее free-float (то есть кол-ва акций в свободном обращении). При этом доля первого места не может быть более 30% в составе индекса, а второго и последующих мест не может быть более 20%. В случае если стоимость акций компании продолжает расти, а доля акций превышает установленный в фонде лимит, тогда часть акций продается, чтобы выровнять доли. Веса остальных бумаг распределяются пропорционально их капитализации и free-float. Детальные расчет компания MSCI не раскрывает. Однако уже этой информации достаточно для принятия некоторых инвестиционных решений.

Morgan Stanley в новостях

Morgan Stanley не новичок в установлении ориентиров . В 2018 году компания сообщила о росте во втором квартале на 39% по сравнению с предыдущим годом, увеличив прибыль до 2,4 миллиарда долларов, что больше, чем у большинства ее конкурентов.

После многих лет реструктуризации банка Morgan Stanley отметила успехи в работе почти по всем своим бизнес-каналам. Компания испытала неудачу в начале года, когда Федеральная резервная система завершила стресс-тест банка и ограничила доходность его капитала до уровней предыдущего года. Несмотря на это, акции банка преуспели. В то время, когда многие беспокоятся об изменениях, исходящих от Федерального резервного банка, и неопределенности в отношении будущего внешней торговли США, Morgan Stanley смог двигаться вперед.

Будет ли новый цикл роста в Emerging Markets?

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса MSCI EAFE +56% (охватывает весь развитый рынок, но исключает акции США и Канады) выглядит более, чем захватывающим.

В свою очередь, главным локомотивом уже роста американского рынка стали технологические компании, такие как Facebook, Amazon, Apple, Netflix и Google (FAANG). Сейчас группа FAANG занимает рекордную долю в основном американском индексе. Акции данных компаний торгуются по очень высоким мультипликаторам (P/E, P/BV и пр.), что соответственно ведет к завышению оценки в целом всего индекса за счет них.

Вместе с этим с 2011 года под давлением находятся валюты развивающихся стран. Валютный курс является одним из важнейших механизмов регулировки экономики. Удешевление валюты помогает в выправлении накопившихся дисбалансов.

Но всё в нашем мире циклично. Возможно, совсем скоро «музыка перестанет играть» в одном месте, и зазвучит в другом. Если обратиться к истории, можно обнаружить, что существовала определенная цикличность между развитым (в первую очередь американским) и развивающимся рынками.

Посмотрим на отношение индекса MSCI Emerging Markets к S&P 500 c 1988 по 2021 годы

Понятие «развивающихся стран» и интерес к инвестициям в «развивающиеся рынки», по историческим меркам, появились относительно недавно, в 1970-80-х гг., то есть всего лишь 40-50 лет назад. Общий индекс развивающихся рынков MSCI Emerging Markets Index был запущен 30 июня 1988 года.

На данный момент индекс MSCI Emerging Markets включает в себя 1385 компаний большой и средней капитализацией в 26 странах с развивающейся экономикой (Аргентина, Бразилия, Чили, Китай, Колумбия, Чехия, Египет, Греция, Венгрия, Индия, Индонезия, Корея, Малайзия, Мексика, Пакистан, Перу, Филиппины, Польша, Катар, Россия, Саудовская Аравия, Южно-Африканская Республика, Тайвань, Таиланд, Турция и Объединенные Арабские Эмираты), и покрывает в каждой стране примерно 85% рыночной капитализации в свободном обращении.

Индекс MSCI World включает в себя 1601 компанию большой и средней капитализацией в 23 странах развитых рынков (Австралия, Австрия, Бельгия, Канада, Дания, Финляндия, Франция, Германия, Гонконг, Ирландия, Израиль, Италия, Япония, Нидерланды, Новая Зеландия, Норвегия, Португалия, Сингапур, Испания, Швеция, Швейцария, Великобритания и США), которые также покрывает в каждой стране примерно 85% рыночной капитализации в свободном обращении.

Интересный момент состоит в том, что доля высокотехнологичного сектора Information Technology в обоих индексах почти одинаковая – 21,5% и 18,35%, а совокупная доля сырьевых секторов Materials (металлы, уголь, удобрения) и Energy (нефть, газ) – в индексе развитых стран равна 7,4% против 12,7% в развивающихся странах, что может говорить об определенном сближении составов индексов. Это достаточно объяснимо ввиду большой доли в индексе MSCI EM — Китая, Тайваня и Южной Корее.

Если посмотреть уже на структуру индекса MSCI USA, то здесь как раз гораздо большую долю занимают такие сектора как Information Technology (27,94%) и Health Care (14,5%).

Циклы

Вернемся к циклам, длина каждого из них равна примерно 10 годам. Причем последний (рост американского рынка относительно EM) начался как раз в 2011 году. Сегодня мы, возможно, находимся в конце данного цикла, и следующее десятилетие будет за EM.

Первый цикл начался с середины 1980-х, тогда развивающиеся рынки показывали более лучшую динамику (>500%) относительно S&P 500 (+200%). Отдельные фондовые индексы, в первую очередь, «азиатских тигров» – Тайваня и Южной Кореи, показали просто феноменальный рост.

Отметим, что в данный период цены на сырье находились на низком уровне. Это являлось благоприятным фактором для развивающихся стран, которые были нетто-потребителями сырьевых ресурсов и производителями готовых изделий современной промышленности (те самые «азиатские тигры»).

Второй цикл: с 1992 по 2001 гг. оказался за рынками развитых стран, и прежде всего США (MSCI USA +180%) против разбитого развивающего рынка (MSCI EM -31%). Такие результаты были получены на фоне сильного доллара и низких цен на сырье, что напоминает текущее положение дел.

Кроме того, США пожинал плоды победителя в «холодной войне» через процессы взрывной глобализации. Развивающиеся страны пережили жестокий кризис, начавшийся в Азии в 1997 году.

Третий цикл, который охватывает период с 2002 по 2010 гг. включительно, был уже за Emerging Markets, они показали значительный рост (350%+), а MSCI USA лишь +37%.

Это было время стремительного роста сырья и «дешевого» доллара.

Четвертый и последний цикл начался в 2011 году, на текущий момент MSCI USA вырос на +230%, а MSCI EM лишь на +25%.Всё десятилетие сырьевой индекс Bloomberg Commodity Index только снижался, курс доллара был достаточно «дорогим».

Теперь сведем все данные по циклам в одну таблицу и сравним накопленные доходности, а также среднегодовые доходности (CAGR) рынков развивающихся стран и США.

Здесь можно вспомнить гипотезу о возвращении к средней доходности. Чередование опережающего роста доходности между EM и USA может являться её косвенной иллюстрацией. Добавим, что за прошедшие 36 лет инвесторы в Emerging Markets были вознаграждены дополнительной доходностью, что оправдано наличием премии за риск в данные рынки.

Ключевой вопрос данной статьи – будет ли новый цикл (2021-2030 гг.), когда рынки EMбудут обгонять DM?

Для этого необходимо вспомнить еще два показателя – это цены на сырье и курс доллара, и посмотреть на корреляцию с цикличностью рынков EM/USA.

Сырье

Наложим на график отношения индекса развивающихся стран к индексу S&P 500 график индекса Bloomberg Commodity Index.

Индекс цен на сырьевые товары Bloomberg Commodity Index отслеживает 23 товарных фьючерса в 7 секторах от нефти и газа до сахара и меди.

Хотя в структуре индекса MSCI EM доля сырьевых компаний занимает не столь крупную долю, как многие представляют, но определенную корреляцию между «дорогим» сырьем и опережающим ростом развивающихся рынков легко заметить. Исключением может считаться лишь время роста «азиатских тигров» в 80-е годы, когда сырье находилось на низком уровне.

Если исходить из предпосылок, что агрессивные денежно-кредитные вливания со стороны центральных банков развитых стран, и в первую очередь, США смогут в итоге запустить маховик мировой инфляции, что выльется в рост цен на сырьевые товары и акции развивающихся стран, включая и российские акции, тогда мы находимся в самом начале нового цикла.

Доллар

После краха Бреттон-Вудской системы и перехода к плавающим валютным курсам – доллар США, как мировая валюта больше не привязан к золотому стандарту, а может меняться в зависимости от ситуации в мировой экономике.

Сопоставим график отношения индекса развивающихся стран к индексу S&P 500 и график индекса доллара США.

Индекс доллара США (DXY) показывает его отношение к корзине из основных валют. DXY был разработан Федеральным резервом США в 1973 году, чтобы предоставить внешнее двустороннее торгово-взвешенное среднее значение доллара США по отношению к мировым валютам. Индекс доллара США растёт, когда доллар США укрепляется, по отношению к другим валютам. Для расчёта индекса используются следующие шесть валют: евро (вес 57,6%), японская иена (13,6%), фунт стерлингов (11,9%), канадский доллар (9,1%), шведская крона (4,2%), швейцарский франк (3,6%).

И здесь обнаруживается четкая взаимосвязь – при «дешевом» долларе происходил опережающий рост развивающихся стран, при «дорогом» — развитых. Что достаточно логично, так как капитал перетекает из одного рынка в другой.

Мировая инфляция и будущая борьба с ней уничтожит «тепличные» условия для роста DM, тем самым подстегнет интерес к EM, в том числе и к России.

Выводы

- «Дешевый» доллар и рост цен на сырье могут обеспечить значительный рост индекса развивающихся стран. Эмиссия денег мировых ЦБ может запустить маховик инфляции.

- Россия как представитель развивающихся рынков, а также имеющая бОльшую долю акций сырьевых компаний в своем фондовом индексе, может оказаться одним из бенефициаров данного роста.

- Мы явно находимся на дне цикла, либо приближаемся к нему, однако, точно предсказать смену направления тренда никто не может.

- Нужно признать, что число предыдущих циклов в истории было небольшим и на этой основе сложно делать однозначные выводы.

В любом случае, при разумном подходе к отбору акций в свой портфель потенциальный «попутный» ветер активам развивающихся стран в следующем десятилетии будет совсем не лишним.

Исследование: доказываем, что развивающиеся рынки больше не самые рисковые, особенно Россия

Принцип диверсификации инвестиций гласит – «не кладите все яйца в одну корзину». Распределение средств не только между финансовыми инструментами внутри страны, но и между фондовыми рынками различных стран мира может снизить риски получения убытков, присущих отдельным государствам и регионам.

Проведем оценку и анализ показателей риска и доходности инвестиций в различные мировые фондовые рынки согласно классификации индексов MSCI (Morgan Stanley Capital International), глобальному провайдеру информации для анализа фондовых индикаторов (рисунок 1).

Рисунок 1 — Классификация фондовых рынков мира

В качестве эталонного показателя или бенчмарка для сравнения фондовых индексов возьмем глобальный индекс MSCI All Country World Index (ACWI), отражающий динамику 23-х развитых и 26-и развивающихся рынков акций.

Критериями отнесения страны к развитой DM (developed market) или развивающейся EM (emerging market) группе являются ликвидность рынка ценных бумаг, капитализация компаний, обращающихся на фондовом рынке страны и степень открытости рынка для движения капитала.

В исследовании ставится задача определить, как на различных горизонтах времени, долгосрочном (5 лет), среднесрочном (3 года) и краткосрочном (1 год), проявляют себя индексы развитых и развивающихся стран мира и на сколько велика зависимость национальных рынков акций от фактора динамики глобальных рынков.

Для оценки риска инвестиций в страновые фондовые рынки и учета их чувствительности к ведущим рынкам акций был выбран период, начиная со второй половины 2014 г.

Начальный отсчет времени был обусловлен изменениями, произошедшими на глобальных рынках капитала. Так, в III квартале 2014 г. прекращает свое действие программа количественного смягчения (QE) в США, повлекшая за собой стремительный рост индекса доллара по отношению к мировым валютам (на 25% к текущему моменту), и в большей степени затронувшее развивающиеся экономики. Девальвация национальных валют ряда развивающихся стран в тот период достигала 100%.

После 7-летнего периода (2008-2015 гг.) предельно низких целевых ставок по федеральным фондам США на уровне 0,25% годовых, монетарные власти крупнейшей экономики мира в лице Федеральной резервной системы США начинают цикл по ужесточению денежно-кредитной политики.

Преобразования мировой финансовой системы наряду с обострившимися политическими конфликтами того периода внесли существенный вклад в изменение привычных для большинства инвесторов параметров риска по широкому фронту мировых фондовых индексов.

Можно наблюдать снижение чувствительности и силы взаимосвязей развивающихся рынков по отношению к развитым. При этом рискованность инвестиций в ценные бумаги развивающихся стран уже не характеризуется столь впечатляющими отличиями от ведущих рынков акций, чтобы ожидать соответствующего «вознаграждения» в виде нормы прибыли на инвестиционный капитал.

Напротив, общемировой рост волатильности не делает инвестиции на развитых рынках более безопасными, нежели это было до описанных выше сдвигов в мировой финансовой системе.

Национальные рынки все в большей степени живут своей жизнью, по-разному учитывая степень влияния движения международного капитала на крупнейших рынках акций. Помимо глобальных тенденций инвесторы уделяют повышенное внимание внутренним особенностям и закономерностям развития экономик той или иной страны мира.

В качестве индикаторов риска инвестиций в страновые индексы выбраны следующие показатели.

Бета коэффициент (β) – показатель, характеризующий чувствительность национального индекса к изменению за аналогичный период времени эталонного показателя (в нашем случае индекса MSCI ACWI). Иными словами, данный показатель отражает влияние общемировой ситуации на конкретный фондовый рынок страны.

Чем выше значение бета коэффициента над 1 (эталонная мера), тем рискованнее вложения в объект инвестирования. Например, если текущая годовая бета американского индекса широкого рынка S&P 500 составляет 1,24 по отношению к MSCI ACWI, это означает, что при изменении бенчмарка на 1% индекс США изменится сильнее, на 1,24%.

Использование данного показателя может быть полезно при прогнозировании динамики фондовых индексов. Так, если рыночные ожидания склоняются к снижению мировых рынков капитала, то вложения в индекс с бетой, имеющей значения меньше 1 и близкие к 0, будет более оправданно с позиции риска инвестиций.

Коэффициент корреляции (R) – показатель, отражающий силу взаимосвязи между динамикой индекса конкретной страны и эталона MSCI ACWI. Чем ближе значение показателя к 1, тем связь сильнее. Например, годовая корреляция российского индекса МосБиржи и эталона составила 0,53, что по шкале Фехнера означает «прямую заметную» силу связи оцениваемых рынков.

Фондовые рынки стран с отрицательными значениями коэффициентов корреляции характеризуются обратной зависимостью.

Интерес представляет анализ динамики взаимосвязей на протяжении различных временных отрезков, что и будет нами отражено в исследовании.

Сигма коэффициент (σ) – показатель волатильности рынка акций относительно средних значений его доходности за период. Коэффициент сигма или стандартное отклонение (среднеквадратическое) отражает статистически возможную величину потерь в стоимости актива в процентах за определенный период времени.

Например, стандартное отклонение (волатильность) фондового рынка Аргентины за последние 3 года составило 66%, что отражалось в повышенных рисках инвестиций в ценные бумаги страны относительно большинства рынков мира. В августе под влиянием ряда факторов негативного характера данный риск был реализован в виде «обвала» в считанные дни национального фондового индекса Merval почти на 50%.

Чем ниже данный показатель, тем ниже риск статистической потери в стоимости индекса на заданном временном горизонте.

Также изменчивость цен любого финансового инструмента (в нашем случае фондового индекса) характеризуется монотонностью его курсовой стоимости. При высокой волатильности инструмента монотонность снижается, делая инвестиции в такой объект более рисковыми.

Расчет показателя волатильности осуществлялся путем перемножения стандартного отклонения индекса ежедневных значений за исследуемый период времени (5 лет, 3 и 1 год) на корень из количества дней в искомом периоде.

Доходность индекса (I) за период нами рассчитана и приведена в качестве справочного значения, а также для оценки эффективности инвестиции при отнесении средней доходности за период к риску соответствующего фондового индекса.

Расчет доходности происходил путем перемножения среднедневного значения доходности индекса за каждый из исследуемых периодов (5, 3, и 1 год) на количество дней в периоде. Так для 5-и летнего интервала данный множитель равнялся 1306, для 3 лет – 784 и для 1 года – 262.

Инвесторы самостоятельно могут использовать показатель риск/доходность в качестве критерия отсева менее привлекательных инструментов при включении в свой инвестиционный портфель финансовых активов различных стран мира.

При прочих равных, чем значение риск/доходность ниже, тем инвестиционно привлекательнее выглядит тот или иной страновой индекс.

Итак, нами получены показатели риска для 3 эталонных фондовых индексов (MSCI ACWI, MSCI DM, MSCI EM) и 49 фондовых индексов развитых и развивающихся мировых рынков с американского, евразийского, африканского, австралийского континентов.

На долгосрочном интервале времени (5 лет) имеем следующие значения риска страновых индексов (таблица 1):

Анализ данных показал, что на длительном периоде времени мировые рыночные тенденции проявляются в большей степени на развитых рынках, нежели развивающихся.

Риск инвестиций (бета коэффициент) фондовых рынков развивающихся экономик (MSCI EM) оказался ниже развитых (MSCI DM).

Исключением здесь являются развитые рынки, относящиеся к азиатско-тихоокеанскому региону по классификации MSCI.

Несмотря на высокую однонаправленную зависимость (среднее значение коэффициентов корреляции 0,84) этих рынков от глобальных тенденций, им присущи ряд географических и исторических особенностей.

Эти страны являются крупнейшими торговыми партнерами Китая. Мы видим замедление до минимальных за последние 30 лет темпов роста ВВП КНР на фоне снижения показателей промышленного производства. Это и обуславливает низкую чувствительность местных рынков к общемировым тенденциям движения капитала.

Волатильность (сигма коэффициент) развитых рынков все же ниже развивающихся (25% против 32%) на исследуемом горизонте. При этом среднегодовая доходность развивающихся площадок (MSCI EM) оказалась отрицательной.

Таким образом, на 5-летнем временном интервале развитые рынки показывают большую инвестиционную привлекательность по соотношению риска и доходности, а низкие значения бета коэффициента обуславливаются чрезмерной осторожностью инвесторов по отношению к рынкам с низкой ликвидностью.

Развивающиеся рынки не в полней мере отразили на себе положительные тенденции последних лет для мировых фондовых индексов.

К тому же такие значения бета коэффициента говорят о влиянии иных факторов ценообразования национальных рынков: девальвационные процессы в развивающихся экономиках, сильная чувствительность от цен на энергоносители, высокая экономическая зависимость от стран, подверженных цикличности развития.

Тем не менее по соотношению риск/доходность (показатель ) на долгосрочном горизонте в группе лидеров находятся рынки таких стран как: Бразилия, Венгрия, Дания, Египет, Индия, Нидерланды, Новая Зеландия, Норвегия, Россия, Сингапур, США, Франция.

На среднесрочном интервале времени (3 года) имеем следующие значения риска страновых индексов (таблица 2):

На горизонте 3 года мы можем наблюдать снижение чувствительности развивающихся рынков к динамике эталонного индекса. При этом отмечается рост бета коэффициента развитых стран (MSCI DM).

Лидирующие позиции американского рынка ознаменовались ростом его риска относительно большинства рынков мира (бета 1,17). В данном интервале времени индекс широкого рынка S&P 500 не уступал по этому показателю Аргентинскому высокорисковому рынку (бета 1,19).

Взаимозависимости начинают ослабевать как в целом по развивающимся и развитым рынкам, так и в частности по России коэффициент корреляции снизился с 0,8 на долгосрочном интервале до 0,6 на среднесрочном. Данный процесс отражает рост влияния прочих факторов на национальные рынки капитала.

Волатильность (сигма) индекса США превзошла эталонные значения по глобальному MSCI ACWI и DM и в плотную приблизилась к значениям показателя для развивающихся стран.

Отметим что средние значения показателя риск/доходность существенно возрастают на 3-летнем периоде (2,15) относительно долгосрочного 5-летнего интервала (0,49).

Это означает, что риски инвестиций стали превышать норму прибыли на капитал. А вероятность получения, как минимум временных, убытков кратно возрастает.

Таким образом, по соотношению риск/доходность на среднесрочном горизонте в группу лидеров попали: Австрия, Бразилия, Венгрия, Греция, Египет, Индия, Норвегия, Перу, Россия, С. Аравия, США, Чехия.

Мы видим, что наблюдается тенденция по сохранению инвестиционной привлекательности на средне-долгосрочном интервале на рынках Бразилии, Венгрии, Египта, Индии, Норвегии, России, США.

На краткосрочном интервале времени (1 год) имеем следующие значения риска страновых индексов (таблица 3):

За последний год международные фондовые рынки претерпели существенные изменения по параметрам риска инвестиций. Продолжается снижения бета коэффициента индекса развивающихся рынков (MSCI EM). Наряду с этим уменьшается и сила связи c 0,86 за 5 лет до 0,75 на коротком интервале времени по коэффициенту корреляции с эталонными значениями. Процесс размежевания рынков усиливается.

Увеличение международной торговой конфронтации захватывает интересы все большего числа стран. Укрепление таможенных барьеров между США и Китаем, исключение Кореи из списка стран «максимального благоприятствования внешней торговли с Японией», санкционные и валютные войны – оказывают непосредственное влияние на эффективность осуществления инвестиций в фондовые рынки мира.

С августа 2018 г. среднее значение параметра риск/доходность находится в области 1,5, отражая высокую неопределенность краткосрочного планирования.

Подтверждающим этот вывод является факт наличия инверсии на долговых рынках капитала. Доходность долгосрочных облигаций стала ниже краткосрочных, тем самым нарушая привычные взаимосвязи между сроком инвестиций, риском и нормой прибыли на капитал.

Таким образом, по соотношению риск/доходность (ниже среднего значения в 1,5) на краткосрочном горизонте наибольшей инвестиционной привлекательностью характеризовались рынки следующих стран: Бразилия, Венгрия, Индонезия, Новая Зеландия, Россия, Швейцария.

На протяжении всех трех анализируемых периодов устойчивые тенденции по наилучшему соотношению параметров риска и доходности инвестиций отмечены в Бразилии, Венгрии и России.

Все эти страны относятся к развивающимся (EM) по классификации MSCI. Также по фондовым рынкам данных стран наблюдается устойчивое снижение бета параметра и силы взаимосвязей (корреляции) с мировыми эталонными индексами.

Таким образом по результатам нашего исследования можно сделать следующие выводы:

1. С уменьшением времени инвестиций происходит рост риск — фактора фондовых рынков. Неопределенность долгосрочного характера пугает инвесторов в меньшей степени нежели краткосрочные риски.

2. Развивающиеся рынки больше не являются столь рисковыми по отношению к развитым, как это принято было считать ранее.

3. Зависимость национальных рынков акционерного капитала от глобальных фондовых бенчмарков снижается, увеличивая вес внутристрановых факторов ценообразования финансовых активов.

4. Российский рынок оказался в числе лидеров среди всех фондовых рынков мира по относительным параметрам риска и доходности инвестиций.

5. На основе информации о присущих тем или иным фондовым рынкам рисках возможно формирование диверсифицируемых портфелей активов для повышения нормы прибыли на капитал и снижения риска инвестиций.

БКС Брокер

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008– 2022 . ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Мировой фондовый индекс к развивающимся рынкам

Вложения в ценные бумаги развивающихся стран потенциально имеют более высокую доходность и помогают защитить портфель от риска «застрять» во вложениях в страны с низким экономическим ростом. В то же время они подвержены большей волатильности и рискам глубоких просадок. Мы подготовили краткий гид по развивающимся рынкам, который поможет разобраться, какие страны относятся к этому классу активов, за что их любят и стоит ли в них инвестировать.

Развивающиеся рынки — отдельный класс активов

Термин «развивающиеся рынки» был придуман экономистами в начале 1980-х годов для общего обозначения целого класса активов для инвестирования. Хотя это понятие широко распространено, единого определения развивающихся рынков нет, но общий смысл сводится к следующему:

Развивающиеся рынки (англ. Emerging markets, или EM) — страны с рыночной экономикой, которые активно взаимодействуют с глобальными рынками, но не соответствуют ряду критериев, чтобы отнести их к развитым странам. Как правило, под категорию «развивающихся» рынков попадают те страны, которые потенциально могут стать развитыми или уже относились к ним в прошлом.

Характерными чертами развивающихся рынков эксперты называют высокие темпы роста экономики, активное развитие торговли, а также участие страны в международных и глобальных процессах. Страны БРИК (Бразилия, Россия, Индия и Китай) — примеры развивающихся экономик, которые в последнее десятилетие демонстрируют взрывной рост. Кстати, Китай — это крупнейший рынок среди EM, его доля в iShares MSCI Emerging Markets ETF составляет 37,4%. Поэтому динамика китайской экономики оказывает доминирующее влияние на доходность EM — как прямо, так и косвенно. Как говорится: «когда Китай чихает, у всего мира насморк» (все параллели с пандемией случайные).

Еще одна важная развивающаяся экономика — Индия. С 2013 по 2018 год Индия была самой быстрорастущей экономикой в мире, она опережала даже темпы роста Китая. На конец 2020 года Индия — третья экономика мира по объему ВВП, ее доля в мировом ВВП — почти 7% (по данным МВФ). Несмотря на такие масштабы экономики, фондовый рынок Индии в глобальной капитализации имеет скромные 1,44% и находится только на 11-м месте в индексе MSCI ACWI Index.

Из-за отсутствия ясности в терминологии инвестиционные компании и индекс-провайдеры создают и поддерживают свои критерии и методологии, по которым относят те или иные страны (соответственно, и акции компаний этих стран) к категории «развивающиеся рынки». Рассмотрим методологии нескольких индекс-провайдеров.

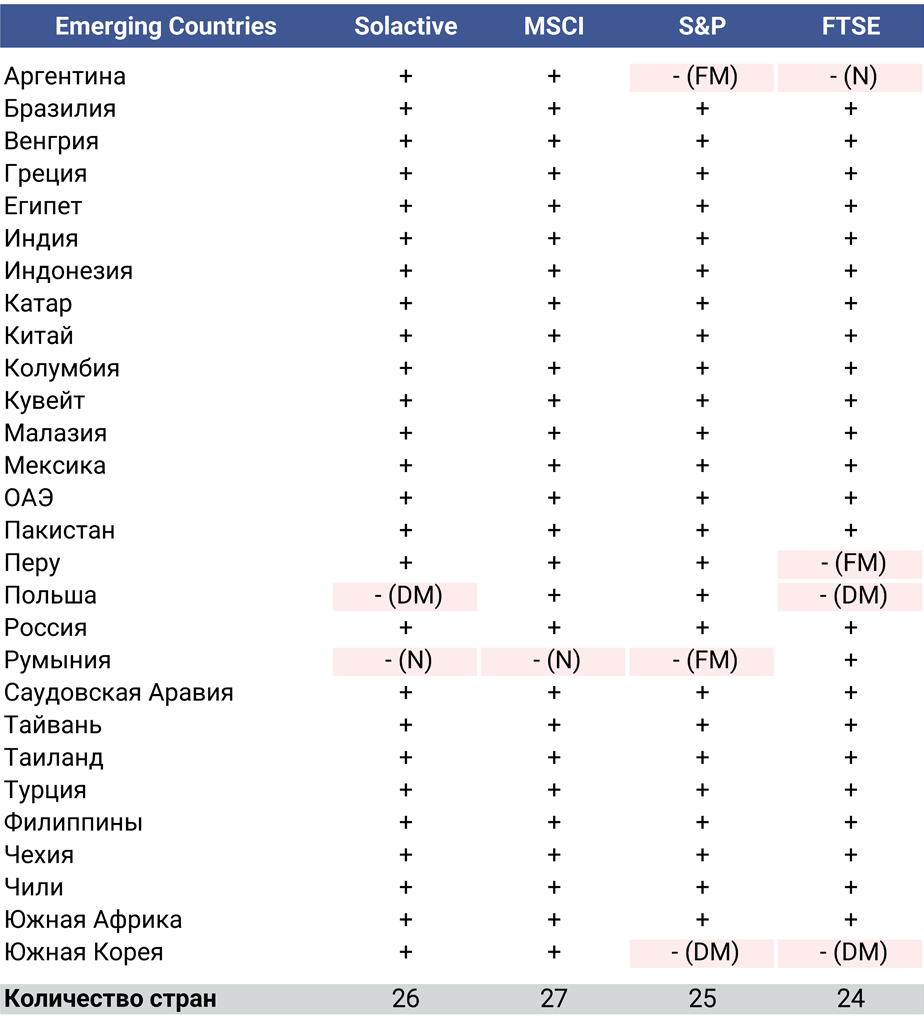

Развивающиеся страны по методологиям Solactive, MSCI, S&P и FTSE

Немецкий индекс-провайдер Solactive выделяет 26 развивающихся стран. Классификация почти полностью совпадает с MSCI, за исключением одной страны — Польши. В 2019 году Solactive перевел Польшу в категорию «Развитые страны». Аналогичного мнения насчет Польши придерживается и индекс-провайдер FTSE — он переместил страну из развивающихся рынков в развитые еще в 2018 году. Как отмечалось тогда в пресс-релизе FTSE, страна планомерно приближалась к этому в течение несколько лет и в 2017 году стала полностью удовлетворять всем критериям развитого рынка (по FTSE). Решающую роль в этом сыграло появление качественного депозитария и возможности сегрегирования счетов иностранных инвесторов. Для присвоения квалификации важна также развитость фондового рынка страны. Отметим, что Варшавская фондовая биржа (GPW) сегодня одна из крупнейших бирж Центральной и Восточной Европы. Она имеет современную торговую систему, а компании, допущенные к торгам на ней, соответствуют самым высоким стандартам корпоративного управления и раскрытия информации.

Развивающиеся страны по методологиям Solactive, MSCI, S&P и FTSE

Источник: Solactive , MSCI , S&P , FTSE

Примечание: DM = Developed Markets, развитые рынки; FM = Frontier markets, переходные рынки; N = Non-classified, не относящиеся ни к одной категории

Отличия в страновом составе наиболее заметны в классификации FTSE. Индекс-провайдер имеет двухступенчатую градацию развивающихся рынков: они выделяют Advanced Emerging и Secondary Emerging. Более «развитым» развивающимся рынком считается Advanced Emerging. Ни к одной из этих двух категорий FTSE не относит Аргентину (с 2020 года она вообще не входит ни в одну классификацию FTSE), Перу (классифицируется FTSE как «переходный» рынок) и Южную Корею (c 2009 года FTSE относит ее к развитым рынкам).

Насчет Южной Кореи у индекс-провайдеров нет единого мнения. Мы уже упоминали этот факт в статье про FXDM, где поддержали классификацию Solactive и MSCI, отметив проблемы в Корее со стандартами раскрытия и корпоративного управления, которые не соответствуют международным. В 2021 году MSCI в очередной раз отказались причислять Южную Корею к развитым рынкам — на этот раз главной преградой стал запрет властей Кореи на короткие сделки с ценными бумагами (short selling). Интересно, что в методологии FTSE этот критерий также учитывается, но Южная Корея у них уже больше 10 лет относится к развитым рынкам (а у S&P Dow Jones — больше 20 лет).

Несколько слов про Россию. По классификации FTSE Россия относится к Secondary Emerging и уже больше года находится в «наблюдаемом листе» для перехода в верхний сегмент развивающихся рынков (Advanced Emerging). По мнению FTSE, в России все еще сохраняются ограничения по доступу иностранных инвесторов, что мешает провайдеру принять окончательное решение об изменении классификации.

В целом все индекс-провайдеры придерживаются одинаковой точки зрения, что Россия — развивающаяся страна.

Как показывает наше сравнение подходов к определению развивающихся экономик, при выборе ETF необходимо придерживаться стратегии следования за одним индекс-провайдером. В противном случае возможны дублирования компаний в портфеле или, наоборот, отсутствие аллокации на определенную страну. Это приведет к увеличению общего риска и проблемам с пониманием реальной структуры инвестиционного портфеля.

Cходства и различия методологий индекс-провайдеров

Для классификации рынков как MSCI, так и Solactive используют три схожих критерия:

- уровень экономического развития,

- требования к размеру и ликвидности на рынке,

- а также его доступность и структура.

MSCI использует критерий экономической развитости рынка, только чтобы выделить развитые рынки, а Solactive также устанавливает требования к валовому национальному доходу на душу населения (ВНД) и индексу человеческого развития (HDI). Для развивающихся рынков HDI должен быть не менее 0,55, а сам рынок должен попадать в первые 90% стран по ВНД на душу населения по данным Всемирного банка.

Индекс-провайдеры также измеряют капитализацию и ликвидность на рынке. Для оценки Solactive опирается на шестимесячный среднесуточный объем торгов, а MSCI рассчитывает показатель ATVR, который отражает отношение среднегодового объема торгов к скорректированной на free-float рыночной капитализации.

Помимо этого, MSCI предъявляет требования к доступности рынка и оценивает открытость и доступность рынка для иностранного капитала, легкость его притока и оттока, а также стабильность институциональной базы.

Методология и критерии MSCI по классификации стран, 2021

Классификация стран MSCI

Источник: MSCI, JustETF

Методология и критерии Solactive по классификации стран, 2020

FTSE Russell, помимо развитых и переходных, выделяет еще два уровня развивающихся рынков, индекс-провайдер определяет их по критериям рыночной и регулятивной среды, развитости фондового рынка и институциональной базы в сфере клиринга, расчета и хранения ценных бумаг. Например, накладываются ограничения на сложность процедуры регистрации иностранных инвесторов, сопоставимость налогообложения для них и отечественных инвесторов, а также требования к уровню кастодианов и к прочим профессиональным участникам.

S&P опирается на три уровня критериев отбора, последний из которых применяется исключительно для выделения развитых рынков. К развивающимся рынкам в первую очередь предъявляется требование о полной капитализации внутреннего рынка: она должна превышать 15 млрд долларов. Помимо этого, должны выполняться минимум три из перечисленных условий:

- расчетный период Т+3,

- рейтинг государственного долга не ниже BB+,

- отсутствие серьезных ограничений иностранного участия, гиперинфляции и свободно обращающаяся иностранная валюта.

Методология и критерии S&P по классификации стран, 2021

За что любят развивающиеся рынки

1. Перспективы роста. 20 лет назад на долю развивающихся рынков приходилось менее 3% капитализации мирового рынка акций и 24% мирового ВВП. Сегодня они составляют 14% мировой капитализации, а доля развивающихся стран в мировом ВВП достигла 43%.

Капитализация рынков — 1899 vs. 2021

Кстати, этот график — осторожное напоминание инвесторам о том, что на длительных горизонтах очень важно диверсифицировать свои вложения: лидерам свойственно меняться, и Аргентина — яркий тому пример. Так, в начале XX века Аргентина была на одном уровне с Францией и Германией по среднедушевому доходу, имела сильную экономику (в основном благодаря изобилию природных ресурсов, а также удачному географическому положению) и высокий уровень образования. Как экономически развитая страна, Аргентина в свое время привлекала миллионы иммигрантов из Европы, но после Великой депрессии наступили десятилетия простоя. В результате многочисленных политических и экономических кризисов к XXI веку Аргентина перешла в третий десяток стран по номинальному ВВП, а о былых успехах и перспективах развития сегодня почти никто не вспоминает.

Динамика ВВП развитых и развивающихся стран

Главные драйверы стремительного роста развивающихся рынков — Китай и Индия. Лишь на две эти страны приходится 86% населения всей планеты, 36% мирового экспорта и 12% мировой капитализации.

Драйверы мирового роста ВВП, %

Источник: Credit Suisse, Haver Analytics, IMF

По мнению аналитического отдела Credit Suisse, доля развивающихся рынков в глобальном распределении будет неуклонно расти, поскольку развивающиеся страны растут быстрее, чем развитые, а инвестиции в этот класс активов играют ключевую роль в глобальных портфелях. По оценкам МВФ, развивающиеся рынки могут расти в 2—3 раза быстрее развитых (таких как США). Другими словами, не стоит игнорировать развивающиеся рынки с учетом их доли в мировой капитализации.

2. Диверсификация. Наличие как можно большего числа страновых рынков в портфеле потенциально дает преимущества в диверсификации, помогает снизить риск распределения активов. Добавляя в инвестиционный портфель акции новых стран, инвестор снижает риск инвестиций в отдельные компании, страны, сектора. Также снижается несистематический риск портфеля — это особенно важно на длинном горизонте.

Еще один аргумент в пользу диверсификации портфеля — снижающаяся корреляция с широким рынком акций США. Последние 20 лет корреляция между индексами S&P 500 и MSCI Emerging Markets медленно снижалась и сейчас составляет 0,73.

Корреляция S&P 500 и MSCI Emerging Markets, 2000—2021 годы

Источник: Bloomberg, расчеты FinEx

Примечание: для анализа использованы месячные доходности индексов, корреляция рассчитана с использованием месячных данных цен индексов за 5 лет

3. Привлекательные по стоимостным показателям. При выборе инструментов для своего портфеля долгосрочные инвесторы часто используют стоимостные показатели, такие как P/E (отношение стоимости компании к ее годовой прибыли) или CAPE (Cyclically Adjusted PE ratio, отношение капитализации компании к ее прибыли за последние 10 лет, скорректированной на инфляцию). Они позволяют ответить на вопрос «переоценен ли рынок в текущий момент». Если ответ утвердительный, рекомендуется воздержаться от покупок. Впрочем, стоит помнить о низкой предсказательной силе CAPE, о чем напоминает и сам автор этого показателя, Роберт Шиллер.

Тем не менее мы считаем этот индикатор очень полезным. Исторически низкие значения CAPE предвещали периоды роста экономик, а высокие — предупреждали о возможных рыночных падениях. По информации Bloomberg, CAPE индекса MSCI Emerging Markets составляет 19,42, в то время как S&P 500 имеет значение показателя 35, то есть почти в 2 раза выше. Подробнее о CAPE некоторых развивающихся стран можно узнать из таблицы ниже. Но сравнивать CAPE по странам между собой нужно с осторожностью — как минимум на этот показатель могут влиять различия в правилах бухучета и другие факторы.

Shiller CAPE отдельных развивающихся рынков (по состоянию на 30 сентября 2021)

Риски развивающихся экономик

Несмотря на широкие возможности для диверсификации, история с высоким потенциалом роста оказалась не такой надежной. Сравнительная динамика доходности акций развивающихся и развитых рынков (DM) на самом деле неоднозначна, отмечают в Credit Suisse. За последнее десятилетие развивающиеся рынки показали слабую динамику; с 2000 года они превзошли всех, а с 1900 года (максимальный период наблюдения) уступили первенство развитым рынкам.

Динамика развитых и развивающихся рынков, 1900—2020 годы

Источник: Elroy Dimson, Paul Marsh, and Mike Staunton, DMS Database

За последние 10 лет индекс, который отслеживает фонд FXDM, обошел индекс развивающихся рынков (MSCI Emerging Markets Index), продемонстрировав среднегодовую доходность в 6,52% в долларах (против 5,19% у индекса MSCI). При этом волатильность развивающихся рынков за последние 10 лет находится на одном уровне с развитыми странами: 15,45% у развивающихся рынков и 14,78% у развитых. К такому же выводу пришли авторы ежегодного обзора Credit Suisse: они обнаружили, что за последние 20 лет риск отдельных развивающихся стран снизился и стал сопоставим с волатильностью развитых рынков.

Динамика MSCI Emerging Markets Index и Solactive GBS Developed Markets ex United States 200 USD Index NTR, 2011-2021, USD

Источник: Bloomberg

Развивающиеся рынки имеют сравнительно высокую волатильность. Дополнительный риск компенсируется и более высокой премией. Но часто политические, экономические и валютные риски неоправданно высоки, как в течение последних 10 лет (когда развитые рынки принесли большую доходность). Как считает американский политолог Ян Бреммер, «развивающиеся рынки — это страны, в которых политика имеет для рынка не меньшее значение, чем экономика».

Валютный риск развивающихся рынков связан с тем, что валюта сама по себе не имеет внутренней доходности (intrinsic return), поэтому в долгосрочной перспективе оказывает сильное воздействие на волатильность доходности. Скотт Дональдсон, Виктор Жу и их коллеги из Vanguard в своей работе «Global equity investing: The benefits of diversification and sizing your allocation» проанализировали уровень волатильности различных рынков на горизонте 50 лет. Они пришли к выводу, что некоторые отдельные развитые рынки были менее волатильны, чем все развивающиеся страны в одном портфеле.

Среднегодовая волатильность рынков за последние 50 лет

Источник: Vanguard

Примечание: Данные приведены за период с 1 января 1970 года по 30 сентября 2020 года. Доходность стран представлена индексами MSCI по странам; доходность глобального рынка включает как развитые, так и развивающиеся рынки. Развивающиеся рынки представлены индексом MSCI Emerging Markets Index, который начал рассчитываться с 1 января 1988 года. Еврозона представлена индексом MSCI Europe ex UK ex Switzerland с 1 января 1970 года по 31 декабря 1987 года и индексом MSCI EMU с 1 января 1988 года.

Ожидаемые доходности развивающихся рынков

Сориентироваться в будущих оценках доходности по различным классам активов помогают аналитические подразделения крупных инвестиционных компаний — BlackRock, Invesco, Research Affiliates и другие. В их моделях по рыночным предположениям (capital market assumptions model) почти всегда фигурируют развивающиеся рынки. Ниже мы свели их прогнозы в одну таблицу.

Ожидаемая доходность развивающихся рынков на горизонте 10 лет (USD)

Вывод

Такой уровень ожидаемой среднегодовой доходности в долларах действительно впечатляет. По оценкам большинства инвестиционных компаний, EM выглядит очень привлекательно в сравнении с другими классами активов. В целом сочетание высокой ожидаемой доходности при умеренной корреляции между развивающимися и развитыми рынками говорит о том, что выделение части активов на развивающиеся рынки является оправданным.

Как пишет основатель Research Affiliates Роб Арнотт, «Диверсифицируйте. Но выделите от 10 до 20% для самого нелюбимого сегмента рынка: развивающихся экономик».

Мы в свою очередь напоминаем, что выбор классов активов — дело индивидуальное, а принимать инвестиционные решения следует исходя из своего риск-профиля и горизонта инвестирования.

Информация в тексте не является индивидуальной инвестиционной рекомендацией.

Источник https://stone-stream.ru/fondovyj-rynok/msci-emerging-markets.html

Источник https://bcs-express.ru/novosti-i-analitika/issledovanie-dokazyvaem-chto-razvivaiushchiesia-rynki-bol-she-ne-samye-riskovye-osobenno-rossiia

Источник https://finex-etf.ru/university/news/razvivayushchiesya_rynki_chto_v_nikh_interesnogo_i_pochemu_vse_khotyat_v_nikh_investirovat/