Как рассчитывается налог?

Списание производится в соответствии со статьями 214.1 и 226.1 налогового кодекса России.

Предположим, вы открыли один рублёвый счёт и заработали 1 000 рублей. По закону 13% от этой суммы, а именно 130 рублей, — это налог на прибыль, который компания должна списать в пользу государства. Списание происходит при выводе средств и в конце года, только если на счёте остался невыплаченный при предыдущих снятиях налог. С вас НЕ удержат налог дважды. Предположим, вы подаёте заявку на вывод 100 рублей. Сумма вывода меньше налога, мы удерживаем налог в размере 13% от суммы вывода, то есть 13 рублей. На ваш банковский счёт приходит 100 – 13 = 87 рублей. Сумма подлежащего удержанию налога уменьшается до 130–13=117 рублей. Этот налог будет списан при следующих выводах. Если к моменту исполнения следующей заявки ваш заработок на счёте уменьшится, то и налогов нужно будет заплатить меньше, если увеличится, наоборот, больше.

Вы открыли один рублёвый счёт и заработали 5 000 рублей. Налог c этой суммы — 5 000 x 0.13 = 650 рублей. Вы выводите 1 000 рублей Сумма вывода больше налога, мы списываем весь причитающийся с вас налог. На ваш банковский счёт приходит 1 000 – 650 = 350 рублей.

Вы открыли один рублёвый счёт, заработали 10 000 рублей и должны заплатить 1 300 рублей налога. Вы выводите 1 300 рублей. Вся сумма, предназначенная к выводу на ваш банковский счёт, пойдёт в уплату налога.

Вы получили доход 7 млн рублей. Доходы свыше 5 млн рублей облагаются по ставке 15%. Вам нужно будет выплатить налога 5 000 000 х 0.13 + 2 000 000 х 0.15 = 650 000 + 300 000 = 950 000 рублей.

У вас несколько счетов в разных валютах. Вы хорошо торговали, и совокупный финансовый результат на счетах – положительный. Вы выводите со счёта 100 долларов. Поскольку налог исчисляется в рублях согласно российским законам, то 100 долларов будут пересчитаны в рубли по курсу Банка России. Предположим, что официальный курс Банка России на день подачи заявки составляет 64 рубля. 64 x 100 = 6 400 рублей. 6 400 x 13% = 823 рубля (эта сумма отправится в бюджет). Теперь осталось узнать, сколько денег в валюте мы должны списать с вашего вывода, чтобы получить 823 рубля. Для этого налог пересчитывается обратно в доллары по рыночному курсу (предположим, он равен 63-м рублям): 823 / 63 = 13.06$. Вы получаете на банковский счёт 100 – 13.06 = 86.94$. Обратите внимание, что из-за разницы рыночного курса и курса Банка России сумма налога в валюте может быть как больше, так и меньше 13% от суммы вывода. Однако в рублях по курсу ЦБ налог всегда составляет 13%.

У вас несколько счетов в разных валютах. На торговом счёте, номинированном в евро, — убыток, но достаточно свободных средств. Планируя отдых за рубежом, вы подаёте заявку на вывод 500 евро. Мы обязаны понять, удерживать ли с вас подоходный налог в этой ситуации. Чтобы определить, есть ли у вас налоговые обязательства, мы учитываем совокупный зафиксированный финансовый результат на всех ваших торговых счетах. Предположим, у вас три счёта. Сумма прибыльных и убыточных сделок на счёте в долларах равна плюс 200$, на счёте в евро – минус 100€, на счёте в рублях – минус 1 500₱. Предположим, официальный курс доллара и евро на момент подачи заявки равен 65-ти и 70-ти рублям соответственно. Совокупный финансовый результат равен 200 x 65 + (– 100 x 70) + (– 1 500) = 13 000 – 7 000 – 1 500 = 4 500 рублей. Таким образом, удержание налога при выводе оправдано.

Какие налоги надо платить при сделках на Forex и как?

Налогообложение доходов физического лица происходит в зависимости от компании, с которой заключен договор-оферта.

В ГК Forex Club входит ряд компаний, в рамках которых клиент может осуществлять торговлю на форекс на территории стран постсоветского пространства. Среди них:

Forex Club International LLC не является налоговым агентом и не удерживает налоги с клиентов. По этой причине FOREX CLUB предоставляет возможность трейдерам самостоятельно выплачивать установленный 13% подоходный налог.

В отличие от Forex Club International LLC компания ООО «Форекс клуб» является налоговым агентом для физических лиц. Налогообложение юридических лиц по сделкам с финансовыми инструментами срочного рынка регламентируется статьями 301–305 главы 25 Налогового Кодекса. Расчет и выплата налогов юридическими лицами осуществляется самостоятельно.

Пример налогообложения доходов физических лиц от работы на Forex:

Вы в начале года покупаете за рубли 10000 безналичных долларов по курсу 28,50, в конце года продаете ваши 10000 по курсу 29,50. У вас образовалась положительная курсовая разница в размере 10000 рублей. Так вот, Ваш доход от работы на Forex нужно декларировать таким же образом, как бы Вы декларировали эти 10000 рублей.

В соответствии со статьей 210 Налогового кодекса, налоговой базой на доходы физических лиц являются все доходы, полученные как в денежной, так и в натуральной форме. Налогооблагаемая база для доходов, полученных на Forex, возникает лишь с момента перечисления денег на банковский счет трейдера. То есть если доход отображается только в качестве записи в торговом терминале клиента, то базы для налогообложения нет. Обязанность уплаты налога возникает, когда трейдер решает снять со своего торгового счета заработанные деньги. В действующем налоговом законодательстве (в том числе и по причине отсутствия законодательного определения рынка Forex) нет положений, определяющих порядок и особенности исчисления налогов при получении дохода от заключения сделок на разницу курсов валют. Поэтому трейдеры, получающие доход на рынке FOREX, должны руководствоваться общими положениями Налогового кодекса, которые не позволяют при определении размера налоговой базы учитывать потери (убытки) прошлых периодов.

Так как брокер не является налоговым агентом, то при получении дохода от работы на рынке Forex трейдер самостоятельно рассчитывает и выплачивает налог. Лицу, получившему доход, необходимо задекларировать его размер в налоговой декларации и в срок до 30 апреля года, следующего за годом получения дохода (статья 229 Налогового кодекса), подать налоговую декларацию в инспекцию Федеральной налоговой службы по месту жительства. После подачи декларации в срок до 15 июля года, следующего за годом получения дохода, необходимо уплатить налог на доходы по месту жительства.

Подробнее обсудить тему налогообложения вы можете на интернет-форуме FOREX CLUB.

Налоги с Форекса в России

Многие трейдеры, торгующие на форекс, со временем озадачиваются вопросом налогообложения полученных доходов. В статье поговорим о налогообложении доходов с Форекса и ПАММ счетов, какие ставки, как рассчитать и оплатить НДФЛ. Что делать, если вы торгуете в минус или денег на налоги нет.

- Налоги с форекс в России,

- Как платить налоги с Форекса,

- Налоговая ставка,

- Когда нужно исчислять и уплачивать налог самостоятельно,

- Как отсрочить оплату,

- Снижаем сумма налога,

- Как вывести деньги с Форекс без налогов.

Налоги с форекс в России

Для начала давайте выясним, как и когда возникает обязанность заплатить налог с форекс. Налоговой базой в данном случае признается доход, полученный от торговли на рынке форекс. Именно доход, т.е. если вы внесли на брокерский торговый счет 1000$, но торговля не заладилась, и вы оказались в минусе — то оплачивать ничего не нужно.

Второй важный момент — «полученный» означает, что заработанное облагается налогами в момент выплаты. Например, если вы с 1000$ заработали 500$, но вывели всего 1000$, то налоговая база будет равняться 0. Иными словами, налог на доходы физических лиц трейдеру нужно будет заплатить только в том случае, если он получил обратно вложенное и дополнительно заработанное. На примере выше, вывел 1500$, где 500$ — прибыль от трейдинга. Именно эта прибыль, т.е. 500$ и будут облагаться НДФЛ.

Любой законопослушный гражданин России должен платить налог с выплаченных ему доходов в соответствии с требованиями Налогового Кодекса РФ. Данный документ содержит перечень необлагаемых доходов, но скажу сразу, доходы от Форекса и ПАММ счетов к ним не относятся. Поэтому каждый получивший прибыль сверх вложенных средств, обязан с прибыли заплатить 13% государству и отчитаться о доходах по итогам года подав декларацию 3-НДФЛ.

Как платить налоги с форекс

Налоговая ставка

Для трейдеров, постоянно проживающих в России, налоговая ставка по НДФЛ составляет 13%. Ориентируясь на пример выше, налог с форекс составит 65$ (500$*13%).

Если же трейдер более 183 дней из последних 365 (366), проживал в других странах, то он автоматически теряет статус налогового резидента России и оплачивать налоги с форекс ему нужно в соответствии с законодательством страны постоянного местонахождения. При этом с доходов, полученных на территории РФ, налоговые нерезиденды обязаны будут заплатить уже 35%.

Когда нужно исчислять и уплачивать налог самостоятельно

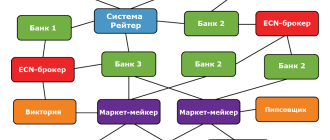

Всех подсчетов можно избежать, если трейдер торгует на рынке форекс через брокера с лицензией ЦБ РФ на осуществление деятельности форекс-дилера. Полный список брокеров с лицензией Банка России можно найти в статье.

В этом случае брокер признается налоговым агентом и при выплате трейдеру дохода автоматически удерживает НДФЛ и перечисляет его в налоговую. Декларацию в этом случае подавать не нужно. Это удобно, но форекс-брокеры с российской лицензией предлагают:

- ограниченное кредитное плечо (максимум 1:40),

- достаточно высокие спреды (по сравнению с зарубежными брокерами),

- ограниченное количество валютных пар.

В связи с этим многие трейдеры выбирают иностранных брокеров. Я уже много лет торгую через Roboforex и FxPro.

- Более 10-лет работы на рынке форекс,

- Доверие 1 000 000 клиентов в 170 странах,

- Минимальный депозит 10$,

- Бонус за регистрацию в 30$ с возможностью вывода заработанной прибыли,

- 4 вида демо-счетов для тестирования, включая NND для скальпига с выводом на межбанковский рынок и молниеносным исполнением ордеров,

- Моментальный автоматический вывод средств,

- Свыше 1000 положительныхотзывов трейдеров.

- Более 12 лет успешной работы на финансовых рынках,

- Крутые аналитики с ежедневными прогнозами,

- Акция: проверенные годами управляющие со стабильной доходностью 1-5% в неделю,

- Новый сервис по RAMM-инвестированию

- Пополнение счета без комиссии,

- Вывод средств за 2-3 мин.,

- 98% положительныхотзывов клиентов.

- Успешно работает с 2006 года,

- 11,06 миллисекунды — средняя скорость исполнения

- Платформа cTrader для высокоскоростного и точного трейдинга,

- Бесплатные обучающие вебинары по торговле,

- 4 лицензии от авторитетных регуляторов,

- 24/5 — круглосуточная техподдержка клиентов,

- Отсутствие комиссий за вывод денег,

- 100$ — стартовая сумма на любом счете.

При торговле через иностранного брокера, исчислять и оплачивать НДФЛ трейдеру придется самостоятельно. Отчитаться о результатах торговли за предыдущий год нужно до конца апреля , заполнив и предоставив декларацию 3-НДФЛ в отделение Федеральной налоговой службы по месту жительства (п. 1 ст. 229 НК РФ). За 2021 год сдать декларацию нужно будет до 30.04.2022г. Для подтверждения налогооблагаемой базы лучше заранее запастись выписками из банка (о перечислении и снятии денег с брокерского счета) или запросить соответствующую справку у брокера (но в большинстве случаев она будет на английском языке и потребуется перевод).

Чтобы избежать путаницы, многие заводят отдельные счета, через которые совершают переводы и снятие средств только с торговли на форекс. Это поможет в расчете налоговой базы и послужит подтверждающими документа, если налоговая решит проверить ваши доходы.

После подачи декларации заплатить налог нужно будет до середины июля (до 15 числа) по реквизитам, которые вам придут из налоговой. За 2021 год налоги с форекс нужно будет заплатить до 15.07.2022г. (п. 4 ст. 228 НК РФ).

Как отсрочить оплату.

Вспомним главный плюс — облагаемая база по НДФЛ от осуществления операций на рынке форекс возникает только в случае вывода денег на карту или платежную систему от Форекс брокера в размере большем, чем введено в компанию за год. Т.е. если вы в течение года внесли на счет брокера 100 тыс. руб. и общая сумма выведенных средств на 31 декабря года не превысила 100 тыс. руб., то ничего платить не нужно. И не важно сколько денег осталось на счете Форекс брокера – пока вы их не получили они доходом не признаются. Таким образом, чтобы отсрочить оплату налогов можно в текущем году вывести сумму, равную внесенной, а в январе — заработанное. В этом случае у вас будет в запасе год, в течение которого вы можете пользоваться деньгами без уплаты налогов.

Как снизить сумму налога

Трейдерам с большими объемами и доходами будет выгоднее открыть ИП или ООО. В этом случае можно выбрать упрощенную систему налогообложения и налог составит всего 6% от всех поступлений на расчетный счет. Правда в случае с ИП возникнет обязанность уплаты фиксированных платежей в пенсионный фонд и +1% с дохода, превышающего 300 000 рублей в год. Если же предстоят существенные расходы (на мощные компьютеры, работников, аренду офиса и т.д.), то имеет смысл рассмотреть систему налогообложения «доходы минус расходы» и платить с чистой прибыль за минусом всех расходов 15%.

Как вывести деньги с форекс без налогов

Как правило, мало кто самостоятельно стремится платить налоги, поэтому рассмотрим нюансы, если за доходы от Форекса и ПАММ инвестирования не отчитываться.

Самым популярным является приостановление операций по банковской карте.

При выводе денежных средств на расчетный счет банка (банковскую карту) в России крупными суммами от 200 000 руб. в мес. или более 600 000 руб. в год (у разных банков свои лимиты) у банка в соответствии с Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» возникнут резонные вопросы – откуда взялись деньги. Банк имеет законное право приостановить операции по выплате денег с вашей карты до получения разъяснений и обратиться с запросом к налоговым органам, для выяснения источников доходов. Если вы официально не работаете и по доходам не отчитывались – это вызовет массу вопросов. Поэтому:

- при работе с большими суммами лучше заводить и выводить деньги пропорционально на несколько платежных систем — на яндекс деньги, банковскую карту, Webmoney или карту иностранного банка. С электронных платежных систем получить наличные деньги на данный момент не представляет труда. Об открытии расчетного счета в других странах вы, конечно, обязаны оповестить налоговую в течение 30 дней и предоставлять выписки регулярно. Но если, банк расположен в офшорной зоне, кто мешает вам «забыть» это сделать.

- сохранять документы на ввод денег и источники их появления – договора продажи имущества, договора банковского вклада и чеки на перевод денег на банковскую карту или расчетный счет.

В целом и общем иными способами, кроме перечислений по банковским картам вычислить доходы контролирующие органы не смогут . Если только сами засветитесь в правоохранительных органах или недоброжелатели не подкинут налоговому инспектору идею проверить ваши доходы по расчетному счету.

Если суммы по счету большие, а платить не хочется, законный приятный способ обойти налоговый кодекс – стать нерезидентом РФ, т.е. проживать в других странах более 183 дней в году. Как нерезидент РФ по доходам, полученным из зарубежных источников, налоги вы платить не обязаны.

Из минусов – для нерезидентов РФ ставка налога по остальным доходам в России составляет в среднем 35%. Для вкладывающих в инвестиционные инструменты, находящиеся на территории России следует быть осторожными с данным пунктом и объективно оценивать плюсы и минусы данного способа. Следите, чтобы по срокам проживания, вы не стали резидентом другой страны. Иначе могут заставить оплатить налоги в той стране.

Для безопасного вывода денег с форекса можно также использовать платежные системы не имеющие отношение к РФ. Например, payeer.

Как видите, налоги с форекс не так страшны, как кажется на первый взгляд. Для составления декларации также можно воспользоваться специальными центрами отчетности, где ее заполнят за 10-15 минут. И можно спокойно торговать и зарабатывать на мечты дальше.

Источник https://alfaforex.ru/faq/o-kompanii/kak-rasschityvaetsya-nalog/

Источник https://www.fxclub.org/faq/kakie-nalogi-nado-platit-pri-sdelkakh-na-forex-i-kak

Источник https://livetouring.org/nalogi-s-forex/