В последний вагон: семейная ипотека сейчас и что изменится с 1 июля

Программа «Семейная ипотека» позволяет российским гражданам получить кредит на покупку жилья по сниженной ставке. Во Frank RG долю кредитов, выданных по этой программе на 1 мая 2021 года, оценили для «РБК-Недвижимости» в 4% от всех кредитов на жилье. С расширением программы на семьи с единственным ребенком востребованность семейной ипотеки вырастет, уверены участники рынка. Рассказываем об обновленных условиях программы «Семейная ипотека».

Условия программы

Президент России Владимир Путин в начале июня объявил о расширении возможностей по семейной ипотеке. Жилищный кредит по этой льготной программе года можно будет взять на следующих условиях:

- c 1 июля программа «Семейная ипотека» распространится на семьи с одним ребенком, если тот родился в период с 1 января 2018 года по 31 декабря 2022 года. Эти же условия действуют для семей, где есть рожденный в эти сроки усыновленный ребенок;

- cтавка по программе составляет 6%;

- если ребенок родился с 1 июля 2022 года до 31 декабря 2022 года, ипотеку можно взять до 1 марта 2023 года;

- максимальная сумма кредита по семейной льготной ипотеке в Москве, Петербурге, Московской и Ленинградской областях составит 12 млн руб., в других регионах — 6 млн руб.;

- по программе льготной семейной ипотеки можно будет как взять новый кредит, так и рефинансировать существующий;

- первоначальный взнос должен составлять не менее 15% от стоимости квартиры;

- жилищный кредит по льготной ставке можно получить на срок до 30 лет

Условия, которые действуют до 1 июля 2021 года:

- программой могут пользоваться только семьи, в которых с 1 января 2018 года по 31 декабря 2022 года родился второй ребенок или последующиe дети;

- ставка по программе составляет 5%;

- максимальная сумма кредита по семейной льготной ипотеке в Москве, Петербурге, Московской и Ленинградской областях составляет 12 млн руб., в других регионах — 6 млн руб.;

- первоначальный взнос должен составлять не менее 15% от стоимости квартиры;

- семейной ипотекой могут воспользоваться родители единственного ребенка с инвалидностью, родившегося до 31 декабря 2022 года;

- родители усыновленных (удочеренных) детей могут принять участие в программе. Важно, чтобы выполнялось условие о том, что дата рождения хотя бы одного из детей должна укладываться в срок действия программы (то есть с 1 января 2018 года по 31 декабря 2022 года);

- жилищный кредит по льготной ставке можно получить на срок до 30 лет.

Виды ипотечного кредита

Семейной ипотекой можно воспользоваться для покупки жилья в новостройке, на вторичном рынке или для приобретения частного дома с земельным участком. Продавцом обязательно должно выступать юридическое лицо (например, застройщик).

Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Важно, что все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Семейная ипотека позволяет приобрести жилье и на вторичном рынке у физических лиц, но только в одном федеральном округе (Дальневосточном) и только на землях сельских поселений. «Классическую вторичку по договору купли-продажи купить по программе льготной ипотеки практически нельзя. А вот вторичку от застройщика (где в ДКП продавцом выступает застройщик) — можно. Но по факту это все равно новое жилье, в новом доме, в котором никто не жил», — рассказала директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Сроки программы

Воспользоваться программой «Семейная ипотека» возможно до 1 марта 2023 года при рождении первого ребенка или последующих детей. Для семей с детьми-инвалидами правила другие: если ребенку установлена инвалидность после 2022 года, ипотеку под 6% по этой программе можно оформить до 2027 года.

Рефинансирование и маткапитал

Программа «Семейная ипотека» позволяет рефинансировать действующий ипотечный кредит по льготной ставке. Жилье должно приобретаться у юридического лица (компании-застройщика).

Программа позволяет использовать материнский капитал. Однако в «Семейной ипотеке» можно использовать средства маткапитала не для ежемесячных платежей, а только в качестве первоначального взноса. Некоторые банки дают возможность заемщикам использовать материнский капитал для досрочного погашения кредита.

Банки

Условия, перечень документов и ставки в банках по программе «Семейная ипотека» могут отличаться и регулярно меняются. Поэтому стоит уточнять все подробности в конкретной кредитной организации. На сегодня ипотеку по льготной ставке семьи с детьми могут взять в следующих банках:

- ПАО «Сбербанк»;

- Банк ВТБ (ПАО);

- АКБ «Абсолют Банк» (ПАО);

- АО «Банк Дом.РФ»;

- Банк ГПБ (АО);

- АО «Россельхозбанк»;

- ПАО «Промсвязьбанк»;

- ПАО Банк «ФК Открытие»;

- ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»;

- АО «Райффайзенбанк»;

- Банк «Возрождение» (ПАО);

- АО «АБ «РОССИЯ»;

- ПАО «Совкомбанк»;

- ПАО «Росбанк»;

- ТКБ БАНК ПАО;

- ПАО «АК БАРС» БАНК;

- АО «Инвестторгбанк»;

- ПАО «Запсибкомбанк»;

- ПАО «БАНК УРАЛСИБ»;

- ПАО КБ «Центр-инвест»;

- АО ЮниКредит Банк;

- АО «КОШЕЛЕВ-БАНК»;

- ПАО АКБ «Металлинвестбанк»;

- Банк «Снежинский» АО;

- КБ «Кубань Кредит» ООО;

- Прио-Внешторгбанк (ПАО);

- РНКБ Банк (ПАО);

- АО «СМП Банк»;

- АО «Актив Банк»;

- АО «БАНК ОРЕНБУРГ»;

- ПАО «Банк «Зенит»;

- ООО «Банк «Аверс»;

- ООО «Экспобанк»;

- ПАО «Банк «Санкт-Петербург»;

- ПАО «НИКО-БАНК»;

- АО «Дальневосточный банк»;

- АО БАНК «СНГБ»;

- АО КБ «Урал ФД»;

- АО «БАНК СГБ»;

- ПАО «МИнБанк»;

- АКБ «Энергобанк» (АО);

- ПАО Банк «Кузнецкий»;

- Банк «ВБРР» (АО);

- АО «Дом.РФ»;

- ООО «ЖИВАГО БАНК»;

- АО «КС БАНК»;

- Банк «КУБ» (АО).

Рассмотрим условия крупных кредитных организаций, которые актуальны в июне 2021 года.

Сбербанк

В Сбербанке взять ипотеку семьи с детьми могут по ставке 5,3% годовых, а при регистрации сделки в электронном виде — под 5% годовых. До 1 июля предложение распространяется на семьи с двумя и более детьми. Ставка действует весь срок кредита при условии страхования жизни и здоровья заемщика.

Минимальная ставка в рамках программы субсидирования с застройщиками составляет:

- от 0,1% годовых в первый год кредита, на оставшийся срок — от 5% годовых;

- от 1% годовых в первые два года кредитования, на оставшийся срок — от 5% годовых;

- от 3,6% годовых на весь срок кредита;

- максимальная сумма кредита составляет 12 млн руб. — при покупке жилья в Москве и Московской области, Санкт-Петербурге и Ленинградской области; до 6 млн руб. — при покупке жилья в других регионах;

- минимальный первоначальный взнос по программе семейной ипотеки с господдержкой — 15% от стоимости недвижимости;

- в качестве первоначального взноса или его части можно использовать материнский капитал.

Банк ВТБ

ВТБ начал прием заявок по новым условиям в рамках ипотеки с господдержкой для семей с детьми. Приобрести недвижимость по программе теперь смогут семьи с одним ребенком. Ставка по кредиту или рефинансированию ипотеки другого банка в ВТБ составит 5% на всей срок.

Сумма первоначального взноса по программе составляет 15%. Заемщики ВТБ могут получить решение по кредиту без подтверждения дохода и занятости. Срок кредита — от одного года до 30 лет.

- для жилых помещений, расположенных в Москве, — от 1,5 млн до 12 млн руб.;

- для жилых помещений, расположенных в Московской области и в Санкт-Петербурге, — от 1 млн до 12 млн руб.;

- для жилых помещений, расположенных в Ленинградской области, — от 500 тыс. до 12 млн руб.;

- для жилых помещений, расположенных в остальных регионах, — от 500–600 тыс. (в зависимости от региона) до 6 млн руб.

Райффайзенбанк

Ставка по программе «Семейная ипотека» в Райффайзенбанке составляет 5,49%. Предложение пока распространяется на покупку квартиры в новостройке для семей с двумя или более детьми. Созаемщиками по кредитному договору могут выступать официальные или гражданские супруги.

- Первоначальный взнос должен составлять не менее 15% от стоимости приобретаемой квартиры.

- Максимальная сумма кредита для Москвы и Московской области — 12 млн руб.

- Максимальная сумма кредита для Санкт-Петербурга, Ленинградской области и других регионов России — 6 млн руб.

В рамках программы «Семейная ипотека» в Райффайзенбанке можно получить жилищный кредит на покупку квартиры в новостройке не только напрямую у застройщиков, но и у любых юридических и физических лиц при условии переуступки договора долевого участия.

Банк «Дом.РФ»

Банк «Дом. РФ» начал принимать заявки на оформление семейной ипотеки от заемщиков с первым ребенком и последующими детьми. Ипотечная ставка составляет от 4,7% при получении кредита на ИЖС, оформить ипотеку на покупку квартир или рефинансирование взятых в других банках кредитов можно по ставке от 5%.

- Максимальная сумма кредита составляет 12 млн руб. для Москвы, Санкт-Петербурга, Московской и Ленинградской областей и 6 млн руб. для других субъектов.

- Первоначальный взнос — от 15%.

- Льготная ставка распространяется на весь срок кредита — до 30 лет.

Для получения семейной ипотеки в банке «Дом. РФ» нужен паспорт, документ, подтверждающий доходы, и свидетельства о рождении детей заемщика. Банк предусмотрел упрощенный порядок подтверждения доходов и занятости — это можно сделать с помощью выписки из ПФР, она заказывается через сотрудника банка и заменяет справку о доходах и трудовую книжку. При рефинансировании потребуется кредитный договор по ранее предоставленному кредиту.

Абсолют Банк

Абсолют Банк также начал прием заявок по программе с господдержкой «Семейная ипотека» на новых условиях. Теперь получить целевой заем на покупку квартиры или рефинансировать существующий ипотечный кредит могут не только многодетные семьи, но и родители первенца. Оформить льготную ипотеку в Абсолют Банке можно по ставке 5,99% годовых.

- Сумма кредита — от 300 тыс. до 12 млн руб. для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и до 6 млн рублей для других регионов.

- Максимальный срок ипотеки — до 30 лет.

- Первоначальный взнос — от 15%.

В качестве первоначального взноса, а также для частичного или полного досрочного погашения кредита в Абсолют Банке можно использовать материнский капитал.

Ипотека молодой семье в Кошелев-Банке

Сравните условия Кошелев-Банка по оформлению ипотечного кредита для молодой семьи и оставьте заявку на нашем сайте. Выгодная процентная ставка от 6 % и сумма кредита до 8500000. Количество предложений по ипотеке для молодой семьи в Кошелев-Банке — 2.

Лиц. № 3300

Трудовая книжка (копия), Свидетельство о временной регистрации, Трудовой договор (копия), Документы по рефинансируемому кредиту

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 800 000 на 4 года | 6% | 18 788.02 | 101 825.12 | |

| 800 000 на 5 лет | 6% | 15 466.24 | 127 974.47 | |

| 800 000 на 6 лет | 6% | 13 258.31 | 154 598.34 |

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 10.5% | 25 353.47 | 3 280 591.72 | |

| 2 500 000 на 20 лет | 10.5% | 24 959.5 | 3 490 279.32 | |

| 2 500 000 на 21 год | 10.5% | 24 614.97 | 3 702 971.5 | |

| 2 500 000 на 22 года | 10.5% | 24 312.68 | 3 918 546.76 |

- Оформите кредит на нашем сайте или на сайте банка

- Дождитесь решения от банка (через СМС или по телефону)

- Получите деньги в любом отделении банка или на карту

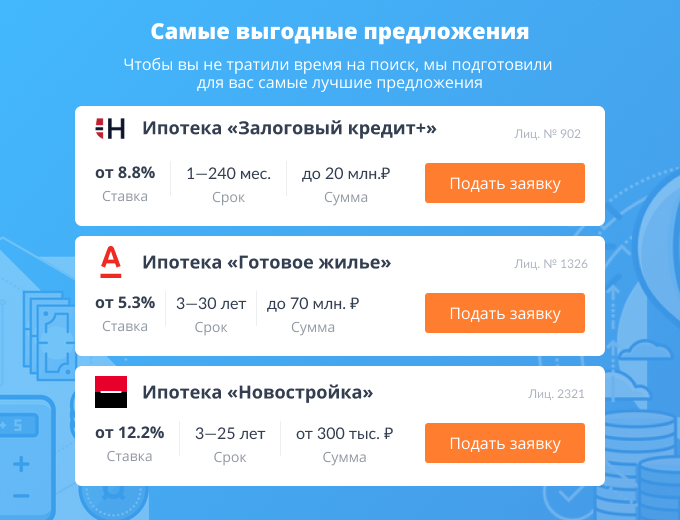

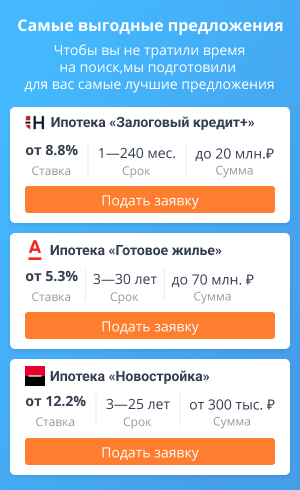

Лучшие предложения по ипотеке других банков

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 5% | 17 006.94 | 1 377 583.2 | |

| 2 500 000 на 20 лет | 5% | 16 498.89 | 1 459 734.44 | |

| 2 500 000 на 21 год | 5% | 16 042.97 | 1 542 827.49 | |

| 2 500 000 на 22 года | 5% | 15 632.02 | 1 626 852.98 |

Трудовая книжка (копия), Свидетельство о временной регистрации, Свидетельство о браке, Документы по передаваемому в залог имуществу, Трудовой договор (копия)

| Сумма и срок кредита | Ставка | Платеж, /мес | Переплата, | Расчет |

|---|---|---|---|---|

| 2 500 000 на 19 лет | 5.3% | 17 419.29 | 1 471 598.05 | |

| 2 500 000 на 20 лет | 5.3% | 16 916.01 | 1 559 842.82 | |

| 2 500 000 на 21 год | 5.3% | 16 464.81 | 1 649 133.02 | |

| 2 500 000 на 22 года | 5.3% | 16 058.55 | 1 739 456.98 |

Взять ипотеку молодой семье в Кошелев-Банке

Молодым семьям редко удается купить жилье самостоятельно. Государственные программы позволяют взять ипотеку молодой семье в Кошелев-Банке на лояльных условиях. Как правило, ставки по ипотеке для этой категории граждан меньше, а условия лояльнее.

Ипотека по программе молодая семья 2022 Кошелев-Банка — это кредит на строительство дома по собственному проекту или на покупку готового, кредит на вторичное жилье или на апартаменты в возводящейся многоэтажке. Кошелев-Банк по этой программе снижает размер первоначального взноса до 15%, но четко прописывает требования к возрасту членов молодой семьи. Сейчас банк предлагает оформить ипотеку:

- на сумму 800000 — 8500000 рублей;

- под 6 — 0 процентов.

Подобрать вариант кредитования соответствующий запросам и реальному финансовому состоянию молодой семьи поможет калькулятор онлайн. Он же позволяет рассчитать ипотеку, увидеть ежемесячные платежи и конечную стоимость кредита. Анализ информации помогает подобрать кредит и онлайн-заявка подается обдуманно и взвешенно.

Ипотека в Кошелев-Банке

Условия программ ипотечного кредитования в Кошелев-Банке для физических лиц по официальным данным банка. Минимальный первоначальный взнос от 10% стоимости недвижимости, процентная ставка от 6 до 14%, максимальная сумма до 8 500 000 ₽ на срок до 30 лет. Выдача ипотеки осуществляется под залог приобретаемой недвижимости, c обязательным страхованием. Кошелев-Банк выдает ипотечные кредиты для приобретения вторичного жилья, новостроек. Информация обновлена 14 сентября 2022 года по данным сайта банка.

- молодым семьям

- 30% первый взнос

- подтверждение доходов

- любой заемщик

- 10% первый взнос

- подтверждение доходов

- любой заемщик

- 10% первый взнос

- подтверждение доходов

- любой заемщик

- 30% первый взнос

- справка по форме банка

Ипотечный калькулятор Кошелев-Банка

Рассчитайте на калькуляторе сумму ежемесячного платежа, размер итоговой переплаты и требуемый доход по ипотеке Кошелев-Банка. По умолчанию установлена средняя процентная ставка, цена объекта недвижимости 3000000 ₽ срок кредитования 12 лет. Выберите в списке подходящую ипотечную программу Кошелев-Банка и установите нужные числовые значения — в правой части (или ниже) отобразится результат расчета.

Насколько выгодно?

Таблица сравнения условий ипотечных программ Кошелев-Банка с наиболее выгодными предложениями других банков вашего города. По умолчанию сортировка осуществляется по средней годовой ставке, поскольку заемщику получить минимальную ставку, декларируемую банком, не всегда возможно.

| Банк | Ср. % | Ставка | Сумма, ₽ | Мин. взнос | Справки | Срок |

|---|---|---|---|---|---|---|

| Приморье | 8.25% | 4.3 – 12.2% | 300 000 – 50 000 000 | от 10% | – Без справок | до 35 лет |

| Уральский Банк Реконструкции и Развития | 8.28% | от 6.85% | 300 000 – 30 000 000 | от 10% | – Форма банка | до 25 лет |

| Уралсиб | 8.49% | 5.69 – 11.29% | 300 000 – 12 000 000 | от 15% | – Форма банка | до 30 лет |

| Ак Барс | 8.5% | 5.79 – 11.2% | 500 000 – 12 000 000 | 15 – 90% | – Без справок | до 30 лет |

| Промсвязьбанк | 9.02% | 5.5 – 12.54% | 500 000 – 30 000 000 | 10 – 90% | – Форма банка | до 30 лет |

| Совкомбанк | 9.67% | 4.34 – 14.99% | 300 000 – 50 000 000 | от 15% | – Форма банка | до 30 лет |

| Санкт-Петербург | 9.68% | 4.35 – 15% | 500 000 – 30 000 000 | от 0% | – Форма банка | до 30 лет |

| Металлинвестбанк | 9.95% | 8.4 – 11.5% | 250 000 – 30 000 000 | 0 – 20% | – Форма банка | до 30 лет |

| Новикомбанк | 9.95% | 9.7 – 10.2% | 500 000 – 30 000 000 | от 20% | – Форма банка | до 30 лет |

| Кошелев-Банк | 10% | 6 – 14% | 800 000 – 8 500 000 | 10 – 50% | – Форма банка | до 30 лет |

* До подписания ипотечного договора в Кошелев-Банке рекомендуем обратить внимание на полную стоимость кредита (ПСК), включающую расходы по страхованию, другие дополнительные платежи и комиссии по сделке.

Условия ипотечного кредитования

в Кошелев-Банке

Ипотечные программы. Кошелев-Банк предоставляет возможность получить ипотечный кредит на покупку жилой недвижимости на первичном или вторичном рынке. Купить за счёт кредитных средств можно квартиру или дом с земельным участком. Также Банк выдаёт кредиты на приобретение коммерческой (нежилой) недвижимости. Ипотеку в Банке могут получить даже заёмщики с отрицательной кредитной историей – для них разработаны индивидуальные условия кредитования. Получить ипотеку на приобретение жилья или на улучшение жилищных условий можно и под залог имеющейся в собственности заявителя недвижимости. Кошелев-Банк предоставляет возможность получить жилищный кредит по стандартам ДельтаКредит и ДОМ.РФ. Для погашения ипотеки допускается использование средств материнского капитала. Возможно перекредитование стороннего ипотечного займа под более низкую процентную ставку.

Льготы. Сниженные процентные ставки действуют по программам приобретения недвижимого имущества у аккредитированных Банком застройщиков, а также у застройщиков-партнёров Банка. Особые условия, предусматривающие государственное субсидирование ипотеки, разработаны для молодых семей с детьми.

Документы. Для рассмотрения заявки на жилищный кредит Кошелев-Банк запрашивает следующие документы:

- паспорт гражданина РФ/иностранный гражданский паспорт;

- дополнительный документ для удостоверения личности заявителя (на выбор: СНИЛС, паспорт моряка, водительские права, удостоверение работника правоохранительного органа); военный билет (для мужчин призывного возраста);

- документы о семейном положении (например, свидетельство о заключении брака);

- документ, удостоверяющий факт трудовой деятельности (копия трудовой книжки, справка по форме организации-работодателя, пенсионное удостоверение);

- документ, удостоверяющий уровень доходов заявителя (к примеру, справка 2-НДФЛ или по образцу Банка; выписка по счёту, на который заёмщик получает заработную плату/пенсионные выплаты; справка из ПФР или иного компетентного органа о размере пенсии);

- документы, удостоверяющие действующие кредитные обязательства; документы по кредитуемому недвижимому имуществу.

Также заёмщик, при наличии, предоставляет документы об образовании, ИНН, письмо о деятельности предприятия-работодателя, правоустанавливающие документы на ценные активы. При оформлении ипотеки иностранцы, индивидуальные предприниматели и владельцы бизнеса должны подать дополнительные документы (списки представлены на официальном сайте Кошелев-Банка).

Требования к заемщику. Стать заёмщиком Банка может лицо, соответствующее следующим минимальным требованиям:

- Наличие гражданства Российской Федерации или любого иного государства;

- Наличие прописки по месту проживания/пребывания в пределах любого региона РФ;

- Возраст от 18 лет на момент обращения в Банк до 80 лет на момент окончания срока действия договора;

- Наличие официального трудоустройства, при этом общий трудовой стаж должен составлять больше 1 года, на последнем месте работы – больше 4 месяцев (ИП и собственники бизнеса должны осуществлять свою деятельность в течение не менее 1 года).

Созаемщики. Заявитель вправе привлечь к ипотеке в Кошелев-Банке не более 4 солидарных заёмщиков. Если заявитель младше 21 года, привлечение его супруга (при наличии) в качестве созаёмщика является обязательным.

Условия. Максимальный срок кредитования по ипотечным программам Кошелев-Банка составляет 20 лет. Заёмщик может получить кредит в размере от 300 000 руб., Минимальный размер первоначального взноса составляет 5% (при покупке жилья у застройщика-партнёра Банка). Банк не кредитует недостроенную, а также аварийную недвижимость, объекты культурного наследия и жильё, совладельцем которого является ребёнок в возрасте до 18 лет. Сниженные ставки доступны при наличии положительной кредитной истории, а также при условии обеспечения кредита залогом коммерческой недвижимости. Банк может затребовать дополнительное обеспечение займа в форме поручительства физлиц. Обязательным является имущественное страхование предмета ипотеки. Личное и титульное страхование оформляется по желанию клиента, отказ является причиной для увеличения ставки.

Как подать заявку? Подать предварительную заявку на ипотеку можно онлайн на сайте Кошелев-Банка. Для оформления кредита нужно посетить офис Банка и подать необходимые документы. Банк рассматривает заявку в течение 1-3 рабочих дней. Окончательное положительное решение действует в течение 90 дней.

Отзывы об ипотеке в Кошелев-Банке

Будем рады информации от клиентов банка об услугах ипотечного кредитования в Кошелев-Банке. С какими проблемами вы столкнулись, условия ипотеки (ставки, дополнительные платежи и т.д.) порядок ведения и оформления договора менеджерами банка. Трудности погашения и снятия обременения. Выслушаем так же слова благодарности, если вас все устроило. Спасибо!

Источник https://realty.rbc.ru/news/60d066709a79474c9ddb3f7d

Источник https://mainfin.ru/bank/rosbank-volga/ipoteka-dlja-molodoj-semi

Источник https://topbanki.ru/ipoteka/koshelev-bank/