Венчурные инвестиции в россии в 2017 году

В ходе исследования аналитики изучили различные показатели российского венчурного рынка за первые шесть месяцев года.

«Первое полугодие 2017 года проходит под знаком развития. Возможно, не столь бурного, как всем нам бы хотелось, но надо отдавать себе отчет, что рынок все еще восстанавливается», – отмечают в компании.

- По данным исследования, несмотря на рост объема инвестиций само число сделок сократилось – с 162 в первой половине 2016 года до 149 в первой половине 2017-го. Заметно вырос средний размер сделки – с $0,6 млн до $2,2 млн.

- Среди конкретных секторов вырос интерес инвесторов к B2B-проектам – объем сделок увеличился в два раза, до $98 млн, количество выросло с 69 до 72. Примерно такие же показатели у сегмента B2C, отметили в RB Partners.

- Основными сегментами для инвестиций в очередной раз стали софт и интернет, но появляется и подсегмент блокчейн-проектов, отметили аналитики.

- Инвесторы также много вкладывались в транспорт, VR/AR и финтех. Наиболее перспективными технологиями опрошенные авторами исследования инвесторы, однако, назвали блокчейн, искусственный интеллект, VR/AR и финтех.

- За первые шесть месяцев года активно росли корпоративные инвестиции на стадии экспансии стартапа. Основными инвесторами за период стали венчурные фонды и корпорации, а также частные инвесторы.

- Число выходов инвесторов (продаж купленной ранее доли) увеличилось с семи до 13, однако объем выходов сильно снизился – с $439 до $79, что аналитики объяснили крупными сделками в первой половине 2016 года вроде инвестиций Gett и продажи HeadHunter.

Аналитики также отметили тренды в российской венчурной индустрии: развитие сегмента ранних инвестиций, переход инвесторов поздних стадий на глобальный рынок и другое. Самыми важными событиями опрошенные инвесторы назвали финансовые тренды вроде взлета криптовалют и ICO, а также сделки крупных IT-компаний вроде различных инвестиций Mail.Ru Group.

Ассоциация венчурного инвестирования

Российская ассоциация венчурного инвестирования (РАВИ) подготовила ежегодный обзор российского рынка прямых и венчурных инвестиций в России за первое полугодие 2017 года.

Падение почти на 3 млрд долл. на рынке капитала фондов, отмеченное в прошлом году, было существенно отыграно уже в первом полугодии 2017 года – прирост капитала составил 1,2 млрд долл. И, если за прирост капитала закономерно ответственны фонды прямого инвестирования (на их долю пришелся 1 млрд долл)., то рост числа новых фондов – «заслуга» венчурного сектора: за шесть месяцев текущего года на рынок пришло 7 венчурных фондов.

Во многом активность на рынке фондов поддерживается за счет значительной роли государства в российской отрасли прямого и венчурного инвестирования: на его долю по-прежнему приходится 30% от общего числа всех действующих фондов. Кроме того, государство выступает и явным противовесом сложившегося на рынке перекоса отраслевых интересов в сторону сектора информационно-коммуникационных технологий: свыше 90% действующих венчурных фондов с участием государственного капитала сфокусированы на инвестициях в реальный сектор экономики или имеют смешанные отраслевые предпочтения. Абсолютно релевантная картина наблюдается и на рынке инвестиций: на долю сектора ИКТ приходится лишь 16% от общего объема инвестиций фондов с госучастием.

Рынок инвестиций показывает неоднозначную картину рынка: при том, что совокупный объем инвестиций составляет уже 95% от показателей 2016 года, рынок явно демонстрирует свою неоднородность. Инвестиционный интерес фондов сосредоточен в секторе PE инвестиций: на его долю приходится 728 млн долл. – это превышает совокупный объем PE инвестиций за весь 2016 год. Значительный объем инвестиций объясняется тем, что государство остается крупнейшим игроком на рынке. Около 81% от общего объема инвестиций приходится на долю РФПИ (при том, что объем ряда сделок фонда пока не раскрывается). В свою очередь, венчурный рынок демонстрирует падение интереса институциональных инвесторов: за первое полугодие было осуществлено 69 сделок (202 в 2016 году) на 49 млн долл. (49 в 2016 году).

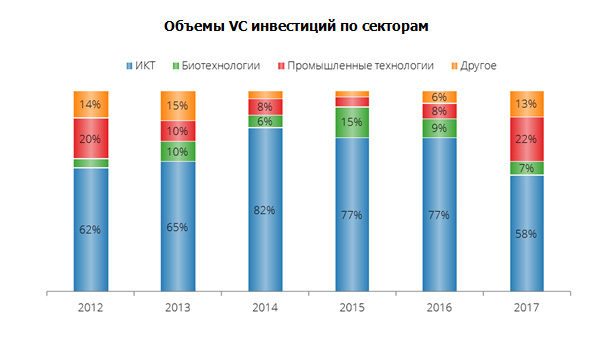

Традиционным лидером по объемам осуществленных VC инвестиций остается сектор ИКТ: на его долю пришлось 78% от общего объема VC инвестиций. При этом поддержка «не ИТ»-компаний была связана в первую очередь с инвестиционной активностью фондов с участием госкапитала: их доля в объеме VC инвестиций в таких секторах как промышленные технологии и биотехнологии составила свыше 84%.

Традиционно лидером по привлечению инвестиций остается Центральный федеральный округ (89% по объему и 68% по числу), при этом заметная инвестиционная активность была отмечена в Северо-Западном и Приволжском федеральных округах.

Венчурные инвестиции в россии в 2017 году

Совокупная капитализация венчурных фондов выросла на 8% и достигла 4 млрд долларов США

Российская ассоциация венчурного инвестирования (РАВИ) совместно с Венчурным инвестиционным фондом (ВИФ) подготовила исследование российского рынка прямых и венчурных инвестиций за 2017 год. Исследование ежегодно проводится при поддержке РВК. Согласно его результатам, впервые с 2013 года в России была отмечена позитивная динамика совокупной капитализации венчурных фондов: прирост составил около 8% или 290 млн долларов США.

Рынок капитала: позитивный вектор

В 2017 году российский рынок венчурного капитала впервые с 2013 года продемонстрировал позитивную динамику. Совокупное число фондов венчурного капитала выросло на 10% (до этого самый крупный показатель роста продемонстрировал 2014 год – 6%) и составило 194 фонда. При этом нельзя утверждать, что положительная динамика обусловлена только ростом числа новых фондов на рынке – этот показатель остается относительно стабильным на протяжении последних четырех лет и колеблется в диапазоне от 22 до 28. Речь идет скорее о завершении существенного оттока уже действующих фондов с рынка. Если ежегодно, начиная с 2013 года, ликвидировалось в среднем по 17 фондов, то в 2017 году этот показатель составил всего 5 фондов.

Положительная динамика наблюдается и в объеме капитала фондов. После непрекращающегося с 2013 года падения рынок впервые продемонстрировал рост: на конец 2017 года совокупный объем капитала действующих на рынке венчурных фондов увеличился на 8% и достиг 4 млрд долларов США.

Следует отметить сохраняющуюся активную позицию государства, которое в 2017 году обеспечило почти треть объема капитала всего рынка и чуть более 20% от общего числа венчурных фондов. Подобная пропорция сохраняется и в статистике новых венчурных фондов – из 22 новоприбывших игроков к государственным можно отнести 4 фонда (18%).

При этом венчурные фонды с госучастием остаются доминирующим источником венчурных инвестиций для стартапов за пределами сектора информационно-коммуникационных технологий: 89% из них сфокусированы на инвестициях в реальный сектор экономики или имеют смешанные отраслевые предпочтения.

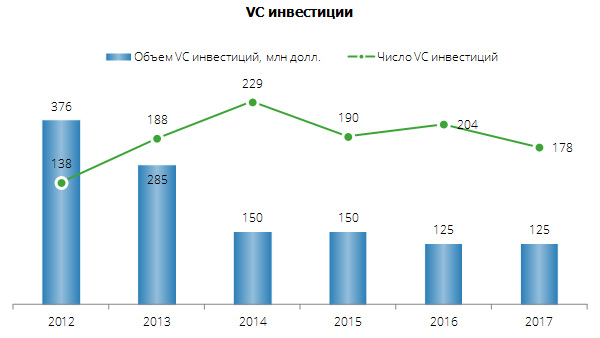

Инвестиционные сделки: точка равновесия

После 2013 года отток капитала и пересмотр фондами инвестиционных стратегий существенно перекроил ландшафт венчурного рынка. Осторожность инвесторов отразилась как в пересмотре стадийных предпочтений в сторону более зрелых стадий, так и на «среднем чеке»: если в 2012 и 2013 годах средний объем инвестиций составлял 2,7 и 1,5 млн долларов США соответственно, то, начиная с 2014 года, он стабилизировался и колеблется на уровне 0,6-0,8 млн долларов США.

Характерным показателем является и поиск инвесторами новых точек роста. В 2017 году сектор информационно-коммуникационных технологий, оставаясь традиционно лидером отраслевых предпочтений инвесторов, все же существенно сдал позиции: его доля в общем объеме инвестиций снизилась на 21% по сравнению с предыдущим годом и составила 58%. На второе место вышел сектор промышленных технологий – на его долю пришлось 22% объема инвестиций. Инвестиции в биотехнологии составили 7% от общей суммы вложений.

Всего в 2017 году было проинвестировано 125 млн долларов США в 178 компаний, что вполне сопоставимо с показателями 2016 года (125 млн долларов США и 204 компании соответственно).

«Пертурбации первых посткризисных лет уступили место уверенной стабилизации показателей, что дает участникам рынка повод для оптимистичного взгляда на его ближайшее будущее. В то же время, факторами риска могут стать относительная недоступность зарубежных капиталов, а также переориентация географического фокуса ряда российских фондов на зарубежные рынки в поисках новых отраслевых точек роста: блокчейна, виртуальной реальности и др.», ̶ отметила Исполнительный директор РАВИ Альбина Никконен.

«После трех лет рецессии венчурный рынок нашел точку равновесия, впервые с 2013 года прекратилось падение объема капитала венчурных фондов. Тем не менее, в абсолютных масштабах венчурная отрасль в России все еще остается довольно компактной. Для перехода на новую стадию развития предстоит решить ряд задач, одна из которых – расширение предложения венчурного капитала, в том числе за счет средств крупного бизнеса, бизнес-ангелов, негосударственных пенсионных фондов. С учетом создающихся сейчас инструментов стимулирования отрасли мы ожидаем позитивную динамику по итогам 2018 года», ̶ прокомментировал генеральный директор РВК Александр Повалко.

Полная версия исследования доступна по ссылке.

Об «Обзоре рынка. Прямые и венчурные инвестиции»

Обзор рынка прямых и венчурных инвестиций, ежегодно выпускаемый Российской ассоциацией венчурного инвестирования (РАВИ) с 2004 года, на сегодняшний день характеризуется самыми полными и авторитетными статистическими данными на российском рынке. Для его подготовки экспертами РАВИ и ВИФ ежегодно проводится широкомасштабное исследование рынка прямых и венчурных инвестиций, включавшее в себя анкетирование ведущих инвестиционных структур, работающих в данной сфере.

О РАВИ

РАВИ (Российская ассоциация венчурного инвестирования) — профессиональная ассоциация представителей венчурных фондов и фондов прямых инвестиций. Деятельность РАВИ направлена на становление и развитие в России рынка прямых и венчурных инвестиций и формирование необходимых условий для его развития.

О ВИФ

ВИФ ̶ некоммерческая организация с государственным участием, которая создается в целях развития конкурентоспособного технологического потенциала России. Основной целью деятельности ВИФ является формирование организационной структуры системы венчурного инвестирования в соответствии с одобренными Правительственной комиссией по научно-инновационной политике основными направлениями развития внебюджетного финансирования высокорисковых проектов (системы венчурного инвестирования) и организация привлечения инвестиций (в том числе зарубежных) в высокорисковые наукоемкие инновационные проекты.

О РВК

АО «РВК» — государственный фонд фондов, институт развития венчурной отрасли Российской Федерации. Основные цели деятельности АО «РВК»: стимулирование создания в России собственной индустрии венчурного инвестирования и исполнение функций Проектного офиса Национальной технологической инициативы (НТИ). Уставный капитал АО «РВК» составляет более 30 млрд руб. 100% капитала РВК принадлежит Российской Федерации в лице Федерального агентства по управлению государственным имуществом Российской Федерации (Росимущество). Общее количество фондов, сформированных АО «РВК», достигло 26, их суммарный размер — 35,5 млрд руб. Доля АО «РВК» — 22,6 млрд руб. Число одобренных к инвестированию фондами РВК инновационных компаний достигло 218. Совокупный объем одобренных к инвестированию средств — 17,9 млрд руб.

Источник https://rb.ru/news/che-tam-s-venchurom/

Источник http://www.rvca.ru/rus/news/2017/08/16/rvca-yearbook-i-2017/

Источник http://www.rvca.ru/rus/news/2018/03/26/RVCA-yearbook-2017-Russian-PE-and-VC-market-review/print/