Обзор акций золотодобывающих компаний России

Традиционно золото считается защитным активом. Каждый политический и экономический кризис ярко демонстрирует убежденность участников рынка в надежности золота как средства вложения денег. Большинство инвесторов с ростом напряженности и усилением общих неблагоприятных тенденций в мире устремляется в связанный с золотом сегмент: открывает металлические счета, покупает фьючерсы на золото, акции и облигации золотодобывающих компаний, специализированные ETF, ПИФы и даже инвестиционные монеты. Котировки «золотых» инструментов отвечают мощным ростом и приносят своим обладателям хорошую прибыль. Вслед за ростом цен на драгоценный металл одними из первых растут и цены на акции золотодобывающих компаний, прибыль которых напрямую зависит от цен на товарных рынках.

Схожая ситуация сложилась в 2022 году с обострением украинского кризиса, началом российской спецоперации и санкционным противостоянием между Россией и Западом. В начале марта цены на золото протестировали ключевой уровень 2 тысячи долларов за унцию. За ним поднялись и другие смежные активы, в том числе ценные бумаги золотодобытчиков.

Однако российские золотодобывающие компании оказались в весьма непростой ситуации и фактически стали персонами нон грата на этом празднике золотоносных бенефициаров. Виной тому — санкции, ограничение торгов на отечественных биржах, нарушение логистических цепочек и еще целый вал проблем, обрушившихся на русские компании подобно снежной лавине. Несмотря на устойчивое положение на рынке, доминирующие позиции в отрасли, превосходные финансовые показатели, многие национальные золотодобытчики столкнулись с трудностями, а их акции показали смешанную или негативную динамику. У инвесторов возникает резонный вопрос о перспективах вложений в эти компании. Сегодня мы разберемся, какой потенциал имеют акции золотодобывающих компаний России, стоит ли в них инвестировать в текущей ситуации.

«Полюс»

«Полюс» (тикер: PLZL) — крупнейшая в России компания по объему золотодобычи. Имеет самую низкую себестоимость продукции в мире, является международным лидером по объему сырьевой базы и занимает 4 место по добыче.

У «Полюса» огромный потенциал роста производства за счет освоения месторождения Сухой Лог. Компания активно модернизирует добычу и приобретает новые рудники. Так, в 2021 году она стала первой в мире золотодобывающей организацией, полностью перешедшей на возобновляемые источники электроэнергии. Декарбонизация сделала ее более привлекательной для фондов, ориентированных на эмитентов с устойчивым развитием. А в июне 2022 года «Плюс» сообщил о приобретении месторождения Чульбаткан в Хабаровском крае, которое обладает высоким запасом золотой руды.

Финансовые показатели за 2021 год вышли в пределах рыночных ожиданий. На внешних рынках со стороны бизнеса риски минимальны. Большую часть продукции майнер реализует на российском пространстве, поэтому проблем со сбытом не предвидится. Под санкции компания пока не попала, поэтому препятствия для экспорта вероятны разве что со стороны нарушенной логистики и возможного ограничения Евросоюзом покупок российского золота. Санкционному воздействию подвергся основной владелец «Полюса» Саид Керимов, однако он заблаговременно снизил свою долю в бизнесе ниже контрольной и вышел из совета директоров, что вывело компанию из-под удара. Сейчас неопределенность сохраняется в связи с передачей контроля новому держателю.

Акции PLZL за последнее время показывали переменную динамику. Попытки возобновить рост не увенчались серьезным успехом. Давление на котировки оказывало укрепление рубля, неблагоприятное для экспортеров, рассчитывающихся в долларах. Кроме того, само золото уже не показывает сильного роста: сентимент подавленный из-за ожидания сокращения баланса ФРС США и снижения ликвидности. Прорывной сценарий роста стоимости драгметалла выше 2 тысяч долларов пока откладывается на неопределенный срок.

В краткосрочной перспективе для «Полюса» не предвидится мощных импульсов к росту. Его акции скорректировались к минимумам с конца февраля на ожиданиях ограничения экспорта Евросоюзом. В то же время катастрофичных проблем у компании нет, и вряд ли они появятся даже под санкциями, положение стабильное, потенциал большой. На среднесрочном горизонте прогноз умеренно положительный. В данный момент «Полюс» могут рассматривать к покупке долгосрочные инвесторы, психологически готовые к возможным просадкам в ближайшие месяцы. Эмитент стабильно выплачивает дивиденды (дивдоходность 6,7%), поэтому при долговременном удержании можно заработать на них. А если состоится взлет золота выше 2 тысяч долларов за унцию, то лидером роста среди русских майнеров станет именно «Полюс». Также купить можно рублевые облигации Полюс Б1Р1, проблем с выплатами по ним не предвидится.

«Полиметалл»

«Полиметалл» (тикер: POLY) — горнорудная добывающая корпорация. Занимает второе место в России по производству золота и входит в число крупнейших в мире по добыче драгоценных металлов. Обладает активами в РФ и Казахстане. В собственности находится 10 месторождений золота и серебра, имеется высококлассный портфель проектов геологоразведки, в частности, по платиновой металлогруппе.

Российский «Полиметалл» формально является дочерней фирмой зарегистрированной в Великобритании компании Polymetal International. Акции POLY, торгуемые на Мосбирже, — это акции иностранного эмитента. Британская юрисдикция, с одной стороны, спасла Polymetal от адресных санкций Запада, а с другой, стала препятствием для российских инвесторов. Эмитент не попал под санкции, но серьезно пострадал из-за бегства зарубежных инвесторов. Сейчас топ-менеджмент компании рассматривает варианты реструктуризации бизнеса и отделения «операционно хороших» казахстанских активов от «репутационно плохих» российских, чтобы минимизировать негативные последствия и риски. Компания адаптируется к новым реалиям рынка и не страшится будущего.

Финансовое положение «Полиметалла» устойчивое, действующие контракты и проекты развития сохраняются, однако майнер понизил производственные планы на 2023-2026 годы из-за роста затрат на добычу, логистику и вынужденного перехода к неоптимальным источникам поставок. Кроме того, эмитент перенес выплату дивидендов за 2021 год на август 2022 года из-за затруднений в банковском секторе.

В среднесрочной перспективе у аналитиков умеренно положительный взгляд на «Полиметалл». Пока на фоне сдержанной динамики драгметаллов и укрепления рубля драйверов для переоценки падающих акций POLY недостаточно. Вероятен небольшой отскок от уровней поддержки из-за технической перепроданности, но точка начала устойчивого бычьего тренда пока под большим вопросом. Рекомендация: наблюдать в расчете на покупку в будущем. Шансы на возврат стоимости акций к 1000 рублям за штуку на долгом горизонте есть, при условии хороших операционных показателей, но момент для входа в позицию сейчас неподходящий.

«Селигдар»

«Селигдар» (тикер: SELG) занимает четвертую позицию в списке лучших золотодобывающих компаний России и пятую — среди крупнейших в мире по запасам олова. Хотя добытчик уступает в масштабах лидерам российского рынка, он уверенно держится на плаву даже на фоне всех геополитических пертурбаций.

С 2016 года майнер активно наращивает производство. Добыча золота к 2021 году возросла вдвое, олова — в 5 раз. Вслед за производством стабильно увеличивается и выручка. Рентабельность бизнеса также показывает постепенный рост. Запасы золота оцениваются на уровне 310 тонн. К 2024 году компания планирует довести уровень золотодобычи до 10 тонн за счет запуска золотоизвлекательной фабрики на месторождении Хвойное в Якутии. Также «Селигдар» инвестировал в геологоразведку на золоторудном месторождении Кючус и ожидает начала добычи в 2028 году.

В условиях антироссийских санкций у «Селигдара» отсутствуют сколь-нибудь значимые проблемы. У эмитента хорошие показатели, нет трудностей со сбытом: золото он реализует коммерческим банкам России, в основном — «ВТБ», а олово продает внутри страны и в Азии.

Котировки акций росли с начала июня на ожиданиях грядущей выплаты дивидендов. Собрание акционеров утвердило дивиденды в размере 4,5 рубля на акцию (дивдоходность 9,7%). После отсечки 17 июня образовался дивидендный гэп, который аналитики считают благоприятным моментом для покупки акций. Еще до гэпа наблюдался сильный восходящий тренд и увеличение объемов торгов. Если эмитент представит положительные операционные результаты за первые полгода 2022 года, акции получат дополнительный импульс к возобновлению роста. В двухлетней перспективе при удачной реализации текущих проектов и достижении запланированных показателей производства стоимость бумаг компании может составить порядка 100 рублей за штуку.

Три золотых акции: кто выплатит дивиденды?

В периоды турбулентности золото традиционно выступает защитным активом, и в кризисы его цена только растет. Вслед за дорожающим металлом тянутся вверх и котировки акций золотодобытчиков. Дополнительную привлекательность инвестициям в сектор придают дивиденды. Однако в этом году не все могут поделиться с акционерами прибылью. Станут ли золотодобывающие компании менее привлекательными для инвесторов? Как долго продолжит расти золото? На эти и другие вопросы Finam. r u ответили эксперты.

Прельстительный металл

Инфляционные опасения прямо влияют на котировки золота: чем они сильнее — тем дороже драгоценный металл. «Ковидный» 2020 год стал для золотодобытчиков «звездным»: в августе цена на золото превысила $2000 за унцию. В «коронакризис» мировые центробанки накачивали рынок деньгами, чтобы стимулировать экономику. А вместе с тем разогнали и инфляцию.

К 2022 году высокая инфляция стала для центробанков проблемой, и их приоритеты изменились. Теперь регуляторы борются с ростом цен, повышая ставки. Так, ФРС США на минувшем заседании подняла процентную ставку до 0,75-1%. Реагируя на ужесточение монетарной политики, котировки золота скорректировались до $1800, однако не исключено и возвращение к пиковым уровням. Одной из причин этого могут быть. антироссийские санкции.

После блокировки международных резервов России банки других развивающихся стран могут захотеть ребалансировать свои золотовалютные запасы, увеличив в них долю золота за счёт сокращения доли доллара США и евро, считает Наталья Мильчакова, ведущий аналитик ИК «Фридом Финанс». «Мы считаем, что у золота есть потенциал роста до $2000 за тройскую унцию, но после достижения этой цели может наступить коррекция до $1880-1900», — комментирует эксперт.

Рост в долгосрочной перспективе ожидает Евгений Маришин, доверительный управляющий брокер «Вектор Икс». «Сейчас мы находимся в начальной стадии глобального тренда с промежуточной целью $2700-3000 за тройскую унцию на горизонте 1-2 года. Да, локально мы можем увидеть снижение цены, но это нужно использовать исключительно для наращивания позиций», — считает аналитик.

С позитивной оценкой долгосрочных перспектив золота не согласен Алексей Головинов, ведущий аналитик ПСБ. «Из-за ужесточения ДКП мировыми Центробанками инфляционное давление начнёт снижаться уже со следующего квартала, что будет оказывать сильное влияние на стоимость золота», — считает он.

Не все то золото.

Акции производителей золота традиционно считаются ликвидным активом со стабильным финансовым положением. Причем котировки добывающих компаний, как правило, опережали динамику самого металла. В «новой реальности» высокая корреляция бумаг золотодобытчиков с драгоценным металлом в целом сохраняется, однако возросла значимость корпоративных новостей.

Из числа российских золотодобывающих компаний листинг на бирже имеют «Полюс», «Полиметалл» и «Селигдар». Акции этих компаний включены Мосбиржей в базу расчета индекса металлов и добычи MOEXMM, а бумаги «Полюса» и «Полиметалла», котирующиеся в Лондоне, до недавнего времени были и в индексах FTSE. Присутствие компании в индексе — всегда позитивный сигнал для инвестора. Finam.ru узнал мнение экспертов рынка о перспективах этих эмитентов.

При возросших санкционных рисках российские компании все чаще отказываются от публикации квартальной отчетности. Так, например, «Полюс» решил не раскрывать не только финансовые, но и операционные результаты за 1 квартал. Отсутствие регулярной отчетности затрудняет фундаментальную оценку, отмечают рыночные аналитики. «В этих условиях мы сейчас не можем определять целевую цену и не даем рекомендаций по российским эмитентам, включая золотодобытчиков. Мы можем лишь обозначить, лучше или хуже рынка смотрятся бумаги. На наш взгляд, акции «Полюса» и «Селигдара» выглядят как минимум не хуже рынка. Пожалуй, даже лучше. Их котировки фактически вернулись на уровень середины февраля, до начала «специальной военной операции». А акции «Полиметалла» выглядят хуже рынка: они сейчас опускаются до уровня минимумов 20 февраля 2022 года», — комментирует Алексей Калачев, аналитик ФГ «Финам».

Аналитики ПСБ выделяют акции «Полюса». «Если выбирать из акций «Полюса», «Селигдара» и «Полиметалла», то на наш взгляд, фаворитом здесь являются бумаги «Полюса». У компании устойчивая бизнес-модель и крайне высокая эффективность бизнеса. Акции «Полюса» достаточно ликвидны и не так волатильны, как бумаги «Селигдара». Интересны также и расписки «Полиметалла», которые на данные момент излишне сильно упали в цене. Однако то, что инвесторы могут «застрять» в бумагах компании, если их брокер попадет под санкции, снижает привлекательность инвестиций в расписки «Полиметалла». По нашему мнению, рассматривать бумаги компании можно будет тогда, когда геополитическая ситуация начнёт стабилизироваться», — комментирует Алексей Головинов из ПСБ.

А вот аналитикам «Фридом Финанс» больше нравится «Селигдар». «Мы полагаем, что для инвестиций в акции золотодобывающих компаний сейчас благоприятный момент, но в данном случае советуем выбирать недооценённые рынком компании, где есть интересная инвестидея. Например, акции «Селигдара» мы считаем наиболее привлекательными для покупки благодаря новостям о том, что компания планирует выплату дивидендов, в то время как многие российские эмитенты, особенно госкомпании, от выплат дивидендов отказываются. Потенциал роста акций «Селигдара» мы оцениваем в 23%, целевая цена 60 руб. за акцию в годовом горизонте. А вот акции «Полюса» выглядят переоценёнными, наша целевая цена составляет только 14000 руб. за акцию в годовом горизонте, потенциал роста оцениваем в 3%», — полагает Наталья Мильчакова из «Фридом Финанс».

По мнению Андрея Эшкинина из «Алор Брокера», на данный момент нет причин для покупки акций «Селигдара», «Полюса» и «Полиметалла». «Однако техническая картина по «Полюсу» складывается не такая уж и плохая, сейчас цена акций находится на уровне поддержки, расположенной в районе 13300-13600 рублей, есть еще один хороший уровень в районе 16000-16300 рублей, — комментирует аналитик.

А дивиденды будут?

Среди российских розничных инвесторов популярна стратегия покупки акций под дивиденды без оценки долгосрочных перспектив бизнеса. Однако в этом году такой подход может привести к разочаровывающему результату.

«Полиметалл» отложил решение по итоговым дивидендам до августа 2022 года, хотя ранее предполагал заплатить по $0,54 на акцию. Как раз сегодня должен был закрываться реестр, но этого не будет. «Шансы на то, увидим ли мы эти дивиденды или нет, сейчас, на мой взгляд, примерно равны. Компания оказалась в достаточно непростом положении. У нее сохраняется риск попасть под санкции как у компании российского происхождения. С другой стороны, как британская компания (Polymetal International plc зарегистрирован на о. Джерси) она обязана соблюдать введенные Великобританией санкции. А с третьей — дочерние добывающие компании «Полиметалла» также рискуют: в Госдуму РФ внесен законопроект об ответственности за соблюдение антироссийских санкций», — комментирует Алексей Калачев из «Финама».

«Полюс» в начале марта анонсировал возможные итоговые дивиденды за 2021 год в размере $4,03 на акцию. Правда, непонятно, по какому курсу, обращает внимание аналитик «Финама». Однако рекомендации совета директоров до сих пор нет, поэтому нет и ясности, будут ли эти дивиденды.

«Селигдар» сегодня порадовал: совет директоров рекомендовал выплатить дивиденды за 2021 год в размере 4,50 руб. на акцию. Закрытие реестра акционеров назначено на 21 июня 2022 года. «Дивидендная доходность к цене закрытия вчерашнего дня составляет 9,2%. Это может поддержать бумаги «Селигдара». Такую доходность компания обеспечила тем, что распределила на дивиденды не только всю прибыль за прошлый год, но и часть прибыли прошлых лет. По всей видимости это продиктовано желанием поддержать котировки, поскольку компания планирует дополнительный выпуск акций по закрытой подписке в рамках урегулирования сделки по приобретению месторождения Кючус в Якутии совместно со структурой «Ростеха», — считает Алексей Калачев из «Финама».

Инвестиции в золото: акции Полюс, Полиметалл, Petropavlovsk и Селигдар. Сравнение золотодобытчиков

В последнее время вокруг инвестиций в золото и связанных с ним активов ходят жаркие споры: кто-то ждет дальнейшего падения котировок драгоценного металла, а кто-то наоборот, воспользовавшись хорошей коррекцией увеличил долю в “золотых” активах.

Я неоднократно в рамках своих выпусков делилась с вами своим мнением, что падение котировок золота последних нескольких недель являлось скорее коррекцией, чем сменой тренда, и судя по котировкам золота — я была права:

Мягкая денежно-кредитная политика со стороны центральных банков и огромные пакеты стимулирования экономики, в том числе “вертолетные деньги, приведут к разгону инфляции в ближайшие несколько лет. Золото при этом, служит традиционным антиинфляционным активом: чем выше ожидаемая инфляция, тем дороже стоит золото.

Ранее Bank of America прогнозировал рост золота до $3.000 за тр.унц. к концу 2021 г.; а Goldman Sachs и Wells Fargo — до 2.300 к июлю 2021 г.

Глава «Полюса» Павел Грачев в недавнем интервью также дал прогноз, что с продолжением монетарного стимулирования в США золото продолжит рост к $3000.

Из интересных событий отмечу, что в августе американская инвестиционная компания Invesco провела опрос среди представителей Центральных Банков разных стран. На вопросы относительно планов по золотым резервам своих государств они ответили, что:

- Планируют наращивать свои золотые резервы в последующие 12 месяцев. Никто из опрошенных не намерен сокращать золотые резервы;

- Представители центральных банков единогласно продолжают считать, что золото в резервах является важным активом для их диверсификации;

В связи с изложенным, я продолжаю держать довольно большую долю индексного портфеля в ETF на золото. Более того, на этой коррекции я нарастила свою долю в FXGD.

Полюс

Полюс — это самый крупный производитель золота в России и один из 10 ведущих глобальных золотодобывающих компаний.

Совсем недавно я делала распаковку этой компании (кто не смотрел, переходите под ссылкой в описании), поэтому повторятся не буду, но тезисно напомню ключевую информацию о компании.

Полюс обладает третьими в мире запасами золота: доказанные и вероятные запасы (P&P) по международной классификации составляют 61 млн тройских унций золота, а оцененные и выявленные ресурсы составляют 187,5 млн тройских унций золота.

Кроме того, у компании полюс самая низкая в мире операционная себестоимость производства золота:

- Общие денежные затраты (Total Cash Costs) составляют 369 долл на тройскую унцию золота.

- А совокупные денежные затраты на производство золота (All-in Costs) за 9 мес 2020 г. составили всего лишь 601 долларов на унцию.

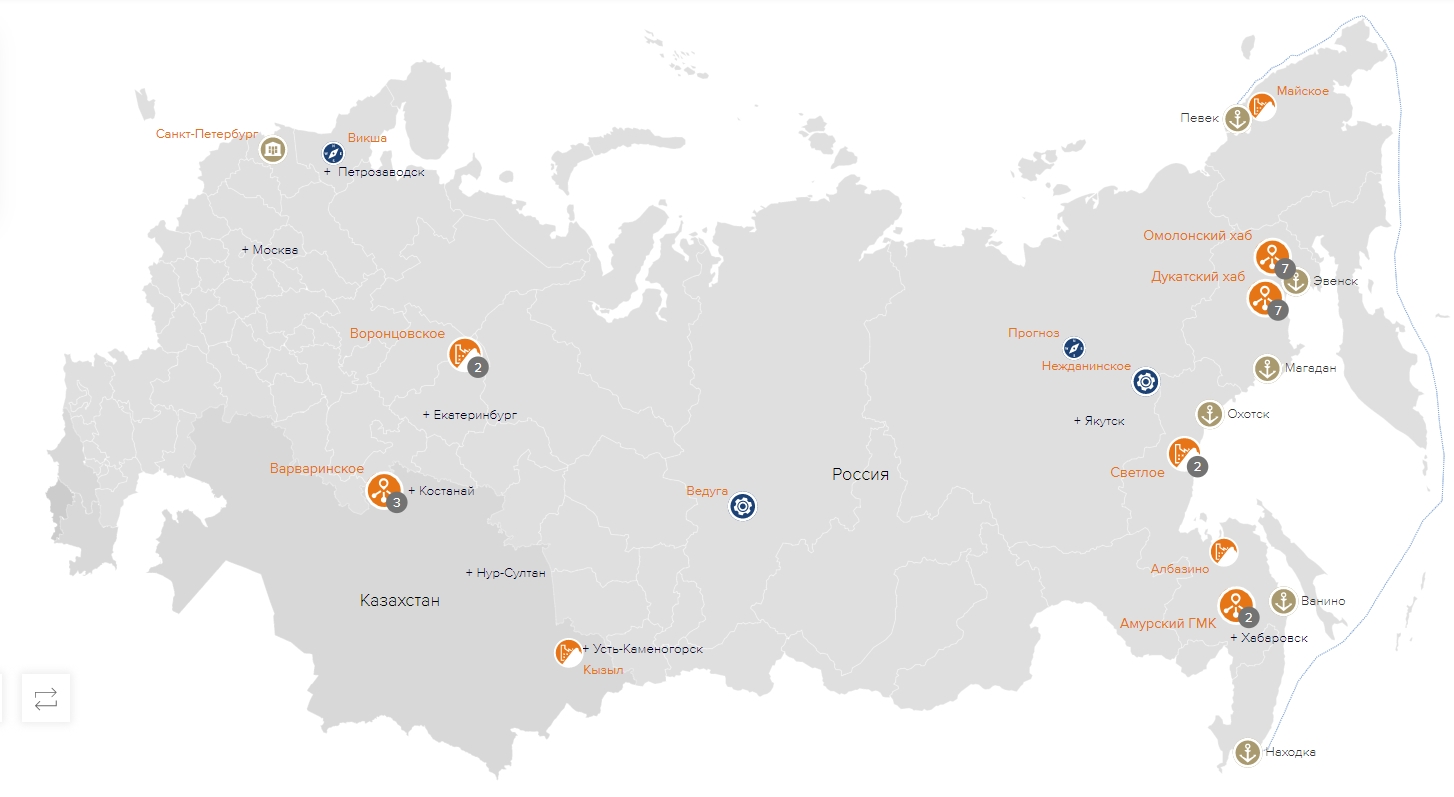

У Полюса несколько действующих месторождений и золотоизвлекательных фабрик общей проектной мощностью:

- По обработке 41,6 млн тонн руды в год,

- И производству золота в количестве 2,86 млн. тр. унций в год.

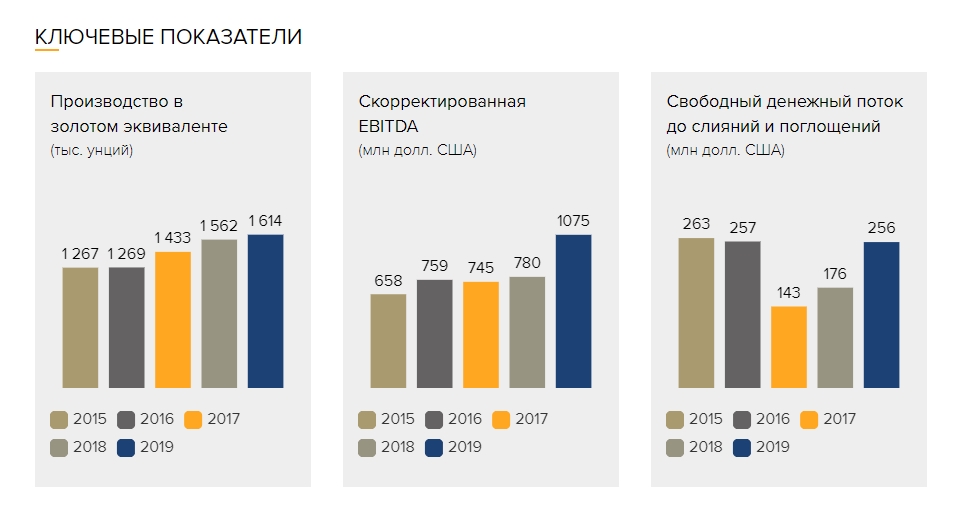

С каждым годом добыча руды и общий объем производства Полюса стабильно растет, а среднее содержание золота в переработанной руде составляет 2,36 грамма на тонну.

Факторы роста

В данный момент Полюс завершает разработку технико-экономического обоснования строительства очередной золотоизвлекательной фабрики “ЗИФ-5” на Благодатном месторождении, которая станет ключевым драйвером роста Полюса на ближайшие пять лет

Главный же фактор роста Полюса в долгосрочной перспективе является освоение Сухого Лога, — крупнейшего неосвоенного месторождения золота в мире.

Доказанные и вероятные запасы золота этого месторождения составляют 40 млн унций, со средним содержанием 2,3 грамма на тонну, а оцененные и выявленные ресурсы составляют 63 млн тройских унций золота.

На Сухом Логе Полюс намерен добывать и производить 2,3 млн тройских унций золота в год, что сопоставимо со всей нынешней добычей компании. Начало добычи запланировано на период после 2026 года. В данный момент Полюс проводит геологические изыскания на месторождении.

Реализация Сухого Лога удвоит EBITDA Полюса, и пока еще рынок не учитывает это в капитализации компании.

Полиметалл

Полиметалл — второй после “Полюса” по добыче драгоценных металлов с активами в России и Казахстане. Также, как и Полюс, входит в топ 10 золотодобывающих компаний мира.

Компания владеет 9 (девятью) действующими месторождениями золота и серебра и портфелем новых проектов развития.

Также Полиметалл является крупнейшим производителем серебра в России, поэтому изменение стоимости не только золота, но и серебра, — традиционно оказывает влияние на акции.

Полиметалл разрабатывает месторождения с упорными рудами с 2007 года. Его главный перерабатывающий актив — автоклавный хаб в Амурске (Амурский гидрометаллургический комбинат), на котором Полиметалл реализует масштабный проект по увеличению мощностей.

Тенденция на мировом рынке добычи такова, что все больше ресурсов представлены именно упорными рудами, которые ранее не перерабатывали в России из-за отсутствия технологий. .

Производственные мощности компании позволяют:

- Перерабатывать до 16 млн. тонн руды в год. Среднее содержание драгметаллов в руде, измеренная в золотом эквиваленте, составляет 3,8-3,9 грамма на тонну.

- Производить ~1,5 млн. тр. унций золота и ~19 млн. тр. унций серебра в год.

Если измерять серебро в золотом эквиваленте, что общее годовое производство золотого эквивалента составляет ~ 1,677 млн тр. унций в год.

Общие денежные затраты Полиметалла на производство золота (Total Cash Costs) составляют 638 долл / на унцию золотого эквивалента,

А совокупные денежные затраты (All-in Costs) — 880 долл / на унцию золотого эквивалента

Petropavlovsk

Дивиденды Не платит

Petropavlovsk — это 3-я по объему производства золота компания в России с активами на Дальнем Востоке России. Петропавловск — это интересная компания, обладающая внутренними и внешними драйверами роста.

Главный актив компании — Покровский автоклавный гидрометаллургический комбинат (АГК), — так называемый “POX Hub”. Это крупнейший по мощности, и второй в России автоклавный гидрометаллургический комбинат.

POX Hub извлекает золото из упорных руд, из которых невозможно извлекать золото традиционными способами. И в этом кроется большой потенциал для компании.

Дело в том, что 40% всех месторождений золота в России представлены упорными рудами, извлечение золота из которых ранее было невозможным из-за отсутствия перерабатывающих мощностей в стране.

В связи с этим, большинство производимых в России упорных золотосодержащих концентратов, которые не могут быть переработаны их производителями, экспортируется в КНР.

С запуском Покровского АГК, Петропавловск начал приобретать упорные золотые руды других золотопроизводителей и самостоятельно их перерабатывать на своих мощностях.

Ввод в эксплуатацию POX Hub в сочетании с ростом цен на золото обеспечат Петропавловску рост доходов за счет обработки этих “трудных” руд, добытых как на собственных, так и на сторонних рудниках.

Поэтому POX Hub — это краеугольный камень стратегии Петропавловска и главный фактор роста ее стоимости.

А вот себестоимостью производства золота Петропавловск конкурировать с Полюсом не может: более половины запасов Петропавловска — это упорные руды, у которых более дорогая себестоимость обработки.

В связи с этим общие денежные затраты (Total Cash Costs) у Петропавловска за первое полугодие 2020 года составили $983 / тр.унц. — что в разы больше, чем у Полюса, у которого общие денежные затраты равны всего лишь $369 / тр.унц.

Если говорить об Общих затратах (All-in Costs) на производство золота, то у Петропавловска они составили $1.325 на тр. унцию. по итогам отчетности за 1 полугодие 2020 г.

Таким образом, если говорить о рисках, то у Петропавловска — это снижение цены золота ниже $1.325 / тр.унц.

О конфликте

С лета 2020 г. котировки Петропавловска значительно снизились на череде негативных корпоративных событий:

- Во-первых, это постоянная конвертация принадлежащих кредиторам облигаций Петропавловска на его акции, что размывает доли существующих акционеров. С другой стороны, это явно позитивный сигнал: крупные кредиторы видят гораздо больший потенциал от участия в капитале компании, а не в качестве держателя ей долга.

- Во-вторых, до недавнего времени компания погрязла во внутреннем корпоративном конфликте:

- В феврале 2020 г. в Петропавловске сменился основной акционер — пришла компания Струкова «Южуралзолото» (24,34%)

- Струков заподозрил вывод денег из компании предыдущим мажоритарным акционером в сговоре с основателем и гендиректором Павлом Масловским (руководил компанией с 1994 г.).

- На ГОСА Струков проголосовал против действующего СД и об увольнении Масловского.

- Другие крупные холдеры — Prosperity (11,59%), Everest Aliiance (6,44%) и Slevin (3,85%) и Fortiana Holdings (4,62%) поддержали Струкова.

Но буквально несколько дней назад Petropavlovsk поставил точку в этом корпоративном конфликте:

- С 1 декабря Совет директоров компании назначил нового гендиректора — Дениса Александрова, который до этого 5 лет занимал пост гендиректора другого крупного золотодобытчика, — Highland Gold Mining.

- Александров — это высококлассный менеджер с большим опытом работы в золотодобывающей отрасли. До Highland Gold Mining он работал гендиректором в шведской Auriant Mining AB, ведущей добычу золота в России.

- Среди его профессиональных достижений — повышение операционной эффективности компаний и обеспечение высокого уровня доходности для акционеров.

К факторам роста компании можно отнести:

- Ввод в эксплуатацию второй флотационной фабрики на горно-гидрометаллургическом комбинате (ГГМК) Пионер.

- Строительство 5-го и 6-го автоклава на POX Hub, что увеличит мощность на +30% к существующим перерабатывающим мощностям. Пока компания только вынашивает эти планы.

- Продажа непрофильного актива IRC — оператор по добыче железной руды на Дальнем Востоке России

- Снижение долга (делеверидж).

- Рост цен на золото.

- Принятие дивидендной политики, вопрос которой обсуждался на ГОСА, но решения пока не было принято.

С учетом запуска POX Hub на полную проектную мощность и при средней цене золота в $1860 долларов:

- Выручка Петропавловска за 1-е полугодие 2020 г. может составить ~ $720 млн.

- Операционный денежный поток ~ $230 млн.

- а EBITDA ~ $265 млн

Селигдар

Цена 46.4 руб. ао / 41.4 ап

Дивдоходность 4,7% ао / 5,4% ап

Это самая маленькая из всей четверки российских компаний по добыче драгоценных металлов. В полиметаллический холдинг «Селигдар», созданный в 2008 г., входит тринадцать компаний, специализирующихся на добыче золота и олова.

Начинает свою историю с 1975 года, когда была основана артель старателей «Селигдар».

Компания располагает запасами золота в размер 106 тн, что соответствует 3,739 млн тр. унций.

Годовой объем добычи золота составляет 6,6 тонн, или 232,8 тыс. тр. унций золота

Общие затраты (All-in Costs) на производство золота составляют 775 долларов на тр. унцию

Факторами роста можно выделить завершение инвестпроектов:

- Горнорудный комбинат (ГРК) Самолазовский — на котором завершено строительство установки термической обработки первичных золотосодержащих руд и идет опытно-промышленная эксплуатация.

- Горнорудный комбинат Сининда – завершено строительство установки по переработке грави-концентратов и хвостов гравитации золотоизвлекательной фабрики.

- Месторождение Хвойное — на котором защищено технико-экономическое обоснование (ТЭО), уже идет проектирование золотоизвлекательной фабрики и начато строительство инфраструктуры.

- Горнорудные комбинаты Нижнеякокитский и Рябиновый – в рамках технического перевооружения получена новая горная техника Komatsu, позволившая повысить производительность и снизить удельные издержки в два раза.

- ГРК Рябиновый – проведена модернизация дробильного комплекса, производительность горнорудный комбината выросла на 20%, в результате чего увеличена производительность золотоизвлекательной фабрики (ЗИФ).

Итоговое сравнение

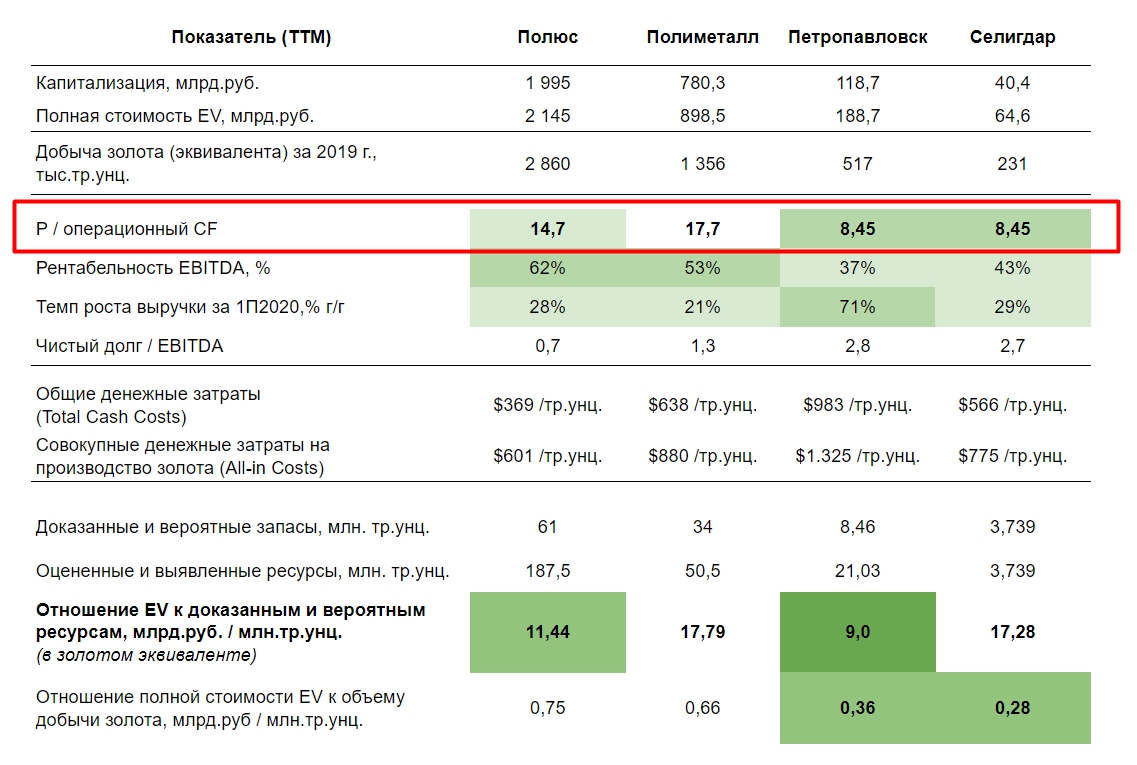

В качестве сравнительной оценки, на мой взгляд, нужно руководствоваться операционными денежными потоками, приведенные к капитализации компаний.

Пожалуй, это самый объективный показатель, поскольку оценка компаний не искажена неденежными операциями и единоразовыми доходами, а основана на чистом доходе компании от ее основной операционной деятельности.

При такой модели оценки Полюс получил коэффициент Капитализация / Операционный Денежный Поток равный 14,7х, что дешевле чем у Полиметалла с оценкой 17,7х, но на 70% дороже Петропавловска и Селигдара.

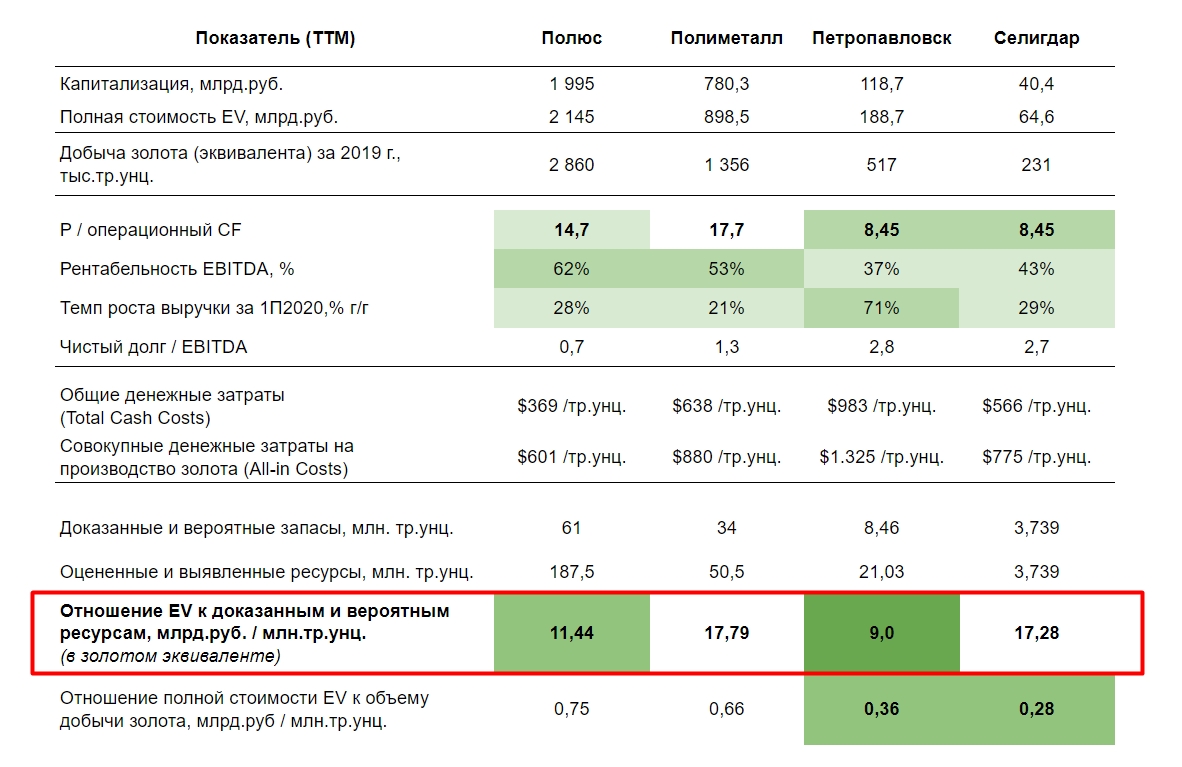

Естественно, что кроме оценки стоимости компании, также следует руководствоваться их запасами и перспективами развития. Для этого мы разделили полную стоимость компаний EV на их доказанные и вероятные запасы:

При такой модели оценки, безусловными лидерами с небольшим разрывом оказались Петропавловск и Полюс, получившие коэффициент 9 и 11,4 соответственно, в сравнении с более чем 17х у Полиметалла и Селигдара.

Я считаю, что для тех инвесторов, которые делают ставку на золотодобытчиков, разумно держать акции в двух компаниях — в Полюсе и в Петропавловске, но с большей аллокацией в компанию Полюс:

Источник https://beststocks.ru/journal/obzor-akcij-zolotodobyvayushchih-kompanij-rossii/

Источник https://www.finam.ru/publications/item/tri-zolotyx-akcii-kto-vyplatit-dividendy-20220506-191500/

Источник https://investfuture.ru/articles/id/investitsii-v-zoloto-aktsii-poljus-polimetall-petropavlovsk-i-seligdar-sravnenie-zolotodobytchikov