Топ-10 подешевевших российских акций, которые могут вырасти: что выбрать инвестору

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

ТОП 5 высокодоходных дивидендных акций за июль 2020.

В мире низких процентных ставок инвесторам пришлось проявить творческий подход, чтобы найти хорошую доходность. Одно из мест, где еще можно получить неплохой доход – это дивиденды, особенно те, которые предлагают относительно высокую выплату. Однако, чем выше доходность, тем больше риск для инвесторов.

К счастью, некоторые высокодоходные дивидендные акции остаются в хорошем положении для поддержания своих дивидендов. Акции ниже предлагают щедрые денежные доходы, поддерживаемые растущими компаниями. Следующие компании должны получать растущую прибыль и со временем увеличивать выплаты.

1. Abbvie.

AbbVie (NYSE: ABBV) провела большую часть своей истории в качестве дочерней компании Abbott Laboratories, прежде чем стать независимой компанией в 2013 году. Следовательно, она также получает статус дивидендного аристократа, который она получила от Abbott. Читайте статью про дивидендных аристократов 2020.

Её годовой дивиденд, который сейчас составляет 4,72 долл. на акцию, дает около 4,8% на момент закрытия. Эта выплата выглядит стабильной. Благодаря коэффициенту выплаты дивидендов чуть менее 60%, и компания выглядит способной выдерживать ежегодный рост при сохранении достаточного количества прибыли для инвестирования в свой фармацевтический конвейер.

Фармпроизводство остается серьезной проблемой. Акции AbbVie извлекли выгоду из пятилетнего роста в течение большей части прошлого десятилетия. Тем не менее, она потратила 2018 и большую часть 2019 года в состоянии упадка, так как инвесторы беспокоятся о том, где компания сможет получить доход, так как срок действия патентов на свой блокбастер Humira начал истекать по всему миру.

Перспективы AbbVie улучшились, поскольку это решило эту проблему. Гематологические препараты производителя лекарств Imbruvica и Venclexta показали значительное увеличение доходов за последний год. Поглощение Allergan должно увеличить его предложения. При форвардном соотношении P/E чуть ниже 10 инвесторы могут купить этот денежный поток по разумной оценке.

2. AT&T.

AT&T (NYSE: T) боролась в течение многих лет в условиях жесткой конкуренции и дорогостоящих продаж. Её телефонные линии и компании платного телевидения стали жертвами изменяющейся технологии. Это привело к тому, что акции компании пострадали. Она продается с форвардным соотношением P/E около 9,4 и торгуется по цене, которую она впервые достигла в 90-х годах!

Сдержанность в отношении акций AT&T понятна. Покупка DirecTV и то, что сейчас называется WarnerMedia, оставила компанию с долгосрочным долгом в размере 147,202 млрд. долларов по состоянию на последний квартал.

Годы стагнации наряду со статусом дивидендного аристократа подняли годовой дивиденд до 2,08 долл. на акцию, доходность примерно 7%. Коэффициент выплаты дивидендов по сравнению с квартальным доходом составляет почти 82%. Хотя это может показаться повышенным, прогнозы указывают на повышение прибыли, что может значительно снизить это соотношение.

Одна из его дорогостоящих инвестиций может окупиться для компании. За последние несколько лет компания потратила десятки миллиардов на создание общенациональной сети 5G. Поскольку потребители переходят на технологию 5G, AT&T станет только одним из трех поставщиков услуг 5G. Это увеличивает вероятность роста прибыли и увеличения выплат на долгие годы.

3. Innovative Industrial Properties.

Innovative Industrial Properties (NYSE: IIPR) – это инвестиционный траст в недвижимость (REIT), который предоставляет недвижимость в США, предназначенную для содействия по выращиванию конопли. Поскольку она не производит и не продает напрямую продукцию из каннабиса, на нее не распространяются правила, влияющие на большую часть отрасли.

Как REIT, он должен выплачивать дивиденды из своего чистого дохода, чтобы сохранить этот статус. Текущая ежегодная выплата в размере 4,24 долл. на акцию дает около 4,5%. Эта выплата увеличивается каждый год с 2017 года.

Компании, скорее всего, придется повышать дивиденды. В последнем квартале чистая прибыль выросла на 249% по сравнению с прошлым годом, а выручка выросла на 210%. Такое увеличение способствовало росту цен на акции в течение последних нескольких лет.

Тенденция роста должна продолжиться в обозримом будущем. По данным Grandview Research, совокупный годовой темп роста (CAGR) индустрии марихуаны в мире составляет 18,1%. Благодаря легальной конопле во всех 50 штатах, Innovative Industrial может работать в любой точке страны.

В предыдущем квартале она сообщила о 1,12 долл. на акцию в фондах от операционной деятельности (FFO). Это дало бы REIT соотношение цены к FFO около 21,1 при условии стабильного дохода от FFO. Следовательно, компания предлагает недорогой мультипликатор, учитывая его рост. Это должно и впредь подпитывать инновационную индустрию и ее дивиденды в обозримом будущем.

4. IBM.

Компания International Business Machines (NYSE: IBM) недавно подняла дивиденды 25-й год подряд, сделав компанию самым новым дивидендным аристократом. Её текущая годовая выплата в размере 6,52 долл. на акцию дает этой акции доходность 5,4%. Несмотря на эту щедрую выплату, акции IBM по-прежнему торгуются с форвардным отношением P/E чуть ниже 11.

Годы стагнации доходов и прибыли могут помочь объяснить этот низкий коэффициент. На момент написания этой статьи IBM продала почти на 45% меньше своего пика в 2013 году.

Однако у быков IBM есть повод для оптимизма. Компания назначила лидера своего облачного подразделения Арвинда Кришну своим новым генеральным директором в апреле. В последнем квартале Кришны, возглавлявшем облачные вычисления, доход от облачных услуг увеличился на 19% в годовом исчислении. Это произошло из-за того, что общий доход упал на 3,4% по сравнению с тем же кварталом прошлого года. И эти результаты, и фокус Кришны указывают на то, что IBM становится в большей степени облачной компанией.

Коэффициент выплаты дивидендов IBM составляет около 64%. Хотя дивиденды пока не вызывают проблем, это соотношение указывает на то, что IBM потребуется рост доходов для поддержания роста выплат.

Тем не менее, с более ориентированной на облака средой IBM, вероятно, может продолжить увеличение дивидендов. Это может также привести к долгожданному росту курса акций IBM.

5. Prudential Financial.

Prudential Financial (NYSE: PRU) предоставляет продукты для управления активами и выхода на пенсию как для частных лиц, так и для учреждений. Компания последовательно увеличивала свои ежегодные выплаты с 2008 года, достигнув 4 долларов в этом году, и не должна иметь никаких проблем с ее поддержанием. Несмотря на то, что её доходность превышает 7%, коэффициент выплат составляет 57%.

Риск с этой акцией может исходить от цены акции. За последние пять лет он снизился более чем на 30%, причем большая часть этого снижения вызвана пандемией коронавируса. В результате отношение P/E в настоящее время составляет около 6,4.

Несмотря на низкий P/E Prudential, инвесторы не должны полагаться на значительное многократное расширение для получения прибыли. Доходы увеличивались в среднем почти на 7,1% в год за последние пять лет. Несмотря на то, что рост прибыли стал отрицательным в последнем отчете о прибылях и убытках, дивиденды Prudential и его цена на акции должны регистрироваться как рост экономики.

Дивидендные акции российских компаний: критерии выбора и топ-20 лучших ценных бумаг в 2022 году

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Перед тем как выйти на фондовый рынок, инвестор должен определить для себя стратегию, по которой будет формировать капитал и зарабатывать деньги. Без нее процесс может превратиться в хаотичное движение за рекомендациями экспертов-аналитиков, у которых иногда встречаются прямо противоположные мнения. Одна из самых популярных инвестиционных стратегий – покупка ценных бумаг под дивиденды. Рассмотрим лучшие дивидендные акции российских компаний в 2022 г., которые даже в условиях кризиса не отказали в выплатах своим акционерам.

Критерии отбора дивидендных акций в портфель

В самом начале должна предупредить, что информация не является инвестиционной рекомендацией и не должна рассматриваться в этом качестве. Представленный ниже список акций представляет собой субъективный взгляд частного инвестора (автора статьи), один из портфелей которого формируется с целью получения пассивного дохода через 10–15 лет за счет дивидендов российских компаний.

Мой топ-20 дивидендных акций может отличаться от списка других инвесторов, потому что мы при формировании стратегии закладываем разный горизонт инвестирования, уровень риска и критерии отбора ценных бумаг. Но могу сказать, что в мой портфель попадают бумаги не по красивому названию или только с наибольшей дивидендной доходностью. Я провожу анализ по нескольким критериям, о которых кратко расскажу до того, как представлю список отобранных дивидендных акций.

Дивидендная доходность

Мне как долгосрочному инвестору хотелось бы получать максимальную доходность от своих вложений при минимальном риске. Этого невозможно достичь без проведения анализа конкретной акции. И одним из параметров, который надо изучить, является дивидендная доходность.

Ее можно рассчитать самостоятельно путем деления размера дивиденда на текущую котировку акции. Но удобнее пользоваться агрегаторами.

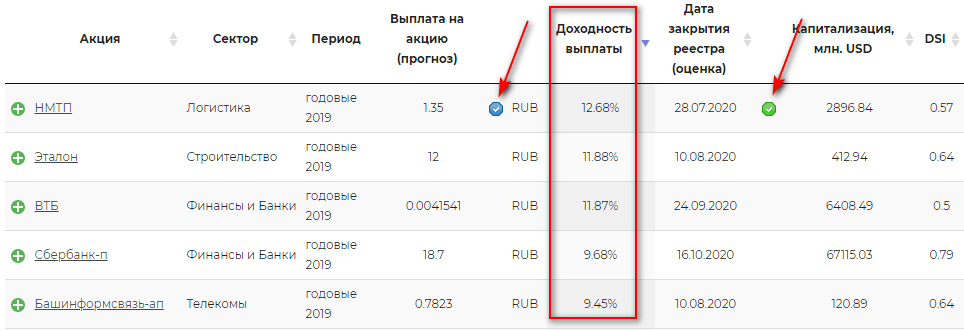

Например, управляющая компания “Доходъ” разработала и регулярно обновляет таблицы с показателями по всем дивидендным акциям российских компаний. Галочки означают рекомендации Совета директоров, где галочек нет – рекомендаций пока тоже нет.

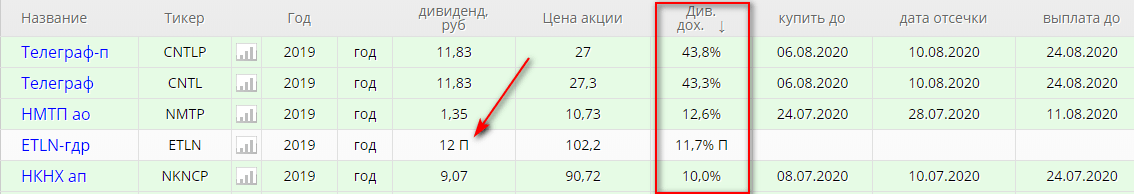

Еще более удобная таблица с дивидендами, датами отсечки, покупки и выплатами находится на портале Smart-lab. Буква П означает, что дивиденды пока прогнозные.

Ориентироваться только на высокий показатель дивидендной доходности ни в коем случае нельзя, если вы инвестируете на долгосрок. Например, такие привлекательные выплаты у компании “Телеграф” сложились совсем не от того, что она бурно развивается и наращивает прибыль, а за счет продажи дорогих объектов недвижимости в центре Москвы в 2019 г. Больше таких зданий не осталось, а значит, рассчитывать на высокие дивиденды в будущем не приходится.

Возникает вопрос: “А какую доходность следует считать приемлемой?” Я ориентируюсь на среднюю ставку по депозитам 10 крупнейших банков РФ (можно взять на сайте Центробанка). Например, на январь 2020 г. она составляла 5,927 %, к июлю снизилась до 4,629 %. Учитывают налог 13 %, который инвестор должен уплатить с полученных дивидендов, и прибавляют премию за риск 2 %.

Минимальная доходность, которая может устроить, = (4,629 + 2) / 0,87 = 7,62 %

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Стабильность выплат

Следующий показатель поможет ответить на вопрос, насколько стабильно компания выплачивала дивиденды в прошлом. Это в какой-то степени позволит предположить, что выплаты продолжатся и в будущем. Из возможного списка сразу отсеются те, для кого дивиденды были единоразовой акцией. Добавлять их в долгосрочный портфель не стоит.

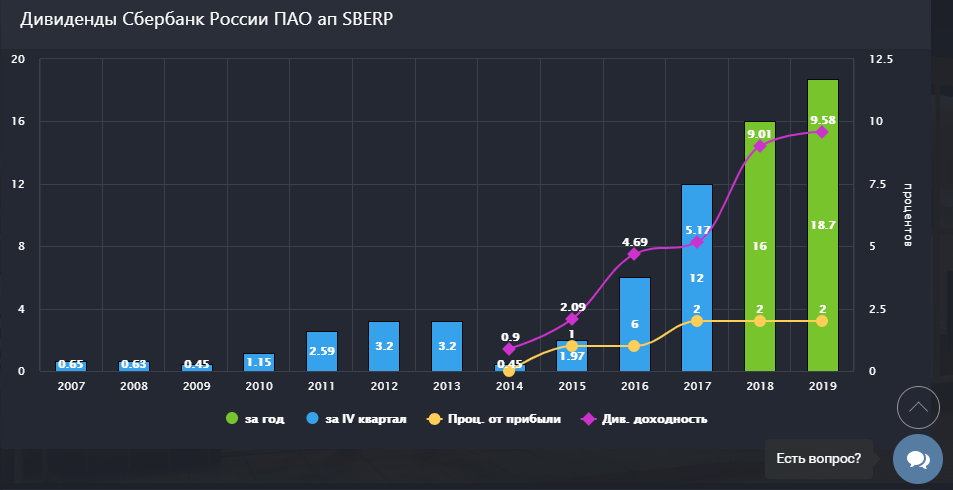

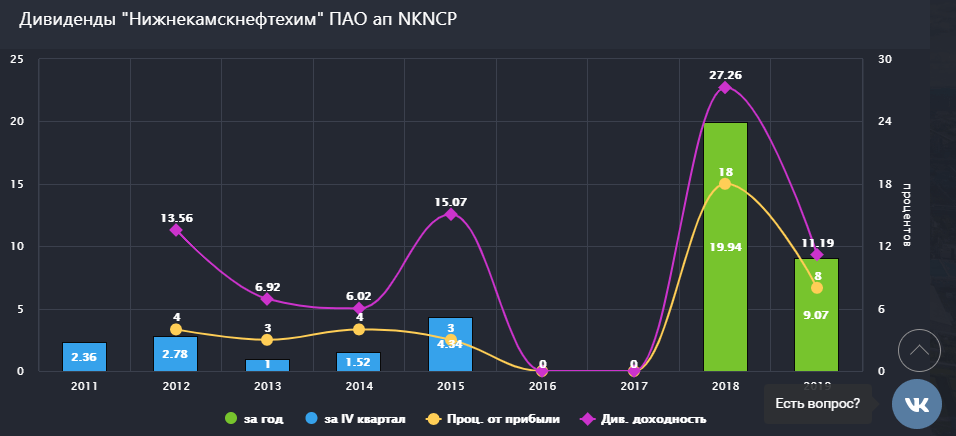

Историю выплат я изучаю на графиках, которые дает сайт BlackTerminal. У него платная подписка, но после регистрации в течение 14 дней можно опробовать весь функционал ресурса бесплатно. Этого времени вполне хватит, чтобы провести анализ акций и отобрать наиболее привлекательные в свой инвестиционный портфель.

Аналитика доступна с 2007 года. 12-летняя история выплат Сбербанка вселяет надежду, что и в следующие десятилетия компания продолжит делиться прибылью со своими акционерами. А вот компания “Нижнекамскнефтехим” такой стабильностью похвастаться не может, поэтому включение ее акций в портфель связано с большим риском неполучения дивидендов в будущем.

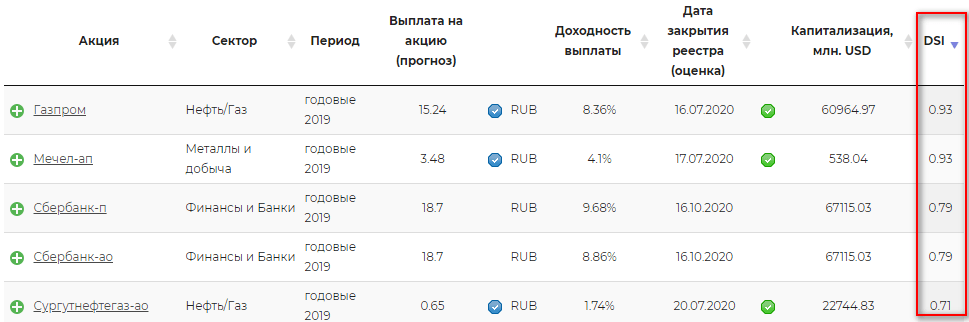

Инвестиционная компания “Доходъ” рассчитывает индекс стабильности дивидендов (DSI), который позволяет определить, насколько регулярно компания делится с акционерами прибылью и повышает их размер. Его размеры изменяются от 0 до 1. Значения, превышающие 0,6, свидетельствуют о высокой вероятности выплат в дальнейшем. Я рассматриваю для портфеля DSI от 0,5.

Мультипликаторы

Мультипликаторы – это показатели, которые позволяют сравнивать между собой акции различных компаний. Они рассчитываются на основе финансовой отчетности. Любители бухгалтерии и математики определяют значения самостоятельно. Времени на расчет всех мультипликаторов, пусть даже по 10 компаниям, может уйти очень много. Не у всех инвесторов оно есть. В помощь агрегаторы, которые оперативно делятся уже готовыми цифрами. Я пользуюсь smart-lab.ru, Investing.com, Conomy, BlackTerminal, “Доходъ”.

Тема мультипликаторов заслуживает отдельной статьи. Показателей довольно много. Я для анализа выбираю:

Источник https://www.forbes.ru/investicii/470421-top-10-podesevevsih-rossijskih-akcij-kotorye-mogut-vyrasti-cto-vybrat-investoru

Источник https://invest-journal.ru/top-5-vysokodohodnyh-dividendnyh-akcij-za-ijul-2020

Источник https://iklife.ru/investirovanie/dividendnye-akcii-rossijskih-kompanij.html