Мировой фондовый рынок. Развитие, специфика и особенности работы

Любому человеку, желающему приумножить свой капитал неизбежно придется столкнуться с понятием фондового рынка. Ценные бумаги являются наиболее востребованным способом вложения денег, так как позволяют получить многократную прибыль. Как работает мировой фондовый рынок. Стадии его развития, переломные этапы, глобализация мировой экономики. Почему развитые страны все еще склоняются к банковской системе инвестирования?

Что такое мировой фондовый рынок и как он помогает зарабатывать

Первые прототипы мирового фондового рынка зародились еще в начале 13 века. В те времена они существовали в более простых формах, таких как вексельные ярмарки, которые и стали прародителями современных ценных бумаг. Первые операции с ценными бумагами стали осуществляться с 16 века. Позднее, с появлением Нью-Йоркской фондовой биржи, были внедрены определенные механизмы, которые регулировали все действия и участников рынка. Отсюда мы понимаем, что фондовый рынок – это “место”, где происходят инвестиционные процессы, торговля финансовыми активами. Исходя из этого, становится понятно, между фондовым рынком и рынком ценных бумаг можно поставить знак равенства.

Эволюция

Рынок ценных бумаг – это общность транзакций в области обращения и реализации разных активов – акций, закладных и много чего другого. Инфраструктура фондовой системы просто огромна и упорядочивает эффективность множества мировых инвестиционных процессов в разных сферах жизнедеятельности человека.

Современная экономика попала в очень колоссальную зависимость от рынка, как основного механизма распределения экономического актива. Инвестирование, выпуск акций, облигаций – вся экономика без преуменьшения строится на стабильной и эффективной работе системы.

XX век

В конце 20 века отмечалось существенное и стремительное развитие финансовой отрасли в продвинутых государствах, а также появление и зарождение платформы в странах развивающихся с переходной экономикой. Если брать в расчет последние пятнадцать лет, торговля акциями на мировой бирже увеличилась почти в девяносто раз, а ликвидность акционной отрасли в конце XX века составлял всего 1%, тогда как сейчас этот показатель уже приравнивается 1255 процентам. Колоссальный прогресс и неплохой текущий показатель, верно?

Еще до начала войны биржа наблюдалась только в развитых странах, и это была проблема, но сегодня даже в самых отсталых можно встретить крупных трейдеров и компании, размещающие свои акции на биржах, торговых платформах и площадках. Отмечается, что около половины всех мировых акций и облигаций размещается на Соединенные Штаты Америки, а к заслугам стран большой Восьмерки можно отнести более 75% процентов от общего мирового объема торговли.

В середине 20 века по всей планете нарастают либеральные настроения в экономике, наблюдается отход от выпуска и начинается рост и развитие модели, основанной на банковском кредитовании. Либерализировать экономику первыми начали американцы, а фондовая биржа NYSE впервые отменила фиксированную таксу за совершение транзакций, перейдя к процентным комиссиям.

Англичане отменили контроль капитализации в 1978 году, а дерегулирование отрасли, которое было названо Big Bang, случилось спустя 8 лет. В конце восьмидесятых годов прошлого века контроль над капиталами был снят в большинстве стран Европы и в Японии, что стало мощнейшим катализатором развития мирового рынка в девяностых годах прошлого века.

Площадка становится всё более и более глобальной: торги ведутся повсеместно и в любое время суток. Основой отрасли являются активы крупных межнациональных компаний. Торговля происходит онлайн.

Международная биржа

Стоит отметить, что мировые рынки – это сфера международных капиталов, где происходит эмиссия и процессы купли-продажи активов и долговых обязательств.

Какого-то определенного термина международному фондовому рынке нет. Обычно, здесь осуществляется торговля активами между нерезидентами и торговля ценностями, которые выражаются не в национальных валютах.

Бытует мнение, что международная биржа – это первичная отрасль, поскольку вторичная так и не развилась. В связи с этим под понятием международной биржи подразумевается выпуск активов, которые выражаются в европейских валютах и осуществляются без регулирования эмиссии. В более широком понимании международная биржа может рассматриваться как совокупность международных и иностранных эмиссий, то есть выпуск активов эмитентами из других государств на национальных площадках других стран. На основе этого напрашивается вывод, что международная биржа представляет собой экономические взаимоотношения участников взаимоотношений в сфере эмиссии, учета, обращения ценных бумаг и других производных, выходя за границы национального валютной отрасли.

В более широком понимании международность определяется перетечением капиталов в разные страны также как и инвестиции пересекают государственные границы.

Обстановка на мировой площадке может быть охарактеризована более тонкой и структурированной системой, что обуславливается огромным количеством инструментов для торговли, практически мгновенной скоростью проведения транзакций из любой точки мира, когда миллиарды долларов могут перевестись из одного конца света в другой буквально за пару секунд. Сидя в удобном кресле на территории Республики Беларусь можно приобрести акции крупного американского гиганта всего за несколько кликов компьютерной мыши. Всё это существенно увеличивает волатильность и делает его сверх мобильным.

Характерные признаки

Эволюции присущи особые признаки. Это концентрация капиталов и их постоянная централизация воздействуют с двух сторон: с одной стороны это дает возможность новым игрокам заходить на биржу, делая торговлю для них основным или вспомогательным видом деятельности, а с другой – совершается процесс выделения крупных игроков в виде роста их капиталов и методами объединения больших компаний в еще большие корпорации, благодаря чему стало возможным появление в сегменте экономики крупных игроков, обслуживающих львиную долю всех транзакций.

Заход фондовой отрасли во все государства мира дает сигнал, что капиталы больше не находятся в ведомствах государств, а формируется общая межнациональная сфера, по отношению к котором государства становятся менее значимыми. Вкладчик и трейдер с любого государства получает возможность вложить свой капитал в активы, которые могут обращаться в разных странах из-за чего уже не удивляет, если домохозяйка из Словении имеет свой инвестиционный портфель, покупает и продает у брокера свои активы между готовкой обеда и укачиванием ребенка перед сном. Люди перестали инвестировать деньги в банки под смешные проценты, предпочитая покупать доли крупных предприятий и получая дивиденды с их деятельности. Такая деятельность является немного более рисковой, однако и доход получается существенно больше и деньги еще остаются за вычетом инфляции.

Транснациональная биржа

Транснациональная биржа начала создаваться в результате глобального вывоза капиталов из государств, которым принадлежат ведущие межнациональные организации и банки. Создание ускорялось благодаря некоторым причинам:

- стремительной научно-технической революцией, которая повлекла за собой создание проектов, требующих привлечения инвестиционного капитала из-за граница;

- эволюцией интеграционных процедур;

- характерной устойчивостью валютного курса и котировок на бирже;

- применением общих многонациональных валют;

- достижениями в эволюции банковской и биржевой сфер.

Учитывая тот факт, что большинство государств на планете развиваются в таком же темпе в условиях компьютеризации, в котором проходит научно-технический прогресс, то есть очень стремительно, стандартные источники привлечения капиталов уже не удовлетворяют нужды больших компаний и государств в капиталах. Крупнейшие мировые компании, государства и корпорации начали искать недорогие финансовые инструменты методом эмиссии, фондовые индексы которых удовлетворяют их потребностям. Колоссальный рост спроса со стороны заемщиков, расширение спроса и предложения из-за интеграции национальных бирж, стремительное увеличение конкуренции из-за открытия и глобализации мировой экономики стали причиной снижения роли банков и увеличения влияния инвестиционной работы и ссудной деятельности.

Транснациональная отрасль – это фактор, ускоряющий экономическое межгосударственное развитие, облегчающий доступ хозяйственных объектов и субъектов к валютным инвестиционным инструментам. Теперь стать обладателем акций компании из другой страны очень просто: не нужно лететь никуда, составлять бумажные соглашения и вести переговоры – просто нужно выбрать количество акций, которые желаешь приобрести и нажать на кнопку «купить» у своего брокера.

Классификация

Существует множество инструментов для заработка на приобретении и продаже ценных бумаг, поэтому нужно разобраться в их классификации. Выделяют следующие виды в соответствии с законодательством РФ: акции, коносаменты, инвестиционные паи, векселя, закладные, чеки, депозитные сертификаты, активы на предъявителя, документы о приватизации и другие документы, названные таким образом и регламентированные законодательством.

В итоге существует шестнадцать разновидностей документов, закрепляемых на законодательном уровне, но документы имеющие отношение к приватизации были ликвидированы еще в 1996 году.

Структура мирового фондового рынка подразумевает по своей экономической природе разделение активов на разные финансовые инструменты.

- Паевые – определяют отношение владения или участие в долях уставного капитала и распределения доходности по акциям.

- Долговые документы – это инструменты кредитования, удостоверяющие права их владельцы на получение процентов по инвестиции в всего тела кредита.

- Производные инструменты – они доказывают права на приобретение и реализацию ценных бумаг, как правило, акций.

Также существует классификация активов по их целям: коммерческие и фондовые.

- Фондовые – это инструмент для инвестирования, которые обращаются на валютных площадках и являются бессрочными.

- Коммерческие – это кредитный инструментари, дающий возможность краткосрочного инвестирования в займы.

- Кроме этого, активы делятся на рыночные, перепродаваемые, или нерыночные, продаваемые лишь однократно.

Глобализация

Процесс глобализации происходит по всей планете, но даже несмотря на нее, государственные системы всё еще оказывают большое влияние на международную фондовую деятельность по отдельности. Степень воздействия зависит от развития и экономической ситуации каждого из этих субъектов в отдельности.

Стоит отметить, что для международной отрасли важнейшими являются не количественные, а качественные показатели, которые зависят от развития экономики, техники, законодательства и прочих факторов:

- объем внутреннего валового продукта не человека, который рассчитывается с учетом покупательских возможностей валют, превышающий $10 000;

- отсутствие не менее 3 лет в стране дискриминационных требований для иностранных инвесторов – нерезидентов, в том числе запретов на репатриацию инвестиций и на обладание акциями государственных организаций кроме принципиальных для развития экономики государства сфер и в отдельных случаях для банковского дела.

Если фондовая платформа не соответствует этим требованиям в целом или частично, привлечение инвестиций будет затруднено. Если же важнейшим показателем эволюции экономики страны является реальный внутренний валовый продукт на человека, то показателем развития являются факторы, уменьшающие риски инвестирования в бумаги эмитентов этой страны. К ним относятся:

- четкость законов в области финансового регулирования, поощряющее инвестирование фондовых капиталов в страну;

- безопасность частной собственности, честность и равенство прав национальных и зарубежных инвесторов;

- актуальные и современные правила ведения деятельности.

Эти факторы развития фондовой отрасли могут относиться не так к рыночным, как к институциональным средам, то есть к совокупности правил. На основе этого, фондовые бумаги могут делиться на следующие типы:

- современные;

- реформируемые;

- формируемые.

Последние находятся только на этапе становления и к ним относятся рынки с трансформационной экономикой.

Практически все страны Центральной или Восточной Европы ступили на тропу создания банковского типа финансовой системы, в основе которой лежит немецкая система финансирования банками. Реализация такой стратегии стала возможной благодаря тому что даже во время СССР действовала банковская система, а фондовую биржу нужно было создавать с нуля, а во вторых уж очень хотелось по-быстрому адаптироваться к директивам ЕС в отношении банковских и финансовых услуг для дальнейшей интеграции страны в состав ЕС.

Спрос

Спрос на ценные бумаги формируется уровнем жизни в государстве. Чем выше уровень жизни, тем больше возможностей у населения и компаний для приобретения ценных бумаг. К тому же, предложение предопределено спросом, а это значит, чем выше предложение, тем выше уровень развития механизма поставки источников кредитования для эмитентов.

Количество зарубежных ценных активов, которые обращаются на государственных рынках – это важнейший показатель эффективности и развития нац. рынка, его доступности для инвесторов.

Развитые системы и те, что еще только находятся в стадии становления существенно разнятся в этом критерии. Если же на уже развитом рынке данный показатель колеблется около 10%, то на развивающемся – долгое время оставался ниже одного процента и лишь привлечение зарубежных инвестиций позволило вывести мексиканскую биржу на уровень двух процентов.

Существуют следующие направления:

- глобализация (интернационализация), формирование единой евро зоны;

- институционализация, увеличение значения институциональных капиталов в корпоративном менеджменте;

- технологизация, уход от стандартной торговли и формирование новейших инновационных систем торговли по интернету;

- Уменьшение кол-ва бирж ценных бумаг, когда торговля происходит на крупнейшей бирже в стране;

- дематериализация, когда осуществляется переход от бумажных к электронным ценным бумагам;

- усиленная защита частных инвестиций, и защита прав меньшинств акционеров;

- стремительный рост рыночных акций, когда существуют слияния и поглощения организаций.

Также на международных площадках ведется активный трейдинг ценными бумагами, которые были деноминированы в зарубежных валютах.

Ценная бумага – это документ особой регламентированной формы, имеющий определенные реквизиты, удостоверяющие финансовые права, определяющие отношения выдавшего лица, и предвещающие реализацию всех обязательств по условиям размещения бумаг и возможность передачи прав, которые вытекают из этой документации третьим лицам.

Сектора фондового рынка

На основе способа привлечения инвесторов, транснациональная фондовая биржа состоит из: долгового сектора, сектора права собственности, сектора деривативов и так далее.

Данные сектора различаются по видам экономических прав. Межгосударственные рынки долговой документации охватывает международные облигации, стреднестрочные ноты и бумаги финансового рынка. Инструменты на рынке ссудного капитала говорят о долговых взаимоотношения между кредиторами и эмитентами. На рынке титулов (то есть прав) собственности, являющихся производным от акций инструментом, размещаются депозитарные расписки. Все инструменты данного рынка сбыта и торговли говорят о засвительствовании прав на совладение компанией-эмитентом.

Эмиссия ценных бумаг

Международные банки выделяют следующие разновидности эмиссий фондовых бумаг на транснациональных рынках:

- Эмиссия бумаг, которые выданы зарубежными компаниями в государственной или зарубежной валюте на внутренних рынках государства;

- эмиссия бумаг гражданами государства в зарубежной валюте;

- эмиссия бумаг гражданами государства в отечественной валюте, которые предназначены для реализации зарубежным вкладчикам.

Размещение и выход ценных бумаг на межнациональные рынки ценных бумаг позволяет:

- Получение кредита на продолжительное время, к примеру, облигаций, то есть инвестиции в инструмент займа;

- Бессрочное пользование акциями, то есть инвестиция в инструмент собственности;

- Снижение финансового риска, то есть инвестирование в инструмент торговли финансовыми рисками;

- Доступ к недорогим иностранным капиталам;

- Удовлетворение требований в отношении нужного кол-ва капитала (больше возможностей для инвестирования).

Количество эмиссии по долговым бумагам существенно больше, чем по акционерным. Это определяется по нескольким причинам: для начала, заемщиком может выступать только фондовая корпорация, а эмитентом облигация не только частные компании, но и правительства государств, муниципалитеты, разные негосударственные фондовые организации, а для самих корпораций эмиссия обходится существенно дешевле и позволяет дать размещение среди инвесторов, не увеличивая количество обладателей акций.

Межнациональная сфера финансового дериватива создана для снижения рискованности операций во время инвестирования и представляется фьючерсами, варрантами и разными опционами. Для эффективной работы межнационального фондового рынка нужно четкие предпосылки, определенные спрос и предложение, наличие посредников, систем регуляции и саморегуляции.

Для того чтобы фондовая сфера стремительно развивалась, нужно привлекать квалифицированных специалистов и создавать посреднические фондовые компании, биржи и эффективные органы регулирования инвестиционной деятельности.

Написать ответ Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

INFO News Hunter

ВНИМАНИЕ. Предупреждение о риске: News-hunter.pro не несет ответственность за потерю ваших денежных средств в результате использования информации с данного сайта. News-hunter.pro напоминает вам, что данные, предоставленные на сайте, не обязательно даны в режиме реального времени и не могут являются точными. Все цены на акции, индексы, фьючерсы носят ориентировочный характер и на них нельзя полагаться при торговле. Таким образом, News-hunter.pro не несет никакой ответственности за любые убытки, которые вы можете понести в результате использования этих данных.

Финансовые рынки: что это, типы, преимущества и недостатки, примеры

Финансовые рынки в широком смысле относятся к любому рынку, на котором происходит торговля ценными бумагами, включая фондовый рынок, рынок облигаций, валютный рынок и рынок деривативов, среди прочего. Финансовые рынки жизненно важны для бесперебойной работы капиталистической экономики.

В этой статье вы узнаете, что такое финансовые рынки, каких типов они бывают, каковы их преимущества и недостатки, и получите ответы на часто задаваемые вопросы.

Что такое финансовые рынки

Финансовые рынки играют жизненно важную роль в обеспечении бесперебойной работы капиталистической экономики путем распределения ресурсов и создания ликвидности для предприятий и предпринимателей.

Рынки позволяют покупателям и продавцам легко торговать своими финансовыми активами. Финансовые рынки создают ценные бумаги, которые обеспечивают доход для лиц/компаний с избыточными средствами (инвесторы/кредиторы), и делают эти средства доступными для тех, кто нуждается в дополнительных деньгах (заемщиков).

Фондовый рынок – это всего лишь один из видов финансового рынка. Финансовые рынки создаются путем покупки и продажи многочисленных типов финансовых инструментов, включая акции, облигации, валюты и деривативы. Финансовые рынки в значительной степени полагаются на информационную прозрачность, чтобы гарантировать, что рынки устанавливают эффективные и приемлемые цены. Рыночные цены ценных бумаг могут не указывать на их внутреннюю стоимость из-за макроэкономических факторов, таких как налоги.

Некоторые финансовые рынки являются небольшими с небольшой активностью, а другие, например, Нью-Йоркская фондовая биржа (NYSE), ежедневно торгуют ценными бумагами на триллионы долларов.

Рынок акций (фондовый) – это финансовый рынок, который позволяет инвесторам покупать и продавать акции публично торгуемых компаний. Первичный фондовый рынок – это место, где продаются новые выпуски акций, называемые первичными публичными предложениями (IPO). Любая последующая торговля акциями происходит на вторичном рынке, где инвесторы покупают и продают ценные бумаги, которыми они уже владеют.

Цены на ценные бумаги, торгуемые на финансовых рынках, не обязательно могут отражать их истинную внутреннюю стоимость.

Типы финансовых рынков

Вот основные типы финансовых рынков.

Фондовые рынки

Пожалуй, самыми распространенными финансовыми рынками являются фондовые рынки. Это места, где компании размещают свои акции, и их покупают и продают трейдеры и инвесторы.

Фондовые рынки или рынки акций используются компаниями для привлечения капитала посредством первичного публичного предложения (IPO), при этом акции впоследствии торгуются между различными покупателями и продавцами на так называемом вторичном рынке.

Акции могут торговаться на торгуемых биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ, или на внебиржевых рынках (OTC). Большая часть торговли акциями осуществляется через регулируемые биржи – они играют важную роль в экономике и являются показателем общего состояния экономики, и обеспечивают прирост капитала и дивидендный доход инвесторам, в том числе имеющим пенсионные счета.

Типичными участниками фондового рынка являются (как розничными, так и институциональными) инвесторы и трейдеры, а также маркетмейкеры и специалисты, которые поддерживают ликвидность и обеспечивают двусторонние рынки.

Брокеры – это третья сторона, которая облегчает сделки между покупателями и продавцами, но не занимают фактическую позицию по акциям.

Внебиржевые рынки

Внебиржевой рынок (OTC) – это децентрализованный рынок, то есть у него нет физических мест, а торговля ведется в электронном виде, на котором участники рынка торгуют ценными бумагами напрямую между двумя сторонами без брокера.

В то время как внебиржевые рынки могут обрабатывать торговлю определенными акциями (например, меньших или более рискованных компаний, которые не соответствуют критериям листинга бирж), большая часть торговли акциями осуществляется через биржи. Однако некоторые рынки деривативов являются исключительно внебиржевыми и поэтому составляют важный сегмент финансовых рынков.

Вообще говоря, внебиржевые рынки и операции, которые на них происходят, гораздо меньше регулируются, менее ликвидны и более непрозрачны.

Рынки облигаций

Облигация – это ценная бумага, по которой инвестор ссужает деньги на определенный период по заранее установленной процентной ставке. Вы можете думать об облигации как о соглашении между кредитором и заемщиком, в котором содержится подробная информация о ссуде и ее платежах.

Облигации выпускаются корпорациями, а также муниципалитетами, штатами и суверенными правительствами для финансирования проектов и операций. На рынке облигаций продаются такие ценные бумаги, как банкноты и векселя, выпущенные, например, Казначейством США. Рынок облигаций также называют долговым, кредитным или рынком с фиксированной доходностью.

Денежные рынки

Обычно на денежных рынках торгуют продуктами с высоколиквидными краткосрочными сроками погашения (менее одного года), которые характеризуются высокой степенью безопасности и относительно низкой доходностью процентов.

На оптовом уровне денежные рынки включают в себя крупные сделки между учреждениями и трейдерами. На розничном уровне они включают паевые инвестиционные фонды денежного рынка, позволяющие индивидуальными инвесторами инвестировать даже небольшие деньги, и счета денежного рынка, открытые клиентами банка.

Физические лица также могут инвестировать в денежные рынки, покупая краткосрочные депозитные сертификаты (ДС), муниципальные векселя или казначейские векселя, среди других примеров.

Срочные рынки

Производный финансовый инструмент (дериватив) – это контракт между двумя или более сторонами, стоимость которого основана на согласованном базовом финансовом активе (например, ценной бумаге) или наборе активов (например, индексе).

Производные финансовые инструменты – это вторичные ценные бумаги, стоимость которых определяется исключительно стоимостью основной ценной бумаги, с которой они связаны. Сам по себе дериватив ничего не стоит.

Вместо того, чтобы торговать напрямую акциями, рынок производных финансовых инструментов торгует фьючерсными и опционными контрактами и другими передовыми финансовыми продуктами, стоимость которых определяется базовыми инструментами, такими как облигации, биржевые товары, валюты, процентные ставки, рыночные индексы и акции.

На фьючерсных рынках котируются и торгуются фьючерсные контракты. В отличие от форвардов, которые торгуются на внебиржевых рынках, фьючерсные рынки используют стандартные спецификации контрактов, хорошо регулируются и используют клиринговые палаты для расчетов и подтверждения сделок.

Опционные рынки, такие как Чикагская биржа опционов (CBOE), аналогичным образом перечисляют и регулируют опционные контракты. Как фьючерсные, так и опционные биржи могут перечислять контракты на различные классы активов, такие как акции, ценные бумаги с фиксированным доходом, товары и так далее.

Рынок Форекс

Валютный рынок Форекс – это рынок, на котором участники могут покупать, продавать, хеджировать и спекулировать на обменных курсах между валютными парами. Рынок форекс – самый ликвидный рынок в мире, так как наличные деньги – самый ликвидный из активов.

Валютный рынок обрабатывает более 5 триллионов долларов в ежедневных транзакциях, что больше, чем на фьючерсных и фондовых рынках вместе взятых. Как и внебиржевые рынки, рынок Форекс также децентрализован и состоит из глобальной сети компьютеров и брокеров со всего мира. Рынок форекс состоит из банков, коммерческих компаний, центральных банков, фирм по управлению инвестициями, хедж-фондов, а также розничных брокеров Форекс и инвесторов.

Товарные рынки

Товарные рынки – это места, где производители и потребители встречаются для обмена физическими товарами, такими как сельскохозяйственные продукты (например, кукуруза, домашний скот, соя), энергетические продукты (нефть, газ, углеродные кредиты), драгоценные металлы (золото, серебро, платина) или «мягкие» товары (например, хлопок, кофе и сахар). Они известны как спотовые товарные рынки, на которых физические товары обмениваются на деньги.

Однако основная часть торговли этими товарами происходит на рынках производных финансовых инструментов, которые используют спотовые товары в качестве базовых активов. Форварды, фьючерсы и опционы на товары обмениваются как на внебиржевых, так и на зарегистрированных биржах по всему миру, таких как Чикагская товарная биржа (CME) и Межконтинентальная биржа (ICE).

Рынки криптовалюты

В последние несколько лет наблюдается появление и рост криптовалют, таких как Биткойн и Эфириум, децентрализованных цифровых активов, основанных на технологии блокчейн. Сегодня сотни токенов криптовалюты доступны и торгуются по всему миру через независимые онлайн-биржи.

На этих биржах размещаются цифровые кошельки, в которых трейдеры могут обменивать одну криптовалюту на другую или на фиатные деньги, такие как доллары или евро. Поскольку большинство криптобирж являются централизованными платформами, пользователи уязвимы для взлома или мошенничества.

Также доступны децентрализованные биржи, которые работают без какого-либо центрального управления. Эти биржи позволяют осуществлять прямую одноранговую (P2P) торговлю цифровыми валютами без необходимости в фактическом органе обмена для облегчения транзакций. Торговля фьючерсами и опционами также доступна для основных криптовалют.

Преимущества финансового рынка

Ниже перечислены преимущества финансового рынка.

- Он предоставляет компаниям платформу для сбора денег как в долгосрочной, так и в краткосрочной перспективе.

- Компании могут привлекать капитал с меньшими затратами по сравнению с получением кредита в коммерческих банках под более высокую процентную ставку. Кроме того, коммерческие банки не выдают больших объемов кредитов.

- Компании могут время от времени привлекать капитал с рынка по мере необходимости, пока он не исчерпает свой уставный акционерный капитал.

- Посредники на финансовых рынках, такие как банки и финансовые учреждения, предоставляют финансовые и стратегические консультации компаниям и инвесторам. Они предоставляют информацию, рекомендации и экспертные услуги, которые иначе могут быть недоступны.

- Он предоставляет платформу для одновременной торговли несколькими акциями, ценными бумагами, облигациями, деривативами и т. д.

- Строгие правила и нормы на финансовом рынке вызывают доверие как инвесторов, так и компаний, и помогают стимулировать экономику.

- Предоставляет платформу для международного валютного кредитования и заимствования.

Недостатки финансового рынка

Здесь мы видим некоторые недостатки финансового рынка.

- Слишком большое количество формальностей со стороны регулирующих органов может сделать весь процесс длительным.

- Иногда компании не могут позволить себе выйти на финансовый рынок из-за строгих правил и положений. Они не могут настроить ресурсы, которые нуждаются в постоянном мониторинге и процедуре проверки соответствия.

- Инвесторы могут потерять свои деньги из-за отсутствия информации или из-за незнания.

- Компании могут стать более ориентированными на прибыль, чем на инвесторов. Очень важно, чтобы Совет директоров принимал решения с учетом всех заинтересованных сторон и избегал использования денег инвесторов для получения собственной прибыли.

Примеры

Вышеупомянутые разделы ясно показывают, что «финансовые рынки» широки по своему охвату и масштабу. Ниже мы рассмотрим два примера – роль фондовых рынков в выводе компании на IPO, и внебиржевой рынок деривативов, который содействовал финансовому кризису 2008–2009 годов.

Фондовые рынки и IPO

Когда компания учреждается, ей потребуется доступ к капиталу от инвесторов. По мере роста компания часто нуждается в доступе к гораздо большим суммам капитала, чем она может получить от текущих операций или традиционной банковской ссуды.

Фирмы могут увеличить этот размер капитала, продавая акции населению посредством первичного публичного предложения (IPO). Это изменяет статус компании с «частной» фирмы, акции которой принадлежат нескольким акционерам, на публично торгуемую компанию, акции которой впоследствии будут принадлежать многочисленным представителям общественности.

IPO также предлагает ранним инвесторам компании возможность обналичить часть своей доли, часто получая при этом очень приличное вознаграждение. Первоначально цена IPO обычно устанавливается андеррайтерами в ходе их премаркетингового процесса.

После того, как акции компании будут зарегистрированы на фондовой бирже и начнутся торги на ней, цена этих акций будет колебаться, поскольку инвесторы и трейдеры будут оценивать и переоценивать их внутреннюю стоимость, а также спрос и предложение на эти акции в любой момент времени.

Внебиржевые деривативы и финансовый кризис 2008 года: MBS и CDO

Хотя финансовый кризис 2008–2009 годов был вызван и усугубился несколькими факторами, одним из широко известных факторов является рынок ценных бумаг с ипотечным покрытием (MBS). Это тип внебиржевых деривативов, в которых денежные потоки от отдельных ипотечных кредитов объединяются, разделяются и продаются инвесторам.

Кризис стал результатом череды событий, каждое из которых имеет свой триггер и завершилось почти крахом банковской системы. Утверждалось, что семена кризиса были посеяны еще в 1970-х годах с принятием Закона о развитии сообществ, который требовал от банков ослабить свои кредитные требования для потребителей с низкими доходами, создав рынок для субстандартной ипотеки.

Объем субстандартного ипотечного долга, который был гарантирован Freddie Mac и Fannie Mae, продолжал расти в начале 2000-х годов, когда совет Федеральной резервной системы начал резко снижать процентные ставки, чтобы избежать рецессии.

Сочетание слабых требований к кредитам и дешевых денег спровоцировало жилищный бум, который вызвал спекуляции, подняв цены на жилье и создав пузырь на рынке недвижимости. Тем временем инвестиционные банки, ищущие легкую прибыль после краха доткомов и рецессии 2001 года, создали из ипотечных кредитов, приобретенных на вторичном рынке, вид MBS, называемый обеспеченными долговыми обязательствами (CDO).

Поскольку субстандартная ипотека была связана с первоклассной ипотекой, инвесторы не могли понять риски, связанные с продуктом. Когда рынок CDO начал накаляться, пузырь на рынке недвижимости, который создавался в течение нескольких лет, наконец лопнул. Когда цены на жилье упали, субстандартные заемщики начали отказываться от кредитов, стоимость которых превышала стоимость их домов, что ускорило падение цен.

Когда инвесторы осознали, что MBS и CDO бесполезны из-за токсичного долга, который они представляют, они попытались избавиться от обязательств. Однако рынка для CDO не было. Последовавший за этим каскад банкротств субстандартных кредиторов создал цепную реакцию ликвидности, которая достигла верхних ярусов банковской системы.

Два крупных инвестиционных банка, Lehman Brothers и Bear Stearns, рухнули под тяжестью своих рискованных кредитов, и более 450 банков обанкротились в течение следующих пяти лет. Несколько крупных банков оказались на грани банкротства и были спасены с помощью финансовой помощи, финансируемой налогоплательщиками.

Часто задаваемые вопросы

Вот ряд часто задаваемых вопросов о финансовых рынках.

Какие существуют типы финансовых рынков?

Некоторыми примерами финансовых рынков и их роли являются фондовый рынок, рынок облигаций, Форекс, рынок товаров и недвижимости, а также ряд других. Финансовые рынки также можно разделить на рынки капитала, денежные рынки, первичные и вторичные рынки, а также котируемые и внебиржевые рынки.

Как работают финансовые рынки?

Несмотря на то, что они охватывают множество различных классов активов и имеют различные структуры и правила, все финансовые рынки работают, по сути, путем объединения покупателей и продавцов в отношении некоторых активов или контрактов и предоставления им возможности торговать друг с другом. Это часто делается через аукцион или механизм определения цены.

Каковы основные функции финансовых рынков?

Финансовые рынки существуют по нескольким причинам, но наиболее фундаментальная функция заключается в обеспечении эффективного распределения капитала и активов в финансовой экономике. Предоставляя свободный рынок для движения капитала, финансовых обязательств и денег, финансовые рынки делают глобальную экономику более плавной, а также позволяют инвесторам участвовать в приросте капитала с течением времени.

Почему финансовые рынки важны?

Без финансовых рынков невозможно было бы эффективно распределить капитал, и экономическая деятельность, такая как коммерция и торговля, инвестиции и возможности роста, были бы значительно сокращены.

Кто является основными участниками финансовых рынков?

Фирмы используют рынки акций и облигаций для привлечения капитала от инвесторов; спекулянты обращаются к различным классам активов, чтобы делать направленные ставки на будущие цены; хеджеры используют рынки деривативов для снижения различных рисков; а арбитражёры стремятся воспользоваться ошибками в ценообразовании или аномалиями, наблюдаемыми на различных рынках. Брокеры часто выступают в качестве посредников, которые объединяют покупателей и продавцов, получая комиссию или плату за свои услуги.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Тенденции развития мирового фондового рынка и их проявление на национальных рынках ценных бумаг в условиях глобализации Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Алифанова Е. Н., Козловцева О. П.

В статье анализируется развитие интеграционных процессов на мировом рынке ценных бумаг как проявление глобальных тенденций на национальных фондовых рынках на примере российского рынка ценных бумаг. В качестве направлений анализа выступают: изменение капитализации фондового рынка, изменение объемов операций с ценными бумагами и финансовыми инструментами, изменения в деятельности финансовых институтов, изменение инфраструктуры фондового рынка и технологий осуществления сделок, развитие рынка производных финансовых инструментов.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Алифанова Е. Н., Козловцева О. П.

Финансовая интеграция, открытость и вовлеченности российского фондового рынка в мировой рынок ценных бумаг

In article the development of integration processes in the global securities market is analyzed as a expression of global trends on the national stock markets on the example of the Russian securities market. The directions of the analysis are: the change in the capitalization of the stock market, changes in the volume of trading in securities and financial instruments, changes in the activities of financial institutions, changes in the stock market infrastructure and technology of the transactions, the development of the derivatives market.

Текст научной работы на тему «Тенденции развития мирового фондового рынка и их проявление на национальных рынках ценных бумаг в условиях глобализации»

д.э.н., профессор кафедры «Финансово-экономический инжиниринг» Ростовского государственного экономического университета (РИНХ) E-mail: alifanovaen@mail.ru Козловцева О.П.

аспирантка кафедры «Финансово-экономический инжиниринг» Ростовского государственного экономического университета (РИНХ)

ТЕНДЕНЦИИ РАЗВИТИЯ МИРОВОГО ФОНДОВОГО РЫНКА И ИХ ПРОЯВЛЕНИЕ НА НАЦИОНАЛЬНЫХ РЫНКАХ ЦЕННЫХ БУМАГ В УСЛОВИЯХ ГЛОБАЛИЗАЦИИ

В статье анализируется развитие интеграционных процессов на мировом рынке ценных бумаг как проявление глобальных тенденций на национальных фондовых рынках на примере российского рынка ценных бумаг. В качестве направлений анализа выступают: изменение капитализации фондового рынка, изменение объемов

операций с ценными бумагами и финансовыми инструментами, изменения в деятельности финансовых институтов, изменение инфраструктуры фондового рынка и технологий осуществления сделок, развитие рынка производных финансовых инструментов.

Ключевые слова: мировой фондовый рынок, интеграционные процессы

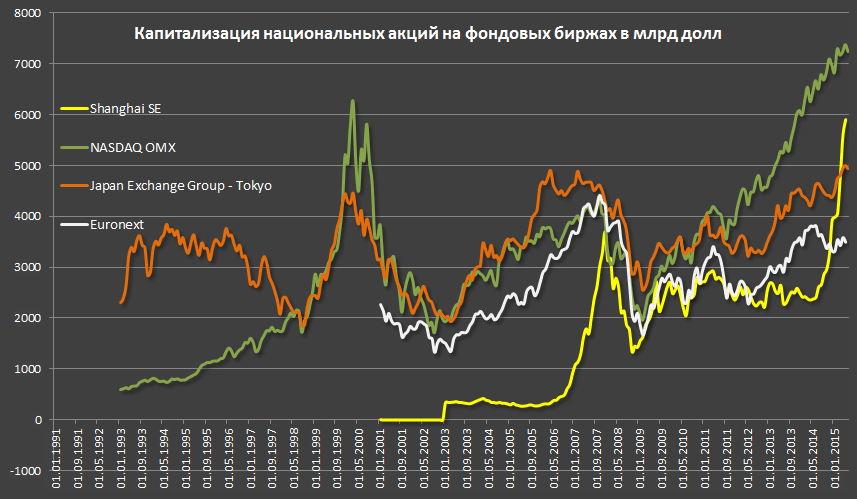

Мировому фондовому рынку XXI века в условиях глобализации присущи следующие тенденции развития:

— сохранение высокой доли развитых рынков в капитализации мирового фондового рынка,

— увеличение объемов операций с ценными бумагами и финансовыми инструментами,

— консолидация финансовых институтов (фондовых бирж, инфраструктурных организаций и др.),

— развитие интернет-технологий осуществления сделок и расчетов на фондовом рынке,

— развитие секьюритизации активов, появление новых видов ценных бумаг.1

Эти тенденции создают условия для развития интеграционных процессов на мировом рынке ценных бумаг. И если данные закономерности проявляются на национальных фондовых рынках, значит, данные национальные рынки взаимосвязаны с мировым, то есть интеграция национальных фондовых рынков в мировой рынок ценных бумаг увеличивается.

Рассмотрим в разрезе общемировых тенденций закономерности развития российского фондового рынка в условиях его интеграции в мировой рынок ценных бумаг. Таким образом, выявление тенденций проведем по следующим направлениям:

1) изменение капитализации фондового рынка,

2) изменение объемов операций с ценными бумагами и финансовыми инструментами,

3) изменения в деятельности финансовых институтов,

4) изменение инфраструктуры фондового рынка и технологий осуществления сделок,

5) развитие рынка производных финансовых инструментов.

О росте интернационализации фондовых рынков, как отмечает Рубцов Б.Б., свидетельствует сопоставление объемов международных операций с акциями и облигациями относительно ВВП страны. Также показатель соотношения капитализации фондового рынка к ВВП используется в качестве основного показателя, характеризующего роль фондового рынка в экономике. По итогам 2005 года Россия вошла в десятку стран с развивающимися рынками с наиболее высоким

1 Составлено автором с использованием Рубцов Б.Б. Тенденции развития мировых фондовых рынков.-http://www.mirkin.ru/ ^сб/Ьоо1

соотношением капитализации и ВВП. По данным Мировой федерации бирж, в 2008 году в связи с мировым финансовым кризисом процентное соотношение капитализации фондового рынка к ВВП России составило 20,1%. Среднее значение для мирового рынка составило 38,9%. При этом данное соотношение на развитых рынках (London Stock Exchange, NYSE Evronext) в среднем составило более 60%, а на развивающихся (Shanghai Stock Exchange, BM&FBOVESPA, National Stock Exchange India) — более 30%.3

Капитализация рынка российского рынка акций в 2012 году, по данным Всемирной федерации бирж, составила 1,5% от мировой капитализации. При этом в России еще очень низко соотношение капитализация/ВВП, как видно по рисунку 1.

2005 2006 2007 2008 2009 2010 2011 1Н2012

™ Капитализация рынка акций (левая шкала) г ^Отношение капитализации рынка акций и ВВП (правая шкала)

Рис. 1. Капитализация российского рынка акций по отношению к ВВП4

Минимальное значение капитализации российского рынка свидетельствует не только о большом разрыве между капитализацией фондового рынка и ВВП как ориентирам его роста, но и о значительной

2 Российский фондовый рынок и создание международного финансового центра. Идеальная модель фондового рынка России на долгосрочную перспективу (до 2020 года)/ НАУФОР. — М., 2008, с. 77

3 Сайт Мировой Федерации бирж и^: http://www.world-exchanges.org

4 и^: http://naufor.ru/tree.asp?n=10085

недооцененности российского фондового рынка по сравнению с мировым. С другой стороны, уменьшение показателя капитализация российского фондового рынка/ВВП свидетельствует об уменьшении роли национального фондового рынка в экономике, и данное структурное изменение происходит под влиянием внешних негативных тенденций и несоответствия внутренних условий критериям привлекательности фондового рынка для инвесторов.

Тот факт, что российский фондовый рынок не достиг докризисных значений соотношения капитализации к ВВП (в 2011-2012 это соотношение составляло менее 50%), ставит новые задачи регуляторам, поэтому в государственной программе «Развитие финансовых и страховых рынков, создание международного финансового центра» содержится план по увеличению капитализации фондового рынка. Так, ожидается, что капитализация в 2013 году будет составлять 83% ВВП, в 2014 году — 93%, а в 2020 году — 145%. 5 Данные прогнозы выглядят пока очень амбициозно, однако в случае улучшения мировой конъюнктуры в целом и развитии инвестиционной привлекательности российского фондового рынка для внутренних и внешних инвесторов данные цифры достижимы.

В рейтинге финансовых систем Всемирного экономического форума 2012 Россия стабильно находится на 39 месте из 62 стран, при этом отмечено развитие фондового рынка в связи с происходящими изменениями, но слабость институтов, недостаточная либерализация финансового сектора и административные барьеры не позволяют российской финансовой системе стать выше в рейтинге.

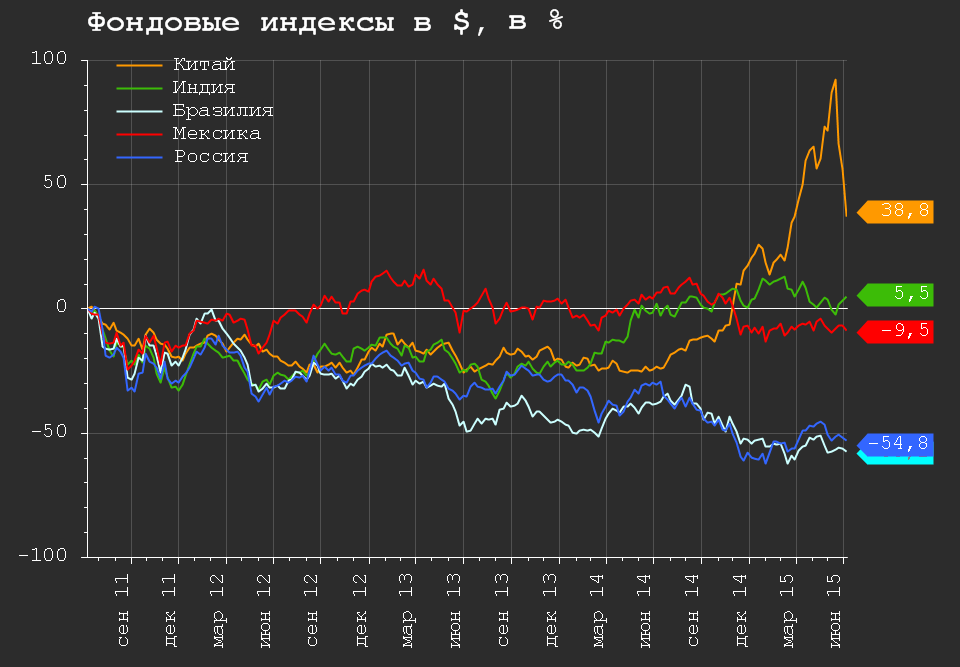

Изменение объемов операций с ценными бумагами и финансовыми инструментами можно проанализировать по рисунку 2.

5 У^: http://www.banki.ru/news/lenta/?id=4129965

размещение облигаций размещение акционерного капитала

Рис.2. Объемы размещения нового акционерного капитала и облигаций6

Существующие англо-саксонская и японо-германская модели финансовых рынков предполагают преимущественное финансирование экономики за счет инструментов рынка ценных бумаг и кредитного рынка соответственно. Так, в Германии велика роль банков и долговых инструментов. Россию традиционно относят к смешанной модели финансирования экономики, хотя по рисунку 2 видно, что преобладающим способом финансирования экономики является долговое, особенно после 2008 года. «Россия для сторонних инвесторов становится рынком долга» 7 . Таким образом, развивается тенденция преимущественного развития облигационного сектора российского фондового рынка в контексте интеграции в мировой фондовый рынок.

Если проанализировать динамику портфельных инвестиций российскими участниками за рубеж, то можно выделить преимущественно долговой характер инвестиций и расширение географического охвата стран, в которые направлены инвестиции с 2001 по 2010 года.

7 URL:http://www.vedomosti.ru/finance/news/12058911/zaemnoe_gosfinansirovanie_iskazhaet_balans_na_ry nke_akcij_i?full#cut

Рис. 3. Зарубежные портфельные инвестиции российских участников

После мирового кризиса ликвидности 2008-2009 годов среди финансовых посредников российского фондового рынка заметна тенденция консолидации и универсализации, что подтверждает вывод об использовании функционального способа финансовой интеграции. Законодательно ужесточены требования нормативов достаточности собственных средств профессиональных участников рынка, а также введены более жесткие требования к капиталу коммерческих банков.

По отдельным видам профессиональной деятельности нормативы достаточности собственных средств возросли с 2008 года в 2-5 раз. Выполнить данные требования могут лишь крупные финансовые институты, поэтому в некоторых российских регионах произошло сокращение числа финансовых институтов. Об этом свидетельствует и статистика: количество профессиональных участников рынка ценных

8 Составлено автором по данным www.cbr.ru

бумаг в 2010 году составило 1512 организаций, в 2011 году — 1378, а в 2012 году — 13339.

С одной стороны, становится явной тенденция к сокращению самостоятельных специализированных финансовых институтов (количество кредитных институтов на протяжении нескольких лет остается неизменным), с другой стороны, происходит консолидация участников рынка из различных сфер деятельности, то есть образуются универсальные финансовые институты для предоставления клиентам более качественного и комплексного сервиса и получения больших доходов. В настоящее время в выигрышном положении оказываются те участники рынка, которые диверсифицируют свой бизнес и расширяют спектр предоставляемых финансовых услуг, включая кредитные и инвестиционные продукты, а также расширяя географические зоны предоставления своих услуг.

Также заметна тенденция концентрации оборота торгов на московской бирже — на десять наиболее активных профессиональных участников приходится 55,6% на основном рынке акций и 49,5% в секторе корпоративных облигаций. Наибольший объем сделок на московской бирже совершают такие финансовые институты, как группа «Сбербанк России», группа «ВТБ», группа «Газпром», группа «Открытие», ОАО «Альфа-банк» и другие. В рейтинге компаний по обороту биржевых сделок высшие строчки занимают компании с государственным участием.

Российские участники рынка, в основном, в виде универсальных банков, обладающих как банковскими лицензиями, так и лицензиями профучастника российского фондового рынка, также выходят на международный рынок. Среди таких банков можно выделить Сбербанк,

9 Ы^: http://www.naufor.ru/download/pdf/factbook/ru/RFR2012_1.pdf

Альфа-банк, ВТБ, Промсвязьбанк. Сбербанк имеет дочерние структуры в Казахстане, на Украине, в Белоруссии, Турции, Г ермании, Индии, Китае и других странах. Банк ВТБ представлен в Швейцарии, Кипре, Австрии, Италии, Люксембурге, Китае, Индии и Сингапуре, имеет филиал на Кипре. Банк Москвы работает в Белоруссии, Украине и Сербии. Альфабанк имеет дочерний банк в Голландии и различные инвестиционные компании в Америке и Англии.10

Что относится к непосредственной деятельности на рынке ценных бумаг и осуществления на этой основе региональной экспансии, среди иностранных инвестиционных банков, обслуживающих львиную долю IPO на международных фондовых биржах за период с 2005 по 2011 год,

5 из 136 сделок организует компания «Тройка Диалог» (впоследствии сменившая название на Sberbank CIB).11 IPO Мегафона вошло в десятку крупнейших размещений в мире по итогам 2012 года, а дополнительное размещение акций Сбербанка в 2012 году стало вторым по объему среди всех европейских дополнительных размещений года. На рынке еврооблигаций российских эмитентов главными действующими организаторами размещений наряду с Citigroup, Deutsche Bank, BNP Paribas выступают российские ВТБ Капитал и Сбербанк, Газпромбанк. Это также говорит и о возросшей вовлеченности российского фондового рынка в мировой рынок ценных бумаг, так как российские эмитенты и посредники становятся полноправными участниками мировых процессов на фондовом рынке.

Развитие интернет-технологий становится важной тенденцией развития российского фондового рынка в контексте интеграции в мировой фондовый рынок. Среди ставшего уже классическим интернет-трейдинга российскими ценными бумагами на таких платформах, как

11 URL: http://www.pwc.ru/en_RU/ru/capital-markets/publications/assets/a4_brochure_ipos_rus_print.pdf

универсальная торговая система Quik или специализированные брокерские разработки GutaBroker , NetInvestor, Aton-Line , Alfa-Direct, Z-trade, GutaBroker, Алор-Трейд и Солид-Трейдинг, намечена тенденция к унификации и универсализации, переход на универсальную торговую систему Quik со специализированных. Это связано с переходом расчетов на московской бирже на режим Т+2 и затратами на обслуживание собственных торговых разработок инвестиционных компаний. Кроме этого, с 2007 года развивается концепция Direct Market Access — прямой доступ на рынок для иностранных клиентов. Интернет-технологии позволяют ускорить расчеты по сделкам, разработанные для клиентов личные кабинеты и услуги интернет-банкинга при брокерских инвестиционных и управляющих компаниях облегчают взаимодействие как с клиентами-резидентами, так и с клиентами-нерезидентами.

В сфере секьюритизации активов российский фондовый рынок развивается в рамках общемировой тенденции. Появляются не только российские производные ценные бумаги на российские активы, но и развиваются иностранные производные инструменты на российские активы (к ним относят депозитарные расписки, ETF, ноты иностранных эмитентов на российские активы), а также российские производные инструменты на иностранные активы. Во втором случае речь идет о таких инструментах как фьючерс на акции Yandex N. V., первых фьючерсах на де-юре иностранную компанию.

Специалисты МВФ выявили, что наибольший риск кризисных явлений принадлежит интегрированным в мировой рынок финансовым системам с высокой долей зарубежных портфельных инвестиций в структуре активов и обязательств. В России доля зарубежных портфельных активов и обязательств составляет 6% и 2% соответственно, что говорит об умеренном влиянии глобальных кризисных явлений на экономическую устойчивость финансовой системы России по данным

цифрам. С другой стороны, это свидетельствует о высокой финансовой интеграции активов и умеренной степени финансовой интеграции обязательств исходя из степени диверсификации инвестиций по методологии Всемирного банка.

1 т Портфельные

Рис.4. Структура иностранных активов и обязательств

И все же увеличение степени связи российского фондового рынка в мировой рынок ценных бумаг способствует появлению специфических рисков для финансовой системы страны. Стоит заметить, что для российского фондового рынка финансовая интеграция в некоторой степени означает обострение «хронических» проблем, как, например, повышение финансовой грамотности населения или организация системы более гибкого и эффективного правоприменения в условиях постоянно изменяющейся глобальной финансовой системы.

Таким образом, определены основные тенденции развития интеграционных процессов российского фондового рынка в мировой рынок ценных бумаг:

— уменьшение показателя капитализации российского фондового рынка/ВВП, что свидетельствует об уменьшении роли национального фондового рынка в экономике и увеличении роли международного фондового рынка;

— преимущественное развитие рынка облигаций относительно рынка акций, причем эта тенденция развивается как на национальном российском фондовом рынке, так и при осуществлении российскими участниками зарубежных портфельных инвестиций;

— расширение географического охвата стран, в которые направлены портфельные инвестиции российских участников;

— консолидация и универсализация финансовых институтов фондового рынка;

— развитие интернет-технологий передачи биржевых, депозитарных, брокерских данных, систем удаленного доступа к операциям на фондовом рынке, в том числе для иностранных инвесторов;

— доминирование производных ценных бумаг при осуществлении операций с ценными бумагами российских эмитентов на международном фондовом рынке (депозитарных расписок, нот, ЕТБ и др.).

Данные тенденции формируют карту развития интеграционных процессов национальных фондовых рынков в мировой рынок ценных бумаг и могут быть применимы для анализа степени интеграции национальных фондовых рынков в мировой. Также на основе анализа развития общемировых тенденций на национальных фондовых рынках можно сформировать комплекс мер регулирования интеграционных процессов, включающий совершенствование макроэкономической политики, усиление финансовых институтов, соблюдение важных пороговых условий для получения всех выгод от сложившейся конъюнктуры на мировом фондовом рынке, а также эффективное регулирование и правоприменение для поддержания стабильности

национальных фондовых рынков, а вместе с этим и мировой финансовой системы в условиях глобализации.

1. Рубцов Б.Б. Тенденции развития мировых фондовых рынков. —

[Электронный ресурс] http://www.mirkin.ru/_docs/book0402_036.pdf

2. Российский фондовый рынок и создание международного финансового центра. Идеальная модель фондового рынка России на долгосрочную перспективу (до 2020 года)/ НАУФОР. — М., 2008, с. 77

Источник https://news-hunter.pro/stock-market/mirovoj-fondovyj-rynok-razvitie-spetsifika-i-osobennosti-raboty.pro

Источник https://ardma.net/finansy/finansovye-rynki/

Источник https://cyberleninka.ru/article/n/tendentsii-razvitiya-mirovogo-fondovogo-rynka-i-ih-proyavlenie-na-natsionalnyh-rynkah-tsennyh-bumag-v-usloviyah-globalizatsii