Финансовый рынок: структура

Финансовый рынок являет собой организованную или неформальную систему, которая предназначается для торговли финансовыми инструментами. В рамках данной системы формируется спрос и предложение на разные виды финансовых активов и инструментов, в процессе операций по их купле-продаже.

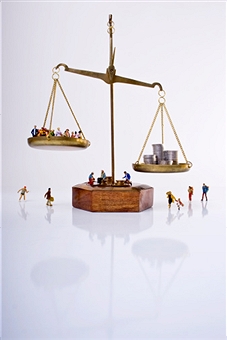

Финансовым рынком обеспечивается трансформация сбережений в инвестиции. Таким образом, функциональное назначение этой системы заключается в посредничестве при движении капитала от его владельца к пользователям. Эта процедура осуществляется при помощи разных финансовых инструментов.

Финансовый рынок способствует не только обмену разными экономическими благами с использованием денег, которые выступают эквивалентом, но и международной торговле (к примеру, валютный рынок), передаче и управлению материальными рисками, а также накоплению капитала. Нужно отметить, что на финансовом рынке может осуществляться продажа какого-либо определенного актива. В таком случае, данный рынок является специализированным.

Структура финансового рынка

Финансовый рынок состоит из двух частей: это денежный рынок и рынок капиталов.

Денежный рынок

Имеется в виду рынок краткосрочных (до 1 года) кредитных операций. Данный рынок предоставляет высоколиквидные средства, которые, в основном,

используются для удовлетворения различных краткосрочных потребностей. Денежный рынок условно подразделяется на:

1. Учетный рынок, где в качестве основных инструментов используются векселя (казначейские и коммерческие) и ценные бумаги. На этом рынке происходит оборот огромного количества краткосрочных ценных бумаг, главными характеристиками которых являются мобильность и высокая ликвидность.

2. Межбанковский рынок является отдельной частью рынка ссудных капиталов, на которой временно свободные денежные ресурсы привлекаются и размещаются банками между собой. Такое размещение проходит преимущественно в форме краткосрочных межбанковских депозитов.

3. Валютные рынки занимаются обеспечением международного платежного оборота, связанного с оплатой денежных обязательств как юридических, так и физических лиц разных стран. Данные рынки можно характеризовать как официальные центры, где происходят процессы купли продажи валют, основывающиеся на уровне спроса и предложения.

4. Рынок деривативов. Деривативы – это производные финансовые инструменты, которые основываются на других, простых финансовых инструментах (акции и облигации). К основным видам финансовых деривативов можно отнести опционы, свопы и фьючерсы.

Рынок капиталов

В свою очередь охватывает среднесрочные и долгосрочные кредиты, акции и облигации. Данный рынок является важнейшим источником долгосрочных инвестиций для корпораций, банков и даже правительств. Основная функция рынка капиталов – обеспечение долгосрочных потребностей в финансовых ресурсах.

Рынок капиталов подразделяется на фондовый рынок и рынок среднесрочных и долгосрочных банковских кредитов.

1. Рынок ценных бумаг (фондовый) обеспечивает распределение финансовых средств между участниками экономических отношений путем выпуска ценных бумаг, которые обладают своей собственной стоимостью, что дает возможность покупать, продавать и погашать их.

2. Рынок среднесрочных и долгосрочных кредитов обеспечивает выдачу заемных средств разным компаниям, использующим их для расширения основного капитала. Как правило, займы такого типа предоставляются инвестиционными банками в большей мере, чем коммерческими.

Коэффициенты фондового рынка

Их можно классифицировать следующим образом:

- норма валового дивиденда,

- покрытие дивиденда,

- прибыль на акцию,

- цена/прибыль,

- рыночная капитализация,

- активы на акцию.

Можно понять человека, работающего в дочерней фирме или филиале котируемой компании и считающего, что фондовые показатели не имеют отношения к его работе. Такой же точки зрения может придерживаться и владелец частной компании. Оба они ошибаются, хотя и по разным причинам.

Людям, работающим в котируемых компаниях, необходимо знать, по каким критериям оценивается деятельность их компаний, а также последствия неадекватных итогов этой деятельности, таких как угроза поглощения и риск существенного сокращения рабочих мест.

Владельцу частной компании фондовые коэффициенты дают представление об уровне, позволяющем претендовать на включение в листинг биржи, либо о сумме, которую покупатель может предложить за его компанию.

На первый взгляд, даже названия различных показателей выглядят пугающе сложно: норма валового дивиденда, покрытие дивиденда, прибыль на акцию, цена/прибыль, рыночная капитализация и активы на акцию звучат как иностранный язык. В действительности все иначе. Однажды объясненные, эти коэффициенты становятся простыми для понимания и расчета. О каждом из них будет последовательно рассказано ниже, а затем дается практический пример для иллюстрации вычислений.

Норма валового дивиденда (Gross dividend yield)

Норма валового дивиденда — это доход, полученный акционером в виде дивиденда (без учета подоходного налога), рассчитанный в процентах от текущей рыночной цены акций.

Закономерный вопрос: зачем производить дополнительное вычисление? Ответ прост. Процент дивиденда позволяет осуществлять сравнение лишь с дивидендами, выплаченными той же компанией в предыдущие годы. Норма валового дивиденда обеспечивает возможность реалистичного сравнения дивидендных доходов, получаемых на акции различных компаний.

Покрытие дивиденда (Dividend cover)

Покрытие дивиденда показывает, во сколько раз прибыль после уплаты налогов, приходящаяся на обыкновенные акции, превышает, или «покрывает», выплаченный валовой дивиденд.

В данном случае под словом «прибыль» (earnings) имеется в виду прибыль после уплаты налогов, приходящаяся на обыкновенные акции материнской компании, без учета экстраординарных статей.

Покрытие дивиденда может рассматриваться как показатель «запаса прочности», обеспечиваемого превышением дохода над валовым дивидендом. Если покрытие дивиденда равняется 1,0, это означает, что весь чистый доход, то есть прибыль после уплаты налогов, был потрачен на выплату дивидендов акционерам. Если покрытие дивиденда меньше 1,0, что иногда случается, то в действительности акционерам выплатили часть капитальной стоимости их акций, замаскированную под дивиденд. Это может быть сознательным решением правления, столкнувшегося с неутешительной прибылью по итогам года, и намеренного продемонстрировать уверенность в будущем путем сохранения того же уровня дивидендных выплат в центах на одну акцию, который был в предыдущем году.

Послание, которое стоит за таким решением, заключается в следующем: «Не волнуйтесь, в будущем году спад не продолжится». Однако в действительности это означает, что для сохранения уровня дивидендных выплат компании, возможно, потребовалось увеличить овердрафт и новый финансовый год ей придется начать с возросшим бременем процентных платежей на счете прибылей и убытков.

Для любой компании важнейшим источником финансирования является нераспределенная прибыль, остающаяся после уплаты корпоративного налога и приемлемых дивидендов акционерам. Котируемой компании следует ориентироваться на выплату достойного дивиденда и при этом иметь коэффициент покрытия выше 2,0, то есть больше прибыли должно оставаться в компании для финансирования роста и развития, чем выплачиваться акционерам в качестве дивиденда.

Прибыль на акцию (Earnings per share)

Прибыль на акцию выражается в центах и представляет собой годовую прибыль, разделенную на средневзвешенное число акций в обращении в течение года.

Рост прибыли на акцию является важнейшим показателем прибыльности котируемой компании, поскольку он учитывает не только доход от продаж, но также влияние процентных платежей и общий уровень налогообложения компании. Таким образом, прибыль — это весь доход, заработанный для акционеров, а не только сумма выплаченных дивидендов, и, кроме того, она обеспечивает финансирование без дополнительной эмиссии акций.

Когда выпускаются дополнительные акции, например:

- путем выпуска «прав» (см. ниже) для существующих акционеров, чтобы финансировать расширение деятельности,

- для оплаты покупки другой компании, вместо оплаты деньгами,

- для продажи менеджерам в рамках схемы опционов на акции,

то средневзвешенное число акций в обращении увеличивается и, если доходы не возрастают в той же пропорции, прибыль на акцию сокращается. Для характеристики подобной ситуации часто используют выражение «разводнение прибыли на акцию».

Выпуском «прав» (Rights issue) называется дополнительный выпуск акций с оплатой деньгами для существующих акционеров пропорционально количеству акций, находящихся в собственности каждого из них. Например, выпуск «прав» 1 за 4 означает, что каждый акционер получает право купить 1 дополнительную акцию на каждые 4 акции, которыми он уже владеет. Если речь идет о котируемой компании, то акционер имеет возможность продать «права» вместо того, чтобы покупать дополнительные акции. При этом он получит некую сумму, отражающую разницу между рыночным курсом акций и подписным курсом акций нового выпуска.

Целью котируемой компании должна быть максимизация роста прибыли на акцию в средне- и долгосрочной перспективе и недопущение ее уменьшения или отсутствия роста в любой год. Наиболее успешные котируемые компании достигают ежегодного роста прибыли на акцию свыше 20% (по формуле сложных процентов) на протяжении десятилетия и более.

Цена/прибыль (Price-earnings ratio)

Коэффициент «цена/прибыль», часто называемый «отношение РЕ», ежедневно публикуется в газете «Файнэншл таймс», наряду с показателями нормы валового дивиденда, покрытия дивидендов и иной информацией об акциях котируемых компаний.

За рыночный курс акции принимается биржевая цена закрытия предыдущего дня, публикуемая в финансовой прессе.

Например, если для нескольких сотен компаний разных отраслей средний показатель «цена/прибыль» составляет 12,9, то это можно интерпретировать следующим образом: цена акции типичной компании в 12,9 раза превышает прибыль, заработанную компанией в предыдущем году в расчете на одну акцию.

В целом, когда отношение «цена/прибыль» какой-то компании выше, чем среднее для данного сектора, то фондовый рынок ожидает, что эта компания в обозримом будущем достигнет более высоких, чем в среднем, доходов на акцию, оправдывающих более высокую оценку ее акций. В определенных обстоятельствах объяснение может быть совершенно иным. Например, на рынке могли широко распространиться слухи о возможном поглощении данной компании, и курс ее акций уже значительно вырос в предвкушении цены, которую предложит покупатель.

Никогда нельзя забывать, что анализ курсов акций и особенно предсказание их будущих изменений не сводятся к простому вычислению различных показателей. Иначе сделать состояние на фондовом рынке было бы проще простого. На практике даже самые искушенные управляющие инвестиционных фондов допускают иногда дорогостоящие ошибки в своих оценках.

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

ФИНАНСОВЫЙ РЫНОК И ЕГО СТРУКТУРА

Б81 Финансовые рынки: учебно-методическое пособие/ И.Б. Бондырева. – Ярославль: Издат. дом ЯГТУ, 2018. – 112 с.

Основное внимание уделено фундаментальным понятиям финансовых рынков, механизмам их функционирования, финансовым институтам, классификации финансовых инструментов и видам биржевых сделок.

В учебно-методическом пособии кратко изложен теоретический материал, а затем он закрепляется с помощью заданий, тестов, задач.

Рассматриваются экономическая природа ценных бумаг, их виды, функции. При этом особое внимание уделяется основным и производным ценным бумагам, приведены основные виды биржевых сделок. Дан расчет опционов и фъючерсных контрактов. В соответствии с рабочей программой дисциплины включены задачи по темам.

Приведены задания по выполнению контрольных работ для студентов заочной формы обучения, структура и содержание контрольной работы.

Учебно-методическое пособие предназначено для студентов инженерно-экономического и заочного факультетов, обучающихся по направлению подготовки 38.03.01 «Экономика» при изучении дисциплины «Финансовые рынки и финансовые институты».

Рецензенты: отдел инвестиций Союза «Торгово-промышленная палата Ярославской области»; О.К. Платов, д-р экон. наук, профессор кафедры управления и предпринимательства ФГБОУ ВО «Ярославский государственный университет им. П.Г. Демидова».

© Ярославский государственный технический университет, 2018

Введение

Материалы учебно-методического пособия «Финансовые рынки» ориентированы на студентов, проходящих обучение по направлению подготовки 38.03.01 «Экономика» при изучении дисциплины «Финансовые рынки и финансовые институты».

Рынок ценных бумаг с сопутствующей ему системой финансовых институтов – это сфера, в которой финансовые источники экономического роста концентрируются и распределяются по направлениям развития при активном использовании рыночных принципов. Финансовый рынок с его демократически организованными институтами – одно из величайших достижений человеческой цивилизации. Важно, чтобы механизм финансового рынка функционировал эффективно. Для этого нужны грамотные специалисты, способные творчески подходить к решению возникающих проблем. Поэтому главной задачей этого издания является воспитание у студентов навыков принятия решений при проведении операций на финансовых рынках.

В учебно-методическом пособии в различных формах подачи материала рассматриваются структура финансового рынка, особенности его функционирования, классификация финансовых институтов, фундаментальные понятия рынка ценных бумаг, механизм его работы и др.ъ. При этом особое внимание уделяется классификации ценных бумаг, таким видам фондовых ценностей как акции, векселя, облигации. В пособии представлены основные виды биржевых сделок, методические подходы к расчетам доходности операций с опционами и фьючерсами, другие аспекты функционирования фондового рынка.

Для более наглядного изображения материала использованы тесты, задания, задачи и другие формы, которые помогут в успешном освоении учебного курса.

ФИНАНСОВЫЙ РЫНОК И ЕГО СТРУКТУРА

Финансовый рынок – это механизм, инструменты и участники перераспределения свободного денежного капитала, а также совокупность экономических отношений, связанных с таким перераспределением, возникающих между субъектами хозяйствования.

Финансовый рынок (с экономической точки зрения) – экономический механизм, который позволяет его участникам покупать и продавать финансовые активы: ценные бумаги, валюту и другие объекты с малыми транзакционными издержками.

На финансовом рынке происходит мобилизация капитала, предоставление кредита, осуществление обменных денежных операций, финансовое обеспечение процессов инвестирования и потребления. А совокупность спроса и предложения на капитал кредиторов и заемщиков разных стран образует мировой финансовый рынок.

Финансовый рынок (с институциональной точки зрения) – совокупность рыночных институтов, главной задачей которых является обеспечение наиболее эффективного перемещения средств от собственников к заемщикам. Это организованная или неформальная система торговли финансовыми инструментами.

Финансовый рынок представляет собой чрезвычайно сложную систему, в которой денежные средства и другие финансовые активы предприятий и других его участников обращаются самостоятельно, независимо от характера обращения реальных товаров. Этот рынок оперирует многообразными финансовыми инструментами, обслуживается специфическими финансовыми институтами, располагает разветвленной и разнообразной финансовой инфраструктурой.

Для нормального развития экономики постоянно требуется мобилизация временно свободных денежных средств физических и юридических лиц и их перераспределение на коммерческой основе между различными секторами экономики. В эффективно функционирующей экономике этот процесс осуществляется на финансовом рынке.

Финансовый рынок – специфическая сфера денежных операций, где объектом сделок служат свободные денежные средства населения, субъектов хозяйствования и государственных структур, предоставляемые пользователям в обмен на финансовые активы.

Функционирует финансовый рынок лишь в условиях наличия в экономике страны реальных собственников.

Возникновение и развитие финансового рынка в современной России имеет свою особенность, в основе которой лежат приватизационные процессы в начале 1990-х гг.

Все финансовые рынки можно классифицировать по ряду признаков:

— по степени организованности;

— по срокам обращения:

— по видам финансовых инструментов.

Одну из классификаций финансового рынка можно увидеть на рис. 1.

Рисунок 1 – Классификация финансового рынка

Иногда сюда добавляют страховой рынок, на котором объектом купли-продажи выступает страховая защита в форме разнообразных страховых продуктов, а также рынок финансовых услуг как совокупность разнообразных форм мобилизации и перемещения фондов финансовых ресурсов из свободного обращения в сферы инвестиционного использования. Финансовые услуги по своей структуре являются очень разнообразными, они могут иметь признаки кредитных операций, операций аренды и страхования, тем не менее, всем им присущие черты создания и использования фондов финансовых ресурсов для осуществления экономической деятельности.

Объектом экономических отношений кредитного рынка (или рынка ссудных капиталов) выступают кредитные ресурсы, обращение которых предполагает условия срочности, платности и возвратности. Этот рынок представлен банковским сектором, традиционно мобилизующим свободные денежные ресурсы и осуществляющим кредитные операции.

Рынок ценных бумаг (или фондовый) составляет наиболее значительную часть финансового рынка по объему совершаемых сделок. Объектом купли-продажи здесь служат формализованные (стандартизированные) финансовые документы, признанные в качестве ценных бумаг законодательно, эмитированные предприятиями, различными финансовыми институтами и государством. Механизм функционирования этого рынка позволяет осуществлять на нем операции купли-продажи наиболее быстрым способом и по более справедливым ценам, чем на других видах финансовых рынков. Часто его называют фондовым, но кроме фондовых инструментов, обращающихся на этом рынке, можно выделить и денежные инструменты (например, чеки).

На валютном рынке совершаются операции с валютой или же с финансовыми инструментами, основу которых составляет валюта. Применительно к России объектами данного рынка выступают национальная денежная единица России (банкноты и монеты Банка России, средства на банковских счетах и в банковских вкладах) и валюта, т.е. денежные знаки, находящиеся в обращении на территории соответствующего иностранного государства или группы иностранных государств. Он позволяет удовлетворить потребности хозяйствующих субъектов в валюте для осуществления внешнеэкономических операций, обеспечить минимизацию связанных с этими операциями валютных рисков, установить реальный валютный курс, т.е. цену денежной единицы одной страны, выраженной в денежной единице другой страны на определенную дату.

Валютные рынки представляют собой совокупность организационно-экономических отношений по поводу купли-продажи платежных документов, выраженных в иностранной валюте, самой валюты и инвестирования валютного капитала.

Рассмотрим участников валютного рынка, которые представлены на рисунке 2.

Рисунок 2-Участники валютного рынка

Они проводят основной объем валютных операций. В банках держат счета другие участники рынка и осуществляют с ними необходимые конверсионные и депозитно-кредитные операции.

Банк как бы аккумулирует (через операции с клиентами) совокупные потребности рынка в валютных конверсиях, а также в привлечении/размещении средств и выходят с ними на другие банки.

Помимо удовлетворения заявок клиентов банки могут проводить операции и самостоятельно за счет собственных средств.

В отличие от фондовых бирж и бирж по валютным сделкам на срок работа валютных бирж проходит не в определенном здании и в определенные часы.

Благодаря развитию телекоммуникационных технологий большинство ведущих финансовых учреждений мира пользуются услугами бирж напрямую и через посредников круглые сутки.

Наиболее крупными мировыми биржами являются Лондонская, Нью-Йоркская и Токийская валютные биржи.

Их главной задачей является валютное регулирование на внешнем рынке — а именно, предотвращение резких скачков курсов национальных валют, с целью недопущения экономических кризисов, поддержания баланса экспорта-импорта и т.п.

Центральные банки оказывают прямое влияние на валютный рынок. Их влияние может быть, как прямым — в виде валютной интервенции, так и косвенным — через регулирование объема денежной массы и процентных ставок.

Наибольшим влиянием на мировые валютные рынки обладают: центральный банк США — Федеральная Резервная Система (US FederalReserve или кратко FED), центральный банк Германии — Бундесбанк (DeutscheBundesbank) и Великобритании — Банк Англии (BankofEngland, называемый также OldLady).

Фирмы, осуществляющие внешнеторговые операции

Компании, участвующие в международной торговле, предъявляют устойчивый спрос на иностранную валюту (в части импортеров) и предложение иностранной валюты (экспортеры), а также размещают и привлекают свободные валютные остатки в краткосрочные депозиты.

При этом данные организации прямого доступа на валютный рынок, как правило, не имеют и проводят конверсионные и депозитные операции через коммерческие банки.

Данные компании, представленные различного рода международными инвестиционными, пенсионными фондами, страховыми компаниями и трастами, осуществляют политику диверсифицированного управления портфелем активов, размещая средства в ценных бумагах правительств и корпораций различных стран.

Наиболее известен фонд «Quantum» Джорджа Сороса, проводящий успешные валютные спекуляции.

В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции. За свое посредничество брокерские фирмы взимают брокерскую комиссию в виде процента от суммы сделки.

Брокерская фирма, обладающая информацией о запрашиваемых курсах, является местом, где формируется реальный валютный курс по уже заключенным сделкам. Коммерческие банки получают информацию о текущем уровне курса от брокерских фирм.

Физические лица проводят широкий спектр неторговых операций в части зарубежного туризма, переводов заработной платы, пенсий, гонораров, покупки и продажи наличной валюты. А в 1986г. с введением маржевой торговли физические лица получили возможность инвестировать свободные денежные средства на рынке FOREX с целью получения прибыли.

Безналичные активы, которыми оперируют при проведении конверсионных операций, называются форекс (наличная валюта — это банкноты).

С точки зрения организации валютного дилинга, форексными операциями можно заниматься с двух различных позиций: во-первых, в качестве банковского служащего, работающего в дилинговом подразделении банка; во-вторых, как частное лицо, действующее из дилингового зала в офисе компании или через Интернет.

Существуют валютные биржи, специализирующиеся на срочной торговле валютой и финансовыми активами, — Лондонская международная биржа финансовых фьючерсов (London International Financial Futures Exchange), Европейская опционная биржа в Амстердаме (European Options Exchange), Немецкая срочная биржа во Франкфурте (Deutsche Terminboerse), Сингапурская биржа (Singapore International Monetary Exchange), биржа срочной торговли в Сиднее (Sydney Futures Exchange), Австрийская срочная опционная биржа в Вене (Oesterreichische Termin Option-sboerse).

Прямое назначение валютной биржи — определять валютный курс, который представляет собой стоимость иностранной валюты. Однако развитие систем связи, массовый отказ от золотого стандарта в результате отмены Бреттон-Вудской валютной системы, развитие тенденций экономической глобализации привело к снижению роли национальных валютных бирж. Их место постепенно занимает глобальный круглосуточный валютный рынок Форекс.

Рынок драгоценных металлов и драгоценных камней представляет собой экономические отношения по поводу операций с золотом, серебром, палладием, платиной и металлами платиновой группы, а также с алмазами, изумрудами, рубинами и др. Рынок драгоценных металлов чаще всего называют рынком золота, а рынок драгоценных камней – рынком алмазов в силу доминирующего характера указанных активов. На этом рынке кроме операций по резервированию драгоценных металлов для приобретения необходимой валюты в процессе международных расчетов также удовлетворяют потребность в промышленно-бытовом потреблении этих металлов, в частности их тезаврации (накопление частными лицами золота в качестве сокровищ).

Важным критерием классификации финансовых рынков выступает период обращения финансовых инструментов. По данному признаку выделяют две разновидности финансового рынка: денежный рынок и рынок капитала.

На денежном рынке обращаются финансовые инструменты со сроком обращения до одного года. Он позволяет предприятиям решать проблемы как восполнения недостатка денег для обеспечения текущей платежеспособности, так и эффективного использования их временно свободного остатка. Это наиболее ликвидные и наименее рискованные финансовые инструменты.

Денежный рынок – это рынок, на котором торгуются деньги и высоколиквидные краткосрочные обязательства со сроком погашения до одного года, а именно:

· краткосрочные долговые ценные бумаги со сроком обращения от 1 дня до 1 года;

· краткосрочные кредиты со сроком погашения от 1 дня до 1 года;

· краткосрочные кредиты в евровалюте со сроком погашения от 1 дня до 1 года.

Особенности денежного рынка:

· краткосрочное заимствование или кредитование от одного дня до одного года;

· деньги обмениваются на ликвидные средства по альтернативной стоимости, которая определяется процентной ставкой (ставкой процента/ссудным процентом);

· громадный суточный оборот денег;

· торговля инструментами денежного рынка идёт на внебиржевом рынке (исключение: производные инструменты);

· инструменты денежного рынка обращаются на вторичном рынке, поэтому права на них многократно передаются разным участникам рынка;

· участники рынка могут быть кредиторами и заёмщиками одновременно;

· проценты по займам выплачиваются в конце их срока;

· ресурсы денежного рынка легко перетекают на другие финансовые рынки;

· низкая доходность и низкий риск.

Объекты денежного рынка – денежные ресурсы: деньги и долговые ценные бумаги.

Участники (субъекты) денежного рынка – государство, предприятия различных форм собственности, финансовые организации, физические лица.

Задача денежного рынка – перераспределить денежные ресурсы между субъектами хозяйственной деятельности и отраслями экономики.

Цели участников рынка – получить займ (кредит), вложить деньги на короткий срок и получить за это вознаграждение, получить комиссионные за посреднические услуги. Субъекты достигают поставленных целей с помощью различных краткосрочных инструментов денежного рынка.

Элементы денежного рынка – спрос на деньги, предложение денег, процентная ставка.

Чёткой структуры денежного рынка не существует, условно она выглядит так:

Структура денежного рынка представлена на рисунке 3.

Рисунок 3 – Денежный рынок

На рынке денег обращаются деньги в форме товара (финансового актива). Этот товар накапливают (аккумулируют) финансовые учреждения и превращают его в кредит для текущей деятельности деятельность предприятий и организаций и для физических лиц. Аккумуляция происходит через кратковременные вложения свободных денег.

На межбанковском рынке банки кредитуют друг друга в форме межбанковских депозитов на месяц, три месяца и шесть месяцев, реже от года до двух и совсем редко до пяти лет. Заёмные денежные ресурсы банки направляют на:

· краткосрочные, среднесрочные и долгосрочные инвестиции;

· поддержку ликвидности, необходимой для выполнения текущих обязательств;

· выполнение требований государственных регулирующих органов.

На учётном рынке обращаются краткосрочные ценные бумаги.

На валютном рынке предприятия и организации совершают международные платежи по своим внешнеторговым обязательствам в иностранной валюте.

Функции денежного рынка:

· накопление и направление денег в отрасли общественного производства (прямое финансирование экономики страны через кредитование);

· межбанковское кредитование, которое сглаживает дисбалансы в предложении денег;

· трансформация сбережений в инвестиции (превращение денег в капитал);

· уравновешивание спроса на деньги и предложения денег;

· обеспечение баланса активов и пассивов на ежедневной основе;

· обеспечение конкурентных условий кредитования (производственные компании могут брать дешёвые кредиты).

Рынок капитала — это часть финансового рынка, где формируется спрос и предложение на среднесрочный и долгосрочный заемный капитал.

Заемный капитал — это средства, отданные в ссуду под определенный процент при условии возвращения. Формой движения ссудного капитала является кредит, поэтому часто в экономической литературе рынок капиталов называют кредитным рынком. На рынке капиталов кредиты предоставляются на срок более года.

Рынок капиталов способствует:

v росту производства и увеличению товарооборота;

v трансформации денежных сбережений в капиталовложения;

v восстановлению основного капитала;

v движения капиталов внутри страны.

Экономическая роль рынка капиталов заключается в его способности объединить мелкие, разрозненные средства и на основе этого активно влиять на концентрацию и централизацию производства и капитала.

С функциональной точки зрения рынок капиталов — это система рыночных отношений, которая обеспечивает аккумуляцию и перераспределение денежных капиталов с целью обеспечения процесса воспроизводства; с институциональной — это совокупность кредитно-финансовых учреждений, фондовых бирж, через которые движется заемный капитал.

Таким образом, рынок капиталов — это составная часть финансового рынка, распадается на рынок ценных бумаг, срок обращения которых превышает 1 год (фондовый рынок) и рынок средне- и долгосрочных банковских кредитов. Рынок капиталов является также важнейшим источником долгосрочных инвестиционных ресурсов для правительства, корпораций и банков. Если денежный рынок предоставляет высоколиквидные средства в основном для удовлетворения краткосрочных потребностей, то рынок капиталов обеспечивает долгосрочные потребности в финансовых ресурсах. Он охватывает оборот ссудного и банковского капиталов, коммерческого и банковского кредитов, а также функционирование кредитных аукционов.

Таким образом, рынок капиталов обеспечивает платежеспособность финансовой системы, максимальное согласование общехозяйственных процессов накопления и инвестирования как по объему, так и по структуре.

С точки зрения источников привлечения средств рынок капиталов включает:

Ø долговые рынки или рынки кредита — с помощью финансовых инструментов субъекты хозяйствования берут деньги в долг и используют их на свои нужды. Основными финансовыми инструментами на этих рынках являются облигации, закладные и векселя, срок обращения которых превышает 1 год;

Ø рынки акционерного капитала — с помощью акций инвесторы имеют возможность объединить деньги, вложить их в определенный проект, а прибыли распределять пропорционально вложенным средствам;

Ø выделяют также национальный и международный рынки капиталов. На международном рынке процессы купли-продажи товаров финансового рынка регламентируются законами и нормативными актами по международной торговле. Ответственность за соблюдение этих правил несет государство, субъекты которого выходят на мировой рынок.

Рынок капиталов прошел эволюцию от зарождения на рынке простого товарного производства в форме обращения ростовщического капитала к широкому развитию рынка ссудных капиталов на общем рынке, на котором объектом сделки является предоставляемый в ссуду денежный капитал.

Объектом рынка капитала выступают финансовые инструменты со сроком обращения более года, а также бессрочные финансовые инструменты. Они позволяют решать проблемы формирования инвестиционных ресурсов для осуществления реальных инвестиционных проектов. Их считают менее ликвидными и более рискованными. Чаще всего они представлены ценными бумагами.

Следует отмстить, что принятое деление финансового рынка на рынок денег и рынок капиталов носит несколько условный характер. Эта условность определяется тем, что современные рыночные финансовые технологии предусматривают достаточно простой и быстрый способ трансформации отдельных краткосрочных финансовых активов в долгосрочные и наоборот.

По форме организации финансового рынка различают биржевой и внебиржевой рынки.

Биржевой (организованный) рынок представлен системой фондовых, валютных бирж, биржами драгоценных металлов, а также соответствующими отделами товарных бирж. Этот рынок характеризуется тем, что на нем существуют единые для всех участников правила торговли. Кроме того, его отличают высокая концентрация спроса и предложения в одном месте и в одно время; устанавливается наиболее объективная система цен на торгуемые активы; проводится проверка финансовой состоятельности тех эмитентов, активы которых допускаются к торгам; процедура торгов носит открытый характер; гарантируется исполнение заключенных сделок. В то же время круг финансовых инструментов этого рынка ограничен; рынок более строго регулируется государством, что снижает его гибкость; выполнение всех норм по его функционированию увеличивает затраты на осуществление операций купли-продажи.

В России существует около 10 официальных организаторов торговли ценными бумагами. Ведущими организаторами торговли на российском рынке ценных бумаг выступают Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС), на долю которых приходится более 90% всего оборота ценных бумаг на организованном рынке.

В 2011 году в результате слияния ММВБ, основанной в 1992 году, и биржи РТС, открытой в 1995 году, была создана Московская биржа – крупнейший российский биржевой холдинг.

Московская биржа является организатором торговли акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка, драгоценными металлами и зерном. В 2016 году начались торги поставочными фьючерсами на основные валютные пары (доллар США/российский рубль, евро/российский рубль и китайский юань/российский рубль).

На внебиржевом (неорганизованном, или «уличном») рынке обращаются финансовые инструменты, не зарегистрированные на бирже. Здесь нет обязательных для всех участников торгов правил, поэтому это более рискованный рынок. Инвесторы на нем менее информированы и имеют более низкий уровень юридической защиты. Однако перечень его финансовых инструментов более широк, чем на биржевом рынке; на нем можно приобрести активы с высоким уровнем риска, а соответственно приносящие более высокий доход. Именно на внебиржевом рынке осуществляется бо́льшая часть кредитных операций и операций с ценными бумагами.

По срочности реализации сделок, заключенных на финансовом рынке, выделяют рынок с немедленной реализацией условий сделок и рынок с реализацией условий сделок в будущем.

Рынок с немедленной реализацией условий сделок (рынок «спот») характеризуется тем, что заключенные на нем сделки осуществляются в строго обусловленный короткий срок (до двух-трех дней).

Рынок с реализацией условий сделки в будущем периоде (рынок опционный, фьючерсный и др.) характеризуется тем, что заключенные на нем сделки с фондовыми, валютными, товарными деривативами (производными ценными бумагами) реализуются в стандартизированные сроки, устанавливаемые биржей.

По региональным признакам финансовый рынок делится на:

а) местный финансовый рынок, представленный, в основном, операциями коммерческих банков, страховых компаний, неорганизованных торговцев ценными бумагами с их контрагентами — местными хозяйствующими субъектами и населением;

б) региональный финансовый рынок, который функционирует в пределах области (республики) и рядом с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж;

в) национальный финансовый рынок, который включает всю систему финансовых рынков государства, их видов и организационных форм;

г) мировой финансовый рынок как составную часть мировой финансовой системы, в которой интегрированы национальные финансовые рынки государств с открытой экономикой.

Рассмотренная классификация финансовых рынков представляет лишь первый уровень разделения на соответствующие сегменты. Классификация может быть продолжена делением каждого из приведенных рынков на еще более мелкие сегменты. Например, фондовый рынок может быть сегментирован на рынок акций, облигаций, векселей, деривативов и др. Каждый из указанных сегментов может быть, в свою очередь, разделен на еще более узкие микросегменты – рынок государственных облигаций, региональных облигаций, корпоративных облигаций и др. На кредитном рынке обычно выделяют рынок краткосрочных кредитов, долгосрочных кредитов, ипотечных кредитов и др. На рынке драгоценных металлов выделяют рынок золота, серебра, платины, палладия и др.

В современных условиях расширяется процесс постоянного перелива финансовых ресурсов из одних сегментов рынка в другие – например секьюритизация, т.е. перемещение кредитных операций с кредитного рынка на РЦБ, что обеспечивает снижение затрат по привлечению кредитных ресурсов.

ФИНАНСОВЫЕ ИНСТИТУТЫ

Рыночной экономике присуща ситуация, при которой одни субъекты хозяйствования располагают временно свободными денежными средствами, а другие испытывают их недостаток. Соответственно одни субъекты формируют предложение кредитных и инвестиционных ресурсов, а другие – спрос на них. Реализация такого спроса и предложения осуществляется финансовыми посредниками, наделенными широкими возможностями по обслуживанию инвестиционных и финансовых потребностей экономических субъектов. Рыночный механизм мобилизации кредитных и инвестиционных ресурсов и их эффективного размещения предполагает наличие развитой инфраструктуры в форме различных институтов. Эти институты, выступая финансовыми посредниками, аккумулируют отдельные сбережения домашних хозяйств и организаций в ссудный и инвестиционный капитал, который затем размещается среди потребителей кредитных и инвестиционных ресурсов.

Финансовые институты являются ключевыми элементами финансово-кредитной системы страны. Финансовый институт (financialinstitution) – это юридическое лицо, предоставляющее одну или несколько финансовых услуг в соответствие с действующим законодательством (кредитование, заимствование, инвестирование денежных средств с помощью финансовых инструментов).

Основное назначение финансового института — организация посредничества, т. е. эффективного перемещения денежных средств (в прямой или опосредованной форме) от сберегателей к заемщикам. Финансовый институт – это посредник между кредиторами и заемщиками, между инвесторами и сберегателями. Первые заинтересованы, прежде всего, в надежном и относительно безрисковом размещении собственных средств, подразумевающем ликвидность, т. е. легкость доступа к своим денежным средствам в случае необходимости, и получение долгосрочного дохода по приемлемой ставке; вторые — в возможности мобилизации денежных средств в требуемом объеме для осуществления различных инвестиционных программ и текущих расходов.

Финансовые институты оказывают услуги по передаче денег и предоставлению займов и влияют на функционирование реальной экономики, действуя в качестве посредников в процессе превращения сбережений и других денежных средств в инвестиции.

Основными функциями финансовых институтов являются следующие:

1) сбережение финансовых ресурсов (saving). Появление этой функции предопределяется широко распространенной необходимостью накопления денежных средств для их последующего использования (целевого инвестирования или потребления). Безусловно, средства можно накапливать, не прибегая к помощи финансовых институтов, однако это менее выгодно и небезопасно;

2) посредничество (intermediation). Посредничество, как уже отмечалось, является основной функцией финансовых институтов и логично дополняет функцию сбережения, поскольку, аккумулируя сберегаемые денежные средства и будучи вынужденным платить за них, финансовый институт должен позаботиться об их использовании, приносящим доход, которого будет достаточно не только для выплат сберегателям, но и для получения собственного дохода. Таким образом, средства идут от сберегателя к заемщику, а собственно процесс передачи средств сопровождается возникновением обязательств по их возврату и вознаграждению. Процесс финансового посредничества представлен на рисунке 4.

2 4

Рисунок 4 – Финансовое посредничество

Финансовый посредник, получив денежные средства (1), выдает взамен обязательство вернуть их на определенных условиях (2). В свою очередь, полученные средства в определенной комбинации предоставляются финансовым посредником некоторому заемщику (3) также под обязательство их возврата с вознаграждением (4). В зависимости от используемых финансовых инструментов, возврат денежных средств может осуществляться опосредованно через механизмы рынка капитала.

Финансовое посредничество выгодно по многим обстоятельствам:

а) во-первых, далеко не все сберегатели являются специалистами по финансовым операциям, разбирающимися в тонкостях ссудозаемных операций;

б) во-вторых, даже имея определенные знания в подобных операциях, сберегатель, прибегая к услугам профессионалов, освобождается от необходимости поиска конкретного варианта инвестирования средств, т. е. экономит собственное время и ресурсы для занятия своим основным бизнесом;

в) в-третьих, деньги сберегателя начинают работать;

г) в-четвертых, сберегатель получает доход, заставляя финансового посредника эффективно использовать полученные им средства;

д) в-пятых, с помощью посредников можно диверсифицировать, снизить или передать риск другому лицу;

е) в-шестых, финансовые посредники могут аккумулировать большие объемы денежных средств и после их концентрации вкладывать в проекты, потенциально недоступные мелким инвесторам или сберегателям;

3) финансовая трансформация (maturitytransformation). Заключается в том, что краткосрочные (финансовые) активы и обязательства могут трансформироваться в долгосрочные. Например, путем секьюритизации активов, т.е. списания финансовых активов с баланса и передачи их финансовому институту, а затем рефинансирования на рынке капитала или денежном рынке (выпуск ценных бумаг, обеспеченных активами или синдицированный кредит).

Возможен и обратный вариант — «занимать коротко, ссужать длинно». Например, компания нуждается в инвестиции, но не может привлечь необходимый объем денежных средств на долгосрочной основе. Тогда она делает короткие займы и вкладывает их в долгосрочный проект; при этом требуется периодическая пролонгация коротких кредитов, а также уверенность в достаточности текущих доходов для выплаты процентов и основной суммы короткого кредита. Безусловно, здесь выше риск повышения процентных ставок. Необходима определенная уверенность в возобновляемости источников краткосрочного финансирования.

Примерно такая же логика заложена в операции банковских и инвестиционных структур, когда средства, привлеченные на короткий срок, вкладывают в долгосрочный проект. Здесь принимаются во внимание два обстоятельства: а) аккуратность расчетов с краткосрочными инвесторами и потому недопущение ситуации, когда в условиях паники они единовременно захотят вернуть обратно свои средства (даже и с возможными потерями); б) в данном случае срабатывает закон больших чисел, когда при наличии множества вкладчиков нивелируются колебания в отношении сумм изымаемых денежных средств;

4) передача риска (risktransfer). Подавляющее большинство финансовых операций рискованны по своей природе, поэтому при их осуществлении всегда возникает желание либо избежать риска, либо снизить его уровень. Достигается это различными способами, в частности получением гарантий и обеспечений, передачей части риска финансовому посреднику;

5) организация валютных операций (foreignexchangeoperations). В современной экономике подавляющее большинство компаний связано в той или иной степени с валютными операциями. В развитой рыночной экономике эти операции предопределены желанием компаний выйти на международные рынки благ и факторов производства. В развивающейся экономике действуют и другие причины валютных операций – желание создать совместные предприятия, найти иностранного инвестора, открыть зарубежное представительство, приобрести из-за рубежа новую технику и др. Оформление подобных операций в подавляющем большинстве случаев проходит через финансовые институты;

6) содействие ликвидности (liquidity). Любая компания нуждается в наличных денежных средствах (в данном случае речь идет о денежных средствах в кассе и на расчетных счетах), однако каков должен быть их объем – вопрос дискуссионный. Поскольку текущая деятельность (в том числе в отношении притоков и оттоков денежных средств) по определению не может быть жестко предопределенной, всегда возникает проблема создания страхового запаса денежных средств, которым можно было бы воспользоваться, когда, например, наступил срок погашения кредиторской задолженности, но деньги от дебитора, на которые рассчитывала компания, на счет так и не поступили. Самый простой вариант страховки от подобной ситуации (формирование резерва денежных средств) оказывается не самым выгодным, поскольку деньги, лежащие без движения, не только не приносят доход, но, напротив, приводят к убыткам (например, из-за инфляции). Поэтому наиболее разумным является инвестирование денежных средств в высоколиквидные финансовые продукты, предлагаемые финансовыми институтами, например, в акции, краткосрочные обязательства;

7) организация операций по изменению организационно-правовых форм компаний. Наиболее типичной операцией подобного рода является преобразование компании в ОАО. Логика развития бизнеса такова, что по мере становления компании и расширения масштабов деятельности ее учредители либо становятся не в состоянии обеспечить надлежащее финансирование компании, либо по некоторым причинам не желают этого делать. В этом случае компания меняет организационно-правовую форму, преобразуясь в ОАО и благодаря этому получая возможности дополнительного финансирования. Поскольку подобная процедура сложна и трудоемка, для ее реализации прибегают к помощи специализированного финансового института.

Классификация финансовых институтов представляется следующим образом:

1. В наиболее общем виде финансовые институты включают следующие типы:

• коммерческие банки (универсальные и специализированные),

• небанковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды, ломбарды, кредитные союзы и товарищества),

• инвестиционные институты (инвестиционные компании и фонды, фондовые биржи, финансовые брокеры, инвестиционные консультанты и пр.).

2. Ранее существовало различие финансовых институтов на депозитные и недепозитные. К депозитным относили те, которые принимали вклады (депозиты), а затем инвестировали их или давали их взаймы (банк, финансовая компания, строительное общество). Недепозитные – финансировали свою деятельность и получали доход за счет продажи ценных бумаг, страховых полисов или брокерских услуг (страховые компании, брокеры). Теперь данное различие стерлось, например, брокеры, могут инвестировать средства своих клиентов.

3. Финансовые институты можно разделить на банковские и небанковские финансовые институты. Банковские институты (КБ) и небанковские финансово-кредитные организации (страховые компании, инвестиционные компании и фонды, пенсионные фонды, ломбарды, кредитные союзы, лизинговые компании, доверительные общества, сберегательные кассы, биржи и др.).

Современную классификацию финансовых институтов можно представить на рисунке 5.

Рисунок 5 – Классификация финансовых институтов

Понятие небанковских финансовых институтов, их классификация.

Небанковская кредитно-финансовая организация (НКФО) – юридическое лицо, имеющее право осуществлять отдельные банковские операции и виды деятельности, за исключением осуществления в совокупности следующих банковских операций:

o привлечение денежных средств физических и (или) юридических лиц во вклады (депозиты);

o размещение привлеченных денежных средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

o открытие и ведение банковских счетов физических и юридических лиц.

Небанковские организации ориентируются либо на обслуживание определенного типа клиентов, либо на осуществление конкретных видов кредитно-расчетных и финансовых услуг.

НКФИ имеют практически двойную подчиненность: с одной стороны, будучи связанными с осуществлением кредитно-расчетных операций, они руководствуются банковским законодательством и требованиями Центрального банка; с другой стороны, специализируясь на каких-либо финансовых, страховых, инвестиционных, залоговых операциях, они попадают под регулирование других законов и соответствующих ведомств.

В развитых странах наблюдается значительный рост значения небанковских институтов в экономике. Об этом свидетельствует увеличение их доли в общих активах кредитных систем стран и снижение доли банковского сектора. С 30-х годов XX века доля небанковских институтов в активах развитых кредитных систем выросла с 30 до 60% за счет снижения доли банков.

Росту влияния небанковских финансовых институтов способствовали следующие основные причины:

1) рост доходов населения в развитых странах. Ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции;

2) активное развитие рынка ценных бумаг. Небанковские кредитно-финансовые институты занимают видное место на рынке ссудных капиталов, а также его важной части – кредитной системе развитых западных стран. Эти институты привлекают огромные долгосрочные денежные ресурсы населения, корпоративного сектора и государства и мобилизуют их в виде инвестиций в экономике. Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи;

3) оказание этими учреждениями специальных услуг, которые не могли предоставлять банки. В отличие от банковских институтов небанковские выполняют и осуществляют важную социальную функцию, особенно это касается страховых компаний, пенсионных фондов, которые формируют в национальных рамках страховой фонд для физических и юридических лиц. Кроме того, такие небанковские институты, как ссудо-сберегательные ассоциации, финансовые компании и кредитные союзы, также удовлетворяют социальные запросы общества, осуществляя кредитование жилищного строительства и конечного потребления населения;

4) небанковские кредитно-финансовые институты обладают перед банками большей устойчивостью в условиях конъюнктурных колебаний (кризисы, депрессия, инфляция, валютные и биржевые потрясения).

Среди небанковских финансово-кредитных организаций особо выделяются лизинговые фирмы, инвестиционные фонды, финансовые компании, ломбарды, факторинговые фирмы. Более широкий перечень НКФИ представлен на рисунке 6 .

| Виды небанковских финансовых институтов |

| Лизинговые компании |

| Финансовые компании (общества) |

| Кредитные союзы |

| Ломбарды |

| Факторинговые компании |

| Пенсионные фонды |

| Страховые компании |

| Общества (организации) взаимного кредита |

| Трастовые компании |

| Депозитарий ценных бумаг |

Рисунок 6 – Основные виды НКФО

Лизинговые компании – организации, осуществляющие лизинговые операции. Лизинг – это форма долгосрочной аренды, связанная с передачей в пользование оборудования, транспортных средств и другого движимого и недвижимого имущества. Лизинговые фирмы могут быть специализированными и универсальными. Специализированные компании имеют дело с одним товаром или группой однородных товаров. Универсальные компании передают в финансовую аренду самые разнообразные объекты.

Лизинговые компании могут быть независимыми или выступать как филиалы, дочерние компании промышленных, торговых фирм, банков, страховых обществ. В ряде случаев промышленные, строительные фирмы имеют лизинговые компании, использующие для сдачи в аренды свою собственную продукцию.

Участниками (учредителями) лизинговой фирмы могут быть организации, предприятия, банки, ассоциации и тому подобное путем объединения их вкладов на основе учредительного договора.

Лизинговая фирма помимо осуществления всех видов лизинга оказывает посреднические, технические, маркетинговые, представительские, информационные, рекламные, консультационные услуги и другие коммерческие операции.

Финансовые компании (общества) – финансовые учреждения, основными целями которых являются: содействие формированию и функционированию рынка ценных бумаг; мобилизация денежных средств с целью последующего инвестирования. Финансовые компании осуществляют следующие виды деятельности:

Ø посредническая и коммерческая деятельность по ценным бумагам;

Ø маркетинг рынка ценных бумаг и инвестиций;

Ø размещение денежных средств и ценных бумаг;

Ø предоставление консультационных услуг в области операций с ценными бумагами;

Ø осуществление выпуска ценных бумаг.

Финансовые компании уменьшают риски путем диверсификации. Вложения средств в акции нескольких компаний позволяют улучшить финансовое положение и вероятность банкротства снижается. Лица, осуществляющие инвестиции через финансовых посредников, подвергаются меньшему риску, чем индивидуальные инвесторы.

Финансовые компании предоставляют ссуды потребителям и субъектам малого бизнеса. В отличие от банков, они не принимают вкладов потребителей, а получают большую часть средств от продажи инвесторам краткосрочных обязательств, называемых коммерческими бумагами. Состояние их счетов определяется продажей акций и долгосрочных долговых обязательств.

Существует три основных типа финансовых компаний:

v компании потребительского кредита, предоставляющие ссуды домашним хозяйствам с правом погашения в рассрочку;

v финансовые компании делового кредита, специализирующиеся на ссудных и лизинговых операциях в сфере бизнеса;

v компании торгового кредита, финансирующие приобретение товаров предприятиями розничной торговли.

К определению понятия кредитного союза есть несколько подходов. Один из них предполагает, что кредитные союзы – это кредитные кооперативы, организуемые определенными группами частных лиц и мелких кредитных организаций. Другой подход отмечает, что кредитные союзы – это некоммерческая финансовая организация, специализированная на финансовой взаимопомощи путем предоставления ссудо-сберегательных услуг своим членам.

Кредитный союз способствует эффективному сбережению личных денежных средств своих членов, получению займов из этих средств членами кредитного союза, а также совместному использованию части сбережений в образовательных, жилищных, медицинских и иных программах социальной поддержки и социального развития своих членов.

Основная деятельность кредитных союзов, направленная на организацию социальной взаимопомощи и поддержки граждан, не преследует цели извлечения прибыли. Доход, полученный от оказания услуг своим членам, не становится прибылью кредитного союза, а распределяется между его членами, пропорционально их сбережений.

Ломбард – это коммерческая организация, занимающаяся выдачей займов гражданам под залог предметов личного пользования и домашнего обихода, хранением движимого имущества, ювелирных и бытовых изделий из драгоценных металлов и драгоценных камней; жемчуга и янтаря; ценных бумаг и иных материальных и нематериальных ценностей, а также при необходимости проведением торговых операций по продаже заложенного имущества на комиссионных началах.

Ломбард несет ответственность за сохранность принятых вещей.

В случае невозвращения в установленный срок суммы кредита, обеспеченного залогом вещей в ломбарде, ломбард вправе на основании исполнительной надписи нотариуса по истечении льготного месячного срока продать эту вещь в порядке, установленном для реализации заложенного имущества.

Если вещь, сданная на хранение в ломбард, не востребована поклажедателем в обусловленный соглашением с ломбардом срок, ломбард обязан хранить ее в течение двух месяцев с взиманием за это платы, предусмотренной договором хранения. По истечении этого срока невостребованная вещь может быть продана ломбардом.

Факторинговые компаниизанимаются факторинговыми операциями, которые заключаются в следующем: по договору финансирования под уступку денежного требования одна сторона (фактор) обязуется другой стороне (кредитору) вступить в денежное обязательство между кредитором и должником на стороне кредитора путем выплаты кредитору суммы денежного обязательства должника с дисконтом. Под дисконтом понимается разница между суммой денежного обязательства должника и суммой, выплачиваемой фактором кредитору.

Договор факторинга может быть:

ü открытым, когда должник уведомлен кредитором о заключении договора факторинга, по которому права кредитора переходят к фактору,

ü скрытым, когда должник не уведомлен кредитором о заключении договора факторинга, по которому права кредитора не переходят к фактору,

ü без права регресса, когда фактор финансирует кредитора без права последующего возврата неоплаченных денежных требований кредитору,

ü с правом регресса, когда фактор имеет право вернуть кредитору денежные требования, не оплаченные должником в течение определенного срока.

Пенсионные фонды обеспечивают своих клиентов средствами на период после выхода на пенсию. Каждый клиент осуществляет выплаты на протяжении целого ряда лет, прежде чем требования о выплате страхового вознаграждения будут оплачены. В качестве клиента, как правило, выступают физические лица, хотя и юридические лица могут вносить определенные суммы как добавки к будущим пенсиям своих работников. Пенсионные фонды возникли как дополнения к общественной системе государственного социального страхования. Как правило, пенсионные фонды создаются в частных корпорациях, которые являются их владельцами. Однако пенсионный фонд передается на управление в коммерческие банки или страховые компании.

Страховые компании выпускают долговые обязательства (полис), которые их клиенты хотят использовать на покрытие непредвиденных расходов в будущем. Клиентами могут быть как физические, так и юридические лица. Особенностью накопления капитала страховых компаний является поступление страховых премий от юридических и физических лиц, размер которых рассчитывается на основе страховых тарифов, или ставок, а также дохода от инвестиций. Специфика накопления капитала у страховых компаний в основном сводится к расчету страховых премий. Однако она различается для страхования жизни и страхования имущества. Результатом финансовой деятельности страховых компаний являются прибыль и резервы страховых взносов как разница между страховой премией и выплатой страхового возмещения плюс расходы по ведению операций. Прибыль всегда оседает в компании, а резервы взносов как будущие обязательства перед полисодержателями направляются в инвестиции.

Общества (организации) взаимного кредита – кредитные учреждения, как правило, обслуживающие мелкий и средний бизнес. Участниками общества взаимного кредита могут быть любые юридические и физические лица (за исключением, как правило, государственных органов). Целью деятельности общества является кредитование своих участников за счет собственных средств и средств этих участников, размещаемых во вклады в обществе взаимного кредита. Других видов деятельности, кроме ссудных и депозитных операций для своих членов, общества обычно не имеют.

Трастовая компания– компания, специализирующаяся на операциях по доверительному управлению имуществом, портфелем ценных бумаг или наследством физически и юридических лиц. Могут представлять собой самостоятельную фирму либо являться филиалом банков или других кредитных учреждений. Траст-компании имеют собственный капитал, получают прибыль от своей деятельности в форме комиссионных вознаграждений.

Депозитарий ценных бумаг–специализированное хранилище ценных бумаг. Лицо, которое на договорных условиях пользуется услугами депозитария, называется депонентом. В этом случае между депонентом и депозитарием заключается специальный договор, регулирующий их отношения по поводу депозитарной деятельности, называемый договором счета депо. Счет депо представляет собой совокупность записей в учетных регистрах депозитария, необходимых для исполнения последним договора счета депо с депонентом.

Помимо хранения ценных бумаг, депозитарий может выполнять другие функции. Среди них: а) организация обмена информацией, связанной с владением ценной бумагой, между эмитентом (держателем реестра) и депонентами (клиентами); б) получение доходов по ценным бумагам, хранящимся в депозитарии, с последующим их переводом на счета депонентов; в) учет ценных бумаг депонентов (клиентов); г) ведение по договору с эмитентом реестров собственников ценных бумаг; д) передача сертификатов ценных бумаг по поручению депонентов (клиентов) третьим лицам; е) проверка сертификатов ценных бумаг на подлинность и платежеспособность; ж) клиринг по ценным бумагам; з) инкассация и перевозка ценных бумаг; и) изъятие из обращения сертификатов ценных бумаг в соответствии с условиями их обращения; к) регистрация сделок с ценными бумагами .

Инвестиционные финансовые институты.

Инвестиционные институты представлены хозяйствующими субъектами (или физическими лицами), которые осуществляют деятельность на рынке ценных бумаг как исключительную, т.е. не допускается ее совмещение с другими видами деятельности.

К инвестиционным институтам относят паевые инвестиционные фонды, определенные виды специальных финансово-кредитных институтов (инвестиционные банки первого вида, инвестиционные компании и фонды), а также фондовые биржи, инвестиционных брокеров, дилеров, консультантов и др.

Паевой инвестиционный фонд (ПИФ) – это имущественный комплекс без создания юридического лица, доверительное управление имуществом которого осуществляют управляющие (трастовые) компании паевых инвестиционных фондов в целях прироста имущества этих фондов. Этот имущественный комплекс создается за счет вкладов инвесторов (физических и юридических лиц), а также приращенного имущества. Инвесторами не могут быть государственные органы и органы местного самоуправления.

ПИФ не является юридическим лицом и становится субъектом рынка через управляющую (трастовую) компанию, которая ведет его операции, а также с помощью специализированного депозитария, ведущего учет имущества и прав инвесторов. Управляющая компания устанавливает правила фонда, осуществляет эмиссию инвестиционных паев (именных ценных бумаг), доверительное управление фондом и инвестирует его имущество в государственные и корпоративные ценные бумаги, ценные бумаги субъектов РБ и органов местного самоуправления, ценные бумаги иностранных государств, ценные бумаги иностранных акционерных обществ, недвижимость, банковские депозиты и др. Инвестор, приобретая инвестиционные паи, выпускаемые управляющей компанией, заключает с ней договор управления имуществом. В зависимости от сроков, в которые управляющая компания обязана выкупить инвестиционный пай, паевые инвестиционные фонды бывают открытыми, интервальными и закрытыми.

Акционерный инвестиционный фонд (АИФ) представляет собой любое открытое акционерное общество, исключительным видом деятельности которого является эмиссия собственных обыкновенных именных акций с целью мобилизации денежных средств инвесторов и их вложение в ценные бумаги других эмитентов и на банковские счета. АИФ являются юридическими лицами. Банки и страховые компании не могут являться инвестиционными фондами. АИФ заключает договор с управляющей (трастовой) компанией, имеющей лицензию об управлении фондом. Инвестиционный фонд обязан заключить с депозитарием депозитарный договор. Инвестиционные фонды бывают открытые и закрытые.

В современной кредитной системе существуют два вида инвестиционных банков. Банки первого вида осуществляют услуги, связанные исключительно с торговлей и размещением ценных бумаг, банки второго типа — с предоставлением среднесрочных и долгосрочных кредитов.

Инвестиционные банки первого вида получили распространение в Англии, Австралии, Канаде, США. Инвестиционным банкам данного типа, как правило, запрещается принимать вклады населения и фирм, их ресурсы формируются за счет собственной эмиссионной деятельности (выпуска ценных бумаг) и привлечения кредитов других финансово-кредитных институтов. Инвестиционные банки выступают в качестве организаторов первичного и вторичного обращения ценных бумаг третьих лиц, гарантов эмиссии, посредников и кредиторов при осуществлении фондовых операций, активных участников рынка слияний и поглощений, агентов, приобретающих часть неразмещенных компанией ценных бумаг, а также финансовых консультантов по ценным бумагам и другим аспектам деятельности фирм и корпораций.

Инвестиционные банки первого вида функционируют в основном на первичном внебиржевом рынке ценных бумаг, осуществляя посредническую деятельность по размещению ценных бумаг. В качестве основных методов размещения ценных бумаг используются андеррайтинг (покупка всего выпуска ценных бумаг с последующей организацией его размещения на рынке), прямое размещение (при котором банки выступают лишь консультантами продавцов и покупателей ценных бумаг), публичное размещение (когда инвестиционные банки формируют группу для размещения ценных бумаг на рынке), конкурентные торги (где инвестиционные банки являются организаторами аукциона). При реализации крупных эмиссий ценных бумаг инвестиционные банки создают синдикаты и консорциумы. В настоящее время инвестиционные банки первого типа представляют собой мощные и динамично развивающиеся финансово-кредитные институты.

Инвестиционные банки второго вида получили развитие в ряде стран Западной Европы (Италии, Испании, Нидерландах, Норвегии, Португалии, Франции, Швеции) и развивающихся государствах. Основные задачи этих банков состоят в средне- и долгосрочном кредитовании различных секторов и отраслей экономики, реализации специальных целевых проектов в области передовых технологий, а также государственных программ стабилизации экономики и социально-экономического развития. Они занимаются различными операциями на рынке ссудного капитала, аккумулируя сбережения физических и юридических лиц, осуществляют предоставление среднесрочных и долгосрочных кредитов фирмам, вложения в государственные и частные ценные бумаги, другие финансовые услуги.

Следует отметить, что в ряде стран инвестиционные банки выполняют функции, характерные для инвестиционных банков обоих видов. В Англии, Канаде, США инвестиционных банков второго вида не существует, долгосрочное кредитование осуществляют другие типы финансово-кредитных институтов. В некоторых странах (Германия, Финляндия, Швейцария) функции инвестиционных банков выполняют коммерческие банки.

Специфическим инвестиционным институтом являются ипотечные банки. Они осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества – земли и строений. Наряду с основной деятельностью ипотечные банки могут заниматься вложением средств в ценные бумаги, выдачей ссуд под залог ценных бумаг, другими финансовыми услугами. Ресурсы ипотечных банков в существенной степени формируются за счет средств, привлеченных от выпуска ипотечных облигаций, закладных листов. Эти долговые обязательства являются надежными твердопроцентными ценными бумагами, они обеспечены совокупностью ипотечных кредитов, выданных банком.

Инвестиционные компании и фонды представляют собой разновидность финансово-кредитных институтов, аккумулирующих средства частных инвесторов путем эмиссии собственных ценных бумаг и размещающие их в ценные бумаги других эмитентов. Дивиденд, выплачиваемый по приобретённым через инвестиционного управляющего акциям, ежегодно распределяется между всеми участниками фонда, пропорционально количеству ценных бумаг, которыми они обладают (за вычетом платы на компенсацию расходов на услуги).

Инвестиционные компании – это объединения (корпорации), осуществляющие операции с ценными бумагами и выполняющие некоторые функции коммерческих банков. Они могут функционировать в виде финансовых групп, холдинговых и финансовых компаний. Инвестиционные фонды учреждаются в форме акционерного общества.

В зависимости от методов формирования ресурсов различают инвестиционные компании (фонды) открытого и закрытого типа. У инвестиционных компаний открытоготипа число акций, образующих акционерный капитал, изменяется в зависимости от спроса на эти акции. Компания в любой момент готова продать новые акции или выкупить свои акции у лиц, желающих их продать, что обеспечивает высокую ликвидность вложений вкладчиков. Акции этих компаний не обращаются на вторичном рынке. У инвестиционных компаний закрытого типа величина акционерного капитала является фиксированной. Курс акций определяется складывающимся на вторичном рынке соотношением спроса и предложения.

Важными преимуществами инвестиционных компаний, привлекающими вкладчиков, являются широкие возможности диверсификации портфеля ценных бумаг, квалифицированное управление фондовыми активами, что обеспечивает распределение рисков и повышение ликвидности инвестируемых средств. Мелкие и средние инвесторы, не обладающие значительными свободными денежными ресурсами и, следовательно, возможностями диверсификации своего портфеля ценных бумаг, приобретая акции инвестиционных компаний, получают возможность использовать более сбалансированный набор фондовых ценностей. В последнее время среди акционеров инвестиционных компаний увеличилась доля институциональных инвесторов, прежде всего, страховых компаний и пенсионных фондов.

Деятельность инвестиционной компании осуществляется по двум основным направлениям: а) организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц; б) операции с ценными бумагами от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т. е. объявления цены продавца и цены покупателя, по которым компания обязуется соответственно продавать и покупать определенные ценные бумаги.

Финансовый рынок: функции, структура и финансовое состояние

Рынок — совокупность экономических процессов, обеспечивающих отношения купли-продажи между покупателями товаров и услуг, посредниками и продавцами.

Финансовый рынок: функции, структура и финансовое состояние обновлено: 27 февраля, 2020 автором: Научные Статьи.Ру

Определение финансового рынка

Финансовый рынок — это сложившаяся экономическая система, в которой финансовые учреждения обеспечивают аккумуляцию и перераспределение денежных капиталов между субъектами рынка, с целью достижения равновесного соотношения предложения капитала и спросом на него.

Финансовый рынок похож на любой другой рынок, однако вместо торговли обыденными для нас вещами – вроде молока или обуви, на этом рынке торгуют акциями, облигациями и другими ценными бумагами. Торговля может вестись как между отдельными физическими лицами, так и между корпорациями.

Нужна помощь в написании работы?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Функции финансового рынка

- Мобилизация капитала и его перераспределение между приоритетными отраслями экономики.

- Обеспечение постоянного кругооборота денег при совершении платежных операций.

- Организация эффективных взаимовыгодных отношений между всеми участниками рынка.

- Предотвращение мошеннических схем, связанных с “отмыванием” денег.

- Обеспечение ликвидности рынка, то есть возможности продавать объекты по цене, совпадающей или близкой к рыночной стоимости.

- Мобилизация внутренних источников финансирования и привлечение новых источников.

- Снижение издержек экономических циклов и др.

Структура финансового рынка

Финансовый рынок представляет собой огромный экономический институт – в его составе находятся: различные банки, фонды, организации и многие другие элементы посредством которых осуществляется аккумуляция и перераспределение капиталов. Выделяют пять основных элементов финансового рынка.

Валютный рынок

Валютный рынок — система экономических взаимоотношений, связанных с осуществлением операций с капиталами иностранных инвесторов, покупкой или продажей иностранной валюты и платежных документов в иностранных валютах.

Товаром, в рамках данного рынка, выступает валюта (денежные единицы разных стран). Курс конкретной валюты, так же как и цена товаров, образуется соотношением спроса и предложения.

Функции валютного рынка:

- Обеспечивает международный платежный оборот.

- Формирует валютный курс.

- Помогает согласовывать интересы инвесторов, продавцов и покупателей валютных ценностей.

- Выступает инструментом Центрального Банка при проведении кредитно-денежной политики.

- Защищает субъекты экономики от валютных рисков и спекулятивных сделок.

Кредитный рынок

Кредитный рынок — это экономическое пространство, в котором денежные средства перераспределяются от тех, кто, на выгодных условиях, готов их предоставить к тем, кто в них нуждается.

Операции на кредитном рынке очень распространена как среди компаний, так и среди граждан.

Кредитный рынок имеет жёсткую систему требований и трехуровневую структуру:

- Деятельность Центрального банка: с помощью кредитов ЦБ регулирует уровень денежной массы, помогает банкам, оказавшимся в сложной ситуации, поддерживает ликвидность банковской системы и др.

- Деятельность коммерческих банков.

- Кредитные отношения между юридическими и физическими лицами (частные займы, краудфандинг и др.).

Фондовый рынок (рынок ценных бумаг)

Фондовый рынок представляет собой экономико-правовую структуру, в рамках которой выпускаются, поступают в обращении и продаются ценные бумаги.

Ценные бумаги — это финансовый документ, который законодательно подтверждает право одного экономического субъекта на имущество другого экономического субъекта.

Страховой рынок

Страховой рынок — это экономическая площадка, на которой продаются и покупаются страховые продукты.

Необходимость существования страхового рынка обуславливает общественная потребность в возмещении материальных потерь. Для предупреждения рисков, их ограничения и преодоления устанавливаются экономические отношения позволяющие застраховать жизнь, здоровье, трудоспособность и предпринимательские риски

Рынок инвестиций

Рынок инвестиций представляет собой систему партнерских отношениях между субъектами инвестиционной деятельности.

Инвестированием называется вложение денежных средств в любой актив с целью получения последующего заработка за счет увеличения цены на имеющийся актив или получения с него дивидендов (части прибыли).

Данный рынок имеет много общего с фондовым рынком, но на рынке инвестиций, можно инвестировать не только в ценные бумаги, но и в движимое и недвижимое имущество, объекты авторского права, право пользования землей и др.

Финансовое состояние

Ключевым показателем эффективности работы финансового рынка является его финансовое состояние. Уровень финансового состояния показывает насколько эффективно и скоординированно работают различные элементы рынка и оценивается большим спектром показателей, среди которых:

- государственный долг и другие финансовый обязательства;

- валютный курс и курс ценных бумаг;

- сумма госбюджета;

- уровень инфляции;

- уровень процентных ставок;

- сальдо платежного баланса;

- объем денежной массы и денежной эмиссии;

- положение государства в мировом экономическом сообществе и др.

Вывод

Финансовый рынок, являясь одним из отраслей экономики, напрямую влияет на её состояние и в то же время является его индикатором. Финансовые рынки обеспечивают квалифицированное посредничество между продавцами и покупателями финансовых инструментов, посредством чего осуществляется перераспределения финансовых ресурсов в наиболее эффективные и выгодные сферы экономики.

Они обеспечивают стабильную работу предприятий реального экономического сектора, способствуют развитию производства и финансированию социальной сферы.

Финансовый рынок: функции, структура и финансовое состояние обновлено: 27 февраля, 2020 автором: Научные Статьи.Ру

Источник https://www.e-xecutive.ru/wiki/index.php/%D0%A4%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%BE%D0%B2%D1%8B%D0%B9_%D1%80%D1%8B%D0%BD%D0%BE%D0%BA:_%D1%81%D1%82%D1%80%D1%83%D0%BA%D1%82%D1%83%D1%80%D0%B0

Источник https://studopedia.ru/29_6130_finansoviy-rinok-i-ego-struktura.html

Источник https://nauchniestati.ru/spravka/finansovyj-rynok/