Международные финансовые рынки

Международный финансовый рынок (МФР) –это система рыночных отношений, обеспечивающая аккумулирование и перераспределение мировых финансовых потоков.

В организационном плане МФР – это совокупность национальных рынков, специализированных финансово-кредитных учреждений, фондовых бирж, банков, через которые осуществляется движение мировых финансовых потоков в сфере международных экономических отношений.

Международный финансовый рынок (МФР) является неотъемлемой частью мирового хозяйства. Как известно, в основе экономических отношений на мировом уровне лежит международное разделение труда. Оно способствует более рациональному использованию ресурсов всего мира, а также углублению специализации в международном производстве. Это вызывает становление новых форм сотрудничества стран, в том числе, на финансовом уровне.

Основные функцииМФР:

1) мобилизация и перераспределение аккумулированного капитала между национальными экономиками, странами, регионами, корпорациями;

2) формирование рыночной цены на отдельные финансовые инструменты под воздействием спроса и предложения;

3) снижение издержек финансовых операций;

4) ускорение концентрации и централизации капитала (образование крупных финансовых холдингов), что особенно ярко проявляется в слияниях и поглощениях коммерческих и инвестиционных банков, а также бирж.

Особенности международного финансового рынка:

Международный финансовый рынок может быть первичным, вторичным и третичным.

На первичном рынкеразмещаются новые выпуски долговых инструментов. Как правило, это происходит при содействии крупных инвестиционных институтов.

На вторичном рынкепродаются и покупаются выпущенные ранее финансовые инструменты. Этот рынок образуется в результате превышения спроса со стороны международных инвесторов над предложением определенных инструментов на первичном рынке.

На третичном рынке производится торговля производными финансовыми инструментами.

К особенностям МФР можно отнести:

— огромные масштабы сделок (операции на МФР превышают в 50 раз сделки по международной торговле товарами);

— отсутствие пространственных, географических и временных границ. Операции на МФР осуществляются практически круглосуточно;

— использование ведущих валют (доллар, евро, йена, СДР) в сделках между участниками рынка;

— сделки проводятся по международным процентным ставкам (LIBOR,EUROBOR и т.п.);

Ставка LIBOR — средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки — от одного дня до 12 месяцев. Ставка фиксируется Британской банковской ассоциацией начиная с 1985 года ежедневно в 11:00 по Западно-европейскому времени на основании данных, предоставляемых избранными банками. LIBOR ставка для евро редко используется на практике — более важную роль играет EURIBOR и EONIA.

Европейская межбанковская ставка предложения(англ. European Interbank Offered Rate, EURIBOR) — усреднённая процентная ставка по межбанковским кредитам, предоставляемым в евро. Определяется при поддержке Европейской банковской федерации, представляющей интересы кредитных учреждений в странах-членах Евросоюза, а также Исландии, Норвегии, Швейцарии и Ассоциации финансовых рынков. Подсчёт ставки идёт для различных сроков — от 1 недели до 12 месяцев. Расчёт и публикация ставки выполняется компанией Reuters ежедневно в 11:00 по Центрально-европейскому времени на основании данных, предоставляемых несколькими десятками банков с первоклассным рейтингом. Перечень котируемых банков регулярно пересматривается на соответствие высоким рейтинговым требованиям. Для расчёта отбрасываются 15% самых высоких и самых низких котировок, а остальные усредняются и результат округляется до 3 знаков после запятой.

Ставка EONIA (Euro Overnight Index Average) рассчитывается как средневзвешенная по объемам фактических сделок по предоставлению кредитов overnight 57 коммерческими банками, данные которых используются также для расчета EURIBOR. (Кредит Овернайт англ. overnight — на ночь сверхкраткосрочный кредит, используемый на рынке межбанковских кредитов, сроком на сутки либо на выходные — с вечера пятницы до утра понедельника).

Ведущим европейским биржевым альянсом на сегодняшний день является объединенная торговая площадка Euronext. Альянс Euronext был создан в результате подписания в сентябре 2000 г. соглашения между Парижской(ParisBourseSBF SA), Брюссельской (Societe de la Bourse de ValeursMobilieresdeBruxellesSA–BXS) и Амстердамской биржей (AmsterdamExchangesNV– АЕХ). Euronext представляет собой единую компанию, учрежденную в соответствии с голландским законодательством и управляющую биржами в Париже, Амстердаме и Брюсселе. Euronext – это первая интернациональная биржа в мире, члены которой полностью интегрированы, а рынки преобразованы в единую систему. В соответствии с соглашением, акционеры Парижской биржи имеют 60% акций Euronext, Амстердамской – 32%, а Брюссельской – оставшиеся 8%.

Цель создания Euronext – предоставить инвесторам, эмитентам и финансовым посредникам полный спектр услуг, начиная от организации листинга и торговли акциями, облигациями и производными инструментами и заканчивая клирингом, расчетами и депозитарными услугами. Функционирование Euronext отвечает потребности создания единого европейского фондового рынка.

Дериватив – ценная бумага, выпущенная на уже функционирующие финансовые активы, это — «бумага на бумагу». Отсюда дериватив — финансовый инструмент, цены и условия которого базируются на соответствующих параметрах другого финансового инструмента, который будет являться базовым. Наиболее известные деривативы – это опционы, фьючерсы и свопы.

- Своп (SWOP) предполагает заключение сделки по купле/продаже актива с одновременным заключением контрсделки об обратной продаже/покупке того же актива через определенный срок на тех же или иных условиях. Свопов существует огромное множество, большинство преследуют цели хеджирования рисков.

- Опцион наделяет приобретателя правом, а не обязанностью, на покупку (тогда говорят об опционе call) или продажу (такой называют опционом put) определённого количества «базисного актива» по оговоренной цене. Существуют стандартизованные биржевые опционы и внебиржевые, заключаемые на произвольных условиях.

- Форвард предполагает поставку актива продавцом контракта покупателю или исполнение им альтернативного денежного обязательства. Как вариант, у сторон могут возникнуть взаимные обязательства в момент исполнения форварда в зависимости от того, какого будет значение «базисного актива».

- Фьючерс — по сути стандартизованные форвардный контракт: количество «базового актива» строго определено, и стороны договариваются только о цене. Фьючерсы свободно обращаются на биржах.

- Эмите́нт — организация или физическое лицо, которые выпускают (эмитируют) ценные бумаги для развития и финансирования своей деятельности.

Участники международного финансового рынка

Участников МФР можно классифицировать по следующим признакам:

1) характер участия субъектов в операциях:

По характеру участия субъектов в операциях, к прямым участникам относятся биржевые члены соответствующих рынков производных финансовых инструментов, заключающие сделки за свой счет и (или) за счет и по поручению клиентов, не являющихся биржевыми членами, которые являются косвенными участниками.

2) Цель и мотивы участия:

— хеджеры (от англ. hedger) — категория, разновидность участника биржевой торговли, имеющего целью совершения операций на бирже защиту от риска изменения цены. Совершает на бирже операции хеджирования. В качестве хеджера обычно выступает продавец или покупатель реального актива (товар, валюта, ценные бумаги). Заключив сделку на поставку или получение актива в будущем, он старается с помощью операции хеджирования на бирже защитить себя от возможного неблагоприятного изменения цен к тому моменту, когда наступает момент расчёта за поставку/получение товара. Для операций хеджирования используют фьючерсы и опционы — стандартные биржевые контракты.)

— спекулянты (трейдеры и арбитражеры); (Тре́йдер — биржевой торговец, спекулянт, действующий по собственной инициативе и стремящийся извлечь прибыль непосредственно из процесса торговли. Арбитражёр – это кредитно-финансовые учреждения, крупные фирмы и корпорации, которые осуществляют арбитражные сделки на фондовых, товарных, валютных и денежных рынках.)

3) Типы эмитентов и их характеристики:

— международные и межнациональные агентства;

— национальные правительства и суверенные заемщики;

— региональные органы власти;

— муниципальные органы власти;

— корпорации, банки, другие организации.

4) Типы инвесторов и должников:

— частные инвесторы (физические лица);

— институциональные инвесторы (финансовые институты коллективного инвестирования).

К частным – относятся физические лица, осуществляющие операции с ценными бумагами. Институциональные инвесторы – это банки, государственные учреждения, международные финансовые институты, пенсионные и страховые фонды и компании, взаимные инвестиционные фонды, менеджеры вкладов, крупные корпорации.

5) Страна происхождения/местонахождения субъектов:

Развитые страны — группа стран, занимающих господствующее положение в мировой экономике. В этих странах проживает 15-16 % мирового населения, но они при этом производят 3/4 валового мирового продукта и создают основную часть экономического и научно-технического потенциала мира. Развитые страны называют также индустриальными странами или индустриально развитыми.

Развивающиеся страны- относят те государства, которые имеют низкие стандарты демократических правительств, свободной рыночной экономики, индустриализации, социальных программ и гарантий прав человека для своих граждан. Однако нет единственного общепринятого определения этого термина, и уровень развития так называемых развивающихся стран может широко варьироваться. Некоторые развивающиеся страны имеют средние стандарты уровня жизни.

Наименее развитые страны (НРС)— официальный термин, употребляемый в рамках ООН. В этих государствах очень низкий уровень жизни, экономика очень слабая, люди и ресурсы подвержены воздействию стихий.

Система валютного регулирования и валютного контроля.

Валютное регулирование является неотъемлемой частью экономической политики стран с внутренне конвертируемой валютой. Тактические цели валютного регулирования состоят в создании условий для постепенного снятия ограничений на валютные операции. Ключевые аспекты валютного контроля могут быть объединены в три основных принципа:

· централизованное принятие решений регулирующим органом, а также необходимость централизации процесса принятия решений;

· сочетание регулирующих и стимулирующих мер (экономические агенты поощряются к сотрудничеству с органами регулирования);

· последовательная интеграция в согласованную экономическую стратегию, то есть, если валютный контроль используется в нечестной политической игре, то его эффективность значительно снизится, так как контроль будет рассматриваться как нелегитимный.

По состоянию на сегодняшний день Банк России имеет право констатировать, что в результате предпринятых регулирующих мер и усиления контрольно-инспекционной работы выполняется самая неотложная задача по обеспечению полноты и своевременности репатриации в страну экспортной выручки и увеличению предложения валюты на внутреннем валютном рынке. Основные меры, которые были предприняты Банком России:

· совместно с ГТК России разработаны нормативные документы, усилившие контроль за репатриацией валютной выручки от экспорта товаров и повысившие ответственность экспортеров за ее не начисление на счета в уполномоченных банках в сроки, указанные в документах таможенно — банковского контроля;

· изменена система торгов на межбанковских валютных биржах, что обеспечило более обоснованный механизм курсообразования и отделение торговли валютой по внешнеторговым операциям от спекулятивных сделок;

· установлен более жесткий контроль за уполномоченными банками и их клиентами при осуществлении покупки иностранной валюты за рубли на внутреннем рынке и целевым использованием приобретенной валюты;

· организовано ежедневное статистическое наблюдение и контроль за движением средств на транзитных валютных счетах резидентов и продажей экспортной валютной выручки на межбанковских валютных биржах.

Основные направления валютного регулирования и валютного контроля в РФ:

1. Таможенно — банковский контроль за поступлением валютной выручки от экспортных операций;

2. Валютный контроль за обоснованностью платежей в иностранной валюте по импортным товарам;

3. Осуществление валютного контроля при бартерных операциях;

4. Осуществление валютного контроля в неторговом обороте.

В соответствии с законодательством Российской Федерации валютный контроль осуществляется органами валютного контроля. К органам валютного контроля относятся Правительство Российской Федерации, Центральный банк Российской Федерации, ГТК России и Федеральная служба по валютному и экспортному контролю. Правительство Российской Федерации руководит подотчетными ему органами валютного контроля: ГТК России, Федеральной службой по валютному и экспортному контролю. Агентами валютного контроля в России являются подотчетные соответствующим органам валютного контроля организации, осуществляющие свои функции в соответствии с законодательством. Уполномоченные банки являются агентами валютного контроля, подотчетными Центральному Банку Российской Федерации.

Исключительно важное место среди субъектов валютного контроля занимают таможенные органы. Функции и полномочия таможенных органов в области валютного контроля определены Таможенным Кодексом Российской Федерации. В компетенцию таможенных органов входит:

1. Контроль за перемещением лицами через таможенную границу валюты Российской Федерации и ценных бумаг в валюте Российской Федерации;

2. Контроль за перемещением лицами через таможенную границу валютных ценностей;

3. Контроль за валютными операциями, связанными с перемещениями через таможенную границу товаров и транспортных средств.

Валютная система – это совокупность экономических соглашений, связанных с функционированием валюты и форм их организации. Национальная валютная система – часть денежной системы страны, в рамках которой формируются и используются валютные ресурсы, осуществляется международный платежный оборот. В ее состав входят: национальная валютная единица, режим валютного курса, условия обратимости валюты, система валютного рынка и рынка золота, порядок международных расчетов в стране, состав и система управления золотовалютными резервами страны, статус национальных учреждений, регулирующих валютные отношения страны. Одним из важнейших элементов валютной системы является валютный курс, который формируется под действием большого числа макро- и микроэкономических факторов внутренней и внешней сфер экономики.

Валютное регулирование в широком смысле – это регламентация государством основных принципов организации национальной валютной системы и механизмов ее функционирования. Сущность валютного регулирования заключается в создании такой системы воздействия на конвертируемость национальной валюты, валютного курса, внутреннего валютного рынка и платежного баланса, которая отвечала бы стратегическим задачам развития национальной экономики и отражала потребности текущего момента.

Международная валютная система.

Международная валютная система (МВС) — совокупность организаций, правил, обычаев, договорённостей и инструментов, созданных для осуществления валютных отношений между странами; то есть, платежей, сопровождающих международные экономические операции. Бреттон-Вудская конференция (США), в которой участвовали 44 государства, была проведена в 1944 году. Её основная задача — производить валютную ликвидность (с помощью золотых резервов, сырья, финансовых активовкакой-то одной страны, наднациональных финансовых активов и т. д.), для того, чтобы международная торговля — в частности, расчёты в разных национальных валютах — могла развиваться свободно.

Функции настоящей МВС, с более сложной структурой, чем у предыдущих, можно разделить на четыре основные и две производные:

· Регулирование (выправлять реальные диспропорции, замеченные в платёжных балансах, которые влияют на отношения между валютами)

· Ликвидность (определять резервные продукты, формы их создания и возможности их использования для покрытия диспропорций платёжных балансов)

· Управление (распределять и следить за компетенциями, более или менее сосредоточенными на таких организациях как Международный валютный фонд и центральные банки отдельных стран).

· Производить, таким образом, уверенность в стабильности системы.

· Производные или вторичные функции любой системы:

· Назначать доходы от денежной эмиссии, разницы между издержками от эмиссии и стоимостью валюты.

· Согласовывать режим валютного курса.

Возможно именно эта последняя функция (механизм, через который определяются обменные курсы) является наиболее оспариваемым и переменчивым фактором; в частности, в последние десятилетия обсуждение идёт вокруг трёх моделей: система колеблющихся обменных курсов, в которой стоимость каждой валюты определяется рыночными силами, система фиксированных обменных курсов и смешанная система управляемых курсов, в которой стоимость одних валют колеблется свободно, стоимость других определяется государством, а стоимость третьих зафиксирована по отношению к другой валюте или группе валют.

Деятельность международных финансовых организаций.

Международные финансовые организации (институты) – это объединения государств или объединения национальных обществ (ассоциаций) неправительственного характера и индивидуальных членов для достижения общих целей в области политической, экономической, социальной, научно-технической, в области культуры и т.п.

МИРОВОЙ РЫНОК ЦЕННЫХ БУМАГ: ФОНДОВЫЕ И ВАЛЮТНЫЕ БИРЖИ

Мировой рынок ценных бумаг как часть валютного рынка

Понятие рынка ценных бумаг. Отметим прежде всего, что валютный рынок как самый крупный по величине финансовый рынок мира играет ключевую роль в обеспечении взаимодействия различных инструментариев (составляющих) мировых финансовых рынков. Стержнем валютного и в целом финансовых рынков является рынок ценных бумаг. Мировой рынок ценных бумаг – это механизм, позволяющий совершать сделки между владельцами денежных средств и их потребителями. На этом рынке ведется торговля краткосрочными ценными бумагами (это денежный рынок) и долгосрочными ценными бумагами, например в формах облигаций и акций.

Для мировой экономики свойствен главным образом рынок капиталов. Мировой кредитный рынок действует в тесной взаимосвязи с мировым фондовым рынком, что связано с движением долгосрочных капиталов. Долгосрочные банковские кредиты (до 10 лет), которые предоставляются зарубежным странам, это и есть одна из форм движения долгосрочных капиталов. Ссуда в долларах, евровалюте или в других валютах (в зависимости от рынков и операций) – это далеко не исчерпывающие формы международного кредита. Еще одним важным средством мобилизации денежных средств является выпуск ценных бумаг. С их помощью приобретаются денежные средства непосредственно от инвесторов независимо от того, идет ли речь о гигантских ТНК или скромном служащем, превращающем часть своего завтрака в ценные бумаги [1] .

Классификация денежных (валютных) рынков и рынков капитала. Специфика денежного рынка заключается в том, что здесь осуществляются краткосрочные операции от 1 до 365 дней; на рынках капитала – сроком более 1 года. Различают рынки обращаемых и необращаемых инструментов. Обращаемые активы – это долговые бумаги (векселя, ноты, облигации) и долевые бумаги (титулы собственности, или акции).

Бумаги, которые выпускаются эмитентом, размещаются на первичном рынке, после чего они обращаются на вторичном рынке (биржах). На фондовых биржах торговля осуществляется первоклассными обыкновенными акциями и конвертируемыми облигациями, которые входят в листинг (допуск к торгам). Например, в листинг Нью- Йоркской фондовой биржи (New York Stock Exchange) включены более 2200 обыкновенных привилегированных акций и 950 облигаций, конвертируемых в акции. На электронном рынке (over the counter – «через прилавок») до глобального кризиса котировались акции сравнительно небольших компаний, корпоративные облигации и привилегированные акции, казначейские и муниципальные бумаги, различные инструменты денежного рынка, включая дисконтные, процентные бумаги, межбанковские кредиты и депозиты, инструменты инвалютного рынка (спот, форвард, опционы и свопы). Электронный рынок стремительно развивается, привлекая крупные корпорации.

Рынок необращаемых кредитов (депозитов) делится на межбанковский и клиентский. Помимо этого, международные денежные рынки и рынки капитала классифицируются в зависимости от валюты, посредством которой осуществляется сделка и устанавливается место регистрации сделки (принцип резидентности) между сторонами.

Соответственно, мы можем выделить:

- 1) внутренний валютный рынок;

- 2) иностранные рынки, в том числе оффшорные;

- 3) финансовые рынки.

На рис. 21.1 представлены состав и строение международных рынков.

Рис. 21.1. Классификация и структура международных денежных рынков и рынков капитала

* ОТС (over the counter – «через прилавок») – внебиржевой рынок.

Ценные бумаги. Ценные бумаги – это юридические документы (титулы собственности), которые удостоверяют право их владельца на доход или имущество.

Они определяют взаимоотношения между эмитентом (лицом, выпустившим ценные бумаги) и владельцами этих бумаг, предусматривающими, как правило, выплату дохода в виде дивидендов или процентов, а также возможность передачи денежных и иных прав, вытекающих из этих документов, другим лицам. Основными фондовыми ценными бумагами, которые служат для привлечения заемных средств, выступают в настоящее время также еврооблигации, евроакции и евровекселя.

По характеру права владения выделяют следующие виды ценных бумаг:

• ценные бумаги на предъявителя, для реализации и подтверждения прав владельца которых достаточно

предъявления ценной бумаги; к ним относятся акции и облигации на предъявителя, предъявительские чеки и входные свидетельства, простые складские свидетельства (варранты), коносамент (документ, подтверждающий прием грузов к перевозке) на предъявителя и др.;

- • именные ценные бумаги, права держателей которых подтверждаются на основе имени владельца, внесенного в текст ценной бумаги, и записи в соответствующей книге регистрации ценных бумаг или на основе электронной регистрации, которую в соответствии с требованиями законодательства обязан вести эмитент; среди именных ценных бумаг следует выделить прежде всего именные акции, облигации и сертификаты;

- • ордерные ценные бумаги, права держателей которых подтверждаются предъявителем ценных бумаг и наличием соответствующих передаточных записей с подписями и печатями на этих бумагах; важнейшее место среди них занимают векселя.

По характеру операций и сделок, а также в зависимости от целей выпуска различают следующие виды ценных бумаг:

- • фондовые – акции и облигации, имеющие хождение на фондовой бирже;

- • коммерческие бумаги, обслуживающие процесс товарооборота и определенные имущественные сделки: векселя, чеки, коносаменты, складские и залоговые свидетельства, закладные.

Фондовые ценные бумаги подразделяются на основные, в которых указывается имущественное право или требование владельца, и вспомогательные, содержащие дополнительное право, требование, условие, как правило связанные с получением дохода (дивиденда, процента). К вспомогательным ценным бумагам относятся купоны, дающие право периодически получать доход, и талоны, дающие право на получение купона. Купоны выдаются на предъявителя, даже если основная ценная бумага (акция или облигация) – именная. Вспомогательные ценные бумаги, отделенные от основных, могут стать самостоятельными ценными бумагами и иметь хождение на внебиржевом рынке, т.е. они не могут обращаться на фондовой бирже.

На фондовой бирже обращаются две категории цепных бумаг:

- 1) облигации – долговые ценные бумаги обычно с твердофиксированной процентной ставкой и обязательством возврата капитальной суммы долга к определенной дате в будущем;

- 2) акции – ценные бумаги, представляющие непосредственно долю их владельца в акционерном капитале.

Ценные бумаги выпускаются юридическими лицами: государственными и коммерческими организациями. Покупателями ценных бумаг могут быть юридические и физические лица. Цель эмиссии (выпуска) фондовых ценных бумаг заключается в централизации и аккумуляции денежных средств для увеличения капитала эмитента (юридическое лицо, выпускающее ценные бумаги) и финансирования его деятельности. Государство выпускает ценные бумаги также для покрытия бюджетного дефицита.

Ценные бумаги являются финансовыми активами, которые легко продаются и покупаются на рынке. Наиболее распространенными ценными бумагами для привлечения заемных средств, предназначенных в основном для финансирования инвестиций, являются преимущественно облигации, выпускаемые правительствами и компаниями и предполагающие обратные платежи (погашение долга и выплату процента). Этот сектор превратился в крупнейший финансовый рынок мира, тем более что особенно широко использует облигации государство как средство для получения займов. Менеджеры крупных промышленных корпораций тщательно отслеживают движение ценных бумаг, учитывая их курсы в текущей политике.

Облигации – это разновидность ценных бумаг с твердым процентом, которые выпускают государство или фирмы в качестве долгового обязательства. Это форма кредита с минимальным риском. Облигации продаются и покупаются на бирже по рыночным ценам. Они могут выпускаться на срок до 10 лет (краткосрочные) и свыше 10 лет (долгосрочные).

Облигации обычно подразделяют на иностранные облигации и еврооблигации. Первые продаются вне страны заемщика, но выражаются в ее валюте, причем и национальные облигации, номинированные в иностранной валюте, относятся к иностранным облигациям. Вторые поставляются на рынок синдикатом банков из разных стран и размещаются в странах с другой валютой.

Рынок еврооблигаций. Распространенными ценными бумагами, продающимися на международных рынках, являются еврооблигации. Главное преимущество еврооблигаций перед традиционными иностранными облигациями – возможность их размещения на рынках нескольких стран, и они в меньшей степени подвержены государственному регулированию. Эти облигации нс обязательно должны продаваться в Европе, но их основной рынок находится в Лондоне. Еврооблигации не имеют национальных границ и реализуются одновременно в нескольких финансовых центрах при посредничестве международных синдикатов страхователей. Их номинал устанавливается в валюте другой страны, в том числе в евродолларах и евроиенах. В настоящее время все облигации, выпускаемые на рынке евровалют, называются еврооблигациями.

Рынок еврооблигаций представляет собой систему устойчивых отношений по долговым обязательствам в евровалютах, оформляемых в виде долговых обязательств, где фиксируются данные о сумме долга, условиях и сроках его погашения, порядок получения процентов. Он очень привлекателен и доступен для иностранных вкладчиков. Главными его преимуществами являются отсутствие жесткого контроля со стороны государства, долгосрочный характер ссуды (10–15 лет) и возможность получить средства одновременно в нескольких странах. В отличие от еврокредитов, еврооблигации не дают возможности их владельцу оказывать воздействие на денежную политику заемщика, т.е. соблюдается выполнение требований МВФ. Поэтому на рынок еврооблигаций допускаются заемщики с высоким рейтингом кредитоспособности. Процентная ставка по эмиссии облигаций может быть фиксированной или плавающей.

Облигации выпускают и местные органы власти в целях финансирования объектов социальной инфраструктуры, городского хозяйства и прочих муниципальных программ. Эти облигации называют муниципальными. Выгодность такого рода ценных бумаг для инвесторов – наличие налоговых льгот. Причем в развитых странах с федеральным устройством они составляют значительную долю фондового рынка. Для США это примерно 25% общего объема государственных и муниципальных цепных бумаг, а для Германии – более половины.

Корпоративные облигации. Облигации выпускаются также крупными компаниями для привлечения дополнительного капитала в целях расширения или модернизации производства. Эти так называемые корпоративные облигации как ценные бумаги обеспечены имуществом предприятия. Только крупные и известные фирмы могут рассчитывать на доверие со стороны населения. Прежде чем выйти на рынок облигаций, компании необходимо получить от специализированного агентства заключение о своей кредитоспособности. От этой оценки зависят судьба облигаций и ставка процентов по ним. С целью сделать получение облигационного займа привлекательным для инвесторов корпоративные облигации выпускаются с различными свойствами:

- • индексированные облигации;

- • облигации с правом участия в прибыли;

- • конвертируемые в другие ценные бумаги, в первую очередь в акции;

- • возвратные облигации (выкупаемые до окончания срока займа);

- • облигации с плавающим процентом и др. [2]

Широкий выбор, предоставляемый клиенту, позволяет крупным компаниям, выпускающим облигации, достаточно целенаправленно осуществлять стратегическое планирование в своей деятельности, сохраняет общую устойчивую среду в сфере их деятельности.

Основными центрами торговли иностранными облигациями являются Нью-Йорк, Цюрих, Токио, Лондон, Амстердам, Франкфурт-на-Майне.

Эмиссия фондовых ценных бумаг отличается массовым характером с указанием их количества, номинальной цены каждой ценной бумаги (акции, облигации) и суммы, на которую они выпускаются. Ценные бумаги одного выпуска тождественны друг другу и представляют определенную долю в капитале, имуществе или облигационном фонде. Выпуск фондовых ценных бумаг подлежит обязательной регистрации в соответствующем государственном органе, где каждому выпуску ценной бумаги присваивается код.

В странах, где фондовые биржи действуют веками, а с момента возникновения бирж вырабатывались правовые нормы для эмитентов и вкладчиков, существуют строгие законы, контролирующие выпуск и продажу ценных бумаг. Необходимость законодательного регулирования выпуска, первичного размещения и перепродажи ценных бумаг была подтверждена произошедшими биржевыми кризисами, в частности крупнейшим мировым биржевым кризисом

1929–1933 гг. Его следствием стало принятие во многих странах законов, регулирующих выпуск и обращение ценных бумаг. В США процедура выпуска регламентируется Законом о ценных бумагах от 1933 г. Компания-эмитент обязана предоставить все сведения о своей деятельности и предстоящем выпуске акций или облигаций: текущее состояние дел, перспективы получения доходов, сведения о сделках последних лет, описание предыдущих выпусков ценных бумаг и прочую информацию. Специальные федеральные (государственные) органы проверяют эти данные и, если они полные и достоверные, разрешают выпуск новых акций или облигаций. Данные о выпуске сводятся в специальные таблицы и печатаются в проспекте.

Финансовые рынки от А до Я

Всю совокупность отношений, которые имеют место при обмене разного рода материальных и нематериальных благ при посредничестве денег (как универсального платёжного средства), в экономической теории принято называть финансовым рынком.

Финансовые рынки можно назвать движущей силой и основой механизма современной экономики. Чем слаженнее и эффективнее они работают, тем более быстрыми темпами развивается экономика.

Введение

Обмен одних экономических благ на другие, обмен валюты одних стран на валюту других, торговля ценными бумагами, кредитование и т.п. – всё это разновидности операций совершаемых на современном финансовом рынке. А в том случае, когда речь идёт о таких операциях совершаемых в масштабе целых государств между собой, то говорят уже о мировом финансовом рынке.

Таким образом, по масштабу проведения операций, финансовый рынок можно подразделить на две основные категории:

- Национальный финансовый рынок;

- Международный финансовый рынок.

На национальном рынке производятся операции на территории отдельно взятого государства. Соответственно он полностью подчинён национальному законодательству. А международный рынок представляет собой не что иное, как совокупность всех отдельно взятых национальных финансовых рынков и потому не может быть подчинён законам, какого либо отдельного государства (на нём действуют специально созданные для этих целей международные нормы, правила и стандарты).

В современной экономике разделяют две основные модели финансовых рынков, сложившихся в странах континентальной Европы и Америки:

- Континентальная модель, базирующаяся на банковском финансировании, её ещё называют континентальной моделью или bank based financial system.

- Англо-американская модель, базирующаяся на рынке ценных бумаг и на институциональных инвесторах (market based financial system).

Континентальная модель отличается менее развитым вторичным рынком и не публичностью размещения ценных бумаг (относительно малое число акционеров и, соответственно, высокая степень концентрации акционерных капиталов). А в англо-американской модели, напротив, вторичный рынок гораздо более развит и существует ярко выраженная тенденция к публичному размещению ценных бумаг.

Впрочем, с течением времени эти две модели всё больше конвергируют между собой и границы между ними постепенно стираются.

Формы существования финансовых рынков:

- В форме организованной структуры (например, биржи, где все торговые операции совершаются по строго определённым правилам);

- В форме прямых соглашений (например, межбанковский рынок);

- В розничной форме (например, рынок банковских услуг для физических лиц).

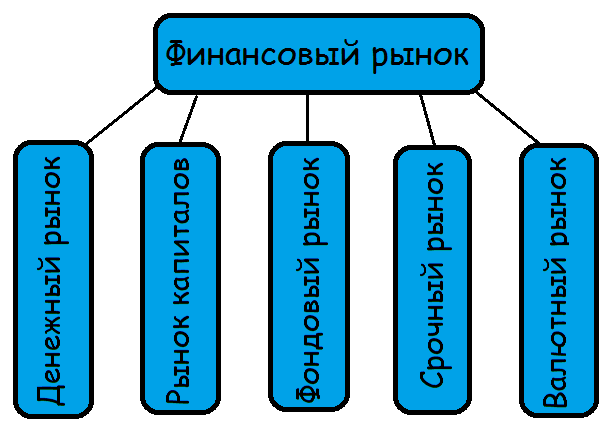

Наконец все финансовые рынки можно классифицировать по отраслям деятельности:

- Денежный рынок;

- Рынок капиталов;

- Фондовый рынок;

- Срочный рынок;

- Валютный рынок;

- Рынок драгоценных металлов;

- Рынок криптовалют.

Денежный рынок (Money market)

Экономические взаимоотношения с целью получения или предоставления денежных средств на короткие сроки (до одного года) получили название – денежный рынок.

Денежный рынок имеет три основные составляющие:

- Краткосрочные ценные бумаги;

- Межбанковские кредиты;

- Евровалюты.

Всех участников денежного рынка можно поделить на три категории:

- Кредиторы или те, кто предоставляет деньги во временное пользование. К этой категории относятся банки, небанковские кредитные учреждения, другие финансовые организации;

- Заёмщики или те, кто берёт деньги взаймы. Эта категория включает в себя физических лиц, государственные и муниципальные структуры, различного рода предприятия и организации и т.п.;

- Финансовые посредники осуществляют связь между двумя вышеупомянутыми категориями участников денежного рынка, хотя, в принципе, их участие не всегда необходимо. К ним можно отнести банки, профессиональных участников рынка ценных бумаг (брокеров, дилеров) и т.п.

Все вышеперечисленные категории участников денежного рынка объединяет одна общая цель – все намерены извлечь свою выгоду. Кредиторы получают прибыль за счёт того процента под который они выдают займы. Заёмщики намерены извлечь прибыль от использования взятых в кредит денежных средств. А выгода посредников состоит в комиссии, которую они взымают с кредиторов и заёмщиков за то, что сводят их вместе и нередко выступают гарантом заключаемой между ними сделки.

Ниже приведена картинка, иллюстрирующая основные инструменты денежного рынка:

Рынок капиталов (Capital market)

К этой отрасли финансовых рынков относятся долгосрочные финансовые операции (кредиты, инвестиции и т.п.). По сути своей это тот же денежный рынок, описанный выше, но только со сроками обращения финансов, превышающими один год.

Здесь вращаются так называемые длинные деньги, капитал инвестируется в разного рода долгосрочные финансовые инструменты (акции, долгосрочные облигации и т.п.).

Рынок капиталов имеет следующую структуру:

Фондовый рынок (Stock market)

Всё что касается выпуска ценных бумаг и дальнейшего их обращения (покупки, продажи, перепродажи) напрямую относится к следующей отрасли финансовых рынков – рынку фондовому.

Фондовый рынок включает в себя не только организованные торговые площадки – биржи, но и так называемую внебиржевую составляющую. На биржевом рынке котируются ценные бумаги крупнейших и надежнейших эмитентов (в том числе бумаги, относящиеся к голубым фишкам), а внебиржевой рынок служит пристанищем для бумаг, относящихся к категории рискованных (например, акции второго и третьего эшелонов не вошедшие в листинг биржевых площадок).

Рынок ценных бумаг можно классифицировать по следующим основным критериям:

- По уровню размещения обращаемых финансовых инструментов:

- Первичный. Здесь, как следует из названия, происходит первичное размещение ценных бумаг (это может быть как публичное (IPO), так и закрытое размещение);

- Вторичный. Это наиболее известный широкому кругу людей рынок, на котором, собственно, и происходит основной объём операций по торговле ценными бумагами. К нему относятся все фондовые биржевые площадки;

- Третий. Это внебиржевой рынок и торгуются на нём те ценные бумаги, которые по определённым причинам не смогли попасть в листинг официальных биржевых площадок;

- Четвёртый. Здесь торгуют крупные институциональные инвесторы. Торговля происходит в электронном виде, крупными пакетами акций (или других ценных бумаг).

- По типу торгуемых финансовых инструментов:

- Рынок акций;

- Рынок облигаций;

- Рынок производных финансовых инструментов и т.п.

- По степени организованности:

- Биржевой;

- Внебиржевой;

- По уровню глобализации:

- Региональный;

- Национальный;

- Международный.

- По эмитенту торгуемых ценных бумаг:

- Рынок ценных бумаг предприятий;

- Рынок государственных ценных бумаг.

- По долгосрочности торгуемых финансовых инструментов:

- Рынок краткосрочных ценных бумаг;

- Рынок среднесрочных ценных бумаг;

- Рынок долгосрочных ценных бумаг;

- Рынок бессрочных ценных бумаг.

- По отраслям, к которым относятся эмитенты торгуемых ценных бумаг.

Срочный рынок

Это рынок деривативов (производных финансовых инструментов) имеющих определённый срок исполнения (отсюда и название). Здесь торгуются следующие финансовые инструменты:

- Форвардные контракты;

- Фьючерсы;

- Опционы.

По степени организованности срочный рынок также подразделяется на:

- Биржевой;

- Внебиржевой.

Торговлю на срочном рынке отличает большая степень риска по сравнению, например, с рынком акций или облигаций. Это объясняется тем, что в данном случае используется кредитное плечо (так называемая маржинальная торговля). Кроме этого, ещё одним отличием здесь выступает возможность открытия коротких позиций (возможность игры на понижение того или иного финансового инструмента выступающего в качестве базового актива).

Сделки на срочном рынке заключаются в целях хеджирования позиций открытых по базовому активу, в стратегиях арбитража или при заработке на свопах (на валютном рынке).

Валютный рынок (FOREX)

Международный валютный рынок Форекс (Foreign exchange market) представляет собой систему финансовых отношений, целью которых является покупка или продажа одних иностранных валют за другие. По объёму совершаемых операций, рынок FOREX значительно превосходит все остальные финансовые рынки.

Рынок FOREX, не имеет под собой какой либо конкретной торговой площадки (как например биржа), это скорее вся совокупность коммуникаций соединяющих между собой его крупнейших игроков (банки, транснациональные корпорации, брокерские фирмы и т.д.).

Основными участниками валютного рынка являются:

- Центробанки стран. Их основная деятельность здесь сводится к управлению национальными валютными резервами с целью регулирования курса своей валюты. С этой целью они могут проводить так называемые валютные интервенции;

- Банки (по большей части международные). Это один из видов институциональных инвесторов на валютном рынке Форекс. Именно через них здесь проходит основной объём всех финансовых потоков;

- Компании, занимающиеся импортно-экспортными операциями, например, с целью закупки сырья и реализации готовой продукции;

- Разного рода фонды (инвестиционные, пенсионные, хеджевые) и страховые компании. Они проводят здесь операции с целью максимально диверсифицировать свои портфели, осуществляя покупку разного рода ценных бумаг за пределами своей страны;

- Национальные валютные биржи. Такие действуют в ряде стран и основной своей целью имеют котирование своей национальной валюты относительно иностранной, а также обмен валюты для юридических лиц;

- Брокерские фирмы и дилинговые центры, выступающие в роли посредников для совершения торгово-обменных операций на FOREX;

- Наконец, частные лица. Вклад каждого из них в отдельности может быть совсем несущественным, но в общей сложности финансовый поток от международного туризма, простых обменных операций и спекулятивных валютных сделок отдельных граждан может достигать весьма внушительных объёмов.

Рынок драгоценных металлов

В качестве ещё одной составляющей мирового финансового рынка можно выделить рынок драгоценных металлов. На нём производятся операции как непосредственно с драгметаллами, так и с завязанными на них ценными бумагами (фьючерсы, облигации, опционы, котируемые в золоте, а также золотые сертификаты).

По типу торгуемого драгметалла, этот рынок можно подразделить на следующие основные составляющие:

- Рынок золота;

- Рынок серебра;

- Рынок платины;

- Рынок палладия.

По типу и объёму проводимых операций рынок драгметаллов можно классифицировать следующим образом:

- Международный рынок драгметаллов;

- Внутренний рынок драгметаллов;

- Чёрный (подпольный) рынок драгметаллов.

Международный рынок имеет максимальный торговый оборот, на нём торгуют крупные инвесторы, международные фонды, а также Центробанки. Крупнейшие центры международной торговли расположены в таких городах как Лондон, Цюрих, Нью-Йорк, Гонконг, Чикаго, Дубай.

Внутренние рынки драгметаллов предполагают совершение торговых операций внутри страны. Для них характерно определённое государственное регулирование, выражающееся в установке налогов, квот, правил торговли и т.п.

Чёрный или подпольный рынок драгметаллов возникает тогда, когда государство устанавливает серьёзные ограничения на проведение операций такого рода. Когда, например, запрещается торговля золотом, его начинают продавать нелегально (ввозя в страну контрабандой).

Кроме этого данный рынок можно классифицировать по назначению приобретаемых драгметаллов:

- С целью инвестирования;

- С целью промышленного использования (например, в электронике).

Рынок криптовалют

Это самый молодой из представленных здесь финансовых рынков. История его существования началась с появления первой в мире криптовалюты в 2008 году и насчитывает всего лишь около одного десятка лет. Его структура в настоящий момент ещё не до конца сформирована (отчасти из-за того факта, что во многих странах нет никакой законодательной базы регламентирующей операции проводимые с криптовалютами), но в целом её можно представить в виде всей совокупности существующих криптовалют и той инфраструктуры которая обеспечивает их существование. К этой инфраструктуре можно отнести как вычислительные мощности, благодаря которым происходит генерирование новой и хранение существующей криптовалюты, так и всю совокупность организаций осуществляющих их продажу, покупку и обмен (биржи криптовалют и разного рода обменники).

Криптовалюта представляет собой актив, целиком и полностью зависящий от вычислительных мощностей. Сама технология её создания (называемая в народе майнингом) основана на компьютерной технологии блокчейн. Чисто теоретически, намайнить себе немного криптовалюты может каждый обладатель компьютера, подключённого к сети интернет. Однако по факту, для того чтобы заработать таким образом сумму эквивалентную хотя бы паре американских долларов, потребуется достаточно много времени. Дело в том, что сама природа криптовалюты устроена таким образом, что чем больше её добывается, тем сложнее становится этот процесс, и добыча новых монет (коинов) требует всё больше и больше вычислительных ресурсов.

В настоящее время для добычи криптовалют используют специализированные майнинг-фермы состоящие из множества мощных видеокарт. Генерировать криптовалюту можно как с помощью процессора, так и посредством вычислений на видеокарте. Так сложилось, что видеокарта имеет архитектуру наиболее подходящую для тех вычислений, посредством которых создаются новые монеты.

Фермы для майнинга криптовалют могут состоять как из нескольких видеокарт, так и из тысяч или даже десятков тысяч. Большинство таких крупных ферм находится на территории Азиатско-Тихоокеанского региона, в частности в КНР (по данным на конец 2017 года там было сосредоточено порядка 30% от всего мирового рынка криптовалют).

Наиболее популярными в настоящий момент являются следующие криптовалюты (расположены по мере убывания стоимости):

- Биткоин (Bitcoin);

- Bitcoin Cash;

- Dash;

- Ethereum.

Кроме этого в мире существует ещё огромное количество разного рода криптовалют, многие из которых не представляют и, скорее всего, никогда не будут представлять собой никакой ценности.

Наиболее известными площадками предоставляющими возможность для торговли криптовалютами (т.н. биржи криптовалют), являются такие как (расположены по мере убывания объёма торгов):

- Binance;

- HitBTC;

- LiveCoin;

- YoBit;

- Exmo;

- Poloniex;

- Kraken и др.

Более подробную информацию по данной тематике вы можете получить, перейдя по следующим ссылкам:

Инфраструктурные организации финансового рынка

Поговорив о том какие бывают разновидности финансовых рынков, давайте теперь рассмотрим те инфраструктурные организации, которые призваны обеспечивать их бесперебойную работу.

Существуют инфраструктурные организации обеспечивающие:

- Организацию процесса торговли (биржи и внебиржевые торговые площадки);

- Взаимозачёты и взаиморасчёты по все проводимым сделкам (клиринговые палаты);

- Учёт перехода прав на ценные бумаги в процессе сделок с ними (депозитарии);

Кроме этого, к организациям такого типа относят все те, которые обеспечивают защиту от кредитного риска контрагента, а также учёт внебиржевых договоров с финансовыми инструментами, деривативов и контрактов на товарных рынках.

В нашей стране к инфраструктурным организациям финансового рынка относятся:

- Биржа;

- Центральный депозитарий;

- Клиринговая палата;

- Центральный контрагент;

- Расчётный депозитарий;

- Репозитарий.

Существует ещё такое понятие как системно значимые инфраструктурные организации. Причисление к таковым производится на основании соответствия, как минимум, одному из нижеприведённых критериев:

- Критерий уникальности;

- Критерий значимости для единой государственной денежно-кредитной политики;

- Критерий значимости на финансовом рынке.

Оценку соответствия организаций данным критериям проводит Центральный Банк Российской Федерации. В настоящее время, в нашей стране существуют следующие инфраструктурные организации данного типа:

Источник https://poisk-ru.ru/s37764t4.html

Источник https://studme.org/54581/ekonomika/mirovoy_rynok_tsennyh_bumag_fondovye_valyutnye_birzhi

Источник https://www.azbukatreydera.ru/finansovyj-rynok.html