Валютные пары на Форекс: что это и как заработать

Школа трейдинга Редактор: Виктор Волков 32165 10 мин Аудио

Само понятие валютной пары (или Currency Pair) родилось примерно тогда же, когда зародился рынок Forex. Хотя суть термина людям понятна еще с глубокой древности, когда совершались самые первые обмены: к примеру, шкура — на копье. Это и есть пример простейшей пары.

Постепенно в разных странах образовалась своя единая валюта, приводящая под общий знаменатель все виды ценностей. И в рамках одного государства эта валюта вполне справлялась со своей задачей. Однако, при попадании в другую страну она теряла свою значимость. Появилась необходимость оценивать валюту одной страны по отношению к другой.

Так стали появляться взаимодействия валют в парах, подкрепленные макро- и микроэкономическим развитием государств, сырьевой базой, военной мощью и прочими показателями, на которых строится сила их валют.

Валютные пары на Форекс

Все торгуемые активы на Forex называют инструментами. Валютные пары — один из таких инструментов. Сам термин валютной пары подразумевает наличие двух торгуемых валют. Иными словами, это соотношение цен одной валюты к другой.

Самая известная валютная пара с большой ликвидностью — EUR/USD. Эта пара показывает соотношение евро (EUR) к американскому доллару (USD).

Базовая и котируемая валюты

На первом месте в валютной паре стоит базовая валюта. В EUR/USD это — евро. На втором — котируемая. В паре EUR/USD — это доллар США. Что это значит? Простыми словами, в любой валютной паре одна валюта всегда будет товаром, а вторая — ценой за этот товар.

Базовая валюта — товар, котируемая — его цена. То есть, если на текущий момент пара EUR/USD торгуется на отметке 1,10472, это значит, что за один евро можно купить 1,10472 американский доллар. Это и есть стоимость валютной пары.

Вот так выглядит кривая цены валютной пары EUR/USD на графике. Рост графика (область выделена синим) говорит про ослабление доллара по отношению к евро и, соответственно, рост евро к доллару. Падение — наоборот.

Виды валютных пар

В наше время для торговли на Форекс используются практически все известные валюты, которые собираются в пары. Исторически сложилось разделение валютных пар на 3 подгруппы — по популярности, величине ликвидности, объему и активности торгов и прочим значениям.

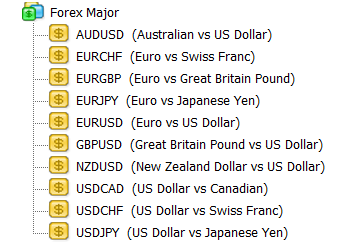

Мажоры

Это самая маленькая, но самая значимая группа. Мажорные пары или просто мажоры обладают самыми высокими и значимыми показателями по ликвидности, частоте использования, общим объемам торгов и оборотом на мировой валютной арене.

Это самые популярные инструменты, с которыми работают все — от начинающих до матёрых трейдеров. Кроме того, эти пары имеют минимальные спреды.

В состав группы мажоров входят валюты ведущих экономик мира. К ним относятся Евросоюз, США, Канада, Великобритания, Швейцария, Япония, Австралия и Новая Зеландия.

Полный список мажорных пар:

- AUD/USD (австралийский доллар vs доллар США),

- EUR/USD (евро vs доллар США),

- USD/JPY (доллар vs японская иена),

- GBP/USD (британский фунт vs доллар США),

- USD/CHF (доллар США vs швейцарский франк),

- USD/CAD (доллар США vs канадский доллар),

- NZD/USD (новозеландский доллар vs доллар США).

Все мажоры имеют в составе доллар США, так как американский доллар является крупнейшей валютой на рынке Форекс. В некоторых случаях брокеры к мажорам добавляют еще несколько пар, таких как EUR/CHF, EUR/GBP, GBP/JPY, что не совсем верно.

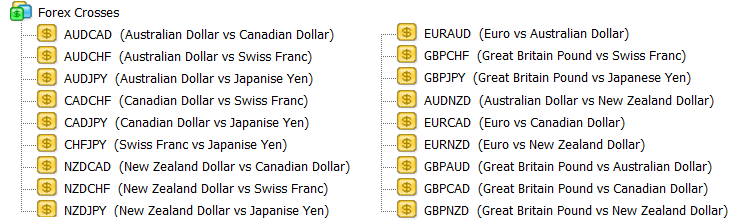

Кроссы

В состав этой группы входят всевозможные комбинации основных валют, перечисленных выше, но доллар США в них отсутствует. Данную группу называют второстепенными (минорными) валютными парами. В трейдерской среде их называют кросс-курсами, кросс-парами или просто кроссами.

Данные пары также обладают высокой ликвидностью, но пользуются меньшим спросом ввиду более высокого, чем у мажоров, спреда.

К основным кроссам можно отнести:

- AUD/CAD (австралийский доллар/Канадский доллар),

- AUD/CHF (австралийский доллар vs швейцарский франк),

- AUD/JPY (австралийский доллар vs японская йена),

- AUD/NZD (австралийский доллар vs новозеландский доллар),

- CAD/JPY (канадский доллар vs японская йена),

- CHF/JPY (швейцарский франк vs японская йена),

- EUR/AUD (евро vs австралийский доллар),

- EUR/CAD (евро vs канадский доллар),

- EUR/CHF (евро vs швейцарский франк),

- EUR/GBP (евро vs британский фунт),

- EUR/JPY (евро vs японская йена),

- EUR/NZD (евро vs новозеландский доллар),

- GBP/AUD (британский фунт vs австралийский доллар),

- GBP/CHF (британский фунт vs швейцарский франк),

- GBP/JPY (британский фунт vs японская йена),

- NZD/JPY (новозеландский доллар vs японская йена).

Экзотические валютные пары

Третья группа называется экзотами или Exotics (экзотические валютные пары). В ней собраны все валюты, которые не вошли в предыдущие группы. Это валюты стран со слабой и развивающейся экономикой, валюты малых стран и.т.д.

Базовой валютой в таких парах, как правило, выступает валюта мажорной группы. Практически не встречаются совсем экзотические варианты, где обе валюты не являются мажорами.

Этих пар огромное множество, перечислять все будет нецелесообразно, вот лишь несколько для примера:

- USD/RUB (доллар США vs российский рубль),

- USD/MXN (доллар США vs мексиканский песо),

- EUR/DDK (евро vs датская крона).

Ликвидность у экзотов значительно ниже, при этом спред — выше и может быть плавающим (при проявлении резкого интереса спред может расширятся, причем у каждого брокера по-своему). Например, рубль при начале падения цен на нефть начал торговаться с искусственно расширенным спредом — брокер намеренно расширял спред, так как ему невыгодно, чтобы большое количество трейдеров торговали в одном направлении. Впрочем, так делают не все брокеры на рынке.

Чтобы не ошибиться в выборе брокера, смотрите наши рейтинги брокеров с фиксированными и плавающими спредами и читайте реальные отзывы на сайте Brokers.best.

Не совсем валютные пары

Встречаются пары, в которые входят металлы. Некоторые брокеры объединяют их в отдельные группы и даже обозначают как пару, хотя золото, серебро, медь и т.д. не являются валютами.

- XAU/USD (золото vs доллар США),

- XAG/USD (серебро vs доллар США),

- XAUEUR (золото vs евро),

- XAGEUR (серебро vs евро).

Торговля серебром не относится к торговле на валютном рынке. Это уже торговля металлами.По тому же принципу к торговле валютными парами не стоит относить торговлю углеводородами, сырьем, индексами, фьючерсами, CFD и криптовалютой. В классическом понимании валютная пара — это валюта одного государства против валюты другого государства в одной паре.

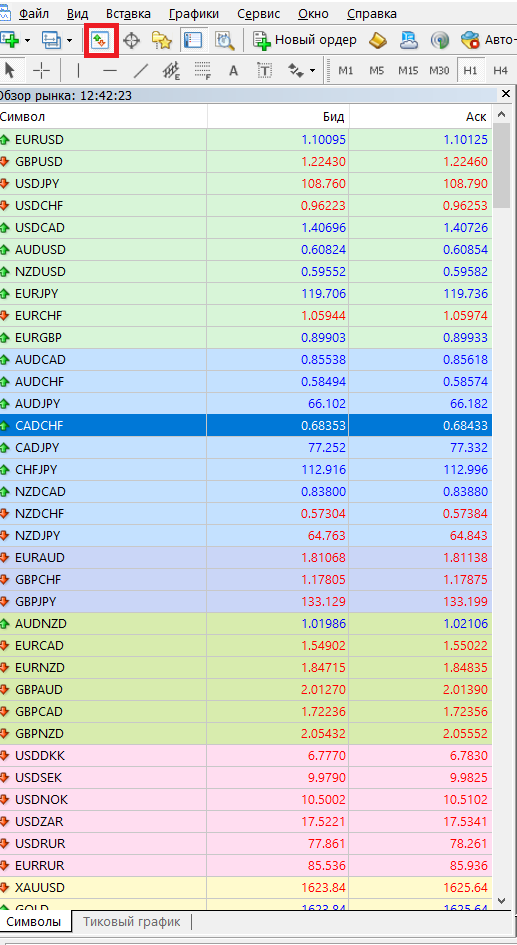

Как найти любую пару в терминале

Список всех торгуемых пар можно легко найти в терминале МТ4, нажав иконку «обзор рынка». Чтобы увидеть полный список, в любом месте списка нужно кликнуть правой кнопкой мышки и выбрать “показать все символы” в появившемся всплывающем окне. После этого в список добавятся все валютные пары и прочие инструменты, доступные у данного брокера.

Что выбрать новичку

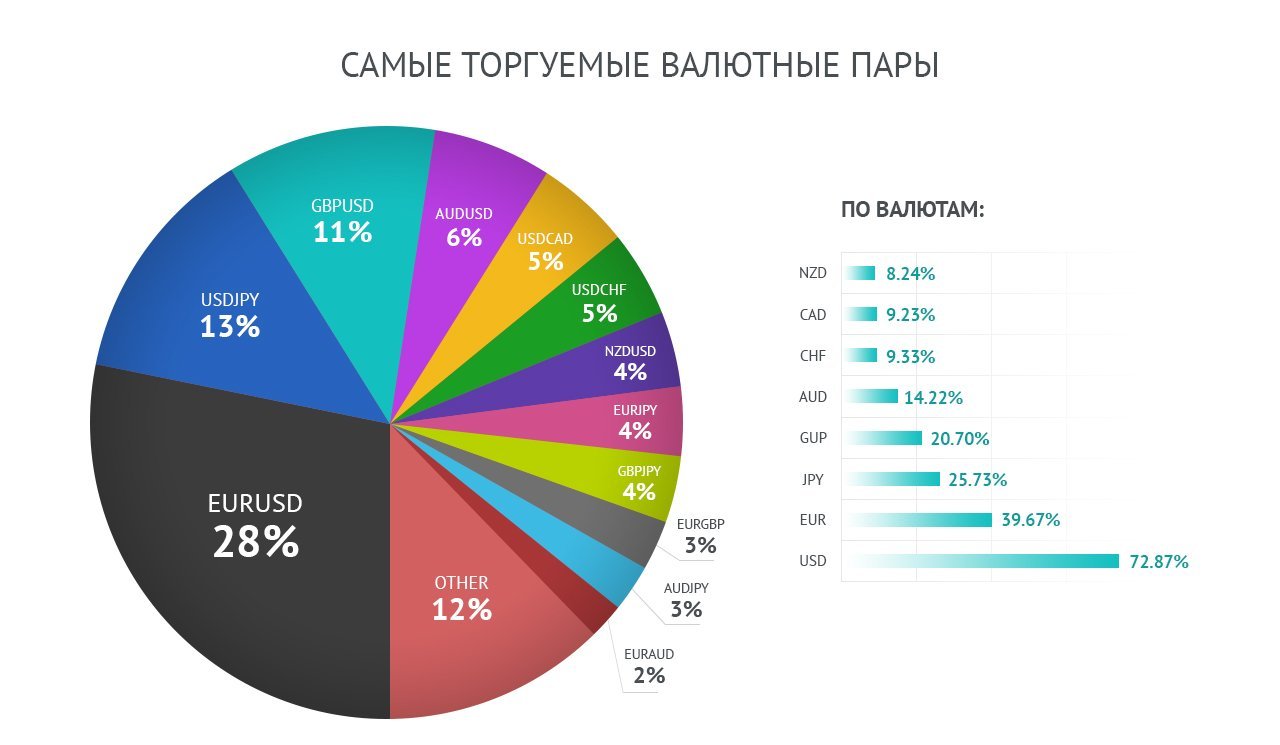

Универсального варианта нет. Но если смотреть на диаграмму объемов, то можно отметить самые основные пары: EUR/USD, USD/JPY, GBP/USD, AUD/USD.

Пройдемся по каждой.

EUR/USD

Пара, которой торгуют практически все. Отличается минимальным спредом и сильной реакцией на новости из США и ЕС.

Из-за большого количества торгующих, если происходит важное событие, то движение пары подобно лавине. Умелый трейдер может извлечь выгоду из этого движения, но есть и те, кто потеряет на таком скачке весь депозит. Приведем пример.

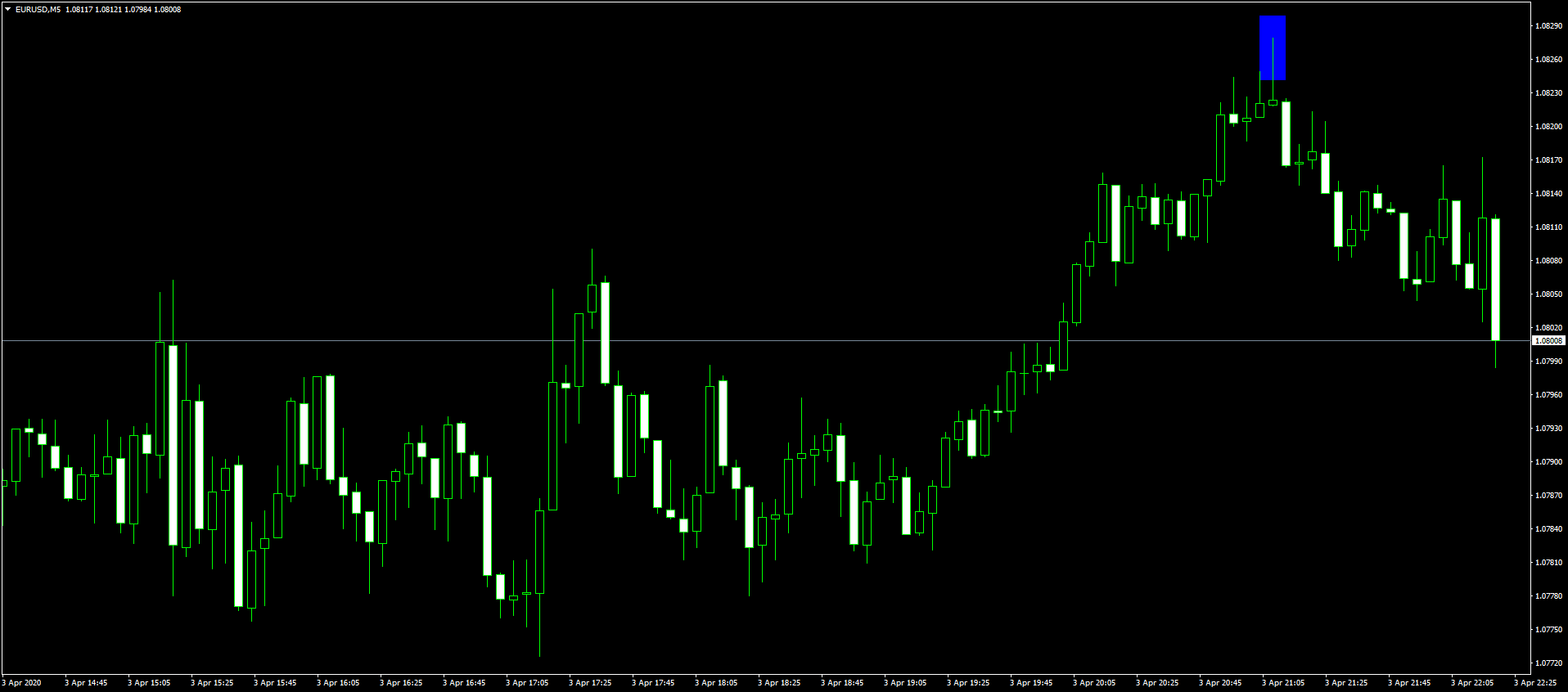

На графике ниже синим прямоугольником отмечен момент выхода далеко не самой важной новости — просто еженедельный отчет Комиссии по торговле товарными фьючерсами (CFTC) про объемы спекулятивных позиций трейдеров на фьючерсных рынках США.Такой отчет выходит каждую пятницу и отражает данные за вторник.

Ожидаемый прогноз по новости был 32,5к, но по факту были получены данные 74,2к. Пара среагировала на это падением котировок более чем на 200 пунктов.

GBP/USD

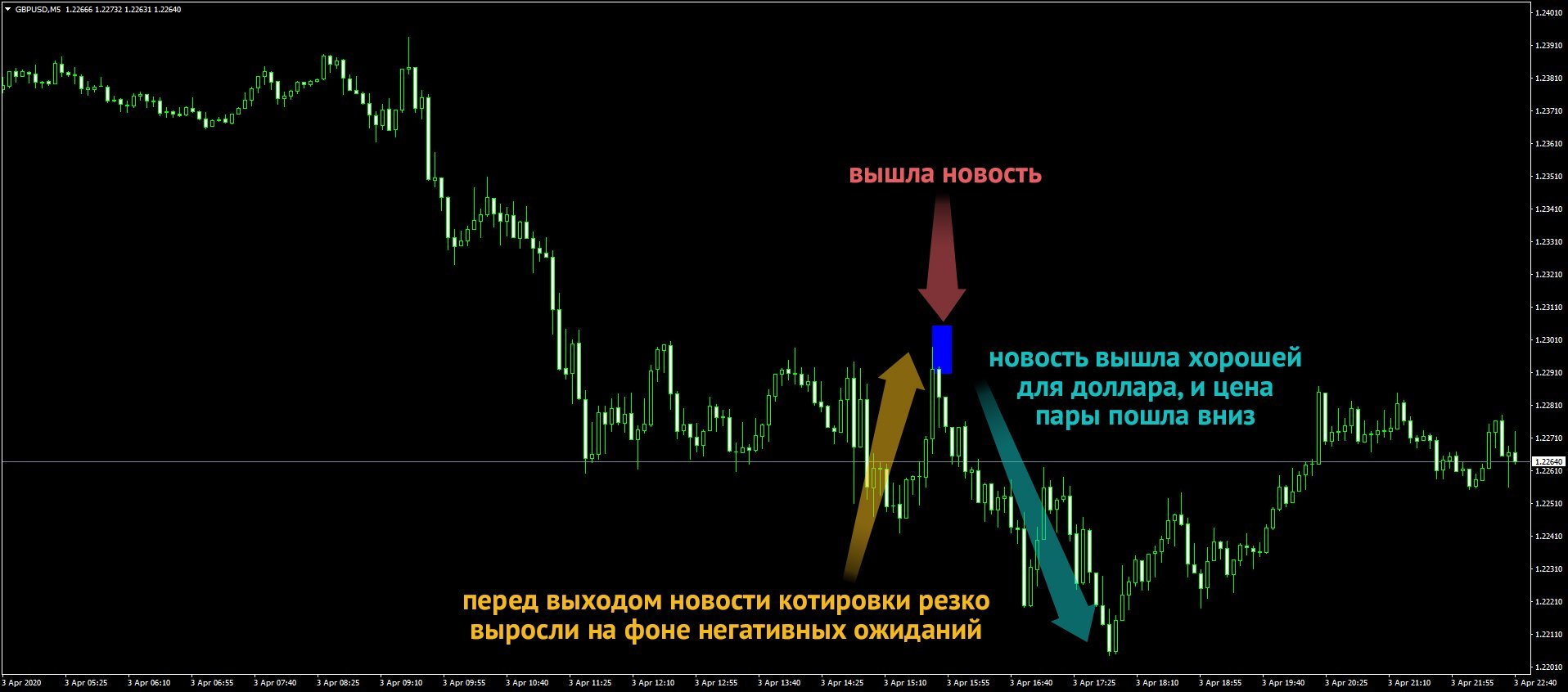

Пара остро реагирует на любые новости с туманного Альбиона и делает это в крайне резкой манере. Некоторые трейдеры называют данную пару «истеричной», потому как любая — даже незначительная — новость при определенных обстоятельствах может вызвать взрывную реакцию.

В то же время пара отличается сильной волатильностью, имеет свойство резко откатываться при резких движениях.

На скриншоте ниже — пример реакции пары на новость среднего значения: композитный индекс деловой активности (PMI) в США ожидался на уровне 40,5, а по факту вышел на уровне 40,9, что говорило об усиление деловой активности в США, и, соответственно, играло на руку доллару.

Пара отреагировала резким импульсом вверх перед новостью и сразу же стала обваливаться, т.к., вопреки ожиданиям, новость вышла более положительной, и доллар, соответственно, укрепился.

Подходит данная пара далеко не каждому, так как при работе нужен постоянный мониторинг состояния текущей цены, ожидаемых экономических новостей и прочих факторов как со стороны США, так и со стороны Великобритании.

USD/JPY

Японская иена, как и сам азиатский менталитет, придерживается своих правил. Некоторое время назад явно просматривалась тенденция «сдерживания» курса. Япония, являясь сильной и экономически развитой страной, не сильно старалась увеличить стоимость национальной валюты. Большая часть оплат при товарообороте рассчитывается в USD, и экономически выгодно, чтобы при внутренней конвертации цена национальной валюты была по возможности ниже.

Торговля этой парой наиболее активно происходит дважды в течение суток: в азиатскую сессию, а также американскую и европейскую.

В ночное время данную пару используют в своей торговле более консервативные трейдеры (долгосрочная торговля), потому как она продолжает торговаться и глубокой ночью. В дневное время на европейско-американскую сессию — более агрессивные трейдеры (короткосрочная торговля). Пара довольно специфична, и к ней надо привыкнуть.

AUD/USD

Довольно спокойная валютная пара, которая не часто испытывает серьезные и резкие движения. Отличается довольно длительными однонаправленными движениями, хорошо используется для торговли как внутри дня, так и в долгосрочной торговле.

Для понимания, достаточно открыть график по паре AUD/USD на старшем таймфрейме: сразу бросается в глаза более плавный график, чем по вышеупомянутым парам. И при правильном определении тренда держать позицию может быть более комфортно. Однако, для получения того же результата потребуется больше времени.

В позиции с евро или фунтом проще торговать от минимума и к максимуму. Если удерживать сделки, то внутри дня, максимум — недели. В варианте с австралийцем больше подходит торговля по принципу купи и держи, растягивать его можно на месяцы. Такие пары более удобны для консервативной торговли.

Мы категорически не рекомендуем начинать торговлю с металлов, энергоносителей, и фьючерсов. Это не валютные пары, но в любом терминале они присутствуют. И, как правило, работа по ним может принести куда больший доход. Но для торговли этими инструментами нужны знания и опыт — новички же потеряли на ней немало средств. Не пополняйте эту печальную статистику.

В заключение

Не старайтесь объять необъятное. Не нужно пробовать себя везде и всюду.

Работа с несколькими парами — это удел опытных трейдеров. Новичкам мы рекомендуем сконцентрировать внимание на одной конкретной валютной паре.

Прочувствуйте ее. Постарайтесь понять алгоритмы ее движения. Изучайте историю, чтобы понимать, по какой причине произошло то или иное движение цены. Делайте первые шаги на демо-счете.

Узкая специализация на одном инструменте — это всегда лучше, чем много знаний ни о чем по всему терминалу. А трейдер — это в первую очередь профессионал в узкой специальности, и уж потом специалист по многим инструментам.

Редактор материала Виктор Волков Трейдинг-эксперт (опыт работы 12 года) Практикующий трейдер — аналитик- консультант. Неплохо разбираюсь в банковской сфере. В прошлом ПАММ-трейдер.

Как выбрать валютную пару для торговли на Форекс?

У начинающего трейдера часто возникает вопрос – какая валютная пара лучше и эффективней для торговли на Форекс? В этом обзоре мы рассмотрим популярные валютные пары и разберем важные критерии, помогающие подобрать валютную пару для торговли.

Что такое валютная пара?

Валютная пара (англ. currency pair) – это отношение цен двух валют, которые образуют валютный курс и являются объектом торговых операций на рынке Форекс.

Стандартное обозначение валютной пары имеет следующий вид:

Базовая валюта / Валюта котировки

Совершая торговую операцию, трейдер продает или покупает базовую валюту против валюты котировки.

Базовая валюта стоит в обозначении валютной пары слева – именно она покупается и продается. Валюта котировки (котируемая валюта) стоит в обозначении валютной пары справа, в ней выражается цена базовой валюты.

Возьмем, например, валютную пару EUR/USD (евро/доллар):

Рынок Форекс – это крупнейший финансовый рынок в мире, который показывает текущую динамику мировой торговли. Здесь представлено огромное количество различных валютных пар – от самых известных до экзотических. Самые популярные валютные пары, по которым совершается наибольший объем мировой торговли, называют основными валютными парами. Эти пары чаще всего используют для трейдинга.

Характеристики основных валютных пар

Основные валютные пары Форекс, на сленге «мажоры» (от англ. major) – это валютные пары, состоящие из наиболее востребованных валют мировой экономики. На данный момент к этим валютам относятся USD, EUR, JPY, CHF, GBP, NZD, AUD, CAD. В этот список логично было бы добавить и CNH – китайский юань, но курс этой валюты жестко контролируется ЦБ КНР, поэтому юань менее активно используется в трейдинге.

- – евро/доллар, наиболее популярная валютная пара. Для нее характерен наибольший объем торгов, небольшой спред и средняя волатильность. Наибольшая активность – во время европейской и американской торговых сессий, сильно реагирует на новости по Еврозоне. – доллар/швейцарский франк. Движется чаще всего в противофазе с евро/долларом, характерно спокойное движение и небольшой спред. Швейцарский франк является защитной валютой, поэтому пара может снижаться во время кризисов. Пара наиболее активна на европейской и американской сессиях. – фунт/доллар. Отличается повышенной волатильностью, популярна среди трейдеров. Пара может показывать сильные движения в несколько фигур, а также выносить близкие Стопы ложными движениями. Фунт резко реагирует на политические события и экономические данные по Великобритании. Наиболее активные движения – на европейской и американской сессиях. – доллар/йена. Японская йена является довольно специфической валютой, может двигаться в противофазе с остальными валютными парами. Йена относится к защитным валютам, поэтому валютная пара имеет тенденцию снижаться во время кризисов и, наоборот, расти, когда на фондовых рынках идет восходящая динамика. Наиболее активна на азиатской сессии. -доллар/канадский доллар. Канадский доллар относят к сырьевым валютам, движение пары коррелирует с динамикой движения цены на нефть. Рост нефти способствует снижению пары, падение нефти дает импульс для роста пары. Наибольшая активность на американской сессии. и NZD/USD – австралийский доллар/доллар США и новозеландский доллар/доллар США. Товарные валюты, очень схожие по манере поведения. Обычно спокойный характер движения, на курс этих пар влияет динамика цен на металлы, сухое молоко. Наиболее активны на азиатской сессии.

Помимо основных валютных пар в торговле активно используются популярные кросс-курсы (валютные пары без участия доллара США):

Популярные экзотические и региональные валютные пары:

Сколько валютных пар использовать в торговле?

У многих трейдеров часто возникает вопрос – сколько валютных пар использовать в торговле? На мой взгляд, есть два основных подхода к количеству валютных пар в зависимости от вашего стиля торговли:

Минимальное количество валютных пар для торговли

Данный подход основан на том, что каждая валютная пара имеет свою специфику поведения, а также свои нюансы, которые можно изучить, сосредоточившись на торговле одной или двумя валютными парами. Посвятив много времени для углубленного изучения поведения конкретной валютной пары, зная все влияющие на нее фундаментальные факторы (важные новости, макроэкономическая статистика) – можно получить некоторое преимущество в торговле.

Большое количество валютных пар для торговли

Этот подход основан на использовании определенных торговых паттернов. Это могут быть фигуры теханализа, свечные комбинации, паттерны Price Action или другие. Научившись находить на графике рабочий торговый паттерн и убедившись в положительной статистике его отработки, можно приступать к торговле. Для этого подхода целесообразно использовать большое количество валютных пар – просматриваем графики и ищем торговые паттерны для совершения сделок.

Критерии для подбора валютной пары

Помочь выбрать валютную пару для торговли может сочетание определенных критериев или характеристик валютных пар. Отличительной особенностью валютного рынка является очень высокая ликвидность, поэтому этот параметр можно не рассматривать, всегда есть спрос и предложение на валюты. Я выделил для себя три важных критерия, на которые следует обратить внимание при подборе валютной пары:

Время наиболее активной торговли

Каждая валютная пара имеет свое определенное время максимальной активности. Это время, когда по валютной паре проходят наибольшие объемы торгов и возможны сильные движения цены. Например, валютные пары USD/JPY, AUD/USD и NZD/USD очень активно торгуются рано утром, во время азиатской торговой сессии.

В это время выходят основные новости, способные оказать сильное влияние на курсы данных валют. Если вы торгуете только в определенный промежуток времени внутри дня – лучше выбирать валютные пары с максимальной активностью именно в это время.

Волатильность

Волатильность – это диапазон колебаний той или иной валютной пары за определенное время, обычно оценивается за дневной период. Соответственно, некоторые валютные пары торгуются в относительно узком диапазоне, а некоторые – наоборот, имеют большой диапазон движения за день.

Чем больше волатильность пары, тем больше возможная прибыль, но и Стопы при этом надо ставить достаточно большие. Тут каждый выбирает, что ему больше подходит – высокая волатильность и большие Стопы, или маленькая волатильность с небольшими Стопами. Для оценки и сравнения волатильности валютных пар можно использовать специальный индикатор – ATR (Average True Range).

Затраты на сделку

Еще одним важным критерием при выборе валютной пары является величина затрат на сделку. На стандартных форекс-счетах затратами является спред – разница между курсом покупки и продажи. На продвинутых ECN-счетах спред минимальный, но есть еще небольшая комиссия за торговый оборот. Как правило, наименьший спред – у основных валютных пар, у кросс-курсов спред немного больше, а у экзотических валютных пар спред повышенный.

Заключение

Подбор валютной пары для торговли – это процесс достаточно индивидуальный, он во многом зависит от личных предпочтений. Начинающим трейдерам лучше сначала присмотреться к основным, наиболее популярным парам. Сосредоточиться на одной валютной паре или торговать сразу несколько – зависит от вашего стиля торговли. Три важных критерия – время активной торговли, волатильность и затраты на сделку – помогут подобрать валютную пару для торговли.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Как устроен Forex и нужен ли он

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.

Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

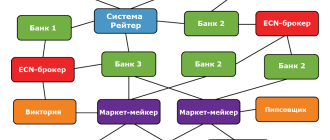

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так:

Система риск-менеджмента, установленная на «фирме» ( зарегистрированной на BVI или Каймановых островах), очень хорошо считает риски и отправляет на реальный внебиржевой рынок не все клиентские ордера, а только их агрегированную составляющую, превышающую определенный размер. А остальные ордера фирма сводит с противоположными ордерами, полученными от других клиентов. Т.е., если у вас будет ордер на 10 тысяч долларов, то он будет исполнен вам внутри самого форекс-брокера, если на 100 тысяч долларов, то он будет исполнен – ее контрагентом, крупным международным банком, который возьмет этот ордер на свою позицию. А вот если у вас будет ордер на 1 миллион долларов, то он непременно будет отправлен «на биржу» и исполнен только там.

Это, конечно, не соответствует действительности. Ни один форекс-брокер практически никогда не выводит «сделки» своих клиентов на открытый рынок, будь то мифическая биржа или партнер — контрагент — крупный международный банк или внебиржевой рынок, потому как знает, что условия игры таковы, что клиент рано или поздно проиграет. Следовательно, выводить сделки на рынок нет никакой надобности.

А кто же становится в этом случае второй стороной по сделкам? Где искать контрагента? Далеко ходить не надо – сам форекс-брокер и есть вторая сторона сделки.

Таким образом, заключив договор с форекс-брокером, принеся ему деньги, клиент будет совершать сделки с самим форекс-брокером. В этом случае любой проигрыш клиента – это выигрыш форекс-брокера, а любой выигрыш клиента – это проигрыш форекс-брокера. А в проигрыше он, как раз заинтересован меньше всего.

Следующее заблуждение, которое упорно пытаются укоренить в головах простых людей форекс-брокеры, состоит в том, что на движениях котировок валют можно очень хорошо заработать. Если только правильно угадать направление движения курса. Но, так ли это?

Можно ли заработать на форексе?

Стандартный пример, приводимый сотрудниками форекс-брокера, состоит в следующем. Рассмотрим график, изображенный на рисунке ниже, где изображено движение курса евро-доллар.

Если бы клиент продал 25 октября 2011 года 1 млн евро по цене 1.390 EUR/USD, а 22 декабря этого же года выкупил этот миллион по цене 1.310 EUR/USD, так как это показано на рисунке, то полученная им прибыль составила бы 80 тысяч долларов. Хорошие деньги, не правда ли? Эти 80,000$ были бы получены на вложенные в сделку 1 390 000 $, что за два неполных месяца дало бы доходность в размере 36% годовых. Неплохо?

Да, неплохо. Беда в том, что у среднего российского инвестора нет таких денег. «Не беда, — отвечает ему форекс-брокер: я дам вам свое плечо!

Вам не нужно иметь миллион на счете. Достаточно всего 10 000$. Тогда с плечом 100 вы сможете покупать и продавать лоты в размере до 1 млн. долларов. А с плечом 150 – до полутора миллионов». Так говорит форекс-брокер. Это означает, что при наличии плеча 100, вы должны считать доход не на вложенные 1 390 000 $, а на сумму в 100 раз меньше. Это, естественно, увеличивает доходность в 100 раз и дает фантастические 3 600% годовых. Это фантастика – скажет вам любой человек работающий на финансовом рынке. И будет прав.

Что означает плечо на самом деле?

Посмотрим, что означает плечо на деле. Средняя ежедневная флуктуация цен на валютную пару евро-доллар составляет по результатам торгов последнего года (с 01 апреля 2011 года по 29 марта 2012 года.) 0.28%. Это означает, что ваша инвестиция в 1 390 000 долларов ежедневно испытывает средние колебания стоимости в размере около 4 тысяч долларов то в плюс, то в минус. Это же означает, что достаточно приблизительно двух с половиной дней среднего неблагоприятного движения для вас в одну сторону, чтобы от счета в 10 тысяч долларов не осталось ровно ничего. Позиция ваша будет закрыта, невзирая на то, что в будущем вы, возможно, могли бы получить прибыль. Таковы правила.

[При достижении критического уровня убытков по открытой позиции клиента, брокер имеет право закрыть ее по текущей рыночной цене в принудительном порядке. ]

В рассмотренном случае, когда клиент имеет счет в 10 000 долларов и плечо 100, курсу валюты достаточно измениться всего на 0.01 (0.01=100 пипсов = 1 фигура, 1% = 1/плечо), т.е. с 1.390 до 1.400, чтобы ваша позиция была принудительно ликвидирована форекс-брокером и вы остались без денег. При плече 50 ситуация несколько лучше. Цены должны измениться в неблагоприятную сторону уже не на 1%, а на 2%=1/50, что составляет 200 пипсов или две фигуры, выражаясь терминологией валютных спекулянтов. Однако, даже в этом случае, ваша позиция была бы закрыта спустя всего лишь два дня. Движение цен на фигуру или на две – это не такое уж и редкое событие на рынке форекс.

Тот факт, что на рынке форекс с плечом более 20 практически невозможно заработать, даже правильно предугадав направление движения валютного курса в средне и долгосрочной перспективе, к сожалению, есть статистический факт, следующий из простого математического моделирования движения курса. При этом абсолютно не важно: предполагаете ли вы это движение курсов на микро-уровне фрактальным или чисто броуновским.

Печальность этого факта вытекает из случайности процесса ценообразования с одной стороны и ограниченности ваших ресурсов при работе с плечом – с другой. В какую бы сторону вы ни открыли позицию при торговле с плечом – рано или поздно вы проиграете все свои деньги. И никакой риск-менеджмент, никакой мани-менеджмент от этой катастрофы не спасает. Вопрос может быть поставлен лишь такой: с какой вероятностью и за какое время происходит полная потеря всех средств.

Чем больше плечо – тем больше вероятность проигрыша и тем меньше время, нужное для реализации этого неблагоприятного события.

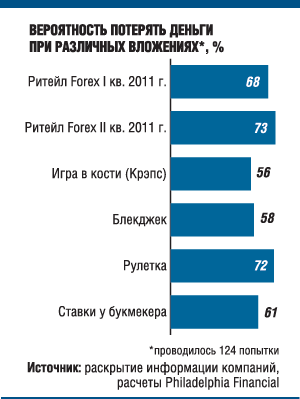

Полный аналог торговли с плечом 2 на валютном рынке – игра в казино на рулетке. Если вы не остановитесь, то рано или поздно возникнет последовательность событий, когда вы проиграете все принесенные с собой средства, а также все заработанные перед этим, не зависимо от того, какую вы используете стратегию игры.

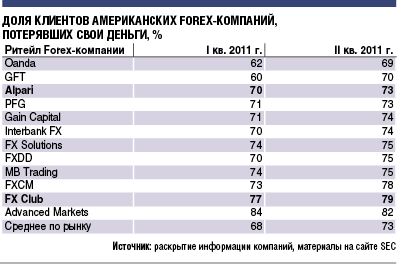

Согласно материалам, размещенным на сайте РБК-Daily и ссылающимся на исследования компании Philadelphia Financial, клиенты форекс-брокеров расстаются со своими деньгами со скоростью 60-80% в квартал.

Это означает, что порядка 70% средств, принесенных клиентами в течение 3х месяцев перекочевывают в карманы владельцев форекс-брокеров. Эта рентабельность ничем не хуже рентабельности казино, где вероятность выигрыша клиентами даже выше, что и демонстрирует нижеприведенный рисунок:

А нужен ли вообще форекс?

Вообще говоря, конечно нужен, каким бы казино он ни казался. Но только нужен реальный форекс, где происходит реальный обмен одних валют на другие. Зачем? Для совершения экспортно-импортных операций, для инвестиционной и торговой деятельности в глобальном масштабе типа carry trade и др., для хеджирования рисков, для совершения инвестиций в валюты. Однако с этими операциями отлично справляются банки, оказывающие услуги своим клиентам по совершению конверсионных операций. Совершают они их как на межбанковском внебиржевом рынке, так и на валютных биржах.

Более того, либерализация валютного законодательства в России позволила с 01 января 2012 года участвовать в валютных торгах не только уполномоченным банкам с валютной лицензией, но и другим лицам.

Двигаясь в этом направлении, ведущая биржа страны ОАО «Московская биржа» открыла в феврале 2012 года двухуровневый доступ для физических лиц на свой валютный рынок. При этом:

- действительно, заключаются сделки по покупке или продаже иностранной валюты либо за рубли, либо за доллары США,

- известно место совершения сделок – биржа,

- известен контрагент по каждой совершенной сделке – это центральный контрагент, т.е. сама биржа, которая встает между покупателем и продавцом, и обеим сторонам гарантирует исполнение заключенной сделки,

- известны права и обязанности каждой из сторон по сделке,

- известны юридические последствия по каждой заключенной сделке,

- существует ясный порядок совершения и исполнения этих сделок,

- а также действуют вполне определенные правила учета таких сделок биржевыми посредниками и расчетов по ним.

Казалось бы, многие вопросы регулирования этого рынка и надзора за теми участниками, которые желают вести реальный бизнес и делать реальные (а не притворные или алеаторные) сделки, — решены.

Так может, стоит двигаться в этом направлении? Тем форекс-брокерам, которые действительно хотят легализоваться, следует лицензироваться как реальным брокерам и цивилизованно вести бизнес, соблюдая действующее законодательство. Прочих пора спросить: «а вы, граждане, собственно, чем тут занимаетесь?»

Источник https://ru.brokers.best/schools/valutnie-pary.html

Источник https://blog.roboforex.com/ru/blog/2020/06/19/kakaya-valyutnaya-para-luchshe-dlya-torgovli-na-foreks/

Источник https://habr.com/ru/company/iticapital/blog/202526/