Ипотечный кризис 2008 года

Прошло 12 лет с того момента как случился ипотечный кризис в США, который стал триггером для наступления мирового финансового кризиса. На сегодняшний день мы стоим на пороге новых экономических потрясений. Каждый новый кризис отличается от прежнего, но всё же лучше знать о причинах и следствиях прошлых событий. Возможно, узнав об ошибках прошлого, вы найдёте для себя идеи, как лучше спланировать свою личную финансовую жизнь в это особенно шаткое время.

Причины ипотечного кризиса в США, 2008 год

Что такое ипотечный кризис, он же ипотечный пузырь? Это мировое финансовое фиаско, сопровождающееся явлениями, названия которых вы наверняка слышали:

- выдача ипотечных кредитов ненадежным заёмщикам

- облигации обеспеченные долговыми обязательствами

- застывшие долговые рынки

- кредитно-дефолтные свопы.

Кого это касается? Каждого. Как же это произошло? А вот как.

С чего зарождался ипотечный кризис: инвесторы и домовладельцы

Финансовый кризис объединил две группы людей: домовладельцев и инвесторов. Домовладельцы – это ипотечные кредиты, инвесторы – деньги.

Ипотечные кредиты – это дома и жилые помещения. Деньги же в этой системе представлены крупными институциональными инвесторами: пенсионными фондами, страховыми компаниями, суверенными фондами, фондами взаимных инвестиций и так далее. Эти две группы связаны между собой финансовой системой. Кучей банкиров и брокеров, которых принято называть Уолл-Стрит (Wall Street). Однако существует и прямая связь между финансовым сектором и домовладельцами, так называемыми Мэйн-стрит (Main Street). Чтобы понять как это всё завязалось, начнём распутывать историю с самого начала.

Давным-давно инвесторы сидели на своих кучах денег и оглядывались по сторонам, в поисках объектов для инвестиций, чтобы превратить свои кучи в еще большее количество денег. Обычно они обращались в Федеральную резервную систему США (Federal Reserve System, ФРС, Федеральный резерв, FED), где покупали казначейские облигации, которые считались наиболее безопасной инвестицией. Но, крах доткомов в 2002 году и события 11 сентября привели к тому, что председатель ФРС Алан Гринспен, чтобы поддержать экономику, снизил ключевую учётную ставку до 1%. А 1% годовых – это очень слабая прибыль на инвестицию и инвесторы сказали: «Спасибо, не надо».

С другой стороны это означало, что инвесторы могут занимать у ФРС всего под 1%. Добавьте сюда интерес со стороны банков Китая, Японии и Среднего Востока. Это время стало называться эпохой дешевых кредитов. Банки стали легко занимать деньги, а некоторых даже охватила лихорадка из-за кредитного рычага.

Кредитный рычаг – это использование заёмных средств, с целью многократного усиления эффективности сделки. Вот как это работает. В обычной сделке некто с 10 000$ покупает ящик стоимостью 10 000$ и продаёт другому за 11 000$, прибыль 1 000$. Неплохая сделка, но используя рычаг, некто с 10 000$ может одолжить дополнительно 990 000$ и в результате получить 1 000 000$. Затем он идёт и на 1 000 000$ покупает 100 ящиков, продав кому-то за 1 100 000$, некто возвращает банку 990 000$ и 10 000$ сверху, как процент по кредиту. Итого, вместо прибыли в 1 000$ получено прибыли 90 000$, в 90 раз больше чем без левериджа (leverage), действия рычага. Кредитный рычаг превращает неплохую сделку в сногсшибательную сделку. Именно так банки и делают большие деньги.

Итак, Уолл-Стрит (Wall Street) начинает занимать неограниченные объёмы денег, совершать сногсшибательные сделки и становится фантастически богатым, после чего возвращает заёмные деньги обратно.

Инвесторы видят это и тоже хотят участвовать. Уолл-Стрит приходит идея: «Почему бы не связать инвесторов с домовладельцами через ипотеку?».

Вот как это работает. Семья хочет своё жильё, она накапливает на первоначальный взнос и обращается к ипотечному брокеру. Брокер сводит семью с ипотечным кредитором, который выдаёт ипотечный кредит, то есть кредит под залог жилья. Брокер получает вкусные комиссионные, семья покупает дом и становится домовладельцем. Это замечательно, так как цена на недвижимость похоже будет расти вечно! В общем, выгодно всем.

Однажды ипотечному кредитору, выдавшему ипотечный кредит, звонит банкир из инвестиционного банка и говорит, что хочет купить у него эту ипотеку. Ипотечный кредитор продаёт ее за хорошие деньги. Инвестиционный банк после этого занимает много денег и покупает на них тысячи подобных ипотечных обязательств, а затем складывает их в одну маленькую коробку. Это значит, что с этого момента он ежемесячно получает платежи от тысяч домовладельцев по обязательствам, что лежат в коробке.

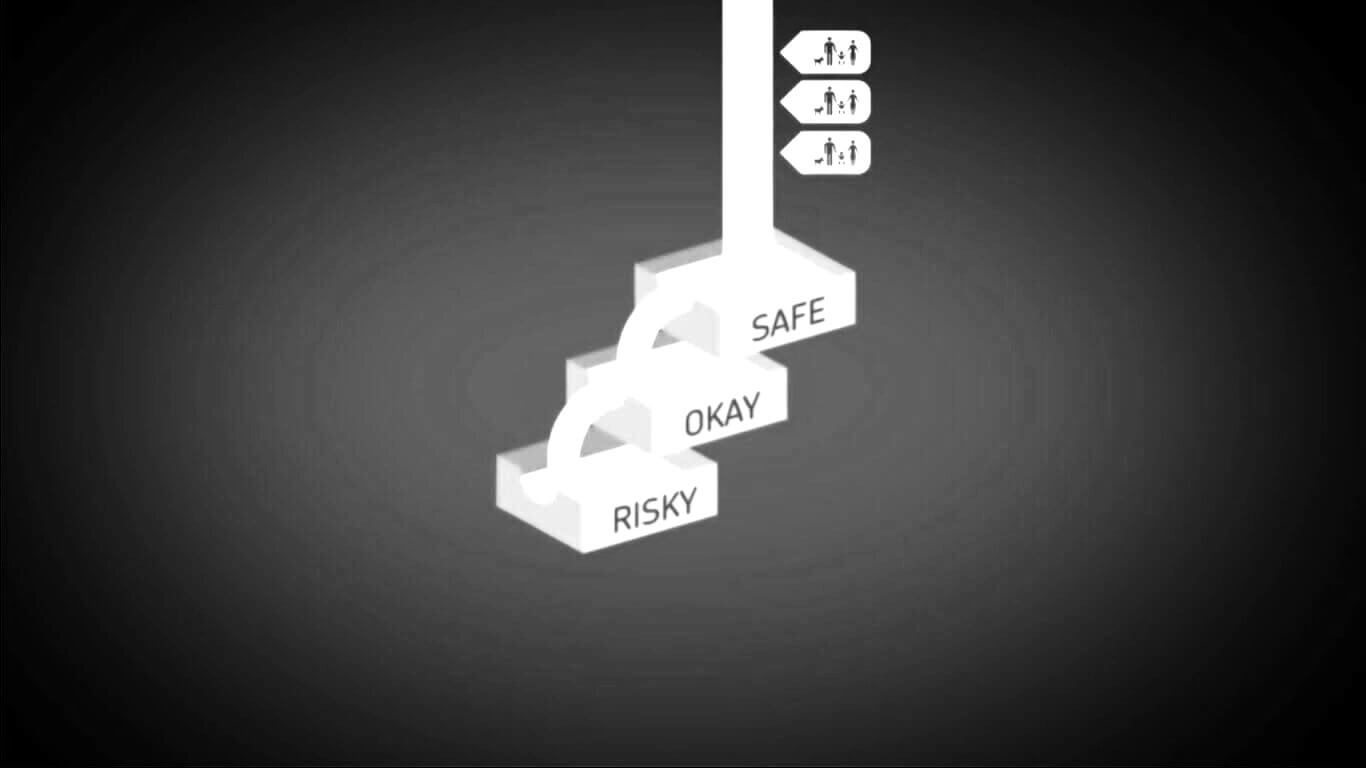

Инвестиционный банкир с помощью умников-советников делит коробку с ипотечными обязательствами на 3 части: безопасную, нормальную и рискованную. Затем он соединяет 3 части и называет их «Обеспеченные долговые обязательства» (Collateralized debt obligations, CDO).

Эти облигации работают, как каскад из трёх лотков. По мере поступления денег, верхний лоток, безопасный, наполняется первым. Денежный поток переливается в следующий, нормальный. После наполнения нормального, то что осталось достаётся рискованному. Деньги поступают от домовладельцев, платящих по ипотеке.

Если кто-то из них не платит и объявляет дефолт по своим обязательствам, денежный поток уменьшается и лоток рискованных облигаций может остаться пустым. Это делает рискованные облигации ещё более рискованными, зато безопасные более безопасными. В качестве компенсации за покупку рискованных облигаций предлагается более высокая процентная ставка 10%. В то время безопасные облигации отдаются по более низкой ставке – 4%, немного, но всё равно очень привлекательно.

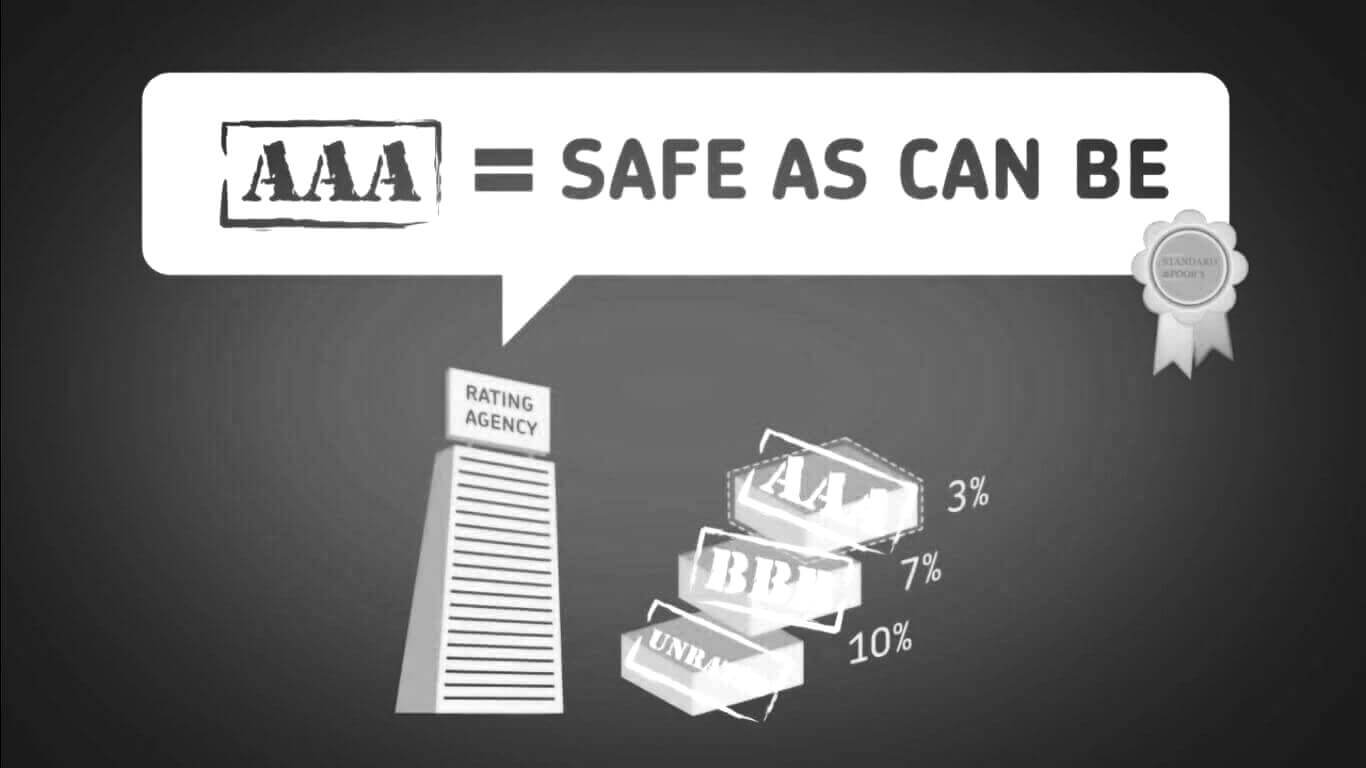

Чтобы еще больше снизить риск по безопасным облигациям банки страхуют их с помощью кредитных дефолтных свопов (CDS, credit default swap). Банки делают это для того, чтобы рейтинговые агентства усилили облигации своим авторитетом.

- Рейтинг AAA значит, что облигация безопасна на столько, на сколько это возможно.

- BBB тоже очень не плохо.

- Ну, а нижний слой UNRATED, рискованные облигации, остаются без пометки.

Рейтинг AAA помогает инвестиционному банкиру продавать безопасные облигации инвесторам, которые ищут самый безопасный вариант инвестиций. Облигации со средней доходностью продаются другим банкирам, а рискованные облигации хедж-фондам (hedge fund), охотникам за рисками.

Инвестбанкир делает миллионы, он погашает свои займы, на которые накупил ипотечных бумаг. Все опять счастливы. Инвесторы нашли более прибыльный объект для инвестиций, чем облигации ФРС (1%). Им так хорошо, что они готовы купить ещё больше облигаций обеспеченных долговыми обязательствами. Поэтому инвестбанкир звонит своему другу, ипотечному кредитору, и просит новых ипотечных бумаг для создания новых облигаций. Тот звонит ипотечному агенту, чтобы тот подыскал новых клиентов, но таких уже нет. Все кто отвечал стандартам ипотечного заёмщика уже взяли ипотеку.

Момент, когда что-то пошло не так

Тут появляется новая идея. Когда домовладелец объявляет себя неспособным платить по ипотеке, дом переходит в собственность ипотечного кредитора. А недвижимость, как мы помним, постоянно растёт в цене. Заёмщики стали добавлять риск к ипотечным кредитам. Теперь для их получения не нужен ни первоначальный взнос, ни подтверждение постоянного дохода, никакие документы вообще. То есть получилось вот что. Вместо выдачи займов ответственным домовладельцам, так называемых «Стандартных ипотечных кредитов», брокеры начали кредитовать менее ответственных людей. Такие займы получили название «Высокорискованные ипотеки» и это стало переломной точкой.

Как и раньше, брокер сводит семью с ипотечным кредитором и получает комиссию. Семья получает кредит и покупает большой дом. Кредитор продаёт ипотечное обязательство инвестиционному банкиру, который на его основе выпускает облигации, продаваемые инвесторам и всем желающим. Схема работает как часы и делает богаче каждого, никто не беспокоится, ведь как только вы продали ипотечное обязательство следующему по цепочке, все риски уже на нём. Таким образом, перепродавая риск, все богатели. Словно перебрасываясь друг с другом бомбой с зажженным фитилём.

Результат выдачи высокорискованных ипотек

Неудивительно, что однажды наступает день, когда домовладелец перестаёт платить по ипотеке и дом переходит к инвестиционному банкиру. Теперь у банкира меньше на один ежемесячный платёж, но зато есть дом. Не беда, банкир выставляет дом на продажу. Но с каждым месяцем всё больше и больше платежей превращаются в дома. По мере увеличения на рынке количества домов на продажу, предложение начинает превышать спрос. Цены на недвижимость перестают расти, и более того они падают.

Возникает интересная ситуация с добросовестными владельцами. Все дома по соседству продаются, а цена на собственный дом падает. Они задаются вопросом, зачем выплачивать 300 000$ если сегодня он стоит 90 000$. Это нонсенс и они прекращают платить по ипотеке, даже если такая возможность у них есть.

Это происходит по всей стране, цены рушатся и инвестиционный банкир теперь владеет множеством падающих в цене домов. Он звонит своему дружку инвестору и предлагает купить новые облигации, но инвестор – не дурак и говорит: «Нет, спасибо». Он понимает, что поток ипотечных платежей теперь в лучшем случае капает, а не течёт рекой. Инвестиционный банкир лихорадочно обзванивает всех кого можно, но никто не хочет покупать его мусор. Инвестиционный банкир в ужасе, он занял миллионы, а то и миллиарды долларов под этот мусор и теперь не может рассчитаться по долгам. Чтобы он не делал, от мусора ему не избавиться. Но он не одинок, у инвесторов на руках тысячи таких бомб. Ипотечный кредитор пытается продать инвестбанкиру новые ипотечные кредиты, но тому уже не до них. Ипотечного брокера увольняют. Вся финансовая система оказывается замороженной и над ней сгущается мгла. Начинается цепь банкротств.

Но это ещё не всё. Инвесторы звонят домовладельцам и говорят, что их вложения сгорели, так мы видим, как замыкается круг. Добро пожаловать в ипотечный кризис, а следом и в мировой финансовый.

Сейчас 2020 год. Американцы за второй квартал набрали ипотечных кредитов на 1,1 триллион долларов, этот показатель превысил ипотечный кризис 2008 года. Карантинные меры во всём мире снизили экономическую активность. Снижение ключевых ставок Центральных банков во всём мире позволяет выдавать более дешевые кредиты, чем и пользуется население. Выросли не только ипотечные кредиты, но и автомобильные, и потребительские.

Никто не знает, что из этого выйдет. Но не стоит забывать о причинах мирового кризиса 2008 года, когда закредитованное население не смогло платить по долгам. Мы не знаем, сколько волн вируса нам придётся пережить, карантинные ограничения, банкротства, сокращения на работе и как следствие всего этого – неспособность платить по кредитам и изъятие имущества.

Поделитесь в комментариях, насколько готовы к экономическому коллапсу? Приняли какие-то меры относительно личного бюджета или думаете решать проблемы по мере их поступления?

Источник: Текст составлен с опорой на ролик Джонатана Джарвиса, который предложил свою версию изложения сути кризисных событий 2007-2008 годов в Америке. Перевод сделан независимым проектом о форекс «Белый Воротничок» для жителей России и Украины, которых кризис рынка недвижимости также не обошел стороной.

Пузырь на рынке недвижимости. Возможно ли повторение 2008 года?

Многие инвесторы сейчас ищут возможности на рынке недвижимости. Но ситуация на нем этим летом напоминает то, что происходило перед мировым финансовым кризисом. Перед тем как совершить сделку, стоит иметь в виду, что сейчас этот рынок — один из самых «перегретых» в мире.

Эта статья была написана специально для рассылки Bell.Инвестиции. Подписывайтесь!

Портал мэра и правительства Москвы @

Как на рынке жилья образовался «пузырь»

На протяжении более чем десяти лет стоимость недвижимости по всему миру росла благодаря низким ставкам. В последние годы к этому добавились массивные фискальные стимулы, которые развитые страны ввели в ответ на пандемию, а также рост спроса из-за перехода на удаленную работу и ограниченное предложение. К примеру, в Австралии и Новой Зеландии цены на недвижимость в 2021 году выросли более чем на 20%.

В США индекс Кейса-Шиллера, измеряющий средние цены на жилье в 20 крупнейших городах, в прошлом году вырос на максимальные с 1987 года 18,8%. При этом продажи оказались рекордными за последние 15 лет, а скорость, с которой сделки проходили, — максимальная за всю историю. Медианное время между появлением жилья на рынке и заключением контракта в отдельные месяцы составляло около недели. И все это при том, что покупка жилья — одно из самых ответственных решений в жизни, отмечала The Wall Street Journal, описывая ситуацию как «национальный жилищный бум».

Как итог — во многих странах рынок жилья оказался в состоянии «пузыря», пишет Bloomberg. Анализ, проведенный Bloomberg Economics в 19 странах ОЭСР, показал, что отношение стоимости жилья к рентным платежам, а также к доходам сейчас во многих странах выше, чем перед мировым финансовым кризисом. Наиболее «перегрет» рынок в Новой Зеландии, а также в некоторых странах, популярных среди россиян с точки зрения покупки недвижимости, — Чехии, Португалии, Австрии и др. Россия оказалась в списке на 9-м месте.

Рост ставок по ипотечным кредитам затрудняет рефинансирование уже взятых кредитов, а также снижает спрос, что может способствовать снижению цен на жилье. Например, в Новой Зеландии цены с ноября к июню уже снизились на 6%. Также они снижаются в Канаде, Австралии и Швеции, говорится в отчете Goldman Sachs (есть у The Bell).

В США рост ставок уже привел к росту ставок по ипотечным кредитам: ставки по типовым 30-летним займам за последний год выросли более чем на 300 базисных пунктов (б. п.) и достигли 6%, приближаясь к уровню 2006 года. Это самый быстрый рост за последние 50 лет, пишет Bloomberg со ссылкой на данные Freddie Mac.

Рост ставок на 100 б. п. приводит к снижению цен в США на 2,6% в течение последующих 10 кварталов, в других странах — на 1,7%, подсчитали аналитики Goldman Sachs. МВФ в октябре 2021-го предупреждал, что в наихудшем сценарии цены на недвижимость в развитых странах могут упасть на 14% от своих пиков, в развивающихся — на 22%.

Но во многих странах цены пока даже не начали снижаться. К примеру, в Чехии (второе место в рейтинге самых больших пузырей), где инфляция в годовом выражении в мае превысила 16%, ЦБ был вынужден повысить ставки до максимального с 1999 года уровня. Однако рынок недвижимости поддерживают высокий спрос со стороны экспатов, «уникально» сложные правила получения разрешений на строительство, а также то, что в условиях роста инфляции недвижимость в Чехии традиционно рассматривается как способ защиты от нее, отмечает Bloomberg.

Стоит ли ждать повторения 2008 года?

В условиях рисков скатывания глобальной экономики в рецессию падение цен на жилье может серьезно ударить по благосостоянию домохозяйств, подорвать потребительскую уверенность и усилить падение экономики. «Десятилетие количественного смягчения разогрело рынки жилья, и теперь мы, возможно, скоро вступим в обратную стадию цикла», — сказал Bloomberg Роб Суббараман из Nomura Holdings.

В марте 2022-го Банк международных расчетов предупредил о риске падения цен: многие рецессии, происходившие в развитых странах с 1980-х, совпадали по времени с падением цен на жилье, следовавшим за кредитным бумом. Опасность такого падения для макрофинансовой стабильности в мае признал и Европейский центральный банк. По модели регулятора, падение цен на жилье на 1% может привести к снижению ВВП на 0,2% в течение двух лет.

Однако, по мнению большинства экономистов, падение рынка недвижимости наподобие того, что было в 2008 году, сейчас все же маловероятно, пишет The Economist. Стандарты выдачи займов строже, сбережения домохозяйства находятся на высоком уровне. Кроме того, во многих странах все еще не хватает жилья, а безработица находится на низком уровне.

Среди рисков — более серьезное ужесточение, чем сейчас того ожидают рынки, отмечают в Goldman Sachs. The Economist составил рейтинг стран с наибольшими рисками падения стоимости жилья. В расчете издание учитывало несколько факторов:

1. Доля домохозяйств, имеющих ипотечные кредиты. Падение ставок привело к росту заимствований, а в некоторых странах этому способствовали фискальные стимулы, как, например, освобождение от налогов для арендодателей в Швеции. А в Венгрии премьер-министр Виктор Орбан ввел льготы на покупку жилья для стимулирования рождаемости.

В Норвегии и Швеции на ипотечные займы приходится треть всех активов банковской системы, в Дании — 50%, что при росте неплатежей может угрожать финансовой системе.

В других странах Европы ситуация лучше. В Центральной и Восточной Европе низкие цены на недвижимость в 1990-е годы способствовали тому, что жильем владеют многие: к примеру, в Литве и Румынии более 80% домохозяйств владеют недвижимостью напрямую. В южной Европе, в том числе в Испании и Италии, ипотечные кредиты не так распространены, так как жилье зачастую наследуется. В Германии широко распространена аренда жилья, а в Швеции действуют строгие правила в отношении аренды, что стимулирует покупать жилье, пишет The Economist.

2. Структура ипотечных кредитов. Несмотря на то что доля ипотечных кредитов с плавающими ставками сейчас гораздо ниже, чем в 2000-е, в некоторых странах, как, например, в Финляндии, этот показатель сейчас составляет почти 100%. Чем больше этот показатель, тем больший риск представляет рост ставок.

Хотя имеет значение период, в течение которого ставки фиксированы: к примеру, в Новой Зеландии ставка по ⅗ ипотечных кредитов фиксирована на один год, а в США ставки обычно фиксируются на 20–30 лет.

3. Уровень долговой нагрузки домохозяйств. К примеру, в ЕЦБ в феврале предупреждали о высокой закредитованности в Дании, Норвегии, Швеции, Люксембурге и Нидерландах.

В итоге наибольший риск снижения стоимости жилья, по расчетам The Economist, — в Швеции, Нидерландах и Новой Зеландии. Правда, в их выборку попали только 20 стран, в основном европейских.

Как оценивать справедливость стоимости жилья

Инвесторы подходят к оценке жилья как к оценке акций, дисконтируя будущие рентные платежи. Нобелевский лауреат по экономике Роберт Шиллер, предсказавший пузырь на рынке жилья в 2000-е (а также пузырь доткомов), отмечал, что пузырь на рынке жилья возникает в том случае, если покупатели думают, что цены будут расти до бесконечности. Шиллер указывал, что отношение цены к рентным платежам за год (P/R) исторически колеблется в диапазоне между 10 и 15.

Как и в случае с мультипликатором P/E для оценки фондовых рынков, низкие ставки могут приводить к завышению показателя P/R. Оптимисты также указывают на то, что существуют и фундаментальные факторы, которые приводят к росту справедливой стоимости жилья: например, большее внимание людей к жилищным условиям из-за удаленки, дефицит жилья во многих развитых странах (в 11 развитых экономиках уровень ввода жилья на душу населения находится на уровне 1960-х годов).

Bloomberg приводит нормализованные данные P/R (относительно какого периода времени — неизвестно, об этом не говорится и в оригинале исследования, авторы которого на запрос The Bell не ответили). Чтобы самостоятельно оценить текущий P/R жилья, можно воспользоваться несколькими данными:

— В России — это карта окупаемости жилья от Яндекс.Недвижимости. К примеру, по ней видно, что P/R в центре Москвы может достигать 80, а в спальных районах — 10–20.

— В мире — данные краудсорсингового сайта Numbeo.com. Согласно его данным, P/R в Израиле в центральной части городов составляет 37, в Сербии и Германии — 33 и т. д.

Инвесторы, которые покупают недвижимость по ценам, намного превосходящим исторически средние, ставят на то, что в «этот раз все будет по-другому».

Ипотечный кризис в США в 2008 году: причины и последствия

Американский ипотечный кризис 2007-2008 гг. – крах рынка недвижимости, а также всех ценных бумаг, связанных с ним. По своим разрушительным масштабам его сравнивают с Великой депрессией тридцатых годов прошлого века. Соединенные Штаты Америки – государство, от финансовой деятельности которого зависит стабильность во всем капиталистическом мире. Поэтому ипотечный кризис в США стал первым звеном обвала мировой экономики. И наша страна не осталась в стороне. Россия также пострадала от мирового кризиса. Причины ипотечного кризиса в США, а также его последствия для мировой экономики разберем подробно в данной статье. Но сначала немного о понятии с точки зрения экономической теории.

Понятие

Ипотечный кризис 2008 года в США – обвал рынка недвижимости вследствие увеличения просрочек и невыплат по высокорискованным ипотечным кредитам. Он сопровождался массовым изъятием недвижимости в пользу банков и кредитных организаций. Этот кризис многие видные экономисты называют «аферой века». Со времен Великой депрессии американские ценные бумаги не обесценивались с такой стремительной скоростью, что привело к сильнейшему падению биржевой активности.

Ипотечный кризис в США привел к массовому банкротству крупнейших мировых инвестиционных банков, страховых компаний. Следовательно, это и стало началом конца неокапиталистической системы мира, которая была сформирована к двадцать первому веку. Последствия этого события не преодолены и до настоящего времени, а Россия и вовсе не может вернуться на докризисные показатели экономического развития. Поэтому справедливо можно отметить тот факт, что ипотечный кризис в США 2008 года завершил эпоху мирового классического капитализма в том виде, в котором он был до этого. Весь мир понял, что банкиры, трейдеры и биржевики без вмешательства государства не способны саморегулироваться.

Общие черты с Великой депрессией

Если сравнить ипотечный кризис в США 2008 года и Великую депрессию, то можно найти две общие черты между этими двумя потрясениями:

- Чрезмерные спекулятивные действия в биржевых и банковских сферах. Фактически получалось то, что весь финансовый сектор обслуживал исключительно игру на бирже, т. е. все участники рынка заинтересованы не в развитии реальных секторов экономики, а в развитии «виртуальных сфер», которые были оторваны от реального положения дел в экономике.

- Запоздалая реакция государственных и контролирующих органов на кризисные явления. Существуют теории, что по тем или иным причинам это происходило целенаправленно. Ради личной заинтересованности финансовые регуляторы и контролирующие инстанции закрывали глаза на явные следы нездоровой ситуации на рынке и не предпринимали никаких мер для корректирования экономического курса.

Уоррен Баффет о кризисе

Крупнейший мировой инвестор Уоррен Баффет назвал ипотечный кризис 2008 года в США самым большим спекулятивным рыночным пузырем из когда-либо им виденных. Об этом он заявил в 2011 году во время дачи показаний в Комиссии по расследованию причин кризиса. На вопросы Комиссии он заявлял, что вся Америка и весь мир убедили себя в том, что рост цен на недвижимость будет продолжаться вечно и никогда не будет его падения. Такое состояние эйфории и массового психоза не поддается никакому логическому объяснению. Последний раз крупнейшие мировые банкиры и финансовые магнаты пребывали в таком состоянии во время тюльпаномании в Нидерландах в XVII веке.

Причины ипотечного кризиса в США 2008 года

Почему одна из самых стабильных, честных и открытых экономик мира превратилась в финансовую пирамиду? Теорий много. Банкиры обвиняют в этом государство, которое не обеспечило регуляторную политику. Государственные чиновники перекладывают вину в искусственном раздувании «пузыря» на трейдеров и брокеров. Возможно, правы и те, и другие, но помимо этих, практически в каждом исследовании про ипотечный кризис упоминаются еще и следующие причины:

- Рост внешних инвестиций в американскую экономику.

- Изменение в законодательном регулировании банковской системы.

Охарактеризуем подробнее каждый из этих пунктов.

Рост внешних инвестиций

С 2002 по 2005 г. в американскую экономику хлынул огромный поток денег. Он был связан с крупнейшим ценовым бумом на углеводороды. Все экспортеры нефти и газа получили огромные сверхдоходы, которые необходимо было разместить в «тихой гавани» для сохранения. Помимо экспортеров нефти и газа, к подобным целям стремились быстроразвивающиеся страны Азии. В первую очередь Китай.

Влияния внешних инвестиций на кризис

Рост внешних инвестиций, по мнению многих известных экономистов, и спровоцировал ипотечный кризис. Однако как можно связать эти два явления? Они не поддаются никакому логическому объяснению. Однако видные экономисты США выдвинули две теории:

- На конец 2004 года дефицитный баланс США составлял около 6 % ВВП. Из этого следует, что американцы больше потребляли, чем производили. Но и это еще не главное: американцы больше тратили, чем зарабатывали. При огромном денежном притоке из других стран этот баланс приводится в равновесие. Эту теорию поддерживал председатель Федеральной резервной системы Бен Бернанке. Он и вовсе предлагал разбрасывать доллары прямо с вертолета, так как их наблюдалось избыточное количество в американской экономике. Фактически американцы обвинили в раздувании всемирного мирового кризиса не собственных трейдеров, которые искусственно раздули «пузырь», не собственных граждан, которые, не имея достоточно дохода, набирали в ипотеку по несколько дорогостоящих особняков, а третьи страны, которые размещали свои денежные средства в американской экономике.

- Вторая теория основана на целенаправленном привлечении иностранного капитала за счет высокого уровня потребления в США. При падении экспорта оно должно удовлетворяться займами у иностранного производителя.

Отличие первой теории от второй заключается лишь в первопричине. Согласно первой, ипотечный кризис спровоцировался в результате массового чрезмерного потребления, которое было вызвано привлечением иностранного капитала. Согласно второй, привлечение инвестиций, наоборот, было вызвано высоким чрезмерным потреблением. Т. е. в любом случае виноваты третьи страны, которые размещали свои денежные резервы в американской экономике. Пока пенсионеры в Нигерии или России жестко ограничивались в доходах в своих странах, в это время миллионы американцев брали в кредит за счет резервов этих самых стран всё, что им вздумается: дорогие машины, бриллианты, коттеджи. При этом у некоторых не было даже стабильной работы.

США имели к середине двухтысячных годов огромные свободные средства. Инвесторов не удовлетворял низкий процент по казначейским облигациям. Нужен был новый товар, который станет намного выгоднее, но в то же время будет надежным. Таким товаром стала недвижимость.

Изменение в законодательном регулировании банковской системы

Ипотечный кризис в Америке, возможно, и не случился бы, если бы не вторая причина – изменения законодательства в банковской сфере. Дело в том, что американцы очень хорошо усвоили уроки Великой депрессии. Ее причиной были коммерческие банки, которые использовали деньги вкладчиков для покупки ценных бумаг на бирже. Тогда они все время росли в цене, поэтому банки привлекали все свободные средства для этого. Естественно, когда цены пошли вниз, то образовались «бюджетные дыры». Банки фактически спустили все средства вкладчиков на бирже. Ситуация напоминает современные паевые инвестиционные фонды. Инвесторы вкладывают деньги, зная, что компании будут вкладывать их средства в различные акции. Т. е. инвесторы заранее знают о том, что есть риск потерять все, однако прибыль по таким финансовым операциям выше. Ситуация с депозитами несколько иная: люди открывают их ради сохранения своих средств в ущерб возможной выгоде.

После Черного четверга для предотвращения произвола банкиров осенью 1929 года был принят закон Гласса — Стиголла. Согласно ему произошло четкое разделение банков на коммерческие и инвестиционные. Теперь люди четко знали, что коммерческим банкам запрещена торговля ценными бумагами любым способом. Помимо этого, введено обязательное страхование депозитных вкладов в случае разорения банков. Что-то подобное ввело российское правительство после того, как кризис разразился в нашей стране. Но об этом мы поговорим чуть позже.

Итак, кризис ипотечного кредитования мог бы и не наступить, если бы закон Гласса — Стиголла не решились отменить. Дело в том, что объем свободного капитала на рынке США был огромен. По разным оценкам, он составлял от 50 до 70 трлн долларов. Инвестиционные банки были просто не в состоянии освоить эти суммы, и многие средства оказались в коммерческих банках. Последние были в невыгодном положении: инвестиционные банки извлекали прибыль, вкладывая в ипотечные долговые бумаги, с 1982 года ипотечные займы стали выдавать другие коммерческие организации, которые не имеют статуса федеральных банков.

Коммерческие финансовые учреждения начали лоббировать закон, который получил название Грэмма — Лича — Блайли, или Закон о модернизации. Ограничения коммерческим банкам после Великой депрессии были отменены. Теперь банки имели право на создание коммерческих холдингов, которые одновременно могли вести и коммерческую, и инвестиционную, и страховую деятельность. Т. е. фактически принимать депозиты, вкладывать их в высокорискованные инструменты и при этом сами же себя страховать. Схема, гениальная по своей простоте, открывала полный карт-бланш банкам.

Одно лишь это неминуемо могло привести к разрушительным для мировой экономики последствиям. Но и это еще было не всё: одновременно ограничили права государственных регуляторов и контролирующих органов. Фактически ипотечный кризис 2008 года был предрешен этими действиями, так как в этих условия по теории равновесия Нэша каждый будет извлекать максимальную сиюминутную прибыль, не думая о долгосрочных последствиях.

Субстандартное кредитование

Разрешение коммерческим банкам вкладывать средства в ипотечные ценные бумаги в совокупности с ограничениями государственных контролирующих организаций — это еще полбеды. Ситуацию усугубила жадность банкиров. Дело в том, что для одобрения ипотеки у заемщика должно было уходить не более 6-8 % от общего дохода на покрытие ипотеки. Согласимся, что процент довольно приемлемый. Особого давления на личный бюджет он не оказывает. Однако проблема для банкиров была в том, что таким условиям соответствуют слишком мало, с их точки зрения, заемщиков. Было решено понизить планку обязательных требований. Такие кредиты получили название субстандартных, т. е. в переводе на нормальный язык нестандартных или ненормальных.

Виды субстандартных кредитов

Весь цинизм американских банкиров заключался в том, что вводились несколько видов субстандартных кредитов:

- С плавающей процентной ставкой. Он предполагал длительное время уплачивать только основные проценты, а не основную сумму. Подобная схема, к слову сказать, действует в России и сегодня.

- Выбор клиентом варианта оплаты. Замысел этого кредита просто поражает изобретательностью: заемщик сам выбирает сумму ежемесячного взноса, а невыплаченные проценты могут прибавляться к основному долгу. Почти 10 процентов всех ипотечных кредитов было заключено таким образом. По этой схеме любой безработный мог оформить себе в ипотеку огромную виллу на берегу моря за несколько миллионов долларов, платя лишь несколько сотен долларов в месяц. И такие случаи не были редкостью.

- Возможность погашения большей части долга в конце срока. Естественно, что в конце срока не у всех оказывалась на руках нужная сумма и др.

Только лишь эти три схемы ипотечного кредитования могут повергнуть в шок любого экономиста. Но маховик закрутился, и изобретательность только набирала свои обороты. Апофеозом всей системы стали займы без активов и доходов. Т. е. фактически любому безработному бомжу, техасскому переселенцу, многодетной матери-одиночке, живущей на пособие и еле-еле сводящей концы с концами, могли оформить в ипотеку абсолютно любую недвижимость. Эти кредиты получили название «мусорных», так как сами банки понимали, что никто не будет платить по своим обязательствам, но их заинтересованность была не в отдаче, а в выдаче: на каждый ипотечный кредит продавалась долговая бумага, которая просто сметалась на бирже «голодными инвесторами». Банки, выдававшие кредит, имели прибыль именно с них, а не с возврата ипотек. Чтобы это понять, нужно знать процентную ставку по казначейским облигациям – в среднем 0,5-1 % в год и процентную ставку по кредитам – 3-4 % в год. Следовательно, из ипотеки создавались фактически ценные бумаги – деривативы, которые котировались на рынках. Грандиозную аферу с выдачей «мусорных» кредитов никто даже не мог себе представить.

Спекуляция на деривативах – финальных апофеоз ипотечного кредитования

Кульминацией всей этой системы стало поведение биржевых спекулянтов. Деривативы – абсолютно невозвратные ипотечные кредиты, возведенные в ранг ценных бумаг, – показались спекулянтам бесконечным источником прибыли. Получилось так, что деривативы превратились в абсолютно обособленные ценные бумаги, которые начали жить собственной жизнью. Тюльпаномания XVII века в прямом и в переносном смысле этого слова оказалась цветочками по сравнению с аферой 2008 года. В XVII веке на биржах хотя бы торговали цветами, которые все же реальный предмет. Деривативы – это долги, которые никто и никогда не сможет вернуть, но при этом эти долги имеют огромную ценность на биржах. Дальше, как говорится, больше. Под обеспечение деривативов создавались новые ценные бумаги – CDO, под них выпускались новые – CDO на CDO.

Почему стала возможна столь гигантская афера века?

Причин, по которым из ипотечных долгов раздули гигантскую по своим масштабам аферу, было несколько:

- В ней приняли участия сразу несколько экономических субъектов: коммерческие и инвестиционные банки, биржевые брокеры, крупные хедж-фонды, ведущие рейтинговые агентства, страховые компании. Ранее каждый из них занимался своим делом, и они редко пересекались для подобных целей. Получился некий стереотип взаимной гарантии, но на практике каждый выжимал из этого максимум прибыли, не думая о последствиях.

- Ипотечные бумаги превратились в ценные бумаги. Никто не имел опыта работы с ними, не знал о том, каким образом оценивать риски, стратегии и т. д.

- Откровенный сговор банков, крупных хедж-фондов и ведущих рейтинговых агентств. Последние, испытывая конкуренцию на рынке, закрывали глаза на всё, лишь бы клиенты не ушли к конкурентами. На практике сработала теория равновесия Нэша, по которой каждая компания, не доверяя честности конкурента, участвовала в сговоре.

Последствия

Последствия ипотечного кризиса в США были тяжелы. Пострадала вся мировая финансовая система. Человечество за последние четверть века не сомневалось в эффективности капиталистической системы. Многие страны объявили о дефолте, были разорены многие крупнейшие страховые компании и международные банки. Среди них — всемирно известные Lehman Brothers и Bear Stearns. Многие объявили о слиянии. Уменьшились частные накопления и сбережения граждан США. Кризис затронул все сферы экономики США, что повлекло за собой мировой кризис.

Около миллиона американцев были не в состоянии обслуживать кредиты. Они были вынуждены оставить жилье банку. На рынок выбросили огромные фонды недвижимости. Целые улицы и кварталы буквально «вымерли» после кризиса. Около 100 тыс. семей были вынуждены оставить свои дома. Естественно, что цены на недвижимость резко ушли вниз. Далее пострадал строительный сектор экономики, он потянул машиностроение и т. д. Принцип домино распространился на все сферы.

Последствия для нашей страны

Ипотечный кризис в России в 2008 году стал отголоском вышеперечисленных событий. Конечно, у нас не было таких масштабных последствий, как в США. У нас банки заинтересованы в возврате именно кредита, а не в продаже ценных ипотечных бумаг. Для России губительным оказался демпинг цен на недвижимость, так как свободные инвесторы начали покупать значительно подешевевшее жилье в США. Ипотечный кредит в кризис в России оказался под угрозой потому, что американский кризис ударил больше по финансовому сектору нашей страны, чем по недвижимости.

В нашей стране настоящий ипотечный кризис наступил по причине резкой девальвации национальной валюты в 2014 году. В результате стоимость кредита по валютным ипотекам увеличилась в несколько раз. Фактически за один год заемщики потеряли до 15 лет выплат по ипотеке. И государство не собирается помогать пострадавшим гражданам, так как в свое время оно предупреждало их о том, что брать ипотеку нужно в той валюте, в которой получаешь заработную плату.

Источник https://freevilladge.com/mortgage-crisis/

Источник https://thebell.io/puzyr-na-rynke-nedvizhimosti-vozmozhno-li-povtorenie-2008-goda

Источник https://businessman.ru/ipotechnyiy-krizis-v-ssha-v-godu-prichinyi-i-posledstviya.html