Иностранные банки в России 2021 года

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работал в банке и МФО.

- Финансовый аналитик.

- Независимый эксперт. .

Часть потребителей финансовых услуг, при выборе их поставщика, отдают приоритет структурам, капитал которых формируется за счет денег из за рубежа. Поэтому сервис Brobank.ru определил все действующие иностранные банки в России 2021 года, у которых не менее 50% акций принадлежат не отечественному бенефициару. Полный список этих кредитных организаций разделен на отдельные перечни по значимости для российского рынка.

- Сколько иностранных банков в России в 2021 году

- Системно значимые банки России 2021 года с иностранным капиталом

- Крупнейшие иностранные банки в России

- Японские банки в России – список 2021 года

- Немецкие банки в России – полный список 2021 года

- Французские

- Китайские банки в России – список (полный)

- Американские банки в России – полный список

- Остальные кредитные организации

Сколько иностранных банков в России в 2021 году

Сразу важно отметить – число кредитных организаций с зарубежным капиталом не фиксировано. То есть постоянно меняется. Например, за первую половину 2021 года их стало на три меньше. Поэтому приведенные цифры соответствуют моменту публикации материала. Позднее они могут быть скорректированы.

Если опираться на данные, приведенные на сайте ЦБ РФ и ресурсах самих игроков рынка, то иностранных банков в России в 2021 году 55. Это все структуры, у которых зарубежные бенефициары владеют не менее чем 50% долей акций. По итогу это число кредитных организаций составляет долю в 15,99% от всех действующих на сегодня финансовых институтов страны.

Стоит выделить, что сокращение рассматриваемых игроков связано не только с закрытием структуры. Например, как в случае с Банком ПСА Финанс РУС, у которого была аннулирована лицензия в феврале, либо Энергомашбанка – отозвана в июне. Также могут меняться собственники. Например, Совкомбанк в апреле завершил сделку по покупке контрольного пакета акций Банка Восточный. За счет этого доля иностранного капитала у последней структуры стала минимальной.

Если отдельно рассматривать зарубежные кредитные организации, то наибольшее число представителей Японии. С капиталом из этой страны работает шесть игроков отечественного рынка. По пять – из Китая, Германии и Франции. По четыре американских и турецких банка. Три – из Швейцарии.

Учитывая популярность некоторых стран, списки будут разделены по источнику капитала. Отдельно представлены крупнейшие игроки рынка. Полный же перечень без каких бы то ни было разделений представлен в файле ниже. В нем выстроены кредитные организации по объему активов на момент сбора данных.

Системно значимые банки России 2021 года с иностранным капиталом

Четверть от всех системообразующих для отечественного рынка структур – это игроки, у которых конечным бенефициаром является зарубежное лицо. Их ровно 25%. Учитывая, что системно значимых банков в 2021 году двенадцать, соответственно три из них – иностранные.

| Банк | Номер лицензии | Страна конечного бенефициара |

| Райффайзенбанк | 3292 | Австрия |

| Росбанк | 2272 | Франция |

| ЮниКредит Банк | 1 | Италия |

Все три структуры представляют разные страны. В двух случаях иностранцы владеют всем пакетом акций. У Росбанка зарубежным лицам принадлежит его часть. Правда, она настолько существенная, что можно говорить о полном контроле. Ведь доля находится в пределах 99,97%.

Крупнейшие иностранные банки в России

Перечень включает структуры, которые по объему своих активов находятся в ТОП-50 игроков рынка. Естественно, за исключением тех, которые были представлены ранее в списке системно значимых кредитных организаций. Соответствующих этому условию крупнейших банков с иностранным капиталом четыре.

| Банк | Номер лицензии | Страна конечного бенефициара |

| Ситибанк | 2557 | США |

| Хоум Кредит энд Финанс Банк | 316 | Чехия |

| ИНГ Банк | 2495 | Швейцария |

| ОТП Банк | 2766 | Венгрия |

Как и в предшествующем блоке, все структуры из разных стран. Одна – является частично зарубежной. То есть не все 100% акций находятся во владении иностранного лица. Речь идет о замыкающем список игроке рынка. Зарубежным бенефициарам ОТП Банка принадлежит 67,4% капитала.

Отдельно можно отметить, что не все указанные кредитные организации являются универсальными. Так, Хоум Кредит специализируется на работе с физическими лицами. ИНГ Банк, в свою очередь, обслуживает корпоративных клиентов. Американская структура в 2021 году приняла решение перейти на узкопрофильную деятельность – работать только с представителями бизнеса.

Японские банки в России – список 2021 года

Учитывая, что представителей рынка с японским капиталом наибольшее число, они будут в первую очередь представлены в сегментации по государствам. Таких игроков шесть. Две трети из них относительно крупные – находятся в первой сотне рейтинга по объему активов. По этому показателю они и выстроены в списке.

| Банк | Номер лицензии | Страна конечного бенефициара |

| Эм-Ю-Эф-Джи Банк (Евразия) | 3465 | Япония |

| Мидзухо Банк (Москва) | 3337 | Япония |

| Сумитомо Мицуи Рус Банк | 3494 | Япония |

| Тойота Банк | 3470 | Япония |

| МС Банк Рус | 2789 | Япония |

| Эс-Би-Ай Банк | 3185 | Япония |

Универсальный игрок среди этих структур только один – находится на последней позиции. Он предлагает услуги и физлицам, и бизнес-клиентам. Два находящихся над ним банка специализируются на автокредитовании. Причем отдельных собственных брендов – Toyota и Mitsubishi.

Отдельно можно отметить, что пять кредитных организаций являются 100% японскими. Лишь МС Банк Рус располагает в своем капитале отечественными средствами. Иностранных у него большая доля. Она находится в пределах 68,7%.

Немецкие банки в России – полный список 2021 года

На момент сбора данных структур с капиталом из Германии в России числится пять. Четыре – входят в ТОП-100 по объему активов. Еще одна расположена не так далеко – в ТОП-120. То есть все игроки рынка достаточно заметные.

| Банк | Номер лицензии | Страна конечного бенефициара |

| Дойче Банк | 3328 | Германия |

| Коммерцбанк | 3333 | Германия |

| БМВ Банк | 3482 | Германия |

| Фольксваген Банк РУС | 3500 | Германия |

| Мерседес-Бенц Банк Рус | 3473 | Германия |

Все пять кредитных организаций имеют два общих нюанса. Во-первых, участие немецкого бенефициара во всех случаях является полным. То есть 100%. Во-вторых, отсутствуют универсальные структуры. Если они и работают с разными типами клиентов, как например три последних, то нацелены только на один тип услуги – реализация авто в долг.

Французские

В целом на отечественном рынке работает пять структур с капиталом из рассматриваемого государства. В то же время одна уже была представлена – в списке системно значимых игроков рынка. Поэтому текущий перечень будет без нее. Чтобы не дублировать информацию.

| Банк | Номер лицензии | Страна конечного бенефициара |

| РН Банк | 170 | Франция |

| Креди Агриколь КИБ | 1680 | Франция |

| БНП Париба Банк | 3407 | Франция |

| Натиксис Банк | 3390 | Франция |

Как и в случае с Германией, по большей своей части французские иностранные банки в России 2021 года – относительно крупные игроки рынка. Помимо ранее указанной системно значимой кредитной организации, еще три входят в ТОП-100 по объему активов. Замыкающая список – в ТОП-120.

Китайские банки в России – список (полный)

Отечественный банковский сектор включает пять представителей, в капитале которых присутствуют средства из Китая. Две из них относительно заметные – находятся в первой сотне рейтинга по активам.

| Банк | Номер лицензии | Страна конечного бенефициара |

| АйСиБиСи Банк | 3475 | Китай |

| Бэнк Оф Чайна | 2309 | Китай |

| Чайна Констракшн Банк | 3515 | Китай |

| Чайнасельскохозбанк | 3529 | Китай |

| Примтеркомбанк | 21 | Китай |

Полностью китайскими можно считать структуры, указанные на первых четырех строчках. Иностранный капитал у них составляет 100%. У замыкающей перечень – гораздо меньшая дола зарубежных средств. Она находится на уровне 50%.

Американские банки в России – полный список

Один игрок рынка с капиталом из США был указан в списке крупнейших представителей отечественного сектора. Поэтому, чтобы не дублировать сведения, он не будет здесь находится. Таким образом список включает три кредитные организации.

| Банк | Номер лицензии | Страна конечного бенефициара |

| Дж.П. Морган Банк Интернешнл | 2629 | США |

| Голдман Сакс Банк | 3490 | США |

| Америкэн Экспресс Банк | 3460 | США |

Остальные кредитные организации

Оставшиеся 26 коммерческих структур будут представлены единым списком. Места между ними распределены на основе данных об объеме активов на момент составления перечня. Такой принцип принят только для систематизирования представленных сведений.

| Банк | Номер лицензии | Страна конечного бенефициара |

| Кредит Европа Банк | 3311 | Турция |

| Центр-инвест | 2225 | Международная группа |

| Банк Интеза | 2216 | Италия |

| Эйч-эс-би-си Банк | 3290 | Великобритания |

| СЭБ Банк | 3235 | Швеция |

| КЭБ ЭйчЭнБи Банк | 3525 | Корея |

| Банк Кредит Свисс (Москва) | 2494 | Швейцария |

| Ури Банк | 3479 | Корея |

| Денизбанк Москва | 3330 | Турция |

| Джей энд Ти Банк | 3061 | Словакия |

| Москоммерцбанк | 3365 | Казахстан |

| Квантмобаил Банк | 1189 | Казахстан |

| ИШБанк | 2867 | Турция |

| Алеф-Банк | 2119 | Швеция |

| МБА-Москва | 3395 | Азербайджан |

| Зираат Банк (Москва) | 2559 | Турция |

| Азия-Инвест Банк | 3303 | Узбекистан |

| Ю Би Эс Банк | 3463 | Швейцария |

| Коммерческий Индо Банк | 3446 | Индия |

| Икано Банк | 3519 | Нидерланды |

| Первый Инвестиционный Банк | 604 | Болгария |

| Инвестиционный Кооперативный Банк | 1732 | Болгария |

| Акрополь | 3027 | Украина |

| Рента-Банк | 3095 | Израиль |

| Мир Бизнес Банк | 3396 | Иран |

Четыре из представленных в текущие списке структуры – лишь частично иностранные банки в России 2021 года. То есть не все 100% капитала у них зарубежные. Самая существенная доля у Первого инвестиционного Банка – 93,5%. Сопоставимая у Акрополя – 90,3%. Так же заметная у ИК Банка – 88,8. Наименьшая у Центр-инвест – 68,5%.

А как у них? Ипотека за рубежом: от 0 до 28% годовых

Циан.Журнал выяснил, как обстоят дела с ипотекой за границей. Отрицательная ставка — разве такое возможно? А как покупают жилье в тех странах, где ипотека обходится в 28% годовых? Что делать, если живешь в России, но очень хочется приобрести квартирку в Париже на заемные средства?

Россияне пристально наблюдают за ключевой ставкой ЦБ и поведением ипотечных ставок. А что происходит с ипотекой в других странах и под какой процент зарубежные банки выдадут кредит на приобретение жилья за пределами отечества (и выдадут ли)?

Подобрать кредит с оптимальными условиями на Циан.Ипотека

Практически во всем мире ставки, условия выдачи и сроки выплат зависят от индивидуальных особенностей каждой сделки. Одна из самых высоких ставок сейчас — в Аргентине (и это веская причина непопулярности ипотеки). А вот в Дании практикуется даже отрицательная ставка — многие думают, что за пользование деньгами банк будет им еще и приплачивать, но это не совсем так — подобные кредиты устроены немного иначе.

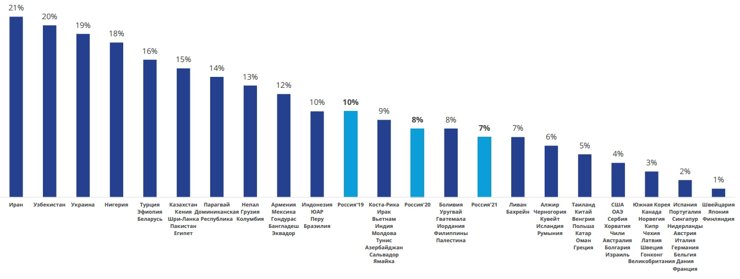

Среднегодовые ипотечные ставки в разных странах

(нажмите на картинку, чтобы увеличить)

Таблица составлена аналитиками Colliers на основе данных, предоставленных Numbeo и ЦБ РФ (могут отличаться от данных, которые приводят Циан.Журналу другие эксперты)

Рейтинг стран по стоимости недвижимости (сокращенная версия)

Страна

Средняя стоимость жилья (1 кв. м)

Страна

Средняя стоимость жилья (1 кв. м)

Средняя зарплата по странам мира в 2020 году

Страна

Средняя зарплата в месяц

Страна

Средняя зарплата в месяц

По данным Международной организации труда

Получается, что лишь в некоторых странах выплата жилищного займа обходится без битвы за выживание — допустим, как в США, где средняя зарплата хотя бы сопоставима со стоимостью жилья, а ипотечная ставка не очень высокая.

Для россиян, не являющихся резидентами иностранных государств, ипотечная ставка отличается от предлагаемой гражданам, но все же удастся взять кредит под невысокий процент — например, в Испании, Латвии, на Кипре или в Болгарии. Но обо всем по порядку.

Аргентина, от 24%

Ипотечная ставка в Аргентине считается одной из самых высоких в мире — около 28% (хотя получится найти предложения и под 24%). При этом срок выплат часто растягивается на десятилетия: выплачивать кредит приходится по 20 лет. В результате переплата получается просто огромной!

«Лично я не знаю никого, кто брал бы ипотеку, но знаю, что банки требуют, чтобы размер ежемесячной выплаты не превышал трети семейного дохода — часто это очень сложно в связке “зарплата — кредит — стоимость жилья”», — говорит жительница Буэнос-Айреса Алена Ф.

Более популярна покупка недвижимости в рассрочку: в этом случае вносится большой первоначальный взнос (на него собирают с миру по нитке — по друзьям, родственникам и знакомым), а остальная сумма выплачивается в течение ближайших нескольких лет. Купленную квартиру на этот период выгоднее всего сдавать в аренду — так не приходится думать, где взять денег на погашение долга.

Если заемщик не справится с выплатой долга, квартиру выставят на аукцион — в этом смысле аргентинская практика мало отличается от мировой.

Черногория, 5–8%

В Черногории ипотека инициируется застройщиком: по его желанию и договоренности с банком ипотеку выдают даже иностранцам — несколько таких примеров наблюдала собеседница Циан.Журнала и жительница города Бар Анна К. При этом, по официальным данным, нерезидентам ипотеку не выдают: видимо, это тот редкий случай, когда «нельзя, но если очень хочется, то можно».

Местные пользуются ипотекой в меру. Довольно распространенный вариант — 5–8% на срок до 20 лет. Владельцы примерно трети квартир в построенном 10 лет назад доме свои кредиты всё еще выплачивают. В основном это моряки и бюджетники: у первых высокий доход, а вторых поддерживает государство, предоставляя гарантии и субсидии, уточняет Анна.

США, 3,5–6%

В США ипотечный рынок очень развит и высококонкурентен. Почти любая покупка недвижимости связана с ипотекой, даже если у покупателей есть наличные: считается, что ставки настолько низкие, что свои средства выгоднее вложить в фондовый рынок.

В качестве первого взноса банки обычно требуют 20% стоимости жилья. Если этой суммы у заемщика нет, придется платить специальную страховку (она защитит банк при дефолте заемщика) — PMI (private mortgage insurance).

«В США масса разновидностей ипотеки, — рассказывает житель Техаса Андрей Зеленев. — Чаще всего берут кредит по фиксированной ставке на 30 или 15 лет. Бывает ипотека с плавающей ставкой ARM (adjustable-rate mortgage) — она меняется в зависимости от ситуации на рынке. Распространены смешанные виды ипотек: 1-ARM, 3-ARM, 5-ARM — это значит, что процент остается фиксированным первый год, первые три года или пять лет, а потом становится плавающим (обычно растет, банк меняет ставку раз в год). У такого типа ипотеки ставка сначала существенно ниже, чем у ипотек с фиксированной ставкой, поэтому он подходит покупателю, который уверен, что продаст жилье через условные пять лет».

Есть и другие варианты. Например, balloon loan (заем «воздушный шар»), или balloon payment mortgage. В этом случае заемщик выплачивает некоторую фиксированную сумму (чаще с низким процентом), но в день Х он должен погасить сразу весь заем. Есть вариант, где выплачиваются только проценты — interest-only mortgage. При этом основной долг никогда не уменьшается. Подобные кредиты берут, когда жилье стоит очень дорого.

Еще есть ипотека с отрицательной амортизацией: заемщик ежемесячно платит небольшую фиксированную сумму (меньшую, чем проценты по обслуживанию ипотеки), а разница добавляется к основному кредиту. Это выгодно на подъеме рынка, когда недвижимость дорожает быстрее, чем долг. После ипотечного кризиса 2008 года выдачу ипотечных кредитов с отрицательной амортизацией в 25 штатах запретили.

Для нерезидентов ставка составит 5–7%, но получить ипотеку будет крайне сложно.

Великобритания, от 1,73%

Один из существенных недостатков получения ипотеки в Великобритании — необходимость приносить справку о своем годовом доходе, причем даже высокий доход не всегда гарантирует выдачу займа. Банки скрупулезно считают детей заемщика и подозрительно относятся к другим кредитам — например, на автомобиль, поясняет Лидия Р.

«Для покупки жилья британское правительство разработало специальную программу Help to Buy (правда, она скоро закрывается). Программа рассчитана на 15 лет и субсидирует небольшую часть займа. Впоследствии ее надо будет вернуть, но в момент получения ипотеки дополнительная сумма всегда кстати — например, чтобы увеличить первоначальный взнос», — комментирует наша собеседница.

В Великобритании существует два типа ипотечных кредитов: buy-to-let (впоследствии собственник будет сдавать эту недвижимость в аренду) и residential mortage (заемщик планирует жить в купленной квартире сам).

В зависимости от цели покупки устанавливается и процентная ставка, причем банк будет внимательно следить, чтобы договоренности соблюдались, иначе заемщик рискует быть обвиненным в мошенничестве.

Ставка во многом зависит от первоначального взноса и коэффициента LTV — это соотношение основной суммы займа и стоимости покупаемой недвижимости. Так, при LTV 90% банк предложит ставку в районе 2,91%, а при LTV 60% — 2,14% (оба примера актуальны для пятилетнего срока выплаты). Чем дольше срок выплаты, тем выше ставка: для 10 лет она составить 2,74%, а для двух лет — 1,73%.

Нерезидентам заемные деньги предоставят под 3–5% годовых, обязательное условие — кристально чистая финансовая репутация.

Швейцария, от 1%

Цены на недвижимость в Швейцарии настолько высоки, что населению больше импонирует идея аренды жилья. Тех, кто все же решится на покупку, ждет низкая средняя ипотечная ставка, которая стартует от 1%. Ставка бывает плавающей или фиксированной — во втором случае есть шанс «застолбить» два года, пять или десять лет. Чем быстрее заемщик собирается покончить с выплатами, тем ниже ставка.

Есть на швейцарском ипотечном рынке интересная особенность: разрешено взять на покупку жилья сразу два кредита, один из которых будет оформлен с плавающей ставкой, второй — с фиксированной.

Отрицательная ставка в Швейцарии тоже встречается, но получить ее удастся лишь посредникам, участвующим в покупке (их называют институционными инвесторами): страховым компаниям и пенсионным фондам.

Для нерезидентов ипотечная ставка в Швейцарии равна 2–4%, причем минимальная сумма кредита — €550 тыс.

Франция, 0,5–0,8%

Во Франции ипотечным кредитом называется любой кредит с залогом в форме недвижимости, говорит Ирина Дюпор, соучредитель агентства Immoconcept. При этом зарубежные банки не имеют технической возможности работать с ипотекой во Франции, но вправе принимать другие виды залога — допустим, финансовые активы.

Обязательной является страховка от неплатежей из-за потери трудоспособности, проблем со здоровьем или смерти заемщика.

«В отдельных случаях страховка позволит какое-то время выплачивать кредит за заемщика — это относится не к типу кредита, а к самому заемщику. Также собственник, попавший в трудную ситуацию, может продать недвижимость сам по рыночной цене, не доводя до конфликта с банком и принудительной продажи», — отмечает эксперт.

Кроме того, продолжает Ирина Дюпор, во Франции ипотечный кредит бывает целевым или нецелевым (до недавнего времени нецелевые кредиты были запрещены, к тому же на них выше ставки).

У целевых кредитов ставки льготные — например, дается беспроцентная ссуда на приобретение первого жилья на определенных условиях. При покупке новостроек, когда ипотеку взять нереально из-за отсутствия объекта в момент продажи, используют специальный механизм залога привилегии.

Нерезиденту получить ипотеку во Франции гораздо сложнее, ставка будет выше почти вдвое — 1,2–2,5%.

Дания, от 0%

Несколько лет назад мир облетело фантастическое известие: датский банк Jyske Bank начал выдавать ипотеку под отрицательный процент. Тогда договор оформлялся только на 10 лет и имел особый пункт, который запрещал менять ставку в течение этого срока. Подвох отрицательной ставки раскрылся достаточно быстро — он заключался в нескольких дополнительных платежах.

На сегодняшний день подобных предложений на сайте банка нет, хотя ипотечные ставки все равно низкие — от 0,32 до 2% (в зависимости от размера первоначального взноса и от того, с рассрочкой или без покупается жилье).

В 2021 году примеру Jyske Bank последовало еще несколько крупных датских банков — они предлагают нулевую или отрицательную ставку. В целом в Дании сейчас ставки варьируются от отрицательных до 1–2%.

Ипотека за рубежом для нерезидентов

Сегодня большинству сложно представить, что россияне берут ипотеку за рубежом в евро или другой валюте (особенно если доход в рублях). Тем не менее спрос на эту услугу есть, отчасти его подогревает интерес к привлекательным ставкам 1–3% годовых. По данным портала зарубежной недвижимости HomesOverseas.ru, около 6% покупателей, выбирающих заграничную недвижимость, интересуются ипотекой.

Испания

Довольно просто нашим соотечественникам получить ипотечный кредит в Испании — как на новостройки, так и на «вторичку». Ставка колеблется от 2,5 до 4%, банк выдает до 70% стоимости жилья (чаще 50%) максимум на 30 лет.

При этом придется доказать легальность средств — показать налоговые декларации за последние несколько лет. Для сравнения: резидентам ипотеку выдают под 1,8–2,8%.

Кипр

Другой популярный среди россиян вариант — ипотека на Кипре. Для резидентов ставка равна 2,5%, но нерезидентам выходит дороже: от 3,5 до 5%, банк выдаст до 70% от стоимости (чаще 60%).

К моменту окончания выплат заемщику должно быть не больше 65 лет. Также заемщику нужно подтвердить, что у него есть стабильный хороший доход, и продемонстрировать выписку по счету из банка: потенциальный должник должен располагать суммой не менее 30–40% стоимости объекта.

При выдаче ипотеки банки на Кипре взимают с клиента за свои услуги около 1% суммы кредита.

Латвия

В Латвии для россиян-ипотечников размер ставки составит 4–7% (для резидентов ипотечная ставка равна 3–4%). Обычный банк выдает кредит сроком не более 10 лет, при этом максимальный размер ежемесячных выплат заемщика не должен превышать 50% его дохода.

Срок выплат может быть увеличен — он зависит от возраста клиента и типа приобретаемого недвижимого имущества: например, молодой иностранец будет претендовать на максимальный период, если приобретает объект в новостройке.

Банки Латвии очень внимательно относятся к нерезидентам, досконально проверяя легальность всех доходов за последние несколько лет. В зависимости от документов, подтверждающих доход, и ликвидности объекта у каждого заявителя будет индивидуальная ставка и период. Банки Латвии берут комиссию €1,5–2,5 тыс. за выдачу ипотеки.

Болгария

Нередко берут россияне ипотеку и в Болгарии. Нерезидентам кредит доступен при наличии трудового договора на год и более или если россиянин состоит в браке с резидентом страны, который выступит как поручитель. Ставка — от 2,5 до 3,5% (для резидентов она такая же), банк выдаст до 70% стоимости недвижимости (в евро или болгарских левах).

Дополнительные условия: срок кредита — не более 25 лет, возраст заемщика — от 21 года до 65 лет. Большинство банков ограничивает сумму ипотеки для нерезидентов €100 тыс. Сумма ежемесячных взносов не должна превышать 30% доходов заемщика.

Напоследок директор по продажам HomesOverseas.ru Федор Дробышев советует: лучше рассмотреть не ипотеку, а удобную рассрочку по платежам (если речь идет о новостройке или покупке объекта у застройщика). А еще — не забывайте об очень неплохих скидках, которые продавцы в условиях продолжающегося коронакризиса предоставляют при полной единовременной оплате.

Ипотека за границей: где россиянин может взять кредит на жилье

Во многих странах отношение к ипотечным заемщикам-иностранцам, в том числе россиянам, вполне лояльное. В большинстве случаев размер кредита для них будет меньше, чем для собственных граждан, но можно рассчитывать на вполне удобные условия.

«РБК-Недвижимость» разбиралась, где россияне могут получить ипотечный кредит, на каких условиях купить жилье и какие страны для покупки предпочитают.

Легче всего получить ипотеку в тех странах, где такой вид кредитования наиболее развит. Сейчас самые развитые страны в плане ипотечного кредитования — это Великобритания, Германия, Франция, скандинавские страны, США и Канада, а в последнее время еще и Испания, рассказал управляющий инвестициями в недвижимость, основатель портала Indriksons.ru Игорь Индриксонс.

Часто в странах с недорогим жильем, в которых предпочитают отдыхать и к которым присматриваются российские граждане, не самые выгодные условия по ипотеке либо кредит трудно получить, отмечает эксперт по международной недвижимости Tranio Юлия Кожевникова.

Например, по данным Tranio, относительно невысокие цены на недвижимость (от €40–50 тыс.) в Болгарии, Латвии, Турции и Черногории, но диапазон ставок по ипотеке — от 6% до 9,5%. В Черногории ставки составляют 4–5%, но иностранцам трудно получить кредит: с зарубежными покупателями работает только Erste Bank, но для получения кредита в нем нужно обзавестись видом на жительство в стране.

В то же время в странах, где недвижимость стоит дороже (от €100 тыс.), условия по ипотеке выгоднее. Например, в Германии можно рассчитывать на 50% от стоимости жилья под 1,5–2% годовых, в Испании — на 70% под 2,5% годовых, в Португалии — на 50–60% под 2,5–4% годовых, пояснила Кожевникова.

Какие нужны документы

Во всех странах требуется стандартный пакет документов: паспорт, анкета с личными данными, документы, подтверждающие платежеспособность (НДФЛ, отчетность компании), документы о происхождении средств, документы на недвижимость (предварительный договор купли-продажи, свидетельство о праве собственности, выписка из реестра, фото, описание, договор аренды, если объект сдан в аренду, и т. д.). Документы нужно перевести на местный язык. Поручители обычно не являются обязательным требованием.

Что касается условий, то для зарубежного банка не имеет значения национальная принадлежность будущего ипотечного заемщика, важны лишь понятия «резидент» и «нерезидент», отмечает Игорь Индриксонс.

«Пакет запрашиваемых документов абсолютно одинаков как для резидента, так и для нерезидента. Но в конце концов банку плевать на все это, потому что, в принципе, он не сможет проверить все эти документы: ни китайские, ни российские, ни какие-либо другие. Просто для нерезидента первоначальный взнос больше, чем для резидента. И именно сумма первоначального взноса будет являться подстраховкой для банка за невозможность проверить документы».

Ипотека в популярных странах у российских покупателей

В Германии не самые доступные цены на недвижимость — минимально €100 тыс. (в Берлине — от €290 тыс.) за квартиру. Однако, по данным консалтинговой компании Knight Frank, там довольно выгодные условия ипотеки: 50% от стоимости объекта на срок до 20 лет по ставкам 2–2,5% годовых. Получить кредит вполне реально, спрос на недвижимость со стороны россиян высокий: жилье покупают и для себя, и в качестве инвестиции, поскольку рынок активно растет.

«Ипотечные кредиты в Германии пользуются спросом, особенно у покупателей доходной недвижимости. Ипотека снижает размер подоходного налога: расходы по процентам вычитаются из дохода инвестора и тем самым уменьшают налогооблагаемую базу», — подтвердила Юлия Кожевникова.

По данным Tranio, в Германии банки охотнее финансируют покупку новостроек, а к недвижимости на вторичном рынке относятся требовательнее — тщательнее оценивают состояние объекта и учитывают год постройки. «Банк с большей вероятностью одобрит ипотеку, если объект сдан или будет сдаваться в аренду. Так он может оценить доходность и быть уверенным, что собственник покроет ипотеку арендными платежами», — говорит Кожевникова.

Доходная недвижимость часто продается с пометкой о том, что она уже сдана. В Германии просто так расторгнуть договор об аренде и освободить квартиру можно, уплатив штраф. Но для ипотечных покупателей наличие арендатора — только плюс, поскольку арендными платежами можно гасить ипотечный кредит.

Испания — одна из самых популярных и привлекательных стран для российских покупателей. Никаких сложностей при купле-продаже недвижимости в Испании не возникает. Единственная сложность заключается в том, что необходимо зарегистрироваться в полиции и требуется постоянное присутствие переводчика во всех операциях с недвижимостью, отмечают эксперты «Миэль-Франчайзинг».

Многие российские покупатели предпочитают покупать недвижимость недалеко от Барселоны, куда чаще всего приезжают на отдых. В основном покупают только в тех районах, где есть вся необходимая инфраструктура, рядом с морем или с хорошими международными школами.

По данным испанской Ассоциации инспекторов по регистрации недвижимости (Colegio de Registradores), доля российских покупателей в четвертом квартале 2017 года составляла 3% (десятое место среди иностранцев).

В Испании ставка в разных банках варьируется от 2% до 6% годовых, сумма первоначального взноса — от 20% до 50% стоимости объекта. Заем может выдаваться на 20–30 лет. При покупке жилья на сумму от €500 тыс. можно рассчитывать на ВНЖ, отмечают в Tranio.

В Болгарии основной спрос и предложение со стороны застройщиков сосредоточены вокруг курортных жилых комплексов на побережье Черного моря. По данным компании «Миэль-Франчайзинг», здесь представлены самые разные объекты: от небольших студий площадью 25 кв. м до больших пентхаусов и даже домов площадью 200-300 кв. м. Стоимость зависит от площади, удаленности от береговой линии, уровня комплекса, его инфраструктуры: объекты стоят от €950 до €3,5 тыс. (примерно от 68 тыс. до 250 тыс. руб.) за 1 кв. м.

Иностранцы могут получить кредит в размере до 60–70% от стоимости недвижимости, но ставки высокие (8,5–9,5% годовых), рассказала Юлия Кожевникова.

При покупке недвижимости в Болгарии можно получить вид на жительство, но порог входа довольно высокий — если сумма покупки составляет не менее 600 тыс. левов (примерно €300 тыс.), рассказала эксперт по международной недвижимости Tranio Юлия Кожевникова.

Однако в покупке болгарской недвижимости есть свои плюсы. По данным «Миэль-Франчайзинг», при оформлении недвижимости на юридическое лицо можно получить документ, фактически предоставляющий вид на жительство в стране. Согласно этому документу, на территории Болгарии можно находиться более 180 дней в году (срок, которым ограничено пребывание на территории Болгарии в соответствии с визовым режимом).

В Греции цены на жилье почти достигли дна, жилье стоит недорого по сравнению с другими европейскими странами, к тому же есть потенциал роста цен в будущем. Но сейчас выгода очевидна в основном для тех, кто обладает полной суммой для покупки жилья.

«Банкам в Греции не запрещено выдавать ипотечные кредиты иностранцам, но на практике их получить непросто. Общие условия: до 90% от стоимости недвижимости, ставки от 3,5% до 7% годовых», — пояснила Юлия Кожевникова.

Источник https://brobank.ru/inostrannye-banki-rossii-2021/

Источник https://www.cian.ru/stati-a-kak-u-nih-ipoteka-za-rubezhom-ot-0-do-28-godovyh-316670/

Источник https://realty.rbc.ru/news/5ab100d19a79471d0df819cb