«Ак Барс» начал предоставлять исламскую ипотеку в Москве и Санкт-Петербурге

«Ак Барс» Банк» начал предоставлять исламскую ипотеку в Москве и Санкт-Петербурге.

Об этом на Международном экономическом саммите «Россия — Исламский мир: KazanSummit 2022» рассказал руководитель направления исламского банкинга кредитной организации Марат Садриев.

«На сегодняшний день наша деятельность на рынке исламских финансов ведётся в двух основных направлениях. Первое направление — это жилищное финансирование. В этом направлении у нас есть два продукта. Первый нацелен на приобретение квартир в многоквартирных домах, второй — на приобретение земельных участков и жилых домов. Данный проект развивается высокими темпами. В прошлом году увеличили объём финансирования в шесть раз по сравнению с 2020 г. Также постоянно расширяем географию продаж. Раньше мы работали только в Казани. С этого года работаем в Москве и Санкт-Петербурге», — сказал он.

По словам Садриева, для повышения результативности работы исламский банкинг нужно вносить в российское законодательство. «В условиях отсутствия законодательной базы именно для финансовых исламских продуктов ограничения, с одной стороны, увеличивают их стоимость ввиду появления дополнительных издержек, с другой — создают неравное положение на рынке финансирования недвижимости, ограничивая наших потребителей в области льгот и субсидий, выделяемых государством», — отметил он.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Исламская ипотека от Ак Барс Банка

Ислам запрещает ростовщичество, поэтому вместо традиционного кредита ПАО «АК БАРС» БАНК предлагает Исламскую ипотеку — жилищное финансирование посредством продажи жилья с наценкой. Продукт разработан в соответствии со стандартами Организации по учету и аудиту в исламских финансовых учреждениях при участии ДУМ РТ. Рассказываем, что это за ипотека, кто ее может взять и как оформить.

В чем суть Исламской ипотеки

Ак Барс Банк запустил новый проект «Исламская ипотека», в основе которого лежат не кредитные отношения и денежный заем, а договор купли-продажи. Объясняем, как работает новый продукт.

Исламская ипотека — это рассрочка, в которой взаимодействуют три стороны:

- клиент — выбирает жилье и подает онлайн-заявку в Ак Барс Банк;

- Ак Барс Банк — принимает заявку и проверяет платежеспособность клиента;

- ООО «Ипотечный партнер» — покупает квартиру и с наценкой продает ее клиенту в рассрочку.

Садриев М. М., руководитель направления исламского банкинга Ак Барс Банка

Размер наценки на квартиру определяется индивидуально и зависит от срока договора, размера первоначального взноса и других параметров. Наценка сопоставима с переплатой по стандартной ипотеке на вторичную недвижимость»

Для клиента стоимость жилья с наценкой остается фиксированной на весь срок договора. А договор не предусматривает комиссий, пени и изменения стоимости.

Пока Исламскую ипотеку можно оформить на квартиры в Казани и Уфе

Особенности Исламской ипотеки

У проекта «Исламская ипотека» есть неоспоримые преимущества.

Нет пени за просрочку. По канонам Шариата запрещено получать выгоду с долга, поэтому пени за просрочку платежа начисляться не будут. Платить нужно столько, сколько указано в договоре купли-продажи жилья.

Отсутствие страховки. Сопутствующие продукты — страхование жизни или жилья — клиент не оформляет. В договоре Исламской ипотеки нет условий об обязательной страховке.

Минимальный первоначальный взнос. Чтобы оформить Исламскую ипотеку, достаточно предоставить первоначальный взнос — от 10% от стоимости жилья.

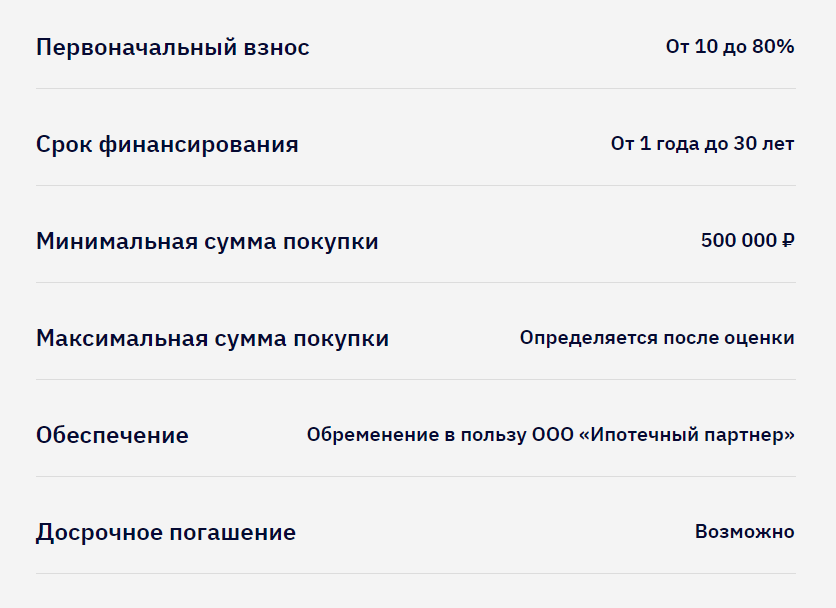

На каких условиях можно оформить Исламскую ипотеку

Есть требования к недвижимости: квартира расположена в пределах Казани или Уфы, здание не старше 1960 года, помещение находится не в подвале и не в доме барачного или деревянного типа.

Кто может обратиться за Исламской ипотекой

Исламская ипотека не означает, что оформить ее может только мусульманин — подать заявку может любой гражданин, который подходит под требования банка:

- возраст на момент заключения договора — старше 18 лет;

- возраст на момент окончания договора — меньше 70 лет;

- гражданин РФ;

- постоянная либо временная регистрация на территории РФ;

- трудовой стаж по последнему месту работы не менее 3 месяцев, для ИП — деятельность должна вестись не менее 12 месяцев.

Если несколько покупателей оформляют рассрочку в долях, каждый из них должен соответствовать перечисленным требованиям.

Как работает Исламская ипотека

Клиент подает заявку в Ак Барс Банк

Банк оценивает платежеспособность клиента и озвучивает решение

Клиент вносит обеспечительный платеж на расчетный счет ООО «Ипотечный партнер»

«Ипотечный партнер» выкупает квартиру у продавца

«Ипотечный партнер» продает клиенту выкупленную квартиру с наценкой и в рассрочку по Договору купли-продажи

Клиент становится собственником жилья сразу после покупки, а квартира находится в обременении у ООО «Ипотечный партнер». Ежемесячные платежи покупатель выплачивает «Ипотечному партнеру» согласно графику платежей.

Если у клиента образовалась просрочка, с ним начинает работать управление по взысканию просроченной задолженности — банк не передает долг коллекторам и иным организациям по взысканию долгов

В России появится исламский банкинг. Что это такое, почему запрещен доход с процентов и какие перспективы

В 2023 году Центральный банк России запустит пилотный проект по исламскому банкингу в Чечне и Дагестане, а осенью Госдума рассмотрит соответствующий законопроект. Это не первая попытка внедрить данный способ банковской работы в стране. Разбираемся, что такое исламский банкинг, какие ограничения мешают внедрить его в России и насколько это перспективно.

Основные правила исламского банкинга

Исламский банкинг — способ ведения банковской деятельности, который основан на соблюдении религиозных правил шариата. Главный запрет касается процентных доходов — они запрещены на любые сделки. Также банкам запрещено инвестировать в харамные (запрет) сферы: производство алкоголя, табака, свиноводство, игорный бизнес и так далее.

Банки получают прибыль с инвестиций, поэтому распространенные операции исламского банкинга — рассрочка, лизинг, долевое финансирование. К исламскому банкингу скорее применимо понятие проектного инвестирования, считает руководитель Аналитического центра финансового маркетплейса Банки.ру Дмитрий Хмелев: «Банк выступает инвестором и разделяет риски компании, которой выдает деньги».

Суть мусульманской сделки заключается в том, чтобы риски несли все стороны финансовых отношений, объясняет старший преподаватель факультета мировой экономики и мировой политики НИУ ВШЭ Эльмира Имамкулиева.

«Если прибыль получает одна сторона, то ее получают и остальные в оговоренных пропорциях. Если начинание провалилось, например не взошел урожай или была страшная засуха, то убытки также делятся пропорционально. Риски не должны ложиться только на одну из сторон. Поэтому возникает обоюдная заинтересованность», — объясняет Имамкулиева. По словам эксперта, такой подход показывает свою эффективность: финансовые институты, которые работают по правилам шариата, в кризисы остаются более стабильными.

Еще один принцип, важный в исламском праве, — мнение религиозных учителей. Банки, которые оказывают услуги по правилам шариата, должны действовать с одобрения совета муфтиев и исламских ученых, которые понимают и разъясняют сущность религиозного права.

Как работает ипотека в исламском банкинге

Различают три вида исламской ипотеки, и в зависимости от выбранного вида изменяется способ финансирования приобретения недвижимости:

- Иджара. Это аренда с последующим выкупом. Каждый год кредитор пересматривает арендную плату, согласуя ее со средними ценами на рынке. Клиент может выкупить недвижимость в любое время по балансовой стоимости.

- Мурабаха. Кредитор приобретает недвижимость, продает ее покупателю по цене чуть выше с выплатой долями. Причем в договоре обосновывается размер наценки, а пересмотреть условия можно только с согласия всех сторон. Этот вид договора работает в тестовом режиме по халяльной ипотеке Ак Барс Банка.

- Мушарака. Кредитор и клиент вместе владеют недвижимостью. Финансовое учреждение обычно сдает свою долю заемщику, а тот небольшими частями выкупает ее. Арендные платежи в данном случае уменьшаются пропорционально принадлежащей кредитору доле.

Эти же названия экономических отношений в исламском праве применяются для партнерских инвестиций.

Как работают инвестиции в исламском праве

Исламское право с осторожностью относится к биржевой торговле, поэтому, например, харамными, то есть запретными, считаются спекуляции с фьючерсными контрактами. Такое распоряжение средствами не создает физической ценности. Правда, исламские инвесторы на бирже торгуют, но соблюдают религиозные правила. Существует ряд индексов, в которые включены компании, соответствующие шариату. Они не связаны с запретными сферами, пишет Лиана Галиахметова, научный сотрудник Института права и развития НИУ ВШЭ — «Сколково»:

- Dow Jones Islamic Market Index;

- MSCI World Islamic Index;

- S&P 500 Sharia;

- S&P Europe 350 Sharia;

- S&P Japan 500 Sharia;

- S&P Pan Asia Sharia;

- S&P GCC Sharia;

- S&P BRIC Shariah Index.

Интересно, что в последний индекс включены компании из немусульманских стран — из Бразилии, России, Индии и Китая. Их деятельность не противоречит нормам ислама. Например, банк «Ак Барс» в 2011 году закрыл сделку с привлечением 60 млн долларов, а в 2013-м — еще 100 млн. Обе — по модели мурабаха.

В мусульманской среде нет единого мнения о том, являются ли криптовалюты разрешенным видом вложения средств. В 2021 году исламский совет Индонезии, одной из стран — лидеров по объемам сделок исламского банкинга, объявил сделки с криптовалютой харамом, поскольку они сопряжены с «неопределенностью, азартом и вредом». Центральные банки ОАЭ и Саудовской Аравии лишь предостерегли о рисках, но запрета цифровых активов там нет. К тому же местные инвесторы поддерживают стартапы, которые выпускают криптовалюты, обеспеченные реальными активами. Это попытка легитимизировать цифровые активы с точки зрения шариата, поскольку в исламской экономике акцент делается на реальную экономическую активность на основе физических активов.

Как работает кредитование

Поскольку в привычной для россиянина банковской системе банки извлекают прибыль с процентов, стандартные кредитные продукты не соответствуют принципам исламского банкинга.

«То, что мы бы назвали потребительским кредитом, автокредитом и так далее, в исламском банкинге, по сути, осуществляют по двойной купле-продаже. Наценка при этом четко оговаривается и поясняется, — говорит старший преподаватель НИУ ВШЭ Эльмира Имамкулиева. — Либо это партнерство, если требуется коммерческое финансирование. Стороны делят доходы и убытки пропорционально».

Заявитель приходит в кредитное учреждение с документами, которые подтверждают его благонадежность, и запрашивает деньги. Если ему нужно купить бытовые товары, квартиру или машину, которые не будут использоваться в коммерческой деятельности, то такая сделка пройдет как двойная купля-продажа. Если же требуется финансирование на бизнес-цели, то заявитель также предоставляет обоснование и планы развития бизнеса. Совет банка анализирует все риски и выгоды и в случае одобрения предлагает условия партнерства.

Какие ограничения у исламского банкинга в России

Самое главное ограничение для исламского банкинга в России — это юридические препятствия, считает Эльмира Имамкулиева. Халяльные банковские услуги сейчас противоречат федеральному закону «О банках и банковской деятельности». Халяльная ипотека или продажа товаров по нормам шариата с точки зрения российского законодательства воспринимается как коммерческая деятельность, а банкам запрещено «заниматься производственной, торговой и страховой деятельностью».

Ак Барс Банк, который тестирует исламскую ипотеку на вторичное жилье, работает с клиентом не напрямую, а через посредника. Это работает так: клиент подает заявку в банк, после одобрения деньги на покупку квартиры получает торговый дом, который выкупает недвижимость у продавца и с наценкой по договору купли-продажи продает ее клиенту. Банк и торговый дом не раскрывают детали своих отношений, клиент же выплачивает платежи не «Ак Барсу», а партнеру сделки. В этом случае нет нарушений ни по законам России, ни по правилам шариата. Однако привлечение партнера делает банковский продукт дороже, а значит, менее конкурентным по сравнению с привычными на российском рынке предложениями.

«Предстоящее осенью обсуждение в Государственной думе — это не первая попытка обсудить нормативные ограничения. Коллеги подсчитывали, что потребуется значительная переработка профильного федерального закона. Российская банковская система в принципе консервативна, поэтому эти изменения проходят с трудом», — объясняет Имамкулиева.

Второе, что мешает распространению исламского банкинга на российском рынке, — низкий уровень информированности. Услугами, которые соответствуют исламскому праву, могут пользоваться не только мусульмане, но даже этот факт не привлекает потребителей, так как они не понимают принципов работы этой системы. «Мы со студентами опросили 1 тысячу респондентов, среди которых были представители других конфессий и атеисты. По его результатам оказалось, что людей пугает слово «исламский», — рассказывает Имамкулиева. — Когда респонденты воспринимали исламские продукты именно через это прилагательное, уровень доверия был ниже. Если слово заменялось на тождественное — «халяльный», «партнерский», «этический», — а также объяснялись все принципы, то интерес резко возрастал, а уровень доверия возрастал примерно до 60%. К сожалению, исламский банкинг может попасть в ловушку пассивной исламофобии».

А что изменится, если законопроект осенью примут?

Кардинально менять федеральный закон «О банках и банковской деятельности» не планируется. В пояснительной записке к законопроекту «О деятельности по партнерскому финансированию» отмечается, что подобные услуги будут предоставлять некредитные финансовые организации специального вида. Они будут внесены в реестр ЦБ и состоять в саморегулируемой организации.

Какие перспективы у исламского банкинга в России

Финансовые услуги по правилам шариата в России уже оказываются, но не непосредственно банками, а торговыми домами и МФО. Они работают в республиках Северного Кавказа, Татарстане и Башкортостане. Сейчас в стране проживает порядка 20 млн мусульман, которые в разной степени соблюдают религиозные каноны. Несмотря на это, введение халяльного банкинга сделает финансовый рынок доступнее для значительной доли граждан, исповедующих ислам, считает руководитель Аналитического центра Банки.ру Дмитрий Хмелев.

«Кроме того, с учетом санкций против нашей страны и экономического поворота на Восток тема оказывается еще более актуальной — нововведение должно простимулировать приток инвестиций из мусульманских стран», — поясняет Хмелев. По его мнению, в ближайшие годы не стоит ожидать открытия специализированных банков, ориентирующихся исключительно на исламские финансы. Скорее всего, в пилотных регионах появятся специальные продукты в уже существующих банках.

Российские экспортеры уже используют исламское страхование — такафуль. «С точки зрения затрат и надежности нашим экспортерам это выгоднее, поэтому они пользуются, будучи абсолютно немусульманами. Но экспортируют в мусульманские страны, например. Так что специалисты в России есть, их можно и подготовить, если такая необходимость возникнет», — говорит Эльмира Имамкулиева.

Как работает исламский банкинг в других странах

Исламские банки в основном базируются на Ближнем Востоке, а также в странах Персидского залива и в Малайзии. В 2019 году объем финансов, которые управляются по правилам шариата, достиг 2,88 трлн долларов, а к 2024 году показатель превысит 3,7 трлн долларов. Основная доля исламских финансовых активов приходится на исламский банкинг (73%), далее следуют исламские ценные бумаги — 17%, затем исламские фонды — 3% и страхование — 2%.

«Если говорить о центрах исламского банкинга в немусульманских странах, я прежде всего хотела бы отметить Великобританию — это один из ведущих центров исламского финансового, скажем так, мира за пределами именно мусульманских стран», — отмечает старший преподаватель НИУ ВШЭ Эльмира Имамкулиева. Британские банки в отделениях открывают «исламские окна», в которых сотрудники информированно обслуживают клиентов.

В СНГ лидер сектора — Казахстан намерен увеличить долю исламских банковских активов в общем объеме активов банковского сектора с текущих 0,2% до 3% к 2025 году. В Киргизии Национальный банк планирует увеличить эту долю с текущих 1,4% до 5% к 2024 году. В этих странах быстрее, чем в России, меняют регулятивные нормы. Например, понятие исламского банкинга в законодательство Казахстан ввел еще в 2009 году. Moody’s ожидает также быстрого развития системы в Узбекистане и Таджикистане.

В Казахстане в настоящее время действуют два исламских банка — Al Hilal и Заман-банк, а также пять небанковских организаций, занимающихся исламским финансированием. В Киргизии работают один исламский банк — Ecoislamic Bank и две небанковские организации, в Таджикистане — Tawhidbank и одна небанковская организация. В Узбекистане сектор исламского финансирования представлен только одной небанковской организацией.

Судя по опыту стран ближнего зарубежья, привычная для западных стран банковская система, основанная на прибыли от процентов и биржевой торговли, не теряет актуальности при введении альтернативы. Исламский банкинг занимает свою нишу, делая финансы доступнее для экспортеров и тех, кто строго соблюдает религиозные каноны.

Источник https://journal.open-broker.ru/novosti/ak-bars-nachal-predostavlyat-islamskuyu-ipoteku/

Источник https://www.kommersant.ru/doc/4722731

Источник https://www.banki.ru/news/daytheme/?id=10971107